黄金、股市、大饼齐飞 美国M2货币供给逼近新高:真的牛来了?

作者:Crypto团子

金融市场创新高,标普500指数达5,735 点,黄金价格突破每盎司2,670 美元。央行宽松政策与流动性供应推动资产上涨,未来的市场需持续观察。

金融市场创新高:黄金与股市齐飞

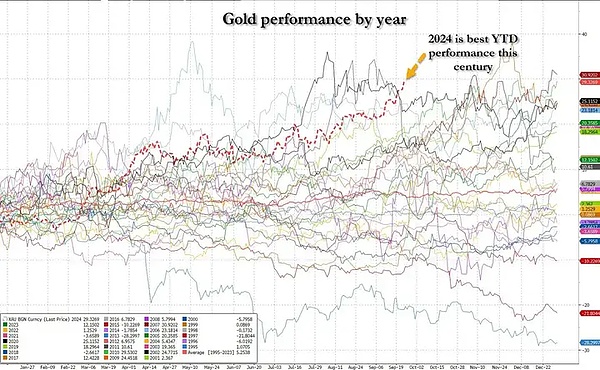

近日,全球金融资产齐创历史新高。其中,标普500 指数(S&P 500)达到了5,735 点的历史高点,黄金价格也飙升至每盎司2,670 美元。今年以来,黄金价格上涨超过30%,使2024 年成为本世纪以来黄金表现最好的年份。这种资产价格的飙升,引发了市场对其背后驱动因素的高度关注。

流动性与货币供给:推动市场的双引擎

深入分析发现,全球央行的宽松货币政策和流动性供应是推动市场上涨的主要原因。截止9 月25 日,全球前15 大央行的资产负债表总额已超过31 兆美元,这一水准上一次出现在2024 年4 月。自7 月以来,这一数位持续上升,反映出央行为应对经济挑战和不确定性而实施的大规模货币刺激。

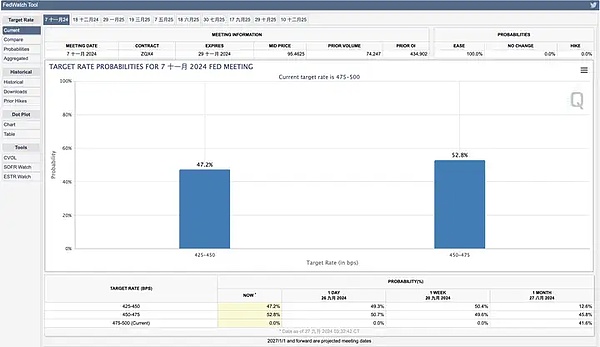

中国的大规模货币宽松政策,结合美国联邦储备局(Fed)激进的50 个基点降息,进一步推动了市场的上涨势头。市场预测11 月7 日会议上再度降息50 个基点的机率为47.2%,这将使联邦基准利率区间降至4.25% 至4.50%。

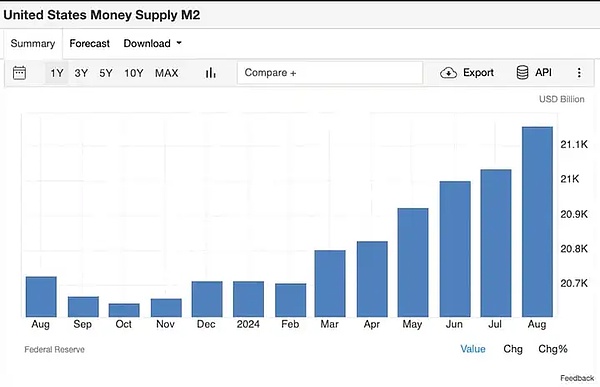

另一个关键指标是M2 货币供给,包括流通中的现金、存款和货币市场基金等。根据Trading Economics 的数据,自2024 年2 月以来,M2 货币供给持续每月成长。仅在8 月,M2 就环比成长近1%,显示出持续的货币扩张。货币供给的增加对于支撑资产价格起到了关键作用。

历史相关性:货币供给与市场表现

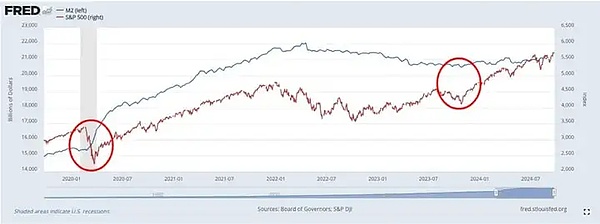

历史数据显示,标普500 指数与M2 货币供给之间存在强烈的正相关性。过去五年来,两者基本同步上升。例如,在2020 年初的新冠疫情期间,M2 在2 月触底至15.2 兆美元,随后在3 月,标普500 指数跌至约2,409 点的低点。类似的情况发生在2023 年10 月,当时的货币政策收紧使M2 降至21 兆美元,不久后,标普500 指数也降至4,117 点。这种关联性突显了流动性对于股市表现的关键作用。

在过去五年中,M2 货币供给的年复合成长率(CAGR)为7%,而标普500 指数的CAGR 为14%。尽管这代表了强劲的表现,但仍被比特币同期50% 的CAGR 所超越。比特币的高成长率反映了其作为一种资产类别日益突出的地位,并经常受益于与传统市场相同的流动性动态。

市场繁荣能否持续?

央行的扩张性政策结合不断上升的货币供给,正在推动各类资产价格的上涨。无论是黄金、标普500 指数,还是比特币,都与M2 等货币指标呈现出明显的相关性,这表明流动性仍然是目前经济中资产表现的关键驱动力。只要央行继续提供支持,金融市场可能会持续走高。然而,这一趋势的可持续性仍然是未来需要关注的问题。