众筹版马丁策略Doubler推出空投活动,详解参与策略与协议业务

原创 | Odaily星球日报()

作者|南枳()

7 月 5 日,流动性聚合投资策略协议 Doubler 宣布,主网版本 Doubler Lite 于 7 月 5 日在 Arbitrum 上推出。同时将启动为期 5 天的“流动性空投”活动,共计分发 500, 000 枚 DBR 代币,持有 C 代币的地址即可获得空投。

Odaily 将于本文解读如何参与空投活动、简析 Doubler 的业务逻辑、详细解析协议运行流程。

空投活动

基本信息

-

空投数量: 500, 000 枚 DBR;

-

截止时间: 7 月 10 日 10: 30 (UTC+ 8);

-

参与方式:持有 C 代币,按照 C 代币持有比例分配 DBR,单地址最大空投 1, 000 枚 DBR;

-

发放时间: 7 月 25 日。

流程详解

-

进入,并准备好 ETH 或 WETH(Arbitrum)

-

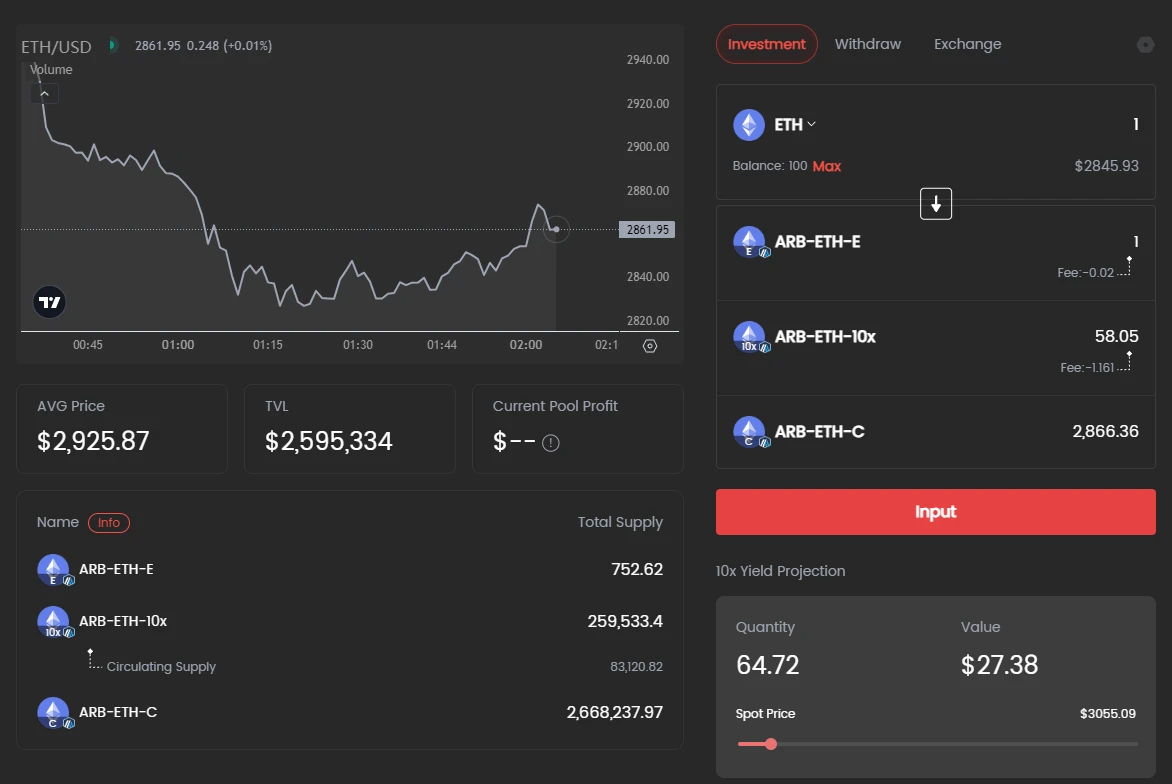

在 Investment 模块投入 ETH,获得 C 代币、E 代币、10x代币(池子浮盈情况下不获得);

-

最终根据 C 持有量计算 DBR 空投量,例如上图投入 1 枚 ETH,获得 2866 枚 C,占总量的 0.107% ,可获得 537 枚代币。读者也可将其他代币置换为 C 代币,以获得更多空投。

-

是否进行将其他10x代币和 E 代币置换为 C 代币,读者可参照以下思路:

-

仅为了获得空投,那么在 ETH 有限的情况下,可以全部置换为 C,以获得最大量的空投;

-

参与空投的同时为了使用协议,获取其利益。认为会持续下跌的,可在空投活动结束后,在读者认为下跌的极限点位将 C 代币转换成10x代币,等待浮盈退出;认为会反弹上涨的,空投结束后立刻兑换为 C 代币;E 代币应在读者认为是 ETH 上涨高点时兑换为10x代币。简单来讲就是跌的时候尽可能多获取10x,然后获利抛售,具体原理参见后文。

-

需注意,投入资产、提取资产、转换资产均收取 2% 的手续费,应纳入成本计算。

Doubler 速览

Doubler Lite 由四个主要模块组成,其具体运作流程较为复杂,读者可仅先对核心概念留存印象,并阅读下一小节:

-

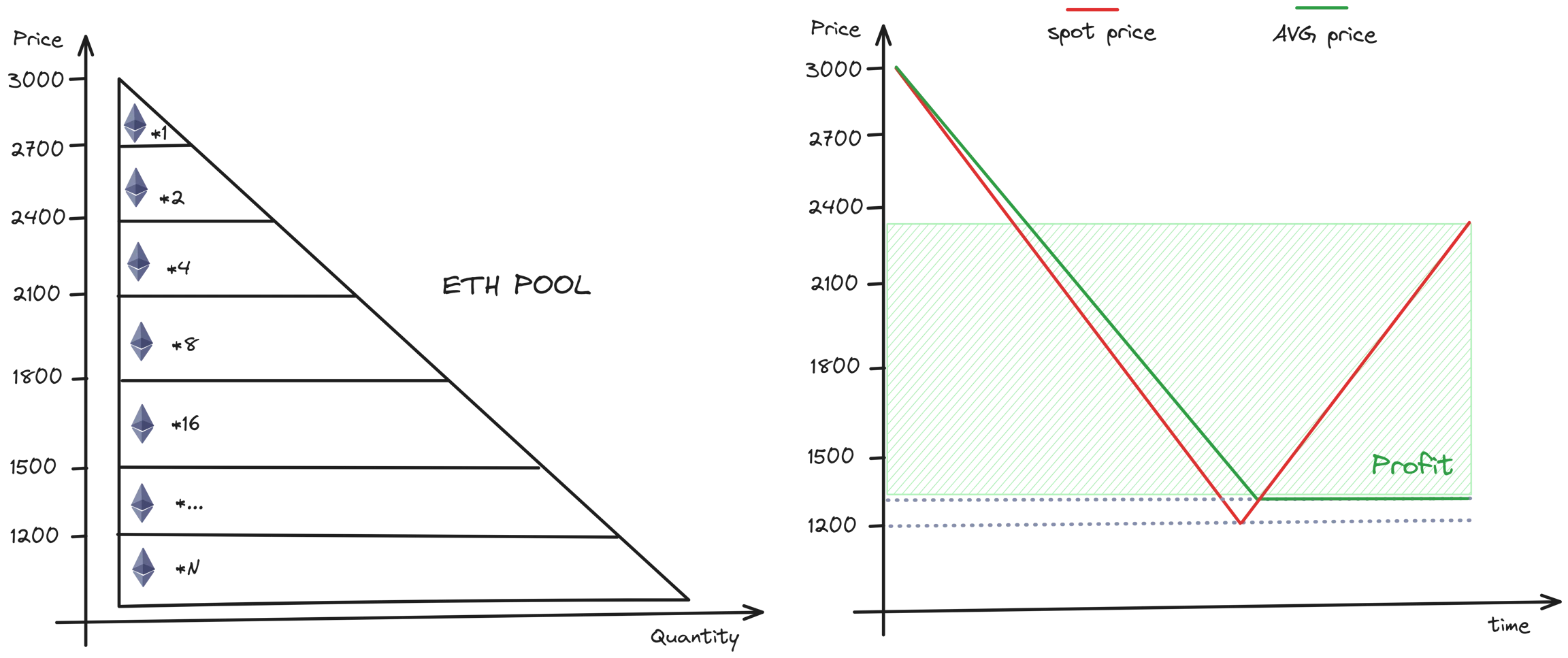

马丁策略:在价格下跌时持续投入低成本资产降低平均成本,在价格反弹时实现利润最大化。

-

收益权分离:将资产的收益权和成本权分离,并将这些权利代币化。

-

适应性通胀管理:通过自动 Rebase 确保 10x代币数量维持在池总市值(Pool Cap)的 10% 。

-

动态赎回:根据现货价格和资金池平均价格的变化,动态调整赎回的代币数量,确保平均价格和矿池中其他用户的利益不受影响。

马丁策略

马丁策略(Martingale Strategy)是一种常见的赌博策略,其基本思想是通过加倍复投来弥补之前的亏损,最终获取盈利。

例如初始投注为 10 元,第一次下注 10 元,输了总亏损 10 元;第二次加倍下注 20 元,输了总亏损 30 元;第三次再加倍下注 40 元并赢下,最终总盈利 10 元。马丁策略理论上最终都会盈利,但存在需要大量资金、防黑天鹅能力差的缺点(即连续输钱后复投资金量快速上升,而赌场连输的概率并不小)。

Doubler 将马丁策略用于加密投资中,并通过”集资“的方式解决资金问题,每当标的物下跌一定程度时就注入更多抄底资金,实现均价的快速下降。在最新版的 Doubler Lite 中,不限制具体的抄底点位,而是通过激励机制由市场自行调整购入价格。

进入到下一个问题:集资购买的 ETH,赚钱了怎么分?亏钱了怎么算?具体以什么形式退出?

资产凭证:收益权分离

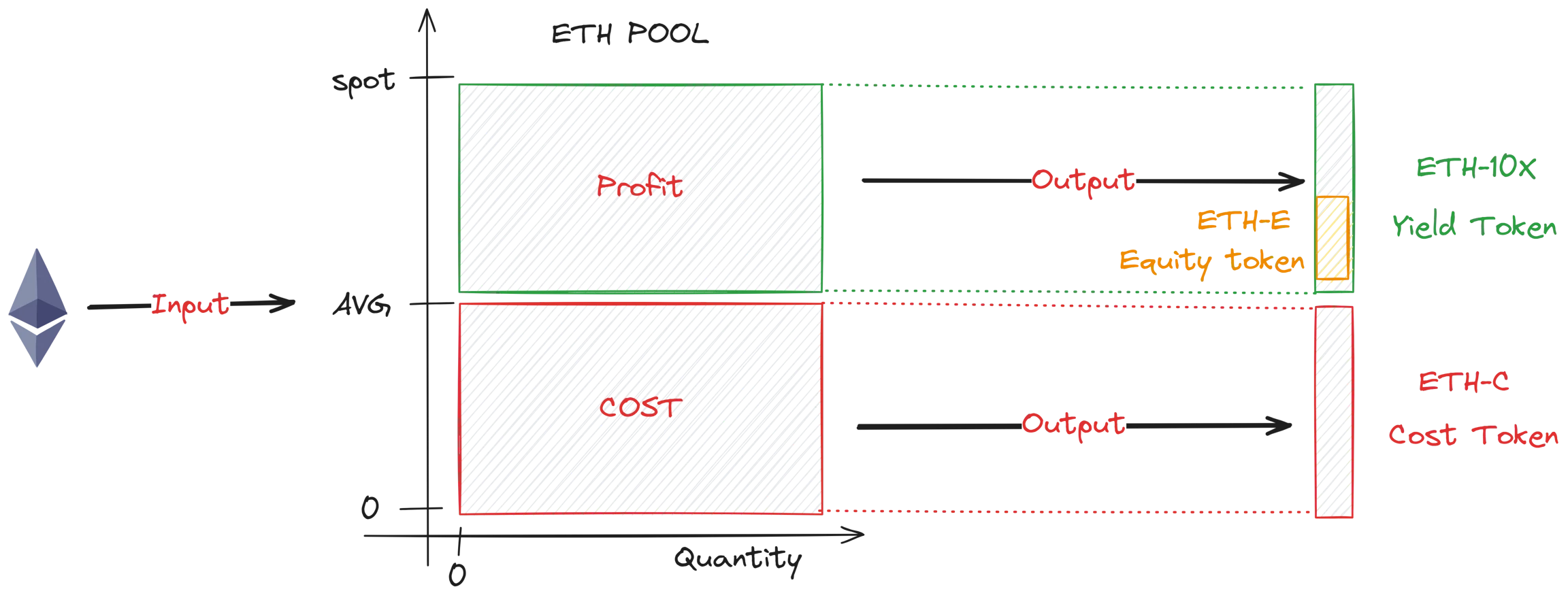

在 Doubler Lite 中,对于注入资金池的资产,协议将成本、收益的所有权分离为成本代币和收益代币,代表成本所有权的代币是 C 代币,而代表收益的代币是10x代币,并加入了 E 代币,能够单向转化为10x代币。

Doubler 对代币铸造和收益分配设计了一套复杂的体系,撇去具体的流程和数值不谈,简单理解就是众筹资金对代币进行抄底操作后,当代币价值超过资金池的平均价格(例如以太坊从 3000 U 一路抄底到 2000 U,平均成本 2500 U,然后又反弹到 3000 U),这时候出现了利润空间,用户可以选择使用10x代币和 C 代币分成利润,单位数量的10x代币分得多,C 代币分得少。

项目融资

24 年 1 月 30 日,流动性聚合投资策略协议 Doubler ,Youbi Capital 领投,Bixin Ventures、Mask Network、Comma 3 Ventures、Pivot Labs、Continue Capital、Sanyuan Capital、Waterdrip Capital、DWF Ventures、Gate Labs、Formless Capital、MT Capital 和 CatcherVC 等机构参投,具体融资金额暂未披露。

代币信息

DBR 代币总量为 100, 000, 000 枚,具体分配如下:

-

流动性激励: 40% ,用于奖励使用该产品的社区用户,该计划将在主网上线后根据需要启动;

-

生态基金: 15% ,用于激励为生态系统做出重大贡献的合作伙伴和社区,促进更稳定、更健康的增长曲线;

-

投资者: 15% ,其中 10% 在 TGE 发放, 3 个月锁仓, 24 个月线性归属;

-

社区: 10% ,用于激励测试网 ITO 阶段的早期参与者和支持者, 50% 在 TGE 发放,其余 50% 在第三季度发放;

-

核心贡献者: 10% ,这些代币将作为奖励保留给当前和未来的团队成员, 0% 在 TGE 发放, 6 个月锁仓, 8 个季度线性归属;

-

顾问: 5% , 0% 在 TGE 解锁, 6 个月锁仓, 24 个月线性归属;

-

营销和流动资金: 5% , 10% 在 TGE 发放, 24 个月线性归属。

综上,初始流通比例为(15% * 10% + 10% * 50% + 5% * 10% )= 7% ,即初始流通 700 万枚代币,若按照 1 美元的单价计算,则空投活动共分发 50 万美元代币。

机制详解

10x代币

10x是 Doubler 直接的收益代币,10x代币数量上限为TVL 的 10% (例如当前池内有 10 枚 ETH,单价 3000 美元,则10x代币总量为 10 × 3000 × 10% = 3000 枚,将随着 ETH 价格变动等影响代币池 TVL 的因素而变化),实际运行中数量上限与实际发行量的差额称为“未发行部分”,可由 E 代币转化。

-

当代币池平均价格小于现货价格时(即现在处于整体盈利状态),用户投入资产不会获得10x。

-

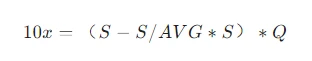

当代币池平均价格大于现货价格时(即现在处于整体亏损状态),将按照下方公式分发代币,其中 S 为现货价格,AVG 为代币池平均价格,Q 为投入 ETH 数量。

以池子均价 3000 美元为例,投入 1 枚 ETH 获得的10x代币如下图所示,当现货价格越低,能够获得越多的10x代币,这也是前文所述的“不限制具体的抄底点位,而是通过激励机制由市场自行调整购入价格”,价格偏离越大,获得的10x越多,将来回到水上的时候获利越多。

C 代币

当池子浮盈,将按照池子均价×投入的 ETH 数量计算返还的 C 代币数量;

当池子浮亏,将按照现货价格×投入的 ETH 数量计算返还的 C 代币数量;

E 代币

当池子浮盈,将按照现货价格×投入 ETH÷池子均价计算返还的 E 代币数量;

当池子浮亏,将按照投入 ETH 计算返还的 E 代币数量。

E 代币可以单向兑换为10x代币,兑换数量为 (投入 E 代币数量÷E 代币总量)×未发行的10x代币数。由于是单向兑换,因此铸造 10 倍代币的时机对最终回报有很大影响。

盈利机制

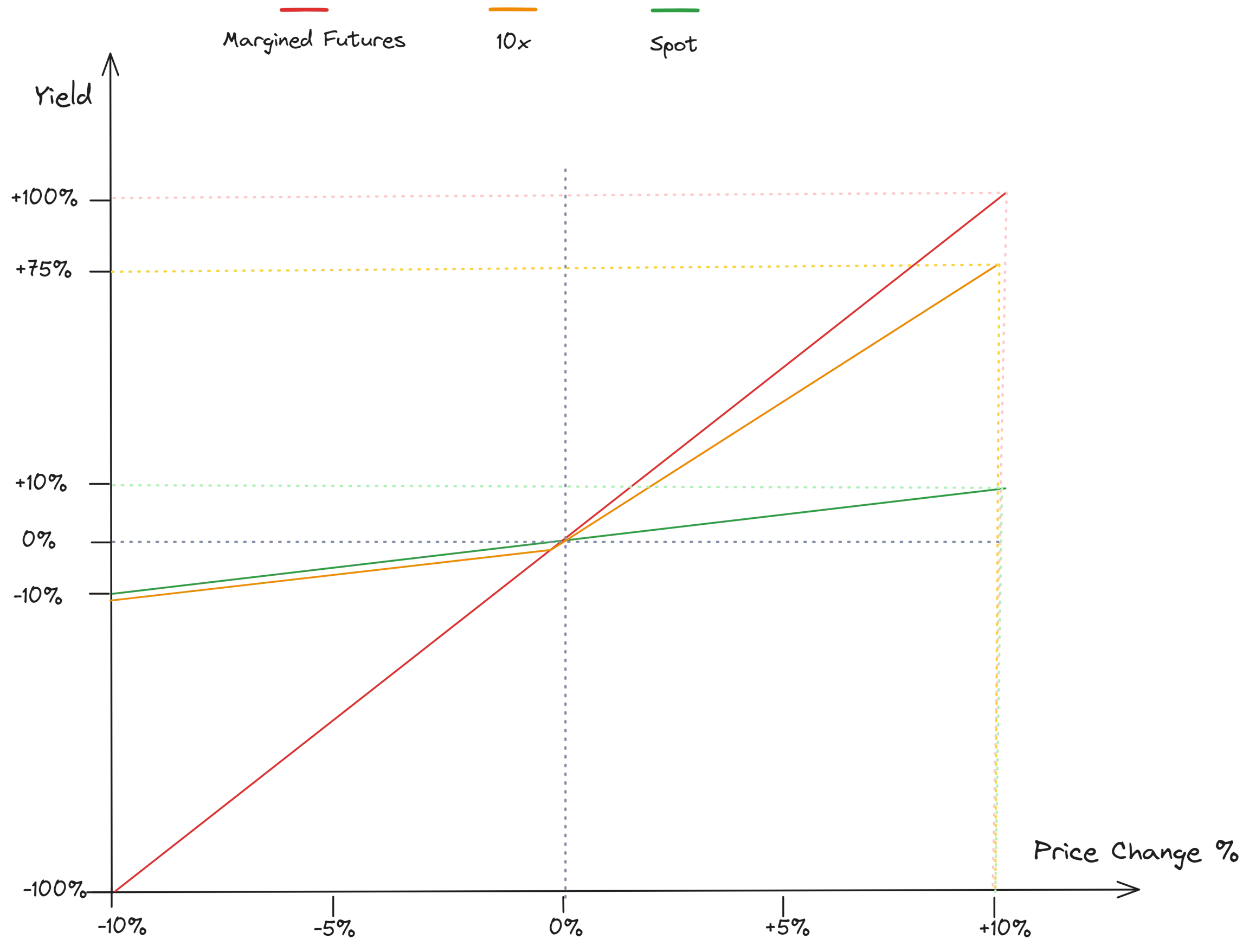

从上面的兑换公式可以看出,当池子亏得越多,用户投入 ETH 获得的10x代币就越多,C 代币就越少,反之也有相似的规律,因此当池子处于不赚不亏的状态时是平衡点,此时 C 代币和10x代币的边际获取比值为 10: 1 ,意味着二者均衡情况下的单体价值为 1: 10 。

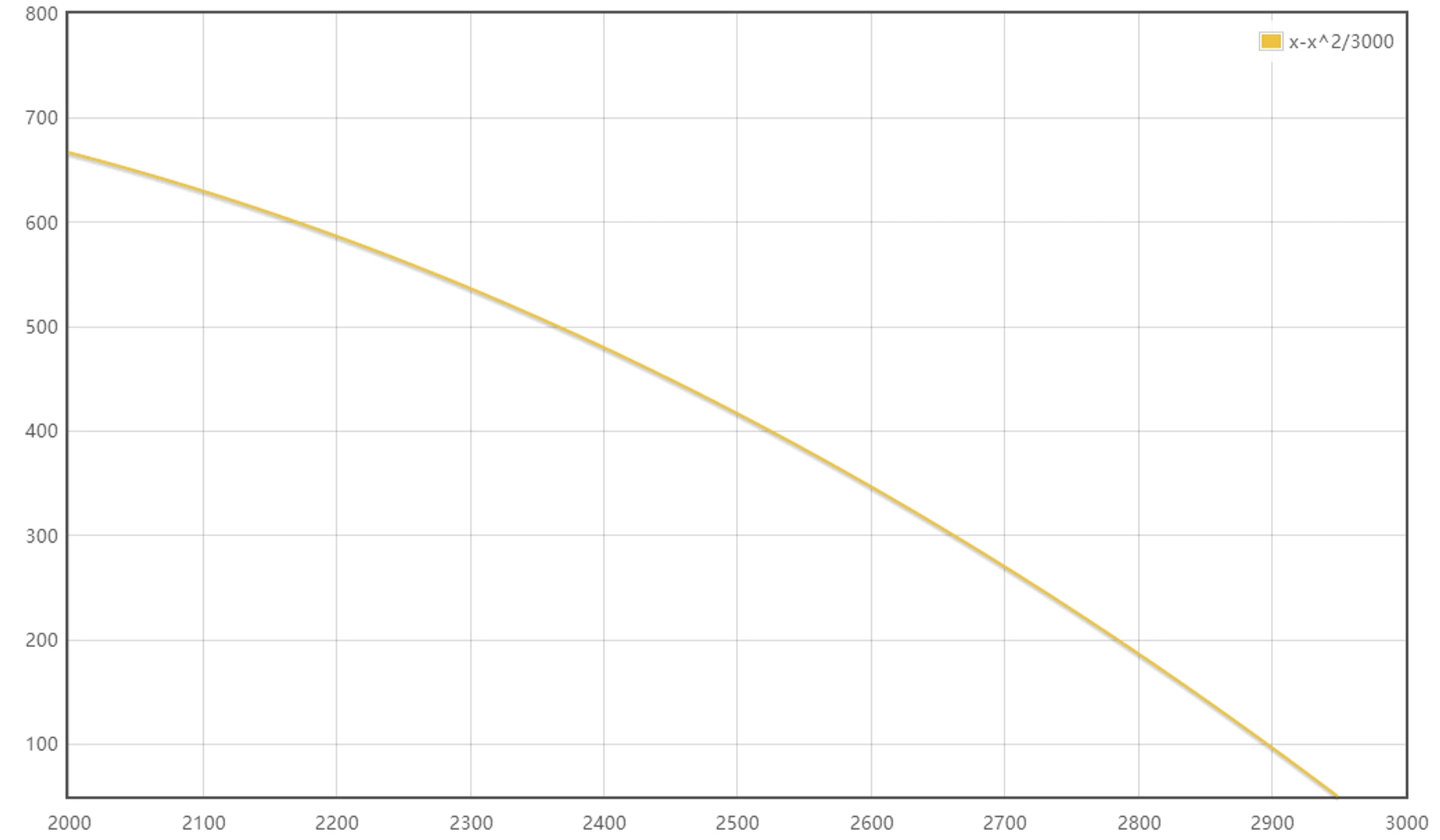

而 Doubler 设定的规则是,用户需要按照代币池中实际的10x和 C 比例,提交相应的两种代币方可提取 ETH。如下图所示,当前总池子内的 C:10x为 10.322 ,因此赎回时也需要同比例的两种代币。而赎回价值则为(赎回代币量÷总量×TVL)= 1000 ÷ 257272 × 257272 = 10000 美元。

随着浮盈程度越来越高,C 代币价值将持续下降,而10x的价值将持续上升。一些认为超过成本价后,盈利由10x按比例瓜分直观上较易理解。

实际上,Doubler 还具有通胀通缩机制,对盈利计算以及 E 代币兑换10x代币的时机都有影响,本篇不再深入解读,但总体而言就是”高抛低吸“,包括下跌时获取10x代币、上涨时消耗10x代币套取池子,或者下跌时抛售 C 代币,上涨时获取 C 代币等。具体盈利目标和操作点位需要根据读者的实际情况变更。

结论

Doubler 对于精于计算的抄底用户较为友好,能够降低其杠杆风险,强化收益。但协议整体设计十分复杂,多数用户难以明确计算得失,普及难度较高。但根据目前的资金参与量,空投仍有较高的参与价值。