原文作者: flowie , ChainCatcher

原文编辑: Marco , ChainCatcher

近日,索尼集团高调宣布将在以太坊上推出 Layer 2 “Soneium”,试图推动Web3大规模采用,为Web3带来了不少想象空间。

这家市值超过 1000 亿美元,有近 80 年历史的日本巨头,旗下业务覆盖消费电子、游戏、影视、音乐、金融等多个领域,在全球 140 多个国家和地区建立了分公司或工厂。

根据索尼 2023 年财报显示,其 2023 年全年净利润为 9706 亿日元(约为 66.19 亿美元)。

无论是为Web3带入大量的Web2用户方面,还是潜在的资金投入上,对于Web3而言似乎都是积极信号。

实际上,这也不是索尼第一次布局Web3。从 2016 年宣布在区块链领域投入研发,索尼在硬件钱包、元宇宙/区块链游戏、NFT、稳定币、加密交易所等Web3细分领域都有所涉猎。

但面对创新周期长的Web3领域,索尼或许也难摆脱“大公司病”的桎梏。一方面触角虽然广但急于求成,容易半途而废没有下文;另一方面往往选择性应用区块链等技术,营销噱头或大于实际落地。

对于Web3行业而言,在这场创新主导的浪潮中,或许不应对传统巨头参与抱有过高的期待。

Web3 布局广而不深,常浅尝辄止

“在对索尼及其新款 L2 感到过于兴奋之前,请记住,它的上一个加密项目是一个名为 SNFT 的 NFT 市场,实际上没人使用。”在 X 平台拥有 20 万粉丝关注的加密 kOL@beaniemaxi 表达了对于索尼高调宣布 Layer 2 战略的质疑。

在@beaniemaxi 看来,索尼可能会同谷歌等大部分大公司一样,推出 100 款产品,一旦没有获得关注,就会迅速放弃 95 款产品。

实际上回顾其布局Web3 的八年时间里,索尼的确是擅长紧跟热点,但往往浅尝辄止,很多有关Web3的业务宣布过后找不到下文,产品或只停留在纸面或研究上,未能投入规模应用。

索尼最早布局Web3可以追溯到 2016 年。彼时以太坊和 ICO 没有兴起,日本的加密资产交易还未纳入合规监管。

索尼主要尝试利用区块链技术构建一些共享数据库,进行数据的加密传输和共享。

2016 年初,索尼国际教育宣布将区块链技术引入 K 12 领域,实现学生数据的加密传输。

此后索尼还在房地产、出行方面有类似的尝试。比如 2019 年,索尼与商业银行成立实验室,试图通过区块链保持房地产交易中信息的透明性,并创建促进交易的环境。

2020 年,索尼公司宣布计划开发一个公共数据库平台(简称 BCDB),试图记录和共享匿名的出行历史数据,并实现收入分配,提升出行服务的效率和透明度。

这些计划和近两年热门的 RWA 和 DePIN 概念类似,但或基于合规以及技术问题,后续很难找到落地后的初步成果。

而除了软件外,索尼还试图做加密硬件钱包。

2018 年初,索尼紧跟热点宣布开发一款非接触式加密货币硬件钱包。该硬件钱包基于索尼的 Felica 智能卡片技术上。

据《日经评论》报道, 2016 年 Felica 芯片在全球的出货量达到了 10 亿。如果索尼成功集成并打通比特币支付,或许将为加密市场带来不可忽视的采用量。

但后续索尼这项硬件钱包也未能宣布其投入应用的计划。

这一年,拥有大量游戏业务的索尼还宣布了对区块链游戏的采用。

2018 年底,索尼宣布将在 2019 年第一季度发布区块链游戏《瘟疫猎人》(Plague Hunters),索尼称 Plague Hunters 是一款基于以太坊的角色扮演游戏,将成为第一款运用区块链技术的游戏。但在 2019 年,这款《瘟疫猎人》并没有任何发布消息以及玩家数据。

2020、 2021 年,随着链游、元宇宙、NFT 等与游戏、版权等强挂钩的Web3概念爆火,在游戏、音乐等领域布局很深的索尼,开始加快了Web3的探索,从与Web3项目简单合作外,后续索尼会通过成立子公司等方式来开展相关业务。

在 NFT 上,一开始索尼的操作就较为简单,主要通过合作方推出电影门票的 NFT、以及和 NFT 市场平台战略合作研发一些 NFT。

比如索尼音乐娱乐(SME)与 Solana 的 NFT 平台 Snowcrash 达成合作,该平台可以发布明星或艺术家等名人系列 NFT,但该平台自 2023 年 1 月过后鲜有发声。

2022 年 4 月 13 日,索尼网络通信宣布在新加坡成立 NFT 业务公司,该公司是一家与软件开发公司 Sun Asterisk 的合资公司,索尼网络通信的投资比例为 70% 。

其业务为“NFT 商业战略规划支持”、“NFT 发行支持”、“独特 Token 发行支持”、“NFT 游戏开发支持」和「NFT 推广支持”。该合资公司旗下运营了一家 NFT 市场 SNFT,但在市场上也没有太多存在感。

今年夏季,索尼银行又通过发布 Web3 手机应用程序Sony Bank CONNECT,试图为其银行 NFT 用户和数字证券用户提供数字服务内容,

此外,索尼申请了多项 NFT 专利。2023 年初,索尼互动娱乐已申请 NFT 相关专利,以允许消费者在索尼生态系统使用 NFT,同时也支持其它任天堂、微软等第三方游戏开发商游戏。

在元宇宙和区块链游戏上,索尼先后与元宇宙基础设施开发商 Hadean、元宇宙数字人头像技术公司 Didimo 等都达成了战略合作。

2022 年 3 月,英超联赛冠军曼城足球俱乐部与索尼建立为期三年的合作伙伴关系,计划在元宇宙中建立足球场。2023 年 10 月,元宇宙头部平台 Roblox 也上线索尼 PS 4 和 PS 5 。

随着 2022 年元宇宙、NFT 等热度消退,公链等基础设施的兴起,索尼也开始转战更底层的基础设施或金融服务。

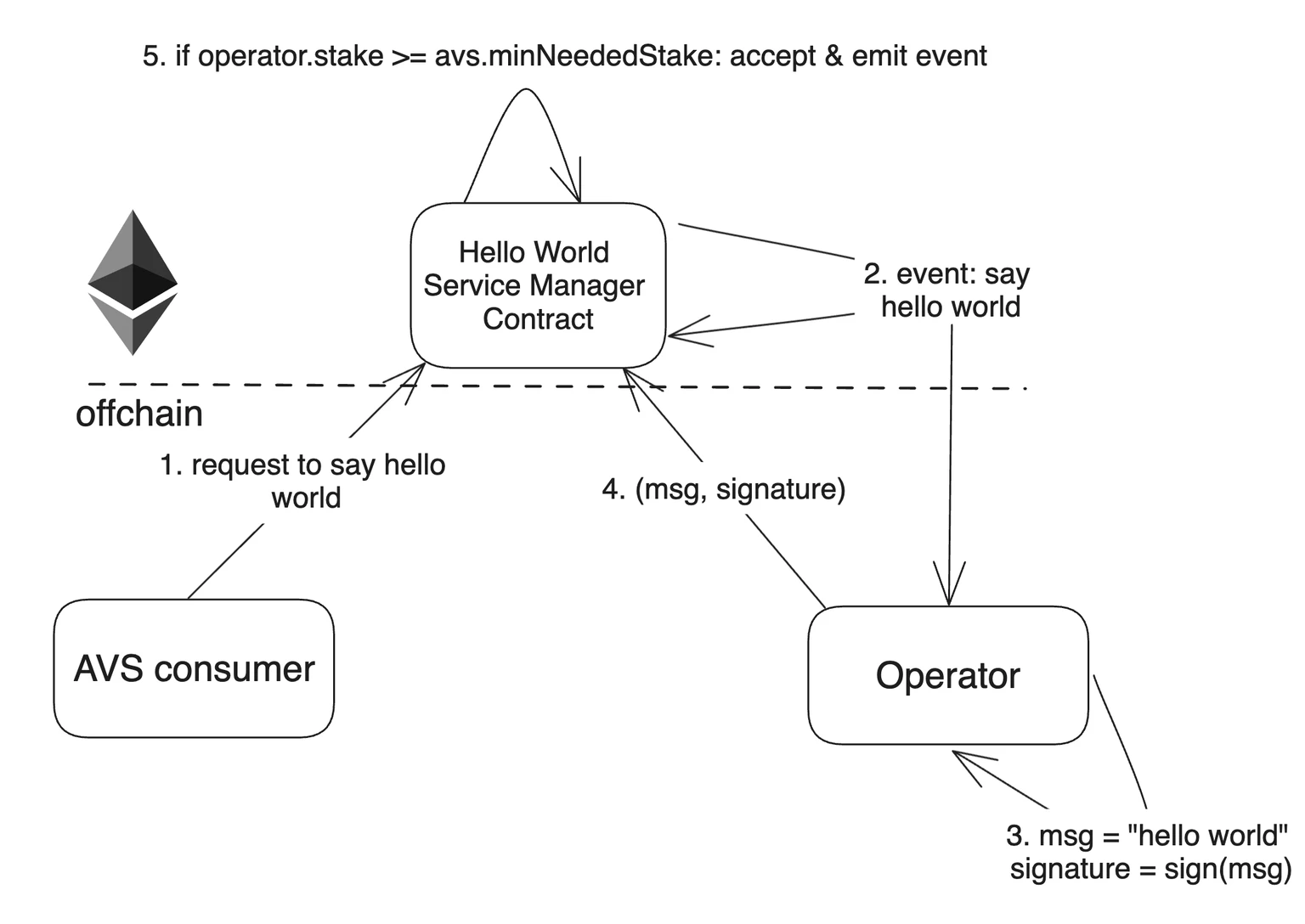

近期索尼宣布的 Layer 2 公链计划其实早在 2023 年便已开展。

2023 年 9 月,Startale Labs 宣布拿到了索尼网络通信 350 万美元的投资,同时宣布与其成立了合资子公司来推进 Sony Chain 的开发,称该链有潜力超越 Coinbase 此前发布的 Layer 2 网络 Base。

2024 年 4 月 5 日,索尼银行还宣布正式开展与法币挂钩的稳定币发行实证实验。试图降低个人在进行支付和转账时的手续费用,同时探索将其在游戏和体育等领域的知识产权相关业务中的应用潜力。

Web3 投资超 10 亿美元,重押元宇宙游戏

除了业务拓展层面探索Web3外,索尼也通过投资来布局Web3。

在Web3投资上,索尼并未设立专门的投资基金。

索尼通过旗下索尼金融风险投资公司(Sony Financial Ventures)以及旗下的索尼创新基金(Sony Innovation Fund)、创新增长基金(Innovation Growth Fund I L.P)等多期基金投资专注人工智能、机器人和金融科技等新兴领域的创新科技基金。其中索尼创新基金和创新增长基金的资金规模分别为 100 亿日元(约合 6800 万美元)和 200 亿日元(约 1.36 亿美元)。

从 2019 年至今, 5 年时间里,索尼一共在Web3领域投资了 10 笔左右,其在元宇宙游戏上押注最大,有 5 笔融资与其相关。

其中, 2022 年 4 月,索尼宣布投资 Epic Games 10 亿美元,用于加速该游戏生态元宇宙建设。Epic Games 投后估值达 315 亿美元。

Epic Games 是全网最赚钱游戏《堡垒之夜》的开发商,掌握着主流 3A 游戏使用最多的“虚幻引擎”。

在元宇宙概念爆火前,索尼已于 2020 年、 2021 年先后投资了 Epic Games 2.5 亿美元和 2 亿美元。

虽然目前元宇宙概念热潮退去,Epic Games 仍然是元宇宙概念的头部玩家。2024 年初,据外媒 GamesIndustry.biz 报道,Epic Games 再次获迪士尼 15 亿美元投资,用以打造一个全新的游戏娱乐宇宙。

而专注于在元宇宙游戏里植入广告的 Anzu,在 2022 年获得索尼参投的 2000 万美元融资后,于 2023 年再次获得了 Emmis Corporation 领投,PayPal Ventures 等参投的 4800 万美元 B 轮融资。

进入 2024 年,索尼的两笔Web3投资仍落在游戏上。其中索尼通过投资日本老牌游戏公链 Oasys 开发商 double jump.tokyo,以推动其在索尼集团区块链 “Soneium” 上的开发。

在索尼早期投资的Web3初创项目中,目前资产代币化平台 Securitize 发展势头最为稳健,在 2023 年 RWA 大火后,成为了众多布局 RWA 机构的底层技术商。Securitize 获得索尼投资后,又通过两轮融资获得近 1 亿美元融资,

在 Securitize 今年 5 月的 4700 万美元融资中,贝莱德也作为领投方参与。此前 3 月,贝莱德还与 Securitize 合作推出了一家新基金 ——BlackRock USD Institutional Digital Liquidity Fund 。

近日,Securitize 还为索尼新电影提供证券化代币发行支持。索尼银行和三井住友信托银行利用 Securitize 平台为为客户提供数字证券。

而索尼早期投资的加密银行和 NFT 市场则表现不佳。

索尼 2019 年投资的加密银行 Nuri 因未能找到收购方和外部投资后,于 2020 年 8 月宣布破产。

2021 年,索尼投资的 MakersPlace 曾是交易量排名前 5 的 NFT 交易平台。

MakersPlace 曾与佳士得合作,以 6900 万美元的天价拍卖了艺术家 Beeple 的数字艺术作品《每一天:前 5000 天》(Everydays: The First 5000 Days),获得大量用户的关注。

但截止 2024 年 9 月 2 日,据 NFTscan 数据显示,MakersPlace 近 7 日和近一个月几乎没有任何交易量。

除了传统投资模式外, 2023 年 5 月,索尼通过旗下子公司 Sony Network Communications 与波卡平行链 Astar Network 合作推出了 Web3 孵化计划,通过举办“Demo Day”活动初达早期Web3项目。

再次高调进军 Web3 背后,索尼陷入增长乏力

进入 2024 年,索尼在Web3上的布局和发声似乎更为高调。

过往索尼的Web3布局大多涉足局限于区块链等技术,或蹭定义模糊的Web3概念。

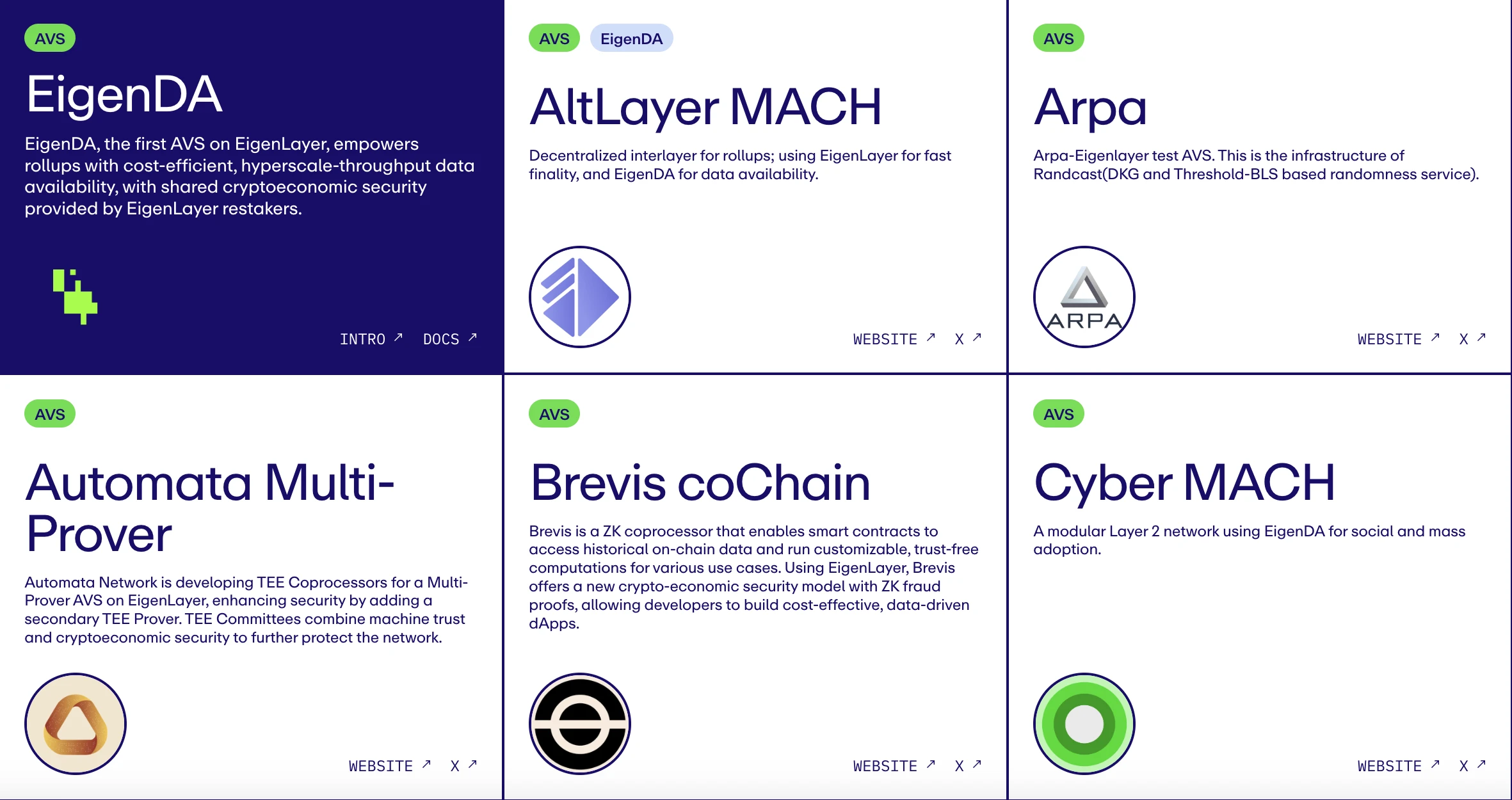

但今年 7 月,索尼先是宣布收购了 Amber Japan(现为 S.BLOX ),进军加密货币交易领域;近日又宣布与 Startale Labs 合作在以太坊上推出 Layer 2 “Soneium”,构建通用的区块链。

在向来被视作做封闭保守、监管严格、节奏缓慢的日本加密市场,索尼的近日动态确实惹人关注。

从索尼自身的业务发展来看,索尼的确在寻找继 PS 5 之后的增长路径。

今年 2 月,索尼集团披露其截至 2023 年 12 月的 2023 年第三财季业绩之后,索尼在股票市场总市值已经蒸发约 100 亿美元。

有华尔街分析师称,在 2022 年 1 月至 3 月的这一季度之前,索尼游戏业务部门的营业利润率在过去四年中则约为 12% -13% ,索尼游戏在该季度的营业利润率为近 10 年最低。

面对游戏业务增长放缓的情况下,索尼集团在 5 月发布 2023 财年财报后,索尼集团社长十时裕树提到了新的增长战略,“将通过游戏、音乐和电影的内容 IP 实现协同效应的最大化”,探索自身拥有的内容持续赚钱的增长模式。以及今后 3 年内实施 1.8 万亿日元的并购(MA)等增长投资计划。

加密交易所、公链像来是加密领域最有赚钱潜力的领域之一。索尼今年在加密领域的高调或许是为了缓解增长乏力。

公链这类通用区块链也有利于索尼进步一实现内容 IP 的协同效应。Startale Labs CEO 近日 Sota Watanabe 也在社交平台透露,索尼区块链 Soneium 正聚焦创意 IP 构建全民创作平台,这与索尼”内容 IP 协同效应最大化“的增长战略相契合。

此外监管层面的松绑或许也提供了积极因素。2023 年 4 月,日本第一大党自民党发布了《日本 2023 Web3 白皮书》,试图我那松绑监管。上至首相的官员都在声援各种 Web3 大会以表支持态度。

随着索尼高调宣布进入加密领域形成示范效应,后面预计有更大的日本巨头玩家宣布加密布局。

但对于索尼等日本传统巨头开展的加密计划, 仍有不少质疑者。

通过前文梳理的索尼Web3布局来看,大多数以战略合作或者投资入股的方式参与。今年收购的加密交易所和即将发布的索尼链也是如此,索尼官方核心团队并不是主导者。

在业务极为广泛的情况下,索尼对这部分业务能有多大的投入和坚持,需要打上个问号。

其次传统Web2思维的局限。加密 KOL@Lorrainelooloo 表示,最后(Soneium)的“索尼 Web3 生态世界”成品,如果还是一个“只选择性部分应用区块链技术充当营销噱头,内核还是自上而下沿用传统打法”无法实现更多创新突破,或许反而会更打击日本加密产业的创造力 。