TON 正在将区块链技术的潜力推向新的高度。TON(The Open Network)最初由 Telegram Messenger 开发团队创建,并在此后由社区接手继续开发,目的是构建一个速度快、安全性高、可扩展性强的区块链网络。作为一个技术创新前沿的区块链项目 TON 凭借其高性能和灵活性,吸引了众多开发者和用户,尤其是 TON 的理论最大 TPS 可达到百万级。随着生态系统的不断壮大和技术的持续迭代,TON 有望在未来成为区块链领域的重要角色,推动去中心化应用的普及与发展。

值得注意的是,OKX Web3在 2024 年 9 月 6 日推出了全新的 App Connect 协议,目前已支持 TON 生态,并很快将扩展至 EVM 和 Solana 等热门网络。这一升级使得开发者能够轻松通过 Telegram Mini App 直接调用 OKX App 钱包,实现签名交易等 DApp 交互操作。开发者只需接入 App Connect,即可在 TON 和 Telegram 上快速搭建自己的 DApp,这不仅简化了开发流程,也为构建更丰富的Web3生态奠定了基础。

本期是《开发者物语》栏目的第 02 期,将从 TON 核心开发者 Anatoly Makosov 和 OKX Web3 TON 生态接入负责人 Wang 的视角,更好地认识和理解 TON 世界。本期栏目问题涵盖了 TON 技术进展、开发者建设、社区治理、生态安全、等多个方面,旨在深入了解 TON 核心开发者的见解和计划。

核心观点一览:

1. TON 的长期目标是推动加密行业和去中心化技术的大规模普及,而不是短期趋势;我们短期的明确的目标是,在 5 年内实现 5 亿月活跃用户。

2. 我向 Solidity 程序员呼吁——如果你不想像 Prolog 或 Fortran 程序员一样被历史抛在后头,就不要害怕新事物。

3. OKX Web3在 2024 年 9 月 6 日推出了全新的 App Connect 协议,目前已支持 TON 生态,并很快将扩展至 EVM 和 Solana 等热门网络。

4. Telegram 项目开发者不一定必须选择 TON 链,他们可以选择任何区块链。

5. TON 网络中的所有服务和产品已经完全由社区以去中心化的方式开发,我们的核心团队仅负责区块链内核的实施。

6. 我认为未来只有比特币和 TON 会继续存在,其他区块链看起来都显得过时——开发周期过慢,目标不明确。

7. 我们对比特币和以太坊表示高度尊敬——它们开启了加密行业的时代。但说实话,它们在大规模应用方面并没有取得太大成就。

8. 除了给 TON 生态上的优秀项目搭建舞台,OKX Web3也通过技术,推动 TON 生态向好建设。

9. 目前我们 TON Core 不是标准制定者,而是开拓者。

10. 我们需要关注那些尚未熟悉区块链的普通用户,也许这样一位用户会发现:拥有 256 个国家免签的 TON 护照,比又一个复杂的挖矿协议更具吸引力。

11. OKX Web3 提供的 OKX OS 服务, 为 TON 开发者提供一整套开发工具、SDK、API 和文档,大大简化了开发过程。开发者可以快速在 TON 上搭建自己的应用,并接入 OKX Web3 钱包,一站式解决项目部署和运营需求。

引爆链游,TON 的技术创新和进展分享

TON 核心开发者 Anatoly Makosov:这些拥有数千万或上亿用户的游戏选择 TON,因为 TON 似乎是唯一一个能够处理如此高负载的区块链。虽然在这个过程中确实遇到了一些挑战,但最终我们成功完成了所有这些游戏的上线。

2024 年 5 月 16 日,拥有 3500 万用户的游戏项目 Notcoin 在 TON 区块链上发行了其代币,并同时上线全球顶级交易所。在该游戏上线首日,TON 区块链上迎来了 100 万新的 Notcoin 持有者。同样值得注意的,还有 7 月的 Avacoin 和 8 月 DOGS 的代币发行,两者分别拥有 600 万月活跃用户和 5000 万月活跃用户。接下来,今年将有拥有 2.39 亿玩家的游戏巨头 Hamster Kombat、以及 5600 万玩家的 TapSwap 等项目在 TON 上进行代币发行,这些数据即使在Web2标准下也相当惊人,我们感觉我们真的是开创者。

TON 具有异步架构,能够负载动态分片。然而,在实际操作中,确实存在一些实施和基础设施上的问题,我们努力及时解决这些问题,以跟上不断增加的负载。我们每 1 ~ 2 个月发布一次计划中的内核更新,其中一些更新将某些部分的资源消耗和性能提升了数十倍。今年我们计划发布一次重大的“加速器”内核更新,并更新去中心化的弱验证者处罚系统,以鼓励网络验证者不要在硬件上节省开支。

此外,我们为固定网络费用系统感到自豪,该费用不会因网络负载而波动。如果 TON 代币价格上涨,费用可以通过全网投票降低,正如我们今年所展示的那样。

OKX Web3 TON 生态接入负责人 Wang:关于这个话题,我从三方的视角来补充一下。TON 生态上链游的爆发主要归因于两个关键技术因素:

首先是,TON 与 Telegram 的深度集成以及 TON Connect 协议,为 TON 生态在链游领域带来了独特的优势,尤其是在链游推广和用户增长方面,用户可以直接在 Telegram 应用内访问 TON 上的链游及其他 DApp,并通过 TON Connect 实现流畅的钱包连接和交互操作。这大大降低了用户的准入门槛,使得链游的参与更加便捷,从而推动了用户规模的快速增长。

其次,TON 的分片技术是其另一大核心优势。这种架构显著提升了网络的吞吐量和扩展能力,能够有效应对高并发场景的需求。对于链游而言,这尤为重要,因为链游通常需要处理大量的小额交易和实时互动。TON 的分片架构确保了网络即便在高用户量情况下依然能够稳定运行,避免拥堵问题,从而提供流畅的游戏体验,确保玩家能够无缝地进行游戏互动和交易。

通过这两大技术创新,TON 生态为链游的发展提供了强有力的支持。

TON 生态应用为什么从 GameFi 开始,而不是 DeFi?

TON 核心开发者 Anatoly Makosov:TON 区块链的目标是推动加密行业和去中心化技术的大规模普及,这也是为什么我们始终关注普通用户的需求,而不是加密行业的短期趋势。我感到惊讶的是,为什么其他区块链几乎完全专注于加密货币的投机成分。毕竟,投机者和交易者并不是全球人口中的主流。

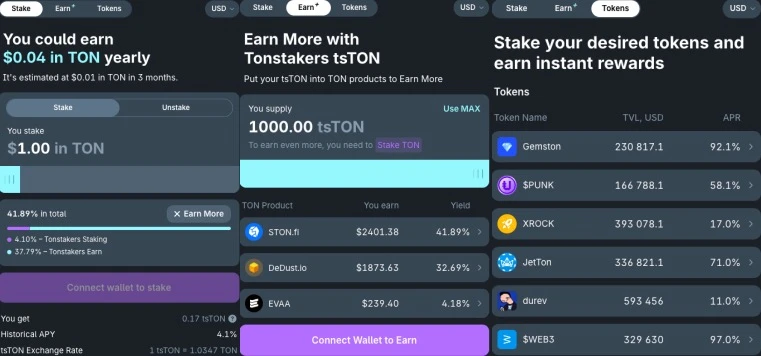

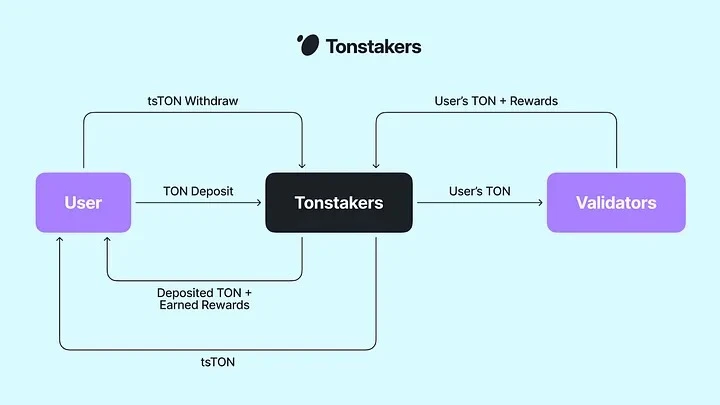

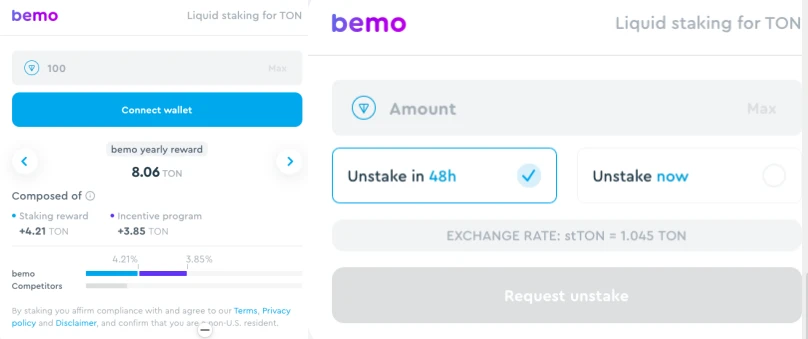

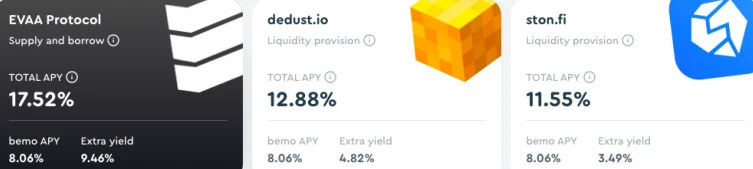

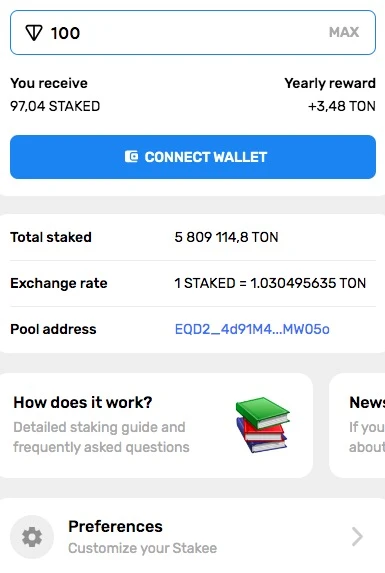

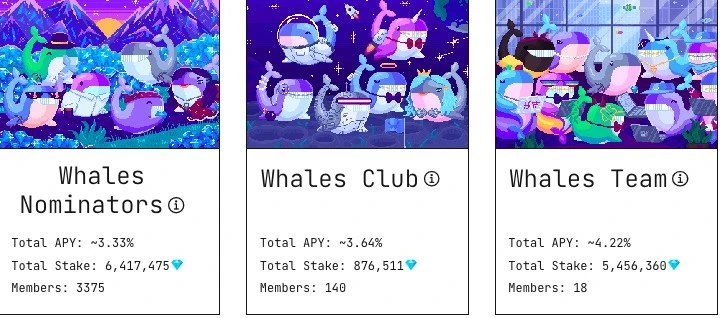

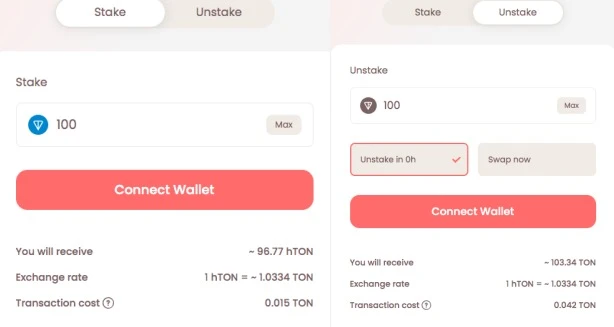

TON 网络拥有全面的工具体系,涵盖 DEX、借贷协议、流动性质押等等,我们希望用户在 TON 上玩 DeFi 和小游戏一样方便简单,可以快速上手。

在其他区块链上,普通用户甚至无法搞清楚如何发送代币。我们需要首先解决这个问题,才能让更多人用上 DeFi。今年我们在 TON 网络上推出了 USDT,根据 Tether CEO Paolo Ardoino 的说法,这是历史上最成功的 USDT 上线,这得益于 TON 不依赖于网络负载变动的低费用,可以直接在 Telegram 钱包中的集成以及可以使用 USDT 支付网络费用的能力。

TON 给开发者带来了什么

TON 核心开发者 Anatoly Makosov:首先,我认为吸引开发者的主要力量在于 TON 生态系统不断增长的用户数量。自年初以来,TON 区块链上的账户数量已从 400 万增加到 5300 万,增长了 10 倍以上。此外,随着一系列工具的出现,这使开发者能够在 Telegram 中创建 Mini Apps,并通过 TON Connect 将其轻松链接到 TON 网络和 TON 钱包,这为区块链开发者提供了接触近 10 亿 Telegram 用户的机会。

其次,我们无法与 EVM 兼容,因为它们属于不同的架构:EVM 是不可扩展的同步架构,而 TVM 是可扩展的异步架构。但如果考虑全球的程序员,Solidity 程序员其实非常少。我们的目标是普通用户,他们尚未熟悉区块链,而不是交易者。同时,我们也面向那些尚未接触区块链的普通开发者,如 Java、Python、C++、JavaScript 等语言的开发者,而不是为数不多的 Solidity 开发者。

我们拥有自己的开发工具和编程语言,因为 TON 的异步结构与上一代同步区块链有着本质的不同。这使得开发者能够打造可扩展的去中心化产品。有些开发者对学习新事物感到懒惰。但在区块链出现之前,程序员们也曾从单线程语言转向多线程编程。我向 Solidity 程序员呼吁——如果你不想像 Prolog 或 Fortran 程序员一样被历史抛在后头,就不要害怕新事物。

我们不断开发自己的开发工具和编程语言。Alexander Kirsanov,曾是 KPHP 语言的维护者,以及 AnTON Trunov,曾为 Zilliqa 区块链创建 Scilla 语言,都已加入 TON。我们计划在今年秋季的 Gateway 大会上展示重大的更新。

TG+TON 生态常被与微信对标,微信主导了众多业务,那你们和社区的分工如何?

TON 核心开发者 Anatoly Makosov:在这一阶段,TON 网络中的所有服务和产品已经完全由社区以去中心化的方式开发,我们的核心团队仅负责区块链内核的实施,并提供网络指南,为社区提供平台。Telegram 团队则打造了功能丰富的顶级消息应用,并提供了公开的 Bots API 和 Mini Apps API。

OKX Web3 TON 生态接入负责人 Wang:的确,TON 需要更多专注于底层协议的建设,尤其是在基础设施方面,与以太坊等成熟公链相比,仍有提升空间。在未来,随着 TON 基础设施的完善,这不仅有助于吸引更多开发者进入 TON 生态,也将为未来更广泛的应用场景铺平道路。

来 TG 创业的项目最终是否一定要选择 TON?

TON 核心开发者 Anatoly Makosov:我们对开发者没有强制要求,他们可以选择任何区块链。例如,最初在 Telegram 上运行的 HOT 项目选择了 Near 区块链,但因为 Near 区块链过载,无法继续进行发行而在首次代币发行时失败了。因此,HOT 项目现在已经转移到 TON 区块链上。不过,由于 Telegram 的病毒式传属性,那些选择在 Telegram 上启动的产品更容易获得足够的用户基础。

OKX Web3 TON 生态接入负责人 Wang:虽然 Telegram 创业项目不一定必须选择 TON 链,当前确实也有不少项目选择部署在 EVM 等其他公链上。然而,由于 TON 与 Telegram 的深度集成,选择在 TON 链上部署的项目在 Telegram 生态内具有更明显的优势。TON 链与 Telegram 的无缝连接能够大大简化项目的用户体验,提升用户获取和参与度,同时利用 Telegram 庞大的用户基础和强大的社交功能,有效促进项目发展。

TON 现在和未来在公链生态中的地位

TON 核心开发者 Anatoly Makosov:我们走自己的道路,不盲目跟风。我们的独特性吸引了更多具有新创意的创新者,而非加密骗局的从业者。同时,加密趋势并未绕过 TON——我们经历过多次铭刻热潮和 Meme 币热潮等。

TON 是一个由社区驱动的项目。包括核心团队在内,没有任何人能单独在区块链上做出改变。我们只能提供改善网络的选项,以供社区选择。投票功能已内置于 TON 区块链的内核中,这符合去中心化项目的原则。重大变更需通过 TON.vote 平台进行投票,然后再经过验证者的投票。

我认为未来只有比特币和 TON 会继续存在,其他区块链看起来都显得过时——开发周期过慢,目标不明确。

TON 有一个明确的目标——在 5 年内实现 5 亿月活跃用户。我们正稳步朝着这个目标迈进——自今年年初以来,每月活跃用户数量已增长超过 20 倍,从 22.1 万 MAU 增长到 450 万 MAU。

TON 在行业标准化方面有何贡献?

TON 核心开发者 Anatoly Makosov:我认为行业尚未达到标准化的阶段。我们对比特币和以太坊表示高度尊敬——它们开启了加密行业的时代。但说实话,它们在大规模应用方面并没有取得太大成就。

目前我们 TON Core 不是标准制定者,而是开拓者。我们的开发成果未来会成为行业标准。不过,我们希望现在就引入一个标准。去年秋天,我们进行了一次区块链性能测试,展示了 100 K TPS 的复杂智能合约执行,这一成绩创下了世界纪录。我们遇到的问题是,目前没有一个统一的系统来衡量和比较区块链的性能。著名审计机构 CertiK 对我们的结果进行了交叉验证,并在其系统中创建了一个排行榜。这有可能成为类似于区块链领域的《吉尼斯世界纪录》。

TON 是一个权益证明(Proof-of-Stake)区块链,拥有自己的拜占庭容错(BFT)共识协议,称为 Catchain。今年,我们在网络上达到了 400 个独立验证者, 600 M TON(超过总供应量的 10% )参与了验证,以确保网络的正确性。尽管在这段时间里,TON 内核或核心团队编写的智能合约没有遭遇任何黑客攻击,但我们不会因此过于自满。

除了核心团队的深入和长期测试外,我们还与全球顶级审计机构合作,并积极在社区中开展漏洞赏金活动。例如,USDT 的智能合约除了经过核心团队的测试和审查外,还由 Trail of Bits、Zellic 以及公开破解竞赛进行了测试。

在实现 TON 大规模应用上,您关注的技术发展方向?

TON 核心开发者 Anatoly Makosov:我们需要关注那些尚未熟悉区块链的普通用户。也许这样一位用户会发现:拥有 256 个国家免签的 TON 护照,比又一个复杂的挖矿协议更具吸引力。

今年,我们开发了新的 TON 钱包智能合约 v 5.0 ,该合约将支持双重身份验证、社交密钥恢复以防丢失,并且已经实现了无 Gas 交易,即无需 TONcoin 支付网络费用。此外,我们现在还推出了 TON Mintless Token 技术,允许项目瞬时向数亿用户分发代币,而网络成本不足一美元。

不过,我们仍面临着许多挑战,包括技术和非技术方面的挑战。很难挑出一个单独的问题——我们需要改进内核、基础设施、API 和应用程序。我们还需要多次重新思考用户体验(UX)和用户界面,直到它们对所有人都足够直观。TON 拥有天生可扩展的架构、优良的技术和作为火箭发射器的 Telegram,因此我们能够解决所有这些挑战。许多其他区块链项目则缺乏这些优势。

OKX Web3 TON 生态接入负责人 Wang:我个人也十分关注 TON 的钱包智能合约发展。

最新的 v 5 合约版本引入的无 Gas 交易、链下调用等能力,无疑为开拓更多 Web2的使用场景奠定了基础。这和 EIP-4337 钱包有不少共通之处,但同时也有独特的优点。这大大提升了 TON 链钱包的用户友好性、灵活性和安全性。

当用户可以无感的使用 TON 链钱包,结合 Telegram 在 Web2固有的用户基础,这是势必会推动 TON 进一步大规模应用、

OKX Web3在 TON 生态建设方面做了什么?

OKX Web3 TON 生态接入负责人 Wang:第一,作为领先的Web3入口,OKX Web3钱包已原生集成 TON 链生态。用户可以通过 OKX 钱包一站式的管理 TON 资产,在移动端、桌面端丝滑完成跨链 Swap、NFT、Defi、及访问 TON DApps。同时,OKX Web3联合 TON 上项目方及 The Open League,推出了 Giveaway 及 Cryptopedia 系列活动,给了 TON 上优质项目曝光引流,帮助更多 Web3用户 onboard 到 TON 生态。

第二,除了给 TON 生态上的优秀项目搭建舞台,OKX Web3也通过技术,推动 TON 生态向好建设。我们积极和 TON core developer 合作,共同推动一些 TON Enhancement Proposals (TEPs),不断完善基建,以帮助开发者更好在生态中搭建应用,让 TON 生态更健康持久。此外,从工具上,OKX Web3 提供的 OKX OS 服务, 为 TON 开发者提供一整套开发工具、SDK、API 和文档,大大简化了开发过程。开发者可以快速在 TON 上搭建自己的应用,并接入 OKX Web3 钱包,一站式解决项目部署和运营需求。

第三,OKX Ventures,作为 OKX 的投资部门,和 TON 合作设立了基金,积极参与对 TON 生态项目的投资与孵化,帮助初创项目在 TON 网络上成长。通过资金支持和资源引导, 帮助更多的项目在 TON 生态内启动并实现商业化。

总之,OKX Web3一直致力于推动区块链技术的创新和应用,TON 生态是我们非常看好的领域之一。我们与 TON 生态的合作,将重点放在推动生态内更多项目的成长和发展,为用户提供最优质的多链支持和开发者工具。不过,不仅对于 TON 的开发者,OKX Web3在技术和资源上对所有公链的开发者都十分友好。未来,我们将持续优化产品,为用户和开发者提供更便捷的服务。我们期待通过资源共享和技术交流,促进更多应用场景的落地,吸引更多的用户和开发者进入Web3生态。

关于《开发者物语》栏目

Web3开发者为加密行业发展做出了重要贡献,他们的创新精神和技术能力为整个行业的发展注入了持久的活力和动力,不仅仅改善了技术本身,也为未来的应用场景和商业模型提供了支持。但他们虽然活跃但也很少被关注。OKX Web3与链捕手推出的《开发者物语》栏目旨在通过对话不同公链生态核心开发者、以及 OKX Web3技术团队的形式,从开发者的视角来理解不同公链的发展脉络、技术见解、最新动态、市场变化、热点评论等,增强Web3开发者声音,走近这一最活跃且有趣的人们,并对他们提供最大的支持。

免责声明

本文仅供参考,仅代表作者观点,不代表 OKX 立场。本文无意提供 (i) 交易建议或交易推荐; (ii) 购买、出售或持有数字资产的要约或招揽; (iii)财务、会计、法律或税务建议。我们不保证该等信息的准确性、完整性或有用性。持有的数字资产(包括稳定币和 NFTs)涉及高风险,可能会大幅波动。您应该根据您的财务状况仔细考虑交易或持有数字资产是否适合您。有关您的具体情况,请咨询您的法律/税务/交易专业人士。请您自行负责了解和遵守当地的有关适用法律和法规。