原文标题:《如果我们意见不一样,那可能你是对的》

原文作者:何一,Binance 联合创始人

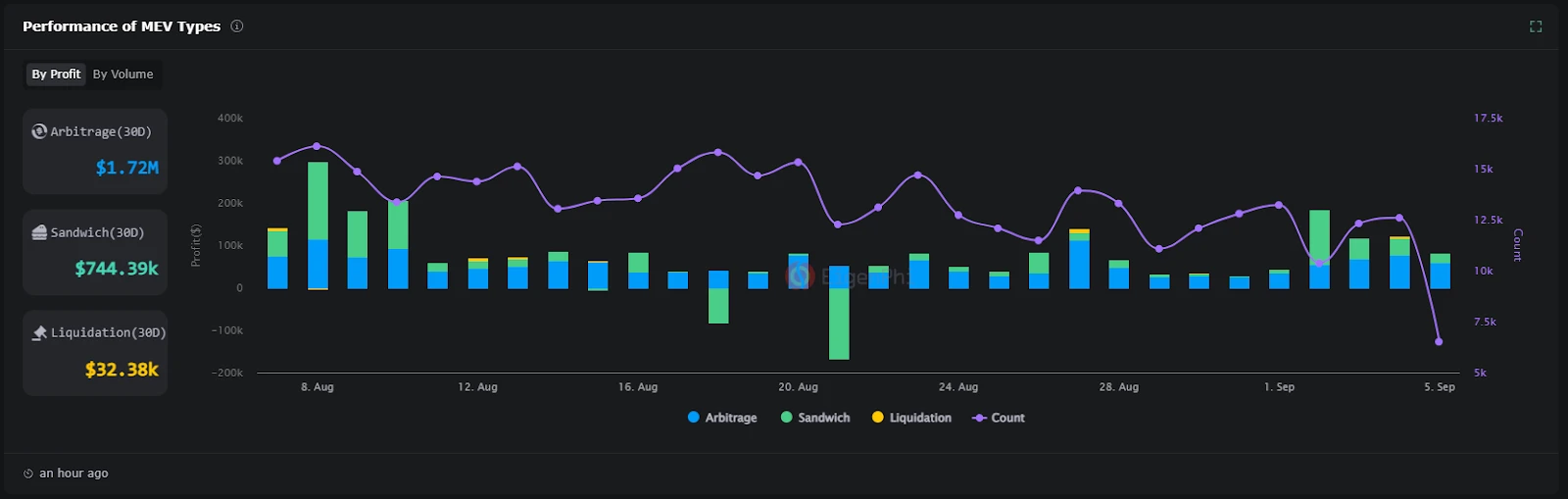

近期,Binance 在上线多个 Meme 币后,传出某 KOL 在上币前精准预测所有具体币种的聊天截图,再一次引起社区关于「Binance 老鼠仓」的热议。美 SEC 也提交了针对 Binance 的拟议修订投诉,重点关注 Binance 的代币上市流程,并指控 Binance 作为未注册证券提供者的行为。

对此,Binance 联合创始人何一发文回应,解释了其个人对本轮周期内加密领域「没那么好赚钱」以及「合规」两大主题的看法和独到观点,以及 Binance 上币的具体流程。以下为原文:

一、币圈是不要完?

最近很多行业内唱衰区块链的帖子都很火,很多行业外的人都在问我是不是区块链骗局结束了?圈内的在问是不是行业没搞头了?我们走到了周期的哪个阶段?对比好新闻,坏新闻更容易上头条,坏新闻也更容易获得更多的流量与关注,还有什么比币圈人唱衰币圈更值得嘲笑呢?这些行为与情绪不断传染,裹挟流量愈演愈烈,甚至一些有些 OG 退休也被放大为「币圈要完」的佐证,一些行业坚定的理想主义玩家也会和我聊天中透露出焦虑和迷茫。

其实焦虑的不只是币圈。我们生活在这个世界所以离不开环境、离不开水和空气,而投资市场是不是活跃则离不开经济周期,经济上行还是下行会决定大众的预算分配到哪里,作为一个普通人吃饱穿暖才会考虑投资,所以每次美联储的消息对币圈资深玩家来说就是市场走向的指挥棒,尤其是在币圈整体市场规模不断扩大,大型金融机构玩家的参与行业,区块链行业逐步趋于成熟,尤其在 BTC 和 ETH 的 ETF 获批后,作为投资品类中的一个「可配置资产」,币市和股市已经成为一体两面。

事后诸葛亮一下:过去十年,币圈发生了什么变化?我曾经把币圈比作狂野西部,那么早期涌入这个行业的人就是早期的西部掘金者,在经济上行周期里,一点点的资金溢出到币圈,也可以让币圈有几何倍的增长,而区块链行业野蛮生长的行业早期,只要敢梭哈,百倍千倍币也并不鲜见,这是早期利基市场及宏观经济的双重加持,在这样的环境里,今天这把梭哈错了,明天梭对一次就回来了。但随着时间的推移,经济进入另外一个循环,全世界消费降级,更多的玩家加入掘金队伍,挥着铲子的掘金玩家不断升级装备,而传统市场一级二级的专业玩家越来越多,每一个人都都会觉得「币圈不如之前好赚钱了」。

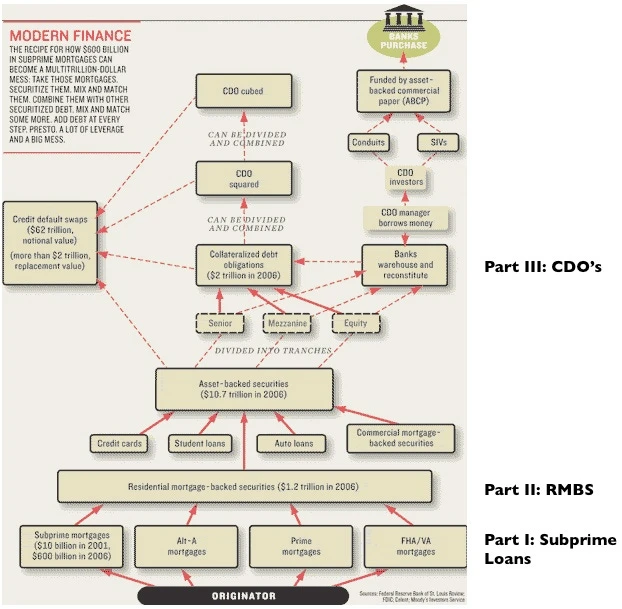

从比特币一遍又一遍被无数的人称为「旁氏骗局」,在无数的主流媒体口诛笔伐中走到比特币、以太坊的 ETF 获批,当然是了不起的胜利,同时我们可以看到传统金融在加密币的关联产品交易规模在稳定扩大,比如:CME 和 ETF 的交易量。是的,大的来了,但来的方式跟大家想象中资本无脑接盘的方式不一样。就像互联网改变出版业,改变电视行业一样,不是一夜之间,而是润物细无声,带来的不只是比特币的上涨。

二、Binance 躺平了吗?

我们是风口的猪,踩中时代的脉搏,和用户站在一起走到今天的 Binance。我们希望区块链行业不是小众玩家的游乐场,我们希望未来 Binance 能服务十亿用户,我们希望能成为未来的基础设施,并且我们一直在为这个目标努力。当我们想要满足大部分人需求的时候,意味着我们需要和现实世界和解,需要合规、需要反洗钱,需要遵循传统金融行业已有的规则,你看历史总是在重复,互联网早期出现了无数的技术创新,而拐点是服务大部分人的公司成为今天的互联网巨头,而互联网的绝对自由主义的走向暗网。

我们没有办法预测未来,所以只能以史为鉴,产品需要能服务大多数人才有可能成为未来世界的金融基建,Binance 的产品起于交易,而不止于交易,你会看到 Earn、广场、pay、Web3 钱包的出现。我们希望去尝试,去摸索怎么样可以跨越鸿沟,真正让区块链技术大众化,让普通人可以用区块链,而不仅仅是炒区块链,他们可以不知道什么是区块链技术,但受益于区块链,就像你的奶奶不懂互联网技术,但可以享受手机带来的便利。泡沫会破,而那些真正解决用户需求的产品会改变世界,会创造历史。

三、你的币上 Binance 了吗?

社区这几天对 Binance 上币的讨论很激烈,我们很认真看了大家的意见,无论过去认为 Binance 上 VC 投资的币是背弃社区,还是觉得 Binance 上 MEME 币是降低了上币标准,或者评判 Binance 上 TG 游戏项目都是胡来,批判都是工作室玩家,包括老鼠仓的传闻也有介入调查,我们都有关注,并且不断在反思,「爱之深、责之切」,不在乎的人不会在你身上花时间。Binance 靠用户走到今天,每一个用户的意见都会重视,我试着解释一下人人喊打的上币基本框架和流程:

Binance 上币由商务、研究组、委员会、合规审核四个环节构成。我大致总结一下,历届委员会留存的审美偏好,大致可以分为:

1)上用户需要的项目,有用户、有流量的项目,在过去的两个周期,我们上币有很多的错过,早期我们确实对 MEMEcoin 不够重视,所以在 Shib、PEOPLE、PEPE,甚至最近的这些 MEME 项目上,都比较后知后觉涨很高了才上,以致于脸都被打肿了,这里的经验和教训是 Binance 作为交易平台,不能自己觉得好,要用户觉得好。

在大小 neiro 之争上,也是因为社区的批评,我们更多在反思什么是好的 MEME,如果 MEME 社区的本质是另外一场「反华尔街运动」,那代币高度集中,价格已经被 Pump 吹起来的,泡沫不知道什么时候破的 MEME 还是 MEME 吗?还是穿着 MEME 外衣的旁氏?所以上了几个相对代币分散的项目,且市值不高的 MEME 项目,初期筛选的项目十多个,很多都倒在了合规审核和代币集中程度上。

2)上活得久的项目;在上两个周期开始,一些传统 VC 开始大举进军币圈,频繁出手且大方慷慨,随后大家发现行业里稍微有点样子的项目都水涨船高,项目方在 VC 端拿到数亿甚至数十亿美金的估值后,手里有大笔的钱可以试错、调整方向,Matic 那种低估值卖币的基建项目盛况一去不复返,手里有大笔现金,谁愿意自降身价数十亿美金的估值以千万美金卖自己的币?决定他们代币价格的不是 Binance,是代币模型、流通量、买盘、卖盘,这些顶级团队的高估值项目身边自有大批的 MM 愿意为他们出谋划策来维持高市值,也自有大批交易平台趋之若鹜,尤其是 AMM 带来 DEX 崛起,没有交易平台也不是不行。但不可否认,在其他项目起起落落时,他们活得久,且有更多机会。

很多人会说,这说明 Binance 在失去话语权,是的,当然没有绝对的话语权,这恰恰是行业去中心化的特点,是金融专业玩家和 DEFI 崛起共同作用的结果,而这两者都是把行业带入下一个台阶的关键,如果没有资本的介入,加密货币怎么会成为美国大选的热门话题,去中心化,没有绝对的权威,这不正是这个行业的魅力所在吗?

3)上有商业逻辑扎实的项目,在过去的十年,经常听到一个言论:「币圈项目不需要商业模型,一有商业模型估值就可计算了」。但我认为无论 Web2 还是 Web3,创业的本质是创造这个世界需要的东西,自然有人会为他付费,无论客户是 B 端,还是 C 端,融资的方式会变,但创业的本质不会变。从 2017 年 ETH 的 ICO 热潮开始,我一直在传达一个理念:发币是发债,是用长期信誉做担保,获得你的启动基金,比起找 VC 融资更容易,流动性更强,但责任也更大,如果发完币直接抛售退休,那么一个人的信誉破产才是真正的破产。

因为我们喜欢那些有扎实的商业模型,有收入的项目,我们希望有这个团队靠谱,他们有创业的潜力,能承担起责任,我们还希望你估值不要太高,能照顾社区共同成长,我们希望你能赋能代币,因为如果你和用户站在一起,你的用户就会和你站在一起,如果哪个项目符合这些标准欢迎联系我们,或者在这个帖子下留言。

在上币流程和内幕交易的防范上,Binance 作为一个系统,我们考虑了所有的环节隔离信息,就像外界说的 Binance 上币团队血洗了好几轮,目前 Binance 做上币研究的人并不谈商务,谈商务条款并不知道什么项目进入观察池,每个人都只知道自己负责的项目进展,哪怕过了 IC 投票,这些项目也受合规审核限制,随时可能取消。

从合规的角度,目前当前 Binance 上币流程受 monitor 监控,发现老鼠仓会报告给美国司法部和 Fincen 派驻的监察员,而参与内幕交易的员工会被追究刑事责任。

我们可以建立规则来约束人,但也不排除有现在的制度或者系统还有信息盲区,因此我们发布高额悬赏:欢迎所有知道任何涉及上币及其他贪腐行为的举报,或其他任何我们盲区的「上币观测指标」,如核实 Binance 团队核实,我们将在保密你的身份同时,为您提供奖励 1 万美金~5 百万美金的安全漏洞奖金。

四、如果我们意见不一样,那可能你是对的

过去的几个月,我很少发社交媒体信息,读书越多越觉得自己比较无知,对世界越发充满敬畏之心。我们都只是时代洪流的一粒沙,各种因缘巧合被卷到浪头,今天我所获得的一切,都是时代的产物,是全球化带来的经济高速发展,是在互联网崛起的信息扁平,是区块链行业从无到有的机遇,并不是因为我自己多天赋异禀,不过是行业早期「时无英雄使竖子成名。」这意味着:「我不一定是对的」,因为按照前面说的上币的逻辑,比特币今天诞生,也不一定能通过 IC,我不经意的一句话,不完整、不准确的表达可能会对社区带来不必要的误解与过度解读,所以越来越缺乏表达欲,偶尔看到一些误解,还是会试着解释,处处越描越黑。

每个人能看到的世界并不相通,我们可能是不同平行时空的交集,如果我的话对你有一点触动,能让投资者 DYOR,能让创业者愿意沉下来往前走,那我深感荣幸,每个人都只能看到自己的未来,你相信什么,就会构建什么,我们会去持续探索未来,就像刚刚进入这个行业的第一天一样,感谢你的同行。