原创 | Odaily星球日报

作者 | 南枳

随着 Notcoin 的爆火,TON 生态兴起了通过 Telegram 邀请进行病毒式裂变增长的模式。而这种方式在微信小程序游戏中早已有多个范例,「羊了个羊」、「合成大西瓜」以及「萌犬变变变」等。

但国内游戏因版号限制,不能采取直接付费模式,最常见的变现模式即为广告变现。而在 Telegram 生态中没有各种方面的限制,并且与 TON 钱包的便捷链接更为支付提供了便捷渠道。在病毒式营销后,这些 TON 生态游戏如何对用户进行商业变现?

付费道具

以最为热门的点击类游戏为例,此类游戏的游戏内代币或积分与点击次数直接相关,而部分点击游戏在游戏内加入了使用 TON 进行加成,但均收费不高。在 TapSwap 中,用户能够支付 0.5 TON(价值约 3.5 美元)永久性地增加双倍积分,若用户认为该项目的游戏代币最终发币预期和价值较高,购买 Boost 则成了长期参与者的必选项。

在点击类游戏之外,还有部分具备真正游戏性的项目,此类游戏用户购买的底层逻辑不完全是 Crypto 方面的发币预期,也有部分用户原意为游戏本身付费。

以最知名的 Catizen 为例,该游戏与多年前在微信爆红的萌犬变变变玩法一致,用户可培育各种等级的宠物、收集其产出代币、然后继续培育更高级的宠物。彼时萌犬变变变仅能通过广告变现,而 Catizen 则在 TON 生态中走出了不同的玩法。

首先,Catizen 加入了游戏道具付费购买模块,用户能够支付 TON 获得 Fish 代币,而 Fish 代币则能加速 Catizen 中宠物孵化的进程,并且投入成本边际增长极快。对于排名靠前的用户更多地是为游戏付费,而非为博取游戏奖励。据 Catizen 官方披露,已有超 50% 的用户成为付费用户,转化率已经非常高。而在付费道具之外,Catizen 计划成为游戏 Launchpool 平台,我们将于后文解析。

面向交易所创业

交易所返佣注册

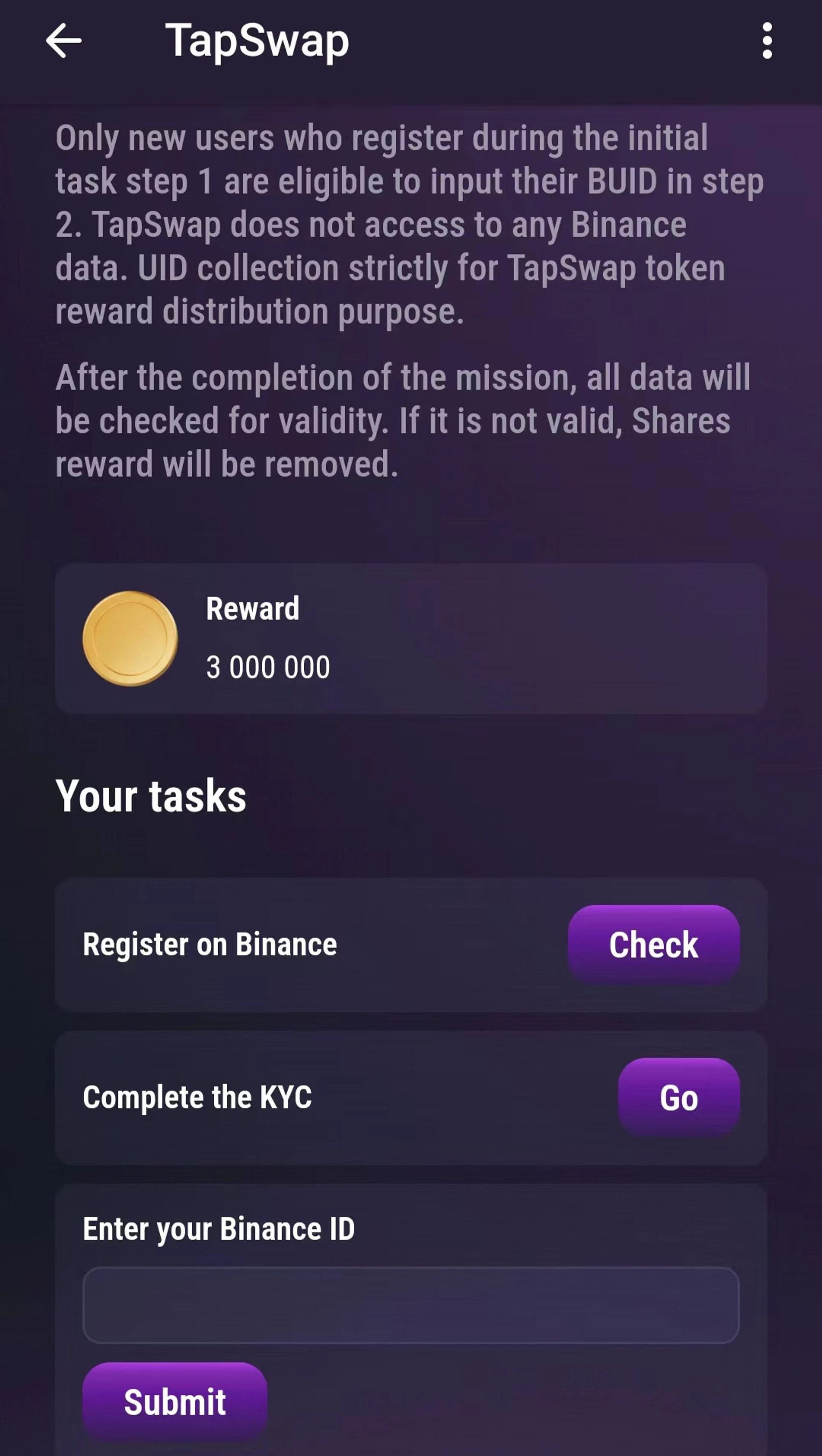

在其他游戏还在通过邀请任务激励用户的时候,TapSwap 首个加入了币安新账户注册任务,经验证其注册链接附带邀请码。

Telegram 用户数已突破 9 亿,相较币安 2 亿的用户数,仍有大量的开发空间。但值得关注的是,Telegram 的为印度、俄罗斯、美国、印尼和巴西,多数非加密行业和币安友好国家,可实现的用户增量存疑。

交易所产品引流

Pixelverse 是一款养成战斗类游戏,用户将随着时间进行自动获得游戏代币,然后培养宠物进行战斗。

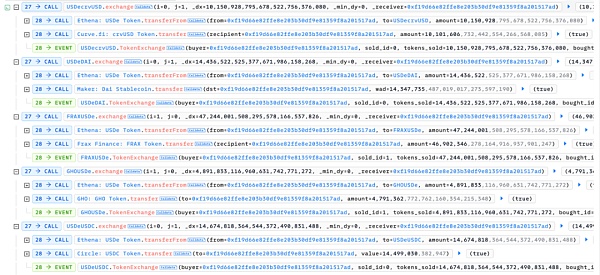

Pixelverse 在 Dashboard 任务列表中,加入了与 Bybit Web3钱包合作的任务,上线八天后参与地址数达到了 70 万个。Odaily 对往期已完成活动数据进行查询,近 6 期活动开展时长约 3-4 周,而参与地址数分别为 32 万、 25 万、 58 万、 12 万、 7 万和 8 万。可见 TON 生态能够捕获的用户数远高于原生的Web3项目,在流量增长方面存在明显优势。

流量变现

上一小节我们可以看出,流量增长是 Telegram 的突出优势,而已构建了庞大社群的项目能够将其流量二次传导给其他项目,通过这一途径进行变现。

回到 Catizen,官方已披露了下一步的 Launchpool 和游戏平台发展路线图,Catizen 和十多个微信小游戏签订了合同,计划逐步在 Catizen 游戏平台上推出这些游戏。从 Gaming Bot 转向游戏 Launchpool,进而赋能治理代币持有者。

采用这一方法的项目也极为广泛,具体实践路径也不尽相同,例如有教育类应用 XPLUS 通过首页广告位直接向 Catizen 引流、点击类游戏 PocketFi 允许消耗另一应用 TON PUNKS 的代币来获得点击加成。

结论

按照用户访问、付费转换、用户留存与复购三个环节拆解 TON 生态项目的闭环逻辑,可以看出依靠 Telegram,TON 生态项目在获取足够的用户访问方面具有天然的、显著的优势。

但在用户转换上,除少数真正具有游戏性外的项目,刨除发币预期外各项目并没有足够理由吸引用户付费,并且同质化极为严重,非头部项目更加难以转换付费用户。

因此“成功学大师”或者说“卖铲子的人”成为目前其商业模式闭环的唯一方法,即占据领先地位然后向其他项目贩卖流量获得收益。

目前的 TON 生态项目,初步展示了免费游戏裂变+付费增值这一方式的可行性,但如何真正发挥 Telegram 无限制的传播能力、Crypto 高度兼容的钱包扩展以及庞大基数的 9 亿用户,我们仍有待下一个答案。