作者:Bale 来源:X,@AirdropCatCom

现在,骂 Zk 似乎成了政治正确,因为十分之九的人没有空投,骂他就代表政治正确,有流量,有支持,有掌声,有一时之快。

但是,极少人真正冷静下来复盘 zksync 的空投规则,有的是不想懂,有的是真不懂,有的是半懂半不懂,主要还是因为 zksync 的空投规则过于复杂,确实没有中文推特真正解释清楚了规则。

那么,这个异常复杂的空投规则到底是什么?为什么这么多人喷他?为什么这个规则刷掉了 90% 的人?

一、初步探索,一团浆糊

起初,我们 50 人的小群讨论很久,都是推特上耳熟能详的职业撸毛人,结论竟然是:

组合 LP 的大部分都有,但是有的也没有,所以 LP 可能是一个决定性因素,但不是必然因素,有的组合了 LP 也没有,所以规则不清晰。

随后这几天,找了很多复盘推特,

其中,写的最全面的是 @sunlc_crypto :

https://x.com/sunlc_crypto/status/1801542409068953859

他的结论是:用十个人的案例证明了是否空投,跟日均持币金额有很大关系,基本可以解释绝大部分案例,说明他的分析已经很接近真相。但是他的十几个精品号金额很大,也绝大部分没有空投,他把原因归为项目方故意不给,又把空投规则搞得混沌起来了。

还有,写的比较精准的是 @Naive_BNB

https://x.com/Naive_BNB/status/1801219795322564878

他是真正看懂了规则,总结了四条规则。但是不全面,也没有说理清楚四个规则的逻辑关系。

所以,全中文推特里弥漫着一股神奇的迷雾,zk 的规则没有一个人能够真正说清楚:

要么规则模糊不清,到底是不是跟 LP 有关系?要么规则太复杂,到底有没有跟余额有关系?反正就是没人搞明白,一团浆糊,@zksync @TheZKNation 你不挨喷,谁挨喷?!!

那么真正的空投规则到底是什么?有几个可靠的信息来源:

1.官方 blog(这个是官方最正宗的解读,没时间的可以直接跳过这里,因为下边我会逐条分析):

①概要版本: https://blog.zknation.io/zk-token/

②更加详细的版本:https://docs.zknation.io/zk-token/zk-airdrop?ref=blog.zknation.io#usage-based-airdrop

都是英文,很少有人细心通读。

2.官方的 9 个问题回复和 panewslab 中文翻译报道

https://docs.zknation.io/zk-token/zk-token-faq

卧槽,官方还出了中文版的问题回复:

https://docs.zknation.io/zk-token/zk-token-faq/zk-dai-bi-chang-jian-wen-ti-jie-da

这个是中文 panewslab 的中文

https://www.panewslab.com/zh/articledetails/4jvhw9wd.html

如果你通读一遍,你会发现:空投规则,英文和中文存在着巨大的信息鸿沟。

二、空投规则公式:

(0-7)✖️(0-N)✖️(nX)=空投额度

先说结论,真正的空投规则(解读的主要是 ZKsync 用户空投分配,占空投总量的 89%,其余参会、github 等贡献者不在讨论范围之内)就是下边这个公式:

zk 官方说空投规则有以下四步:

其中,前三部分就是这个公式的三个要素:

1.基础条件 2.日均资产 3.乘数

需要特别说明的是这三个要素是乘数关系,不是加减关系!

任何一个要素是 0 分,那么你最后拿到的空投都是 0。

最后一个是 4.女巫规则 通过以上三个部分,其实女巫已经过滤了 95%,所以 zk 的女巫规则比较简单。就是同号分发啊那些基础杀女巫策略。不再详述。

下边是广为流传的中文翻译图:

下边对公式的三个因素进行逐个说明:

第一个因子 (0-7):这是 7 个基础门槛条件,满足一个加 1 分,最低 0 分,最高 7 分。

7 个基础条件逐一剖析,庖丁解牛一下:

①交互 10 个 era 合约。

也就是要交互 10 个以上的 dapp,这个考验的是生态的深度交互,其实还是比较难的,如果你只用了 9 个 dapp,那这里都是 0 分。

关于这个,我自己很重视,也确实做到了。

前前后后写了几个,这是当时写的其中一个教程:

https://x.com/AirdropCatCom/status/1681567534116646913

dapp 就应该达到了 10 个,可以看下图:

②用 5 次 paymaster。

这个还是很难的,当时很多 kol 说到了这个点,但是我估计绝大多数人都是用了一两次而已,我也只有主号一个号用了多次,还是为了写教程,才测试了几个 dapp,这是当时专门写的一篇 paymaster 的教程:

https://x.com/AirdropCatCom/status/1763225094393147535

但是小号确实一个都没做到,只做了月活,小号用了一两次而已,没达标。

③交易 10 个 ERC20 代币

这个其实也挺难的,10 种代币,我当时 swap 都是按照 eth 和 usdc/usd+/ceBUSD 做的交易对,领了一两个土狗,顶多做了一下 wstETH 的交易,很可能也就 7-8 种代币交易,应该没达到这个要求。nft 其实 mint 了挺多,但是不是 ERC20 代币

④添加 LP 并且同时借贷

这个点请特别注意:这里是 and,不是 or,是二者同时都做的意思,只做 LP 或只做借贷都没有分!!!

我们来看看 @sunlc_crypto 老兄的极品号:

https://x.com/sunlc_crypto/status/1801542409068953859

平均日金额肯定很高,但是最后只有两个号有空投,为何?

只有一种解释,那就是基础门槛的 7 个条件一个没有达到,而他明明做了 LP,那就只有一种解释,他没有空投的这些号,没有同时交互借贷的 dapp,所以这个基础门槛的积分应该是 0.那再多的平均日金额也是徒劳,甚是可惜!

当时我做的教程是同时交互了 LP 和借贷,而且都超过了 24 小时,见当时的教程:

要求 24 小时以上的教程

补充一句:eralend 这二货当时还被盗了,后来一晚上都在抢时间取款,一点点的向外取,取出来了绝大部分,最后还是损失了几个号的资产。

⑤持有神灯 NFT

我只做了神灯 nft 的交易,快照时候并没有持有。自己亲儿子,也说不出来什么,怪不得 3 月底神灯跌了,确实有人知道消息。

⑥lite 在 era 上线之前活跃 3 个月活跃

这个有两个必要条件必须同时满足:一是一定要在 era 上线之前月活才算,一个是活跃度 3 个月。

第一个条件说明必须是老用户,era 上线之前我都拿到了 zz 空投,至今没卖,亏惨了,当时只有 zigzag 可以用,还有 zksync 自己的钱包页面自己上传图片建 nft。如果是 2023 年 3 月 era 上线之后,又回去补的 lite 交易记录,就不算了。

第二个考验的其实忠诚度,3 个月还真不是一般人能够坚持做下来的,不过当时也没什么其他 dapp 可以做的,lite 老用户很大概率还是可以拿到这个 1 分的。

我们再看 :@sunlc_crypto 兄的 1200 个号的案例:

https://x.com/sunlc_crypto/status/1801542409068953859

老兄 lite 的这个积分肯定不能算的,因为他最多做了 3 次日活跃,而这个基础加分的最低要求是 3 个月的月活,所以他这个基础分肯定没有了。

从我们以上的分享可以看出来,@sunlc_crypto 他唯一肯定的基础分就是添加流动性,但是他的极品号很可能都没有同时交互借贷类 dapp,导致他添加流动性和借贷 dapp 交互这个 1 分也都没拿到,其他类的如果都没有超过 10 个 dapp 和 10 种代币,又没有神灯,很可能他的基础分很多都是 0,所以导致最后他命中率这么低,只有 2%。

这个推测和分析,@sunlc_crypto 兄如果看到可以核查下是否是这么回事?

7.用 lite 网络给 gitcoin 项目捐赠

当时 lite 的时候,确实有这个 gitcoin 通道,我记得当时规则还是比较简单,好像一开始甚至都还没有 20 分的 passport 要求,具体记不清了,但是确实都做了这个捐赠。

综上,我个人的号应该是至少都拿到了基础分里的 4 分,随便找了我自己的一个号:

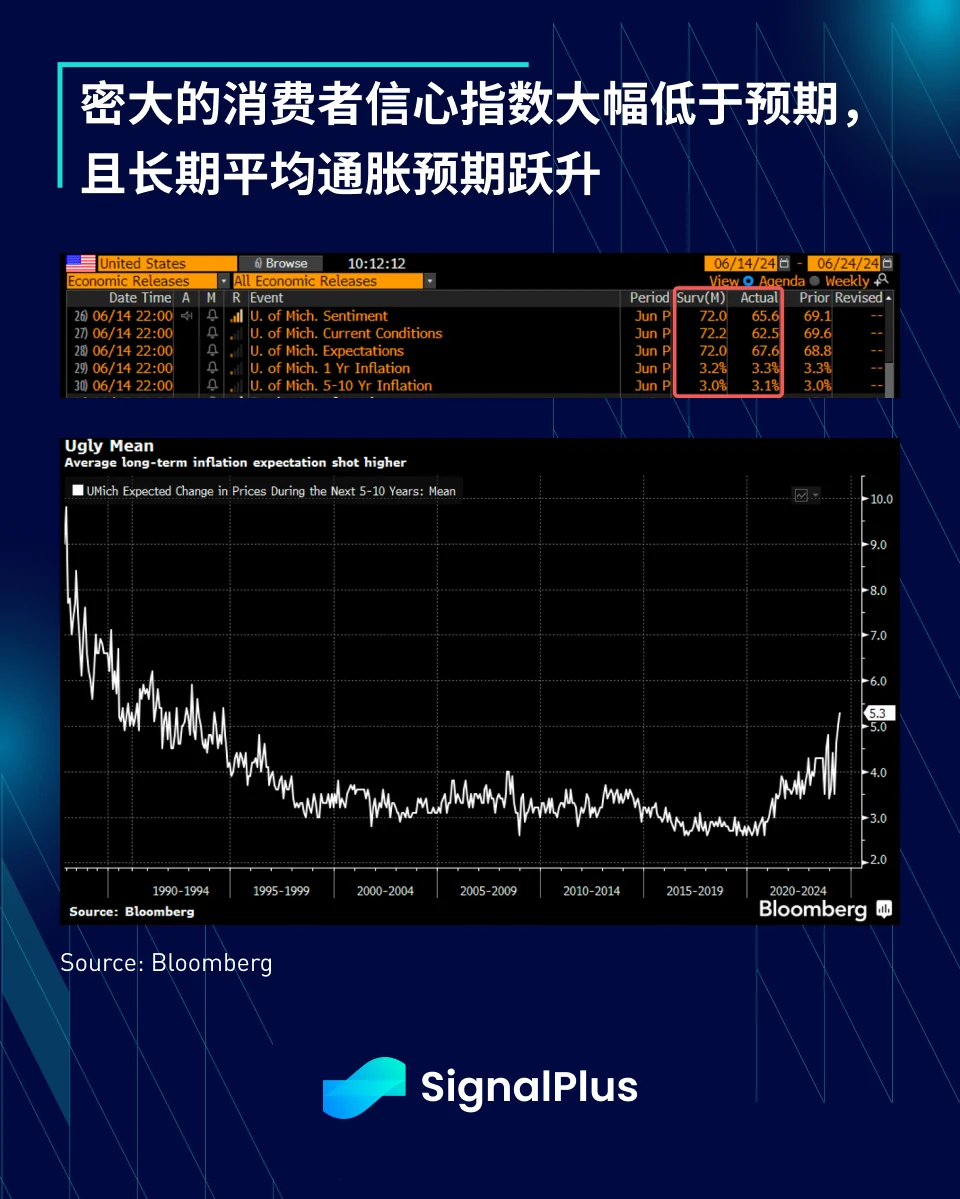

第二个因素{0-N}:日均持仓金额,这是一个从 0 金额到 N 金额的范围值,多方交叉验证这个日均平均金额大约要达到 100u 以上,才能拿到空投。如果这个乘数太小,总额度就会低于 450 积分,那么就会被官方收回。

#zksync 在空投规则里提出了日均持仓金额的概念,这个日均持仓有三个核心要素:

①余额=钱包余额 +DEFI 里的资产余额

这个计算方式总体上比 starknet 要好,因为 starknet 只看 ETH 余额,defi 余额甚至 usdc 余额都不算,所以我当时有一些号 eth 余额不达标,都没有 strk 空投。

②DEFI 资产有 2 倍加乘,就是你添加了 100u 的流动性,余额就会按照 200u 计算,鼓励资产参与 dapp 交互。

③时间跨度是 era 上线一周年内,从 2023 年 3 月 24 日到 2024 年 3 月 24 日这一年的日均账户余额一定要在 100u 左右以上。

官方举了一个日均余额计算公式的例子:

大概意思就是 Bob 这家伙在快照日期的 25 前发送了 1000u 到账号,其中 500u 添加了 LP,那么他的日平均金额就是(500*25+500*25)/366 天=102.46u。

那么问题来了:符合空投 100u 的余额门槛条件是如何推导出来的呢?

因为,官方在 9 个问题的回复里,举了一个表格的例子:

https://docs.zknation.io/zk-token/zk-token-faq/zk-dai-bi-chang-jian-wen-ti-jie-da

从这个例子里我们可以看出,

30 美元才 340 分,不达标,被收回了,没有空投资格;

50 美元 1040 分,有资格;

但是这三个地址都有一个前提条件:基础分都是 3 分,

其实,一般的用户可能也就只能满足 1-2 分的基础分,

那么自然可以大概推导,要想最后拿到空投(超过 450),至少平均得 100u 的余额。

另外,我们从 @sunlc_crypto 兄列举的其他案例我们也可以印证这个金额 100u 的门槛和条件:

https://x.com/sunlc_crypto/status/1801542409068953859

我们从这个案例也可以推导出来:50U 的 LP 按照余额翻倍来算,其实就是 100u 的余额。

关于余额的问题,还有个极端案例,就是从官方的另外一个问题的答复中就可以看到这个隐形规则:

主要是因为 era 的链资产是 0,那么日均资产余额就是 0,所以整个公式最后就是 0.

@sunlc_crypto 列举的一个极端案例我们也可以印证这个问题的答案:

https://x.com/sunlc_crypto/status/1801542409068953859

他在去年 9-10 月刷 lite 已经没有用了,因为 lite 的 3 月月活必须是 era2023 年 3 月上线之前的才有用,所以也全部被废了。。。。

3.第三个因素 nX:乘数加权,n 是有 5 个加权项,X 是加权分数。

n 个加权项,设计的特别数据化,也特别详细,我们再逐一分析一下:

①持有 7 个原生 NFT 中的一个:Dudiez, Hue, Moody Mights, Webears, ZKPENGZ, zkSkulls, or zkVeggies.

这个我都不是很熟悉,都不认识,我应该是都没有。

②持有 50u 以上的原生 ERC20 山寨土狗币:AAI, HOLD, KOI, MEOW, MUTE, RF, ZF, ZORRO.

这几个币,除了 mute 我见过,其他我确实也不熟悉,所以应该也都没有。

③AA 钱包,在 era 上创建过智能合约抽象钱包

当时有 kol 推过 AA 抽象钱包,这也是 zksync 和 starknet 的优势所在,可以一笔交易同时做 N 个交互,可惜我当时怕麻烦,都没下载。

④持有 50% 空投的 ARB/OP/ENS 90 天以上

不得不说,我 arb 至今未卖,大概今年初或去年底才归集到了交易所,补充一句,是至今未卖。。。。。大怨种。。。。

这个我确实每个号都做到了,截图为证:

https://x.com/AirdropCatCom/status/1772798279723712802

⑤在前 1,000 个地址中至少与符合条件的以太坊智能合约交互两次。符合条件的合约是至少花费 100 ETH 交易费的合约。

这个其实很难,因为要跟 100ethgas 以上的以太主网智能合约 dapp 交互过两次,且在前 1000 名!

我应该没有达到过这个加权项。

所以,最终,我的每个号都只拿到了一个乘数加权。

三、规则总结

1.既往经验失灵了,zksync 的空投规则是最复杂无比、最晦涩难懂、最不透明、最不易理解的空头规则

我们跟项目方的立场天然对立。

项目方想要:寻找到真实用户,排除女巫!

我们想要:付出了 gas,就要拿到空投!

客观来轮, $zk 的空投规模在四大之中,已经是个人交互地址空投规模之最,但是这早已注定是一场会让 90% 人失望的结局!

无论条件如何,最后肯定是失望的人数多过兴奋的人数,这是由基数决定的,也是由 @zksync 项目方的 pr 不利、不透明、没及时沟通造成的。

仅仅论 zk 的空投规则,是 7 个基础门槛、一个日均金额和 5 个加权乘数,这三关设计的确实很精准,每个都直指女巫七寸!

因为我们都是经验主义,arb、op 和 strk 其实都是月活、交易额度、交互 tx 和 dapp 老三样,我们天然推测 zk 理应如此!但是 zk 这次出奇不意!搞了一个巨复杂的空头规则,确实把工作室都给排除了,确实抓到了绝大部分女巫。

①7 个基础门槛,条条都是意外。

除了 lite 月活,其实有 6 个都是 zk 自己发明的,比如 10 个 dapp 和 10 个币种考验的都是交易宽度,但是一般的撸毛人都是规模上号,只撸固定的交易对和主要刷的是交易金额。没想到鸡贼的项目方选择反其道而行之,这次竟然完全放弃了交易金额。。。。paymaster、神灯 nft 和 gitcoin 捐助也都是 zk 特有的生态,就只有一个添加流动性和借贷协议是常规动作,但是他还鸡贼的搞了个 and,两个必须同时做才能加分。。。。

②日均持仓金额这个确实科学,卡了绝大部分人

余额问题上,其实 $arb 就开始了,但是 arb 是减分项目,而不是一票否决,所以阳光普照。

一票否决源于 $strk,但是 strk 直接选择了 eth 余额,简单粗暴,很多人虽然不符合,但是不至于团灭,精品号总能保住!

到了 zk 就不一样了,他的日均持仓额,把传统女巫工作室基本团灭了。。。因为工作室追求的都是规模,大批量上号,这样势必就是每个号的资产不会分配很多,偶尔刷个大额,也不会在号上停留 24 小时,根本不计算在日均额度内,更何况他是一年的日平均额度。。。。时间跨度之大,无人能及。

③乘数权重

注重两点:一是原生资产和原生 nft 和抽象钱包,只有真实用户才会关注原生生态,才会买卖原生 nft 和原生资产,撸毛人是不会在乎什么原生不原生的,因为规模上号首先考虑的是磨损最小,原生资产的流动性都是问题,磨损肯定很大,不符合我们撸毛人的职业素养,越是管控严格的工作室,越是不会考虑原生资产。

一是主网交易记录和其他 L2 忠诚度,主网这个前 1k 名,其实很难做到,能够做到前 1000 名的主流 dapp 交互的都是大神,大神肯定不会在乎三瓜俩枣的空投,就不会轻易抛售,空投会让他他们关注到新计划,他们就会主动参与新链生态;其他 L2,有个 90 天的限售期,合规规则真实绝了!既可以跟其他 L2 强客户,又可以确保这些客户都是忠诚客户!

四、为何复盘?

以史为鉴,可以知兴替。

过往的规则是什么,决定了未来空投的规则走向!

空投是公平分发筹码最好的方式,特别是美国 FIT21 法案明确提出,代币分发要公平,空投就是最好的方式!

可是撸毛人越来越卷,越来越多,注定撸毛越来越难,回报率越来越小,

zk 的反撸告诉我们:

如果不彻底搞懂规则,不与时俱进的迭代策略,按照既往思路继续撸下去,下一个依然还会被反撸?

冷静—>反思—>成长—>强大!这是正反馈!

无脑谩骂—>人云亦云—>规则迷糊—>没有成长—>屡次被反撸!这负是反馈

我们撸毛到底为何?

不要跟赚钱过不去!

财不入急门。

冷静思考,理性分析,耐心研判规则,才能撸到下一个大的!

这次是精品号大胜,我们的未来在何方?

用少数人的策略撸人数多的项目!

客观的说,我认为 ZK 这次的规则确实复杂了,但是他的规则确实起到了作用,把大部分工作室搞掉了。

我知道,很多人看到这里,还是依然想喷,而不是真正的成长迭代,没关系,想就喷吧,我无所谓。

毕竟,无脑谩骂可以解愤,痛快,酣畅,而拿出自己的号,按照公式开始复盘,对照,总结,成长,还要否定以前的自己,则显得复杂繁琐且痛苦,这就是上帝都叫不醒一个装睡的人真正原因,我们都只想选择短暂的轻松,而不是痛苦的反思。

这是人性,我既不奢求改变人性,也无力改变人性。

如果有十分之一的人看到这里,有所启发,那就真诚的祝好一切成熟理性的人,如果你能有丝毫的收获,并且迭代你的下一步策略,付之行动,那么你下次获得财富是你们应该得到的。

天之道,损有余而补不足。

人之道则不然,损不足以奉有余。

这个世界的运行法则就是这么现实且残酷:

财富只掌握在少数理性人手里,且富者欲富,穷者欲穷,皆因富则善思而日日精进,穷者善怨而碌碌无为。

天道本如此,顺之者昌,逆之者亡,概莫能外。