原文作者:Mary Liu,比推 BitpushNews

周二,金融市场对 7 月份生产者价格指数 (PPI) 报告的发布做出了积极反应,在 PPI 显示美国通胀持续降温后,加密货币和美股攀升。

美股开盘走高,并持续上涨,收盘时标普、道琼斯和纳斯达克指数均上涨,分别上涨 1.68% 、 1.04% 和 2.43% 。

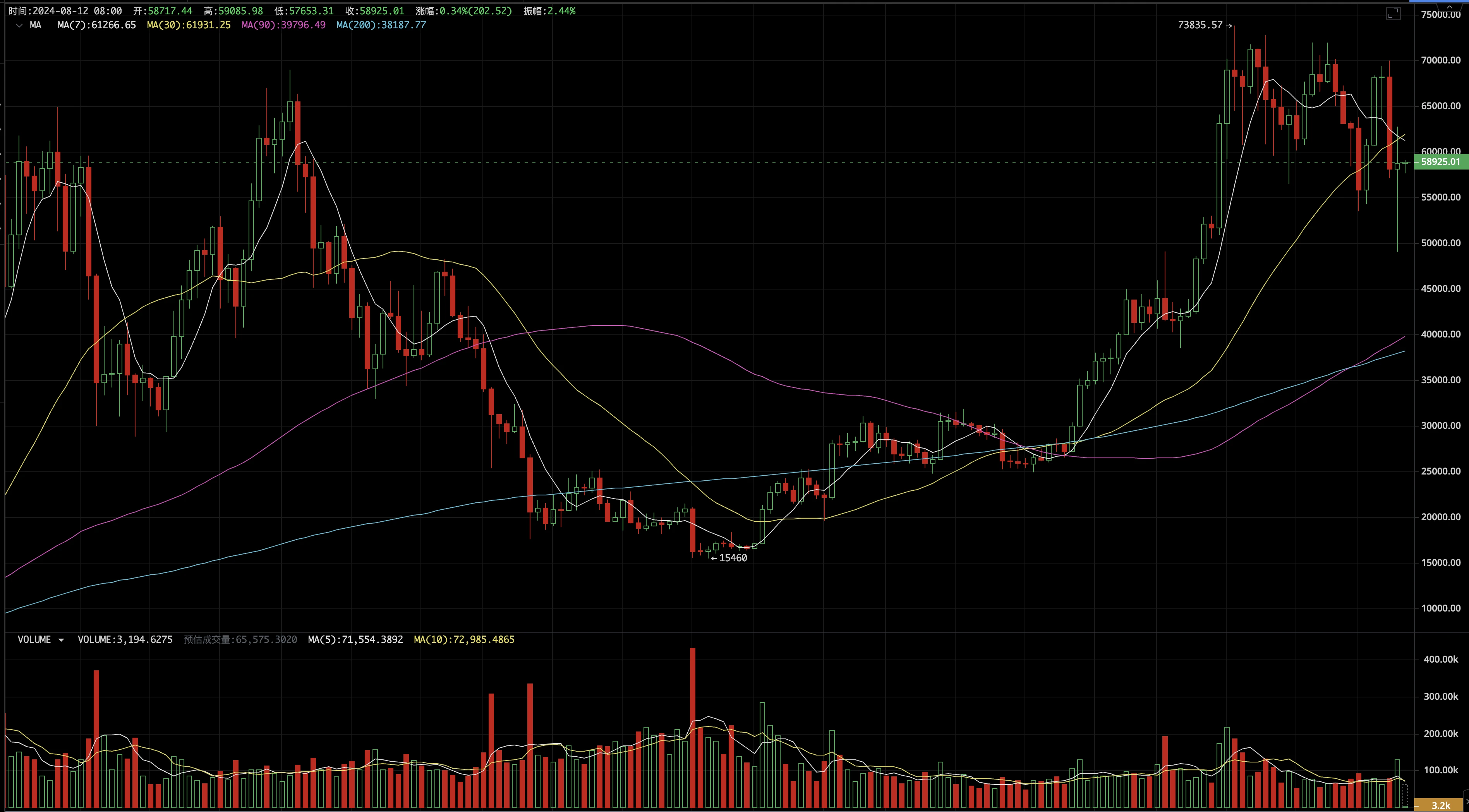

比推数据显示,多头力量将比特币推至 61, 630 美元的日内高位,但遭遇上行阻力。 截至发稿时,比特币交易价格为 60, 644 美元, 24 小时涨幅 2.74% 。

周二,市值排名前 200 位的代币普涨。 其中,GMX(GMX)涨幅最大,达 13.2% ,其次是 THORChain(RUNE)涨幅达 12.2% ,Stacks(STX)涨幅达 11.1% 。Convex Finance(CVX)跌幅最大,下跌 6% ,Sui(SUI)下跌 5.7% ,Threshold(T)下跌 3.1% 。

目前加密货币整体市值为 2.14 万亿美元,比特币的市场占有率为 56.12% 。

分析师:比特币下跌 5, 000 美元的可能性大于上涨 5, 000 美元的可能性

一位分析师预计短期内比特币价格将再次下跌约 5, 000 美元。

FxPro 高级市场分析师 Alex Kuptsikevich 在一封电子邮件中表示:「比特币很可能会下跌 5, 000 美元,而不是上涨相同的金额。」

Kuptsikevich 的看跌观点源于比特币在死亡交叉(50 天和 200 天简单移动平均线 (SMA) 的看跌交叉)之后未能保持 60, 000 美元以上的涨幅。

Kuptsikevich 指出:「比特币在上周晚些时候试图突破 50 日和 200 日均线后未能突破 60, 000 美元并面临抛售,显示出卖方主导地位。」

Kuptsikevich 补充说, 14 天相对强弱指数 (RSI) 不再显示超卖情况,这意味着还有进一步下跌的空间,与近期卖方在 60, 000 美元以上的主导地位一致。

14 天 RSI 是一种动量震荡指标,用于衡量价格变动的速度和变化。上周一暴跌后 RSI 低于 30 ,暗示市场超卖,通常预示着下跌趋势暂停和价格回升。

Kuptsikevich 在解释他的看跌观点时表示:「每日时间范围内的 RSI 指数已脱离超卖区域,失去进一步走强的动力。」

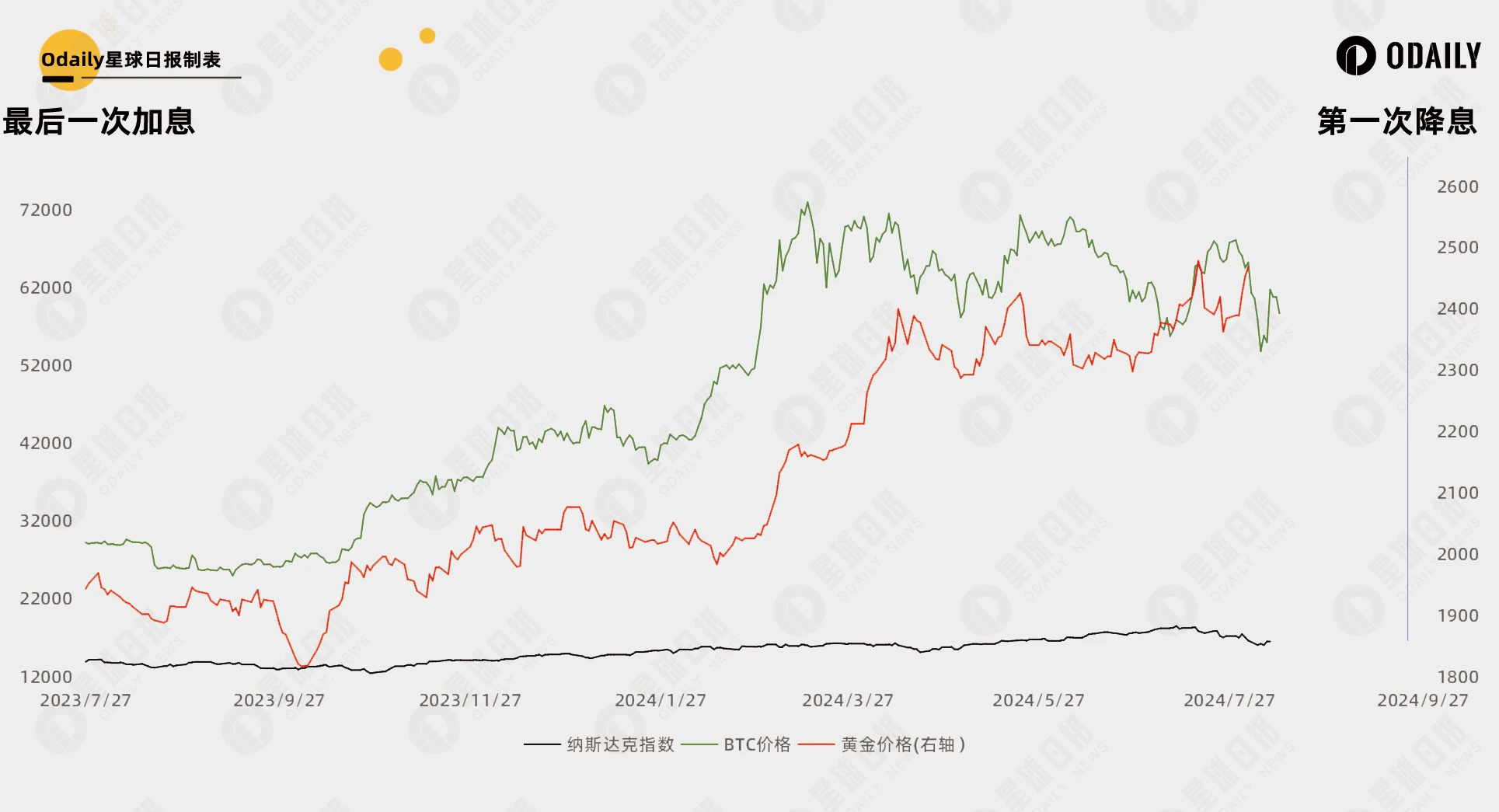

比特币的走势落后于黄金

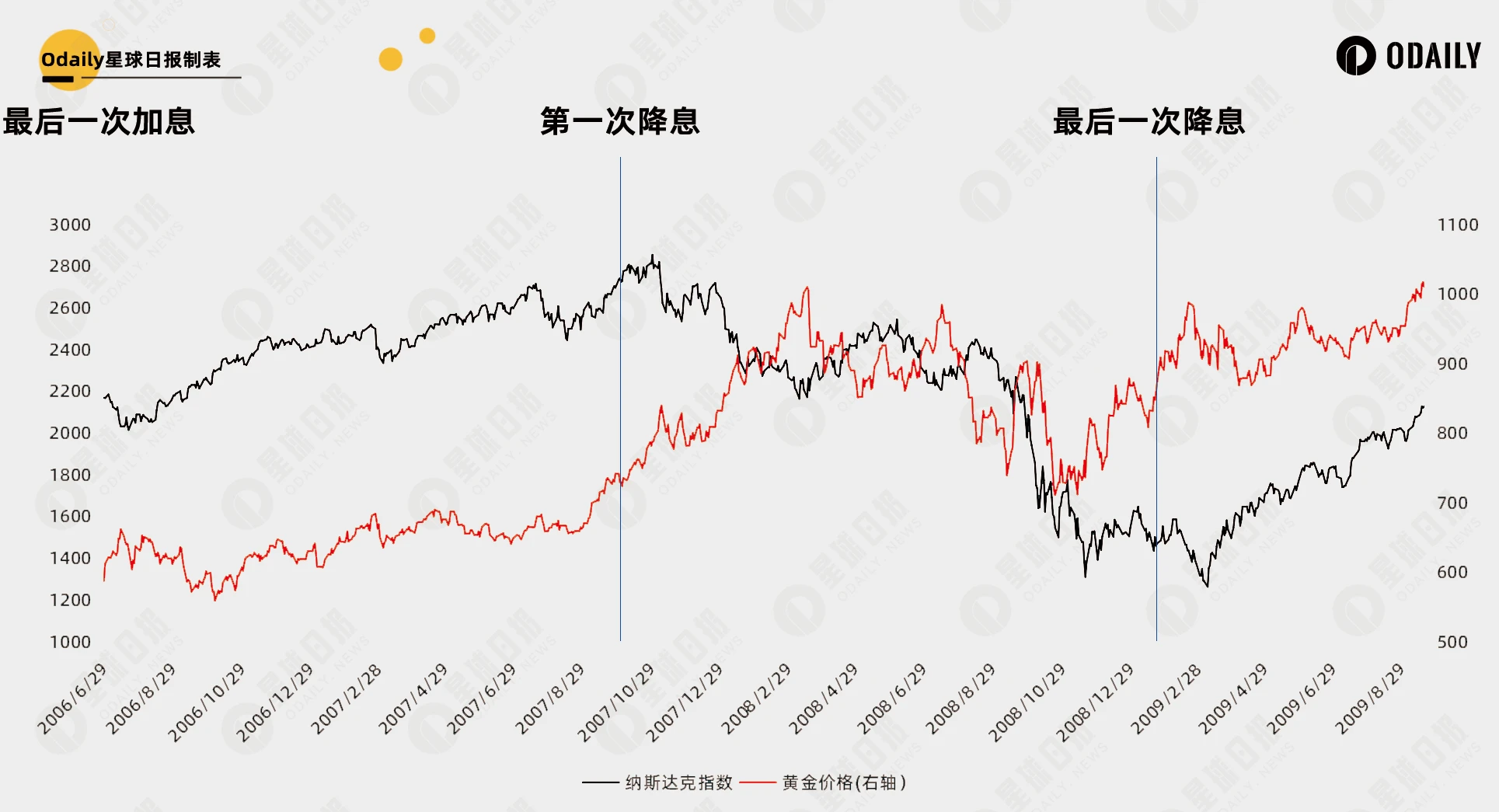

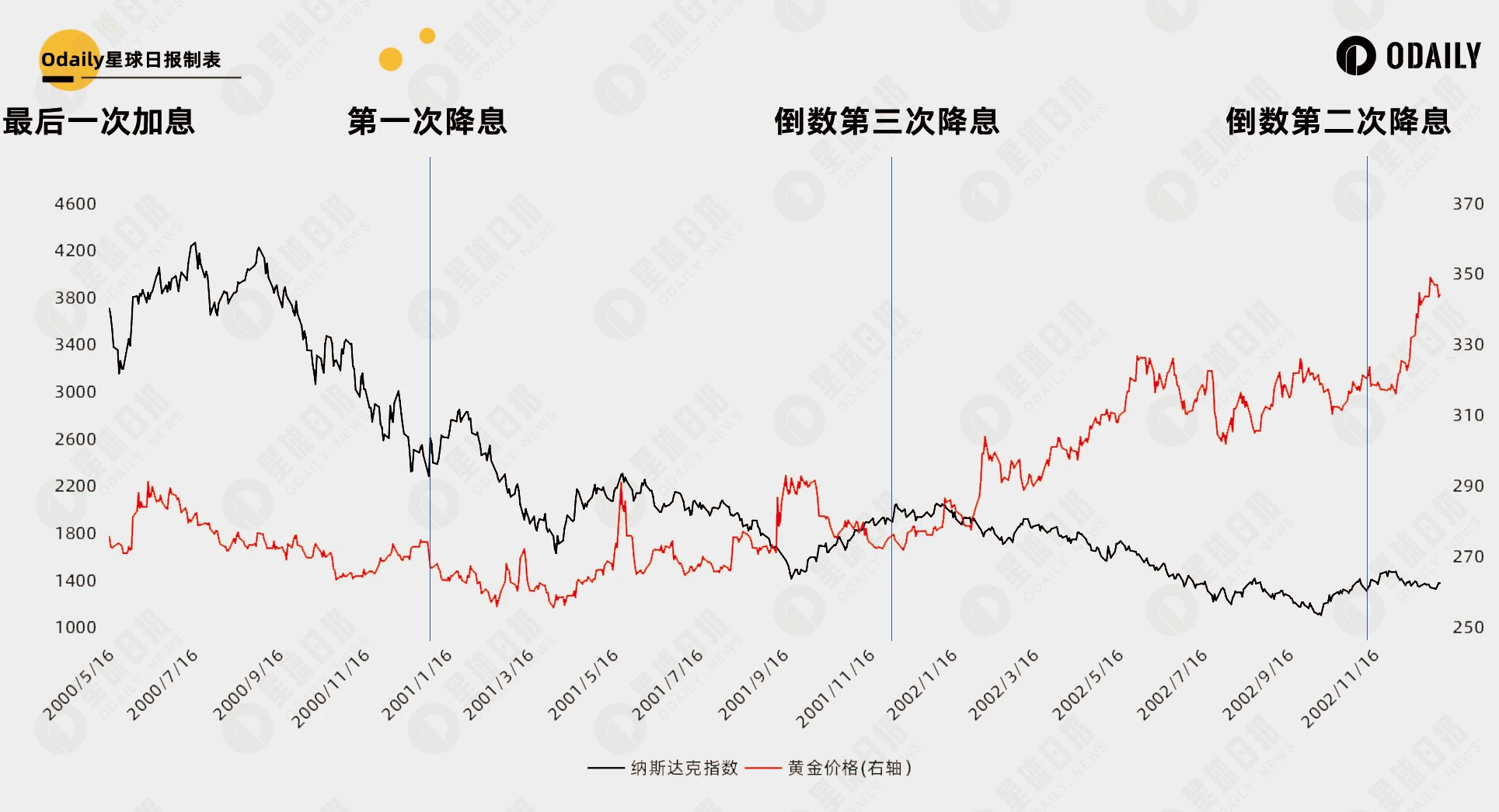

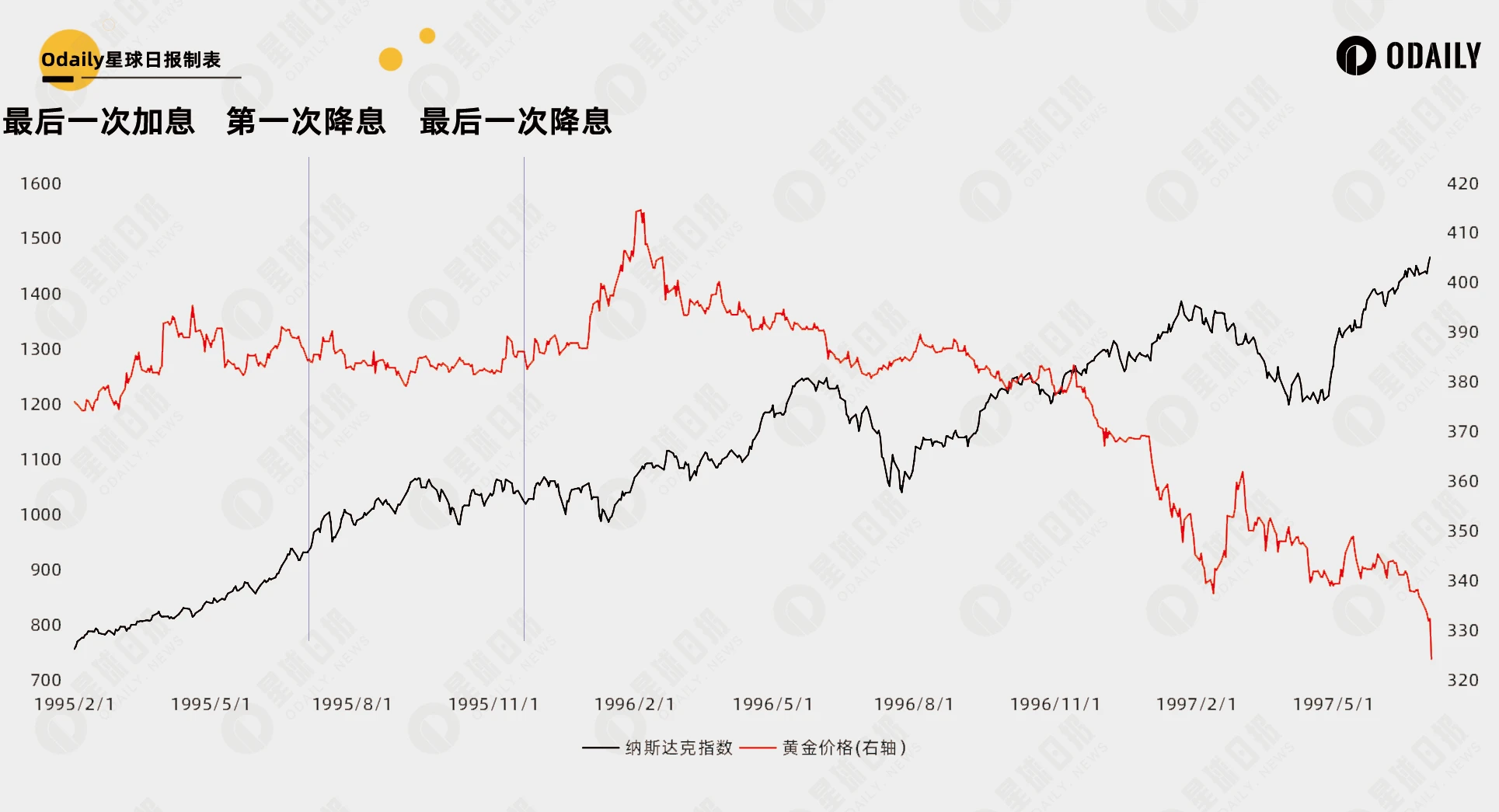

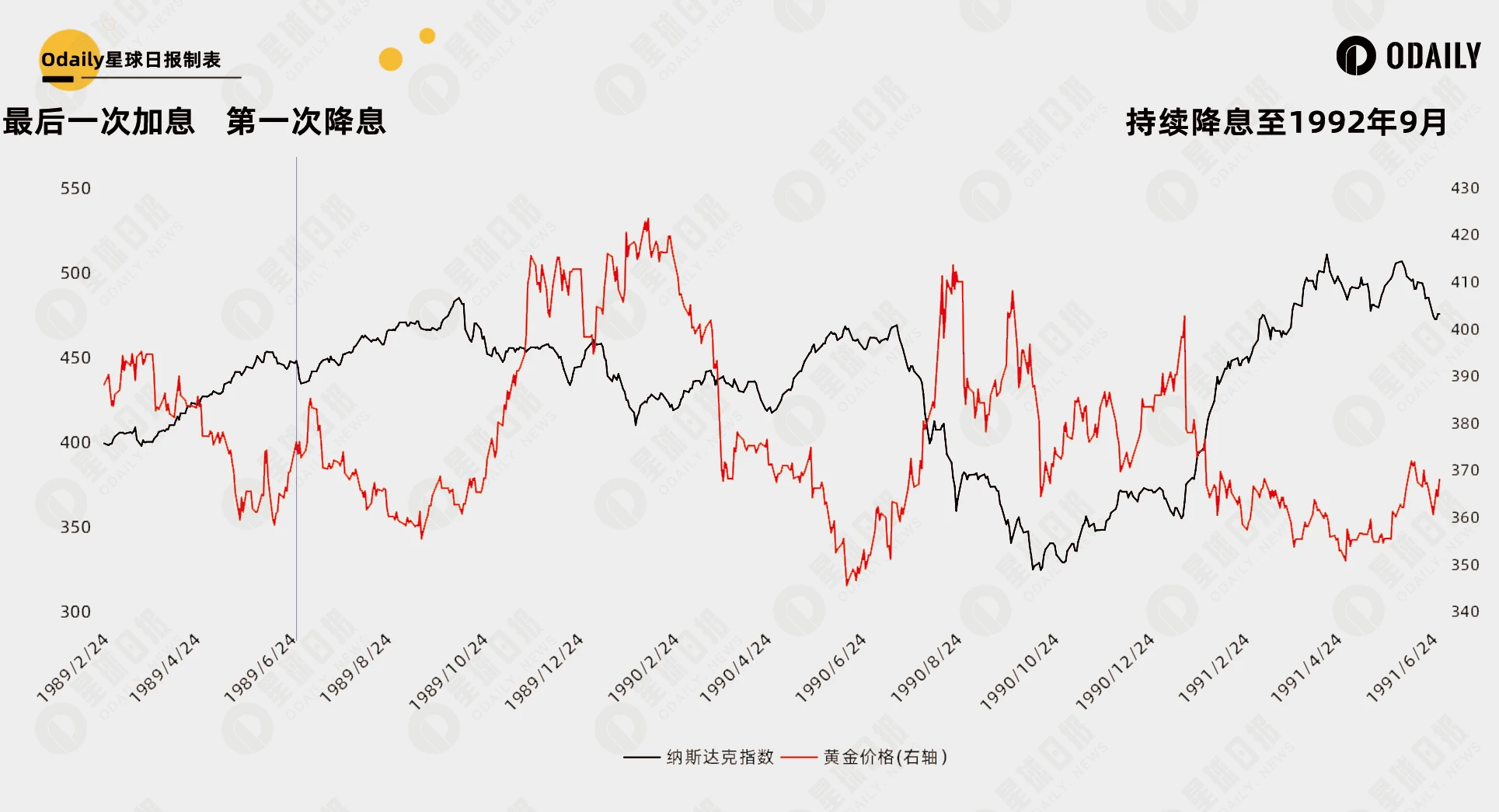

最近几周,关于黄金和比特币作为战略储备资产的讨论很多,主要是由于美国大选前的政治不确定性。黄金长期以来一直被认为是一种可靠的价值存储手段,但宣称有相似功能的比特币却难以跟上黄金最近的上涨势头。

Kaiko 分析师写道: 「在最近的抛售中,比特币的表现不及黄金,与科技股同步上涨。衡量两种资产相对表现的比特币 / 黄金比率在 8 月 5 日跌至 2 月份以来的最低水平,尽管此后略有上升。当比率下降时,比特币表现不佳,反之亦然。」

他们质疑道:「最近的表现不佳是否意味着比特币正在失去其避险吸引力?虽然大多数 ETF 发行人都将比特币作为黄金的补充或替代品,但这两种资产有着不同的基本驱动因素。」

他们表示:「从比特币与黄金之间的 60 天相关性来看,这一点很明显,这种相关性相当弱,过去两年在 -0.3 和 0.3 之间波动。比特币的价格与美国市场密切相关,并且在很大程度上受益于 1 月份现货 ETF 推出后机构采用率的提高。」

Kaiko 分析师表示:「相比之下,受央行强劲需求的推动,黄金在全球货币政策收紧的情况下表现出了韧性。央行黄金购买量在 2022 年翻了一番,并在 2023 年保持高位。」

Capriole Investments 创始人 Charles Edwards 表示,基于过去与黄金的相关性,比特币的前景可能很快就会改善,Edwards 提供的 XAU/USD 与 BTC/USD 叠加的图表所示,比特币在黄金上涨之后往往会有大约三个月的潜伏期。

加密货币研究公司 Reflexivity 联合创始人 William Clemente 通过将 BTC ETF 推出后比特币的表现与 2004 年黄金 ETF 推出后黄金的表现进行比较,补充了 Edwards 的观点,并指出黄金花了 10-12 个月才经历了显著上涨。

财富管理公司 Creative Planning 首席市场策略师 Charlie Bilello 在推特上表示:「比特币和黄金现在是 2024 年表现最佳的主要资产。 回顾 2011 年,我们从未在任何一年看到这两种资产位居第一或第二。」