引言

只要你是一个加密玩家,那么大概率你都听说过Pump.fun和Polymarket的神话。

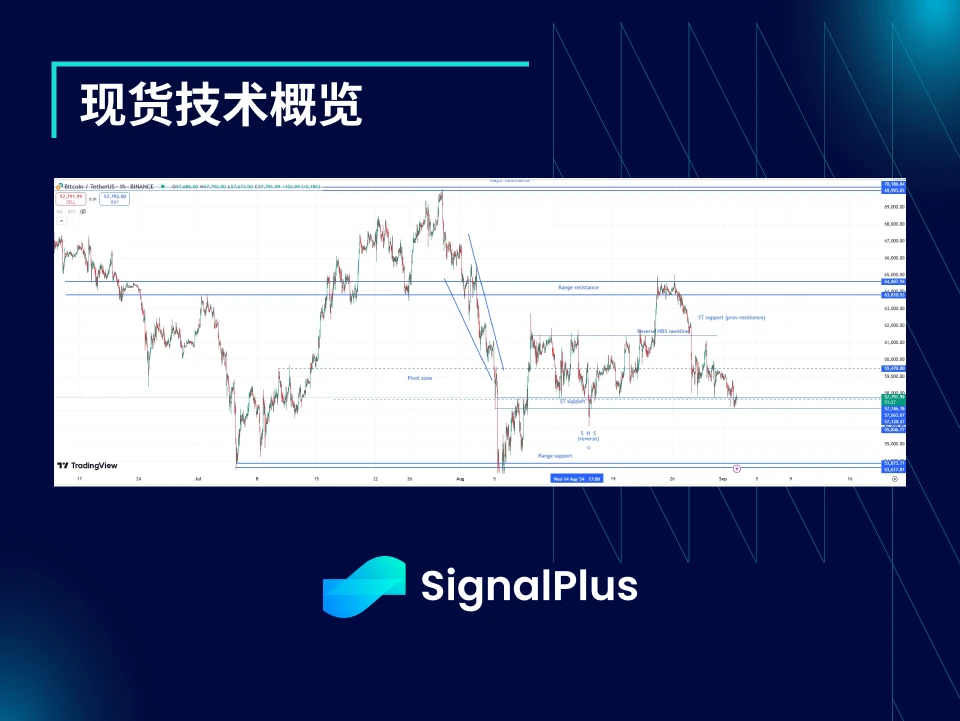

在过去的几个月里,从 $PEPE 到 $DOGWIFHAT,再到 $BODEN 到 $MOTHER,memecoin几乎主导了加密的每一个角落。Memecoin狂潮为早期参与者以及Raydium等去中心化交易所带来了数百万美元的利润。

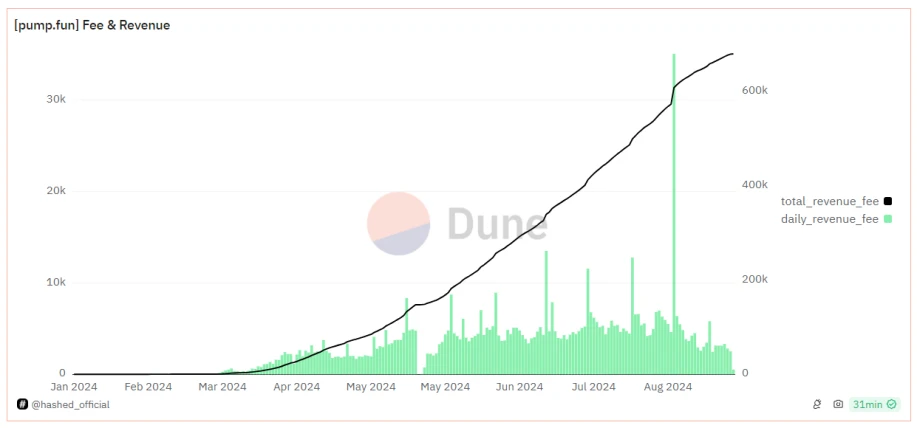

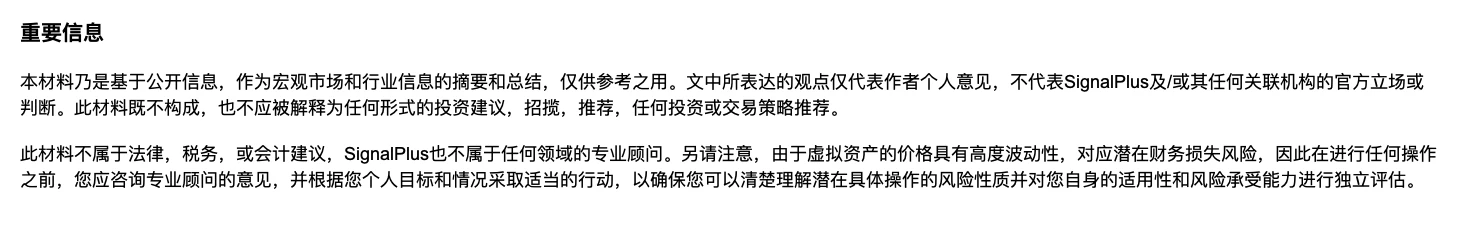

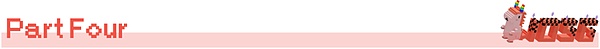

Memecoin 带来的财富效应也推动了Solana的日活跃用户数自年初以来增长了18.7倍 (Source: Tokenterminal)。其中,Pump.fun尤其引人注目,它借助这股热潮,创建了一个易于启动、无需编程的迷因币平台、通过1%的交易费和2 SOL的启动费,创造了近1亿美元的收入。考虑到所需的技术壁垒和开发工作量较低,这是一项非常有利可图的业务。(*最近取消了2 SOL的启动费以提高使用率)

Source: @adam_tehc dune-dashboard

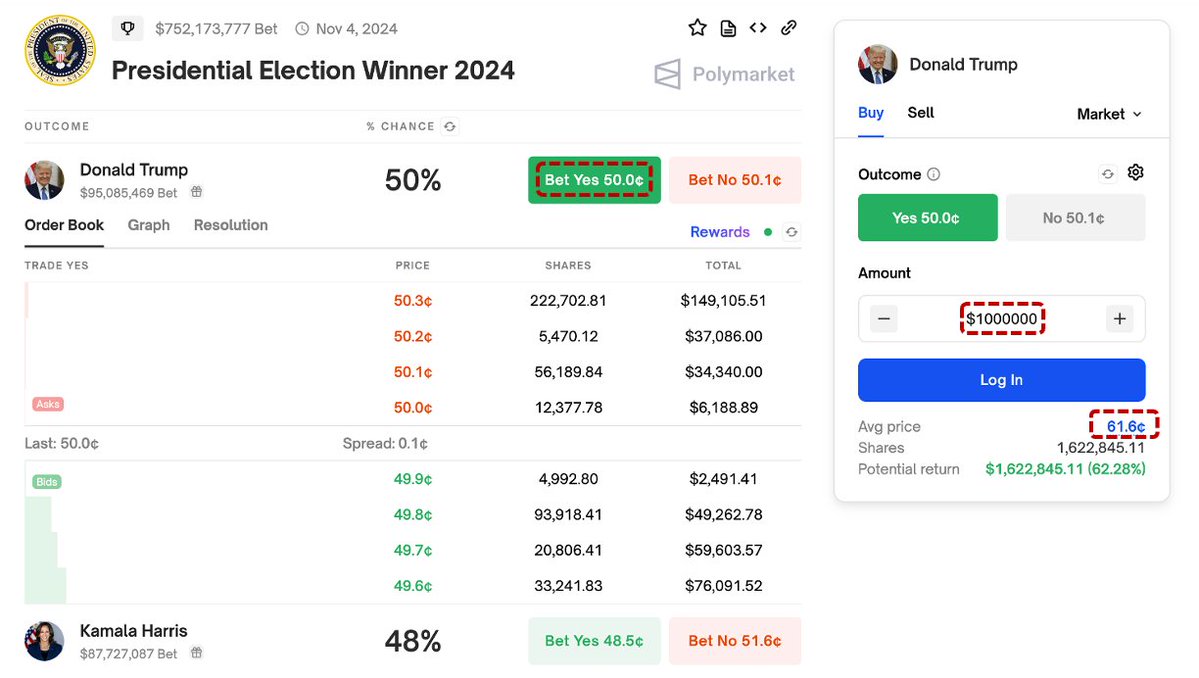

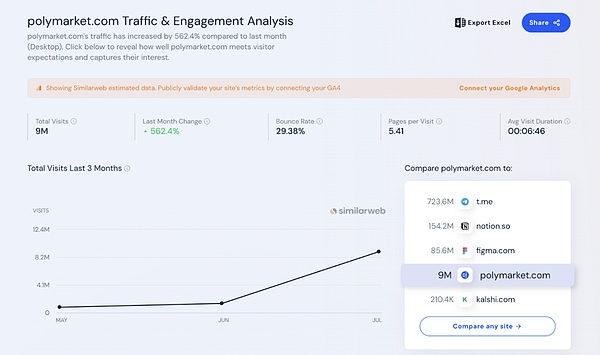

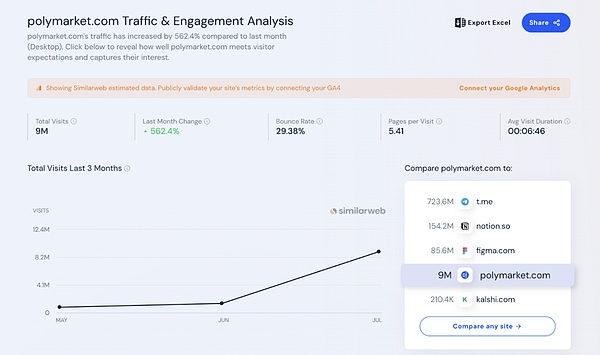

与此同时,另一个基于Polygon的流行平台Polymarket,随着美国大选的临近,获得了显著的关注度和交易量。目前,平台上有超过1亿美元的活跃下注(未平仓合约)和7-8千个每日活跃钱包。

除了选举,该平台的关注度增加也促进了非选举事件的交易量增长,例如流行文化、”猴痘”等科学主题等。例如,”巴黎奥运会金牌最多”’这一话题上吸引了超过780万美元的赌注。Polymarket没有收取任何费用,因此无法从数据中反映其收入情况。

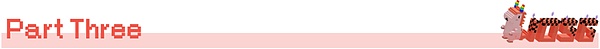

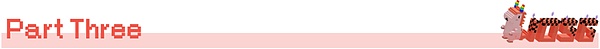

在没有激励计划的情况下,这两款产品在用户关注度和交易量方面都表现出了显著的有机增长,在当前的加密市场下甚是罕见。它们的成功不仅因为符合当前的叙事,还因为它们在作为Web3消费者应用的三个关键方面表现出色:

-

金融元素

-

社交元素

-

季节性驱动因素

今天,我们将深入探讨Polymarket和Pump.fun的案例,以及Web3消费者应用可以从中学到的经验,以实现不依赖积分激励的有机增长。

1. 原因一: 天时

Polymarket:

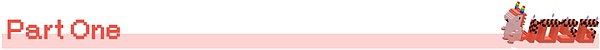

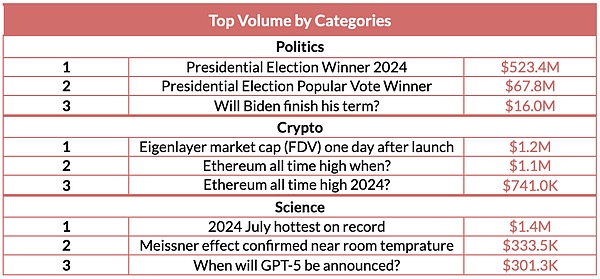

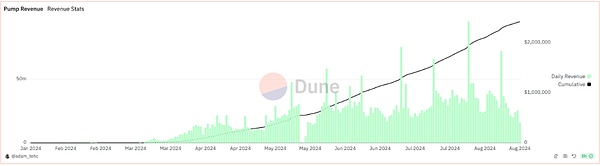

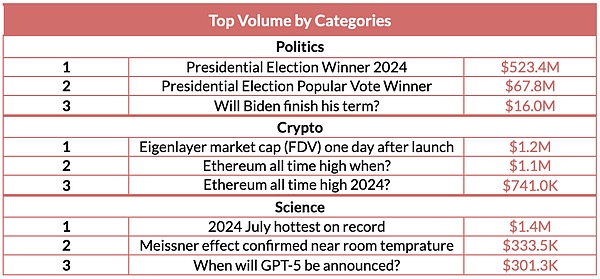

Source: @rchen8 dune-dashboard

众所周知的是,选举一直是推动Polymarket增长的主要驱动力。

2023年5月,由于在泰坦号潜水器结果上有超过60个市场,Polymarket一度走红。自2024年6月以来,Polymarket上政治相关事件的交易量已经从约1.1亿美元增加到3.3亿美元。话题主要与拜登下台、特朗普辩论以及其他选举相关问题有关。

根据1confirmation的@richardchen39的说法,Polymarket目前超过94%的交易量与选举相关,而与体育和宏观市场预测主题相关的话题不到6%,例如”8月美联储利率”或”哪个国家将赢得最多的奥运奖牌?”。

到目前为止,毫无疑问,选举是”Mass adoption”故事背后的主要催化剂。鉴于交易量的增长主要是由强季节性因素驱动的,选举后的交易量也是该平台值得关注的问题。

Pump.fun:

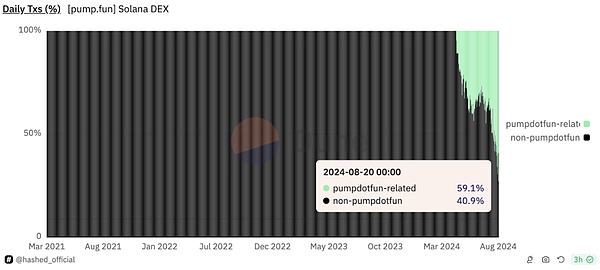

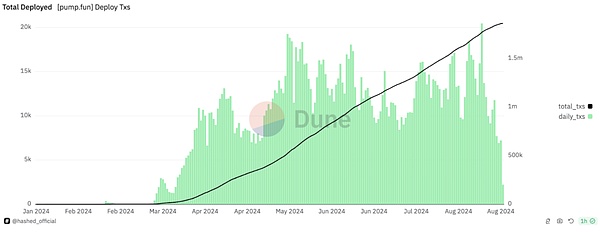

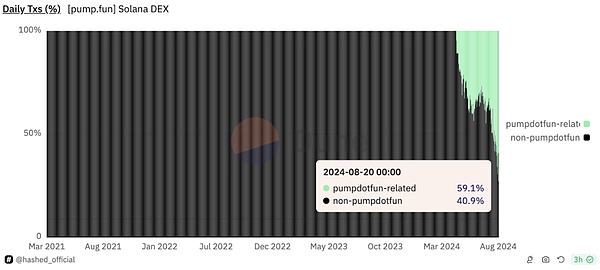

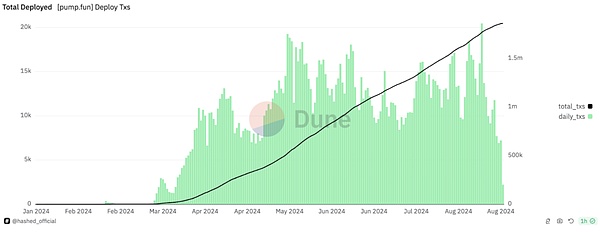

Source: @hashed_officail dune-dashboard

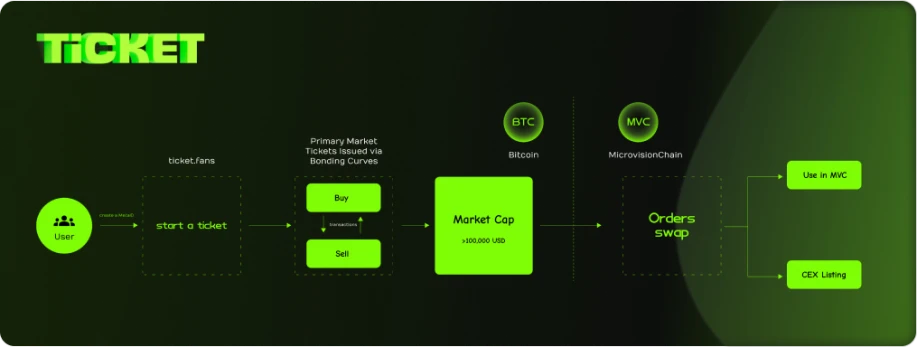

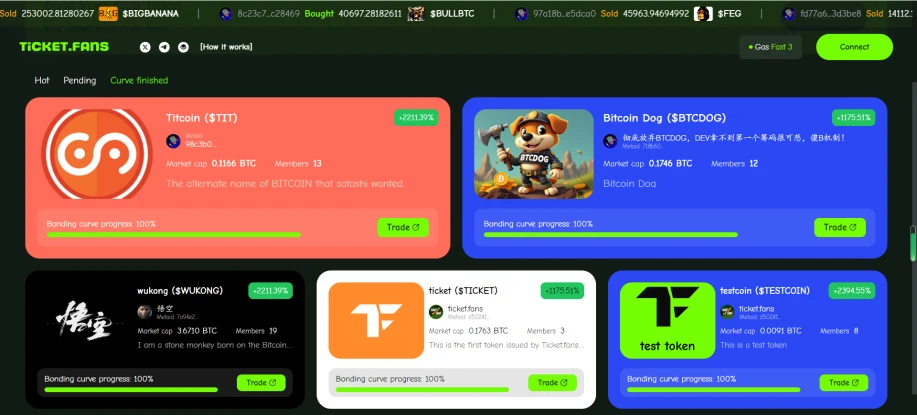

源于$wif和$bonk等memecoin狂热,激发了Pump.fun的创建,这是一个memecoin启动器,允许上万用户在几秒钟内以几乎零成本轻松创建代币。

该平台因催生了多个病毒式memecoin而走红,包括名人币如$DADDY和$MOTHER,或动物币如$MICHI和$BILLY。这创造了一股”淘金热”趋势,不断有用户试图创造下一个100倍的代币。该平台通过对每笔交易收取1%的费用,从这一活动中获得了巨额利润,创造了近1亿美元的收入。

Pump.fun的影响力可以通过其相关代币在去中心化交易所上的主导地位来观察,目前这些代币占交易量的约60%。然而,虽然轻松发行代币对用户有利,但也吸引了不良行为者。根据Protos.com的数据,在170万个memecoin中,只有41个达到了并维持了较高的市值,这意味着”成功”的几率接近0.00002%。

2. 原因二:Crypto 是一种注意力经济

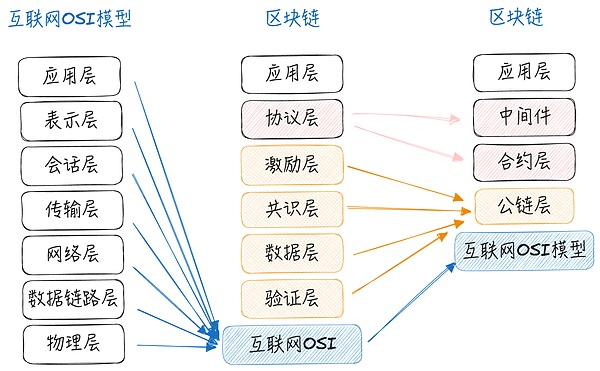

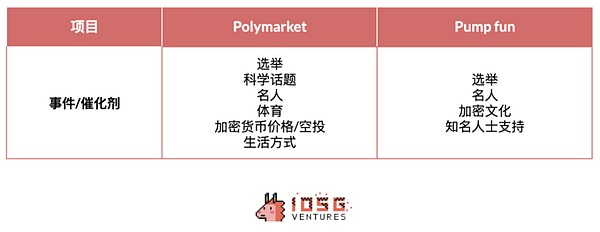

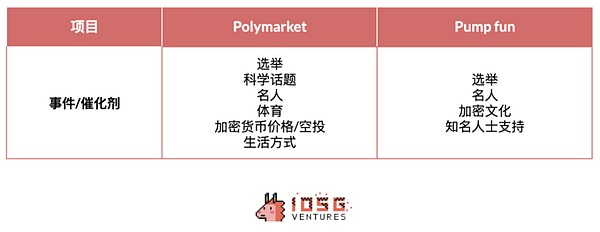

Source: IOSG

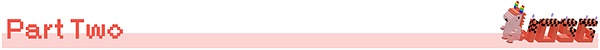

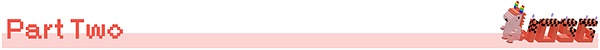

Polymarket和Pump.fun是服务于不同目的的截然不同的平台。

Polymarket是一个允许用户通过下注来推测现实生活中事件结果的平台。相比之下,Pump.fun是一个代币启动器,允许任何用户为各种目的”代币化”任何事物,包括赌博现实生活中的各类事件、各种meme各种注意力经济。

它们的共同点是,它们都对现实生活中的事件高度敏感。”最好的例子就是基于选举的预测市场交易量与Pump.fun上铸造的基于选举的代币数量之间的正相关关系”。

这对两个平台来说都是一个非常强大的优势,因为重大的现实世界事件(如特朗普被枪击)可以吸引Web2和Web3受众有限的注意力和参与资源。谷歌或任何媒体上的这些头条新闻可以为一个话题吸引数百万甚至数万亿的曝光量。Polymarket和Pump.fun成功地将这种关注转化为一个市场,人们可以在这个市场中投入资本来表达他们的观点并从中赚钱。

Source: Li Jin, twitter

这是一种新的注意力经济市场范式,由Web3技术以”代币化”的形式驱动,以及一个可以匿名、透明地进行投注的P2P平台。需求是超强的,任何一个平台都不需要积分计划来引导用户。

另一方面,实时赔率是Polymarket为Web2提供巨大统计价值的原因之一。根据SimilarWeb.com的数据, Polymarket的网站总访问量为900万,接近Telegram和Notion等平台的总访问量。

Source: SimilarWeb.com

这些统计数据表明,用户不仅使用Polymarket进行赌博,还可以观察重大事件更准确的方向和赔率,这一说法也得到了Dune Analytics的支持:

“当金钱利益攸关时,为了控制损失或抓住机会,决策往往比基于意识形态信仰做出的决策更加激进和即时。”

到目前为止,Polymarket上85%的初始化问题已经得到解决,还有15%仍在等待结果。Polymarket通过利用UMA乐观预言机来解决时限性事件,这是一个提议者可以提出答案并质押资产来获取市场结果的系统。相比之下,Pump.fun没有一个直接的解决机制,预测的结果只能从相应的代币价格间接反映出来。例如,$boden在Boden下台的消息传出后下跌了95%。因此,与Polymarket相比,Pump.fun提供的统计价值有限,主要作为衡量事件受欢迎程度的粗略指标。

话虽如此,Pump.fun仍然是创作者将注意力和影响力货币化的绝佳平台。任何人,包括名人、加密用户都可以基于代币价格投机和个人品牌建立一个更大的社区。

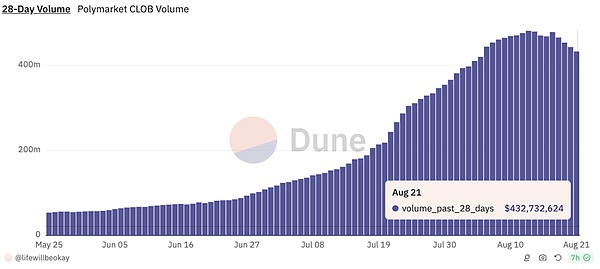

3. 原因三: 成功的三根蜡烛

Source: IOSG

3.1 金融元素 – 第一根蜡烛

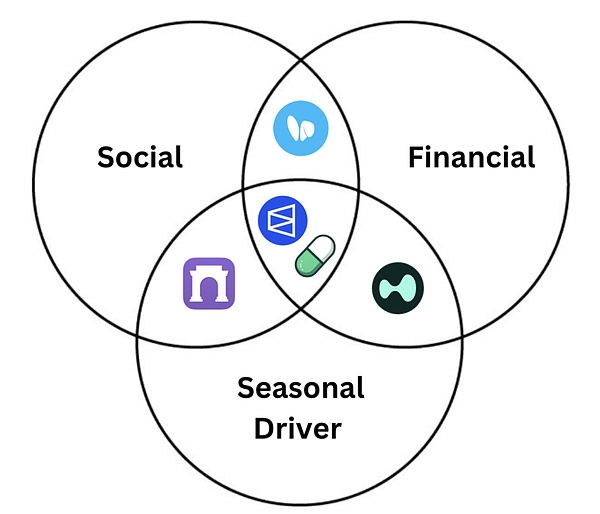

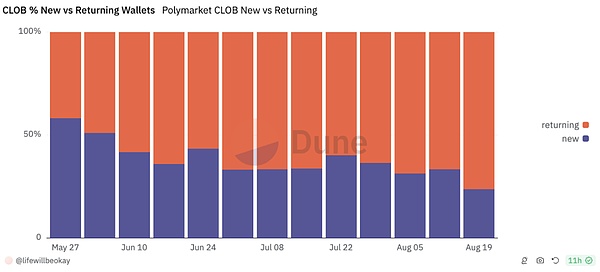

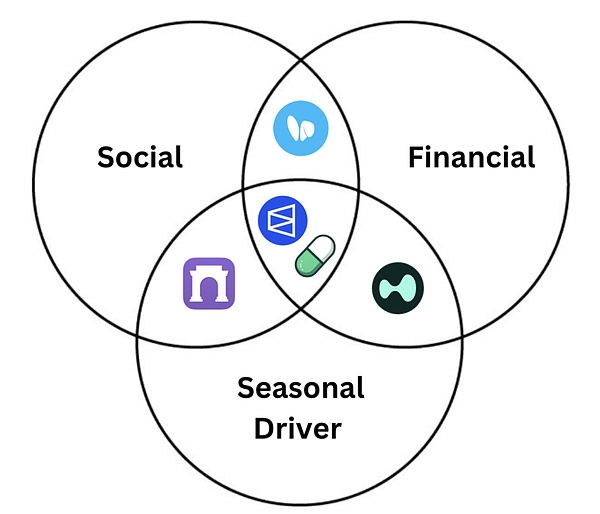

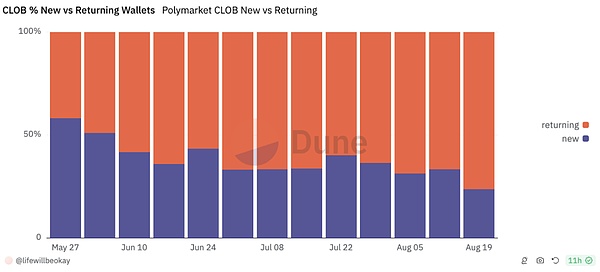

Source: @lifewillbeokay dune-dashboard

区块链是一个高度金融驱动的行业和技术。

每个受欢迎的项目都有一个非常强大的金融元素,从这些元素里诞生的”产品”需要具有一定价值。价值来源于收益、安全、透明、数据或去中心化的形式,这些价值是用户在除了你的产品,其他任何地方都找不到的。与必须遵守法规和合规要求的传统博彩应用不同(在选举中下注是非法的),像Polymarket和Pump.fun这样的平台允许用户在推测现实世界事件的同时保持匿名。

Polymarket凭借其 CLOB(中央限价订单簿)、Negwisk,并受益于使用Gnosis的CTF带来的透明度,提供了最独特和吸引人的金融工具,用于对现实生活或加密中的任何重要话题进行投注。用户可以存入USDC并对任何他们认为可以赢的事情下注,为所有现实生活中的事件增加一个”金融”层。

在撰写本文时,Polymarket在过去28天内通过其CLOB有机地产生了超过4.32亿美元的交易量,与SushiSwap的5.35亿美元交易量相当。另一方面,Pump.fun的金融元素包括用于”公平发行”的预建bonding curve,以及在填充曲线后自动部署流动性池(LP)。该平台不仅为非技术创作者提供了”代币化”他们的影响力或关注度所需的工具,而且还提供了无缝交易,提高了发行代币的效率。

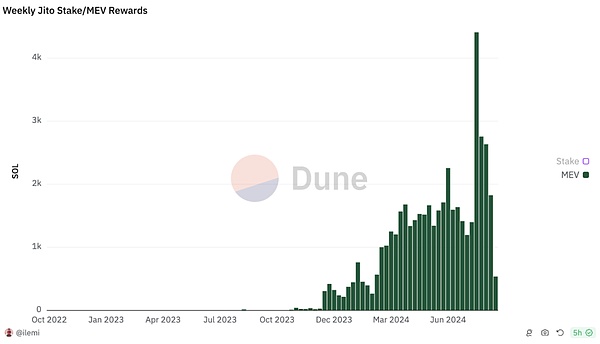

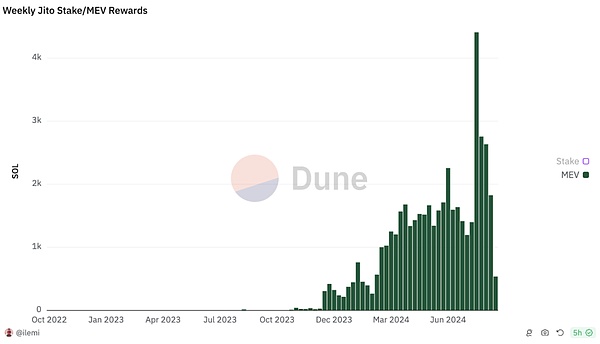

此外,在该平台上发行的代币也代表了一种”金融元素”,因为它们体现了文化价值、观点或任何吸引关注的话题。Pump.fun产生的代币交易活动也使相关方受益,如网络活动、DEX交易量、Telegram bot和MEV。其中一个例子是Jito质押者,他们由于网络活动的增加,每天可以获得高达62.4万美元的MEV奖励。

Source: @ilemi dune-dashboard

3.2 社交元素 – 第二根蜡烛

Source: IOSG

现在,有了金融组成部分,Polymarket和Pump.fun开始在他们的产品中嵌入社交功能,试图留住用户,同时创造他们增长项目所需的网络效应。

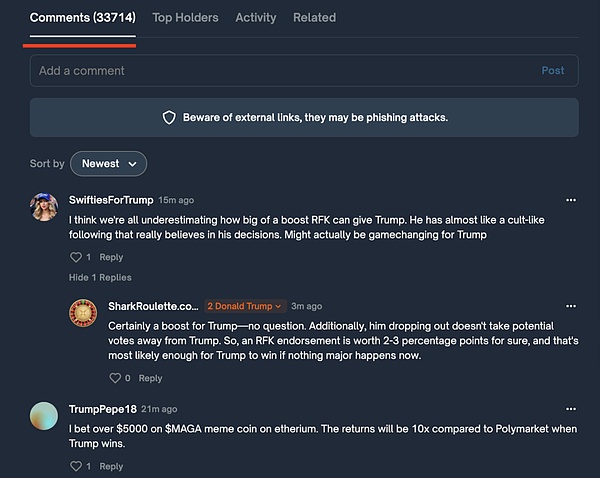

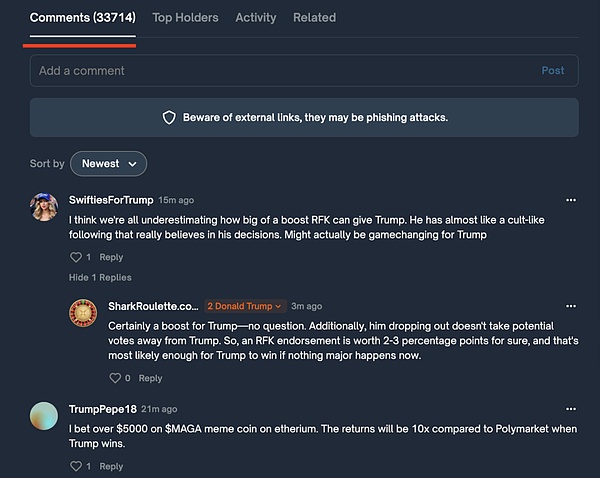

随着Polymarket的发展,很明显,应用内的社交元素已经显著增强。在他们的产品中,在每个单独的市场下,都有社区相关的功能,如评论区,用户可以在那里表达他们对赌注的看法。

Source: Polymarket

以最热门的话题”2024年总统大选获胜者”为例,该话题下有超过33,700条评论。这很重要,因为它不仅提高了Polymarket上的社区参与度,而且还吸引了新用户加入对话。

在过去的七天里,粘性看起来非常强,平均回访率为60-70%。

Source: @lifewillbeany

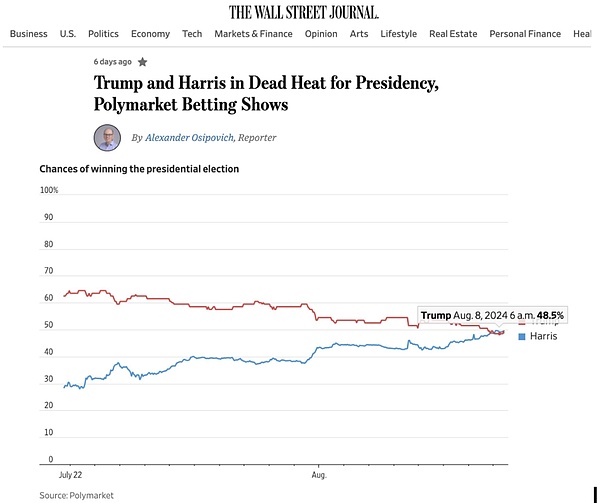

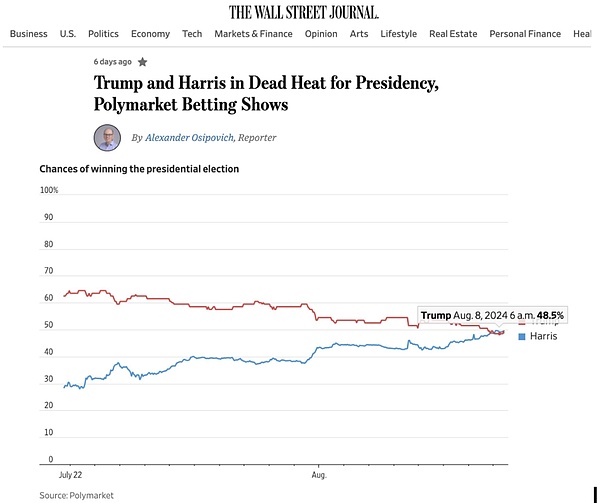

除了评论区,该主题的百分比经常被用作不同媒体关于选举相关新闻的头条,这反过来吸引了更多用户加入该平台。仅在上个月,Polymarket就吸引了65,000名新用户,由于更多有关头条新闻的市场出现,随着选举关注度的增加,预计增长将继续。

Source: The walls street journal

另一方面,Pump.fun一直在融合各种社交媒体元素,旨在通过将平台建设成用户可以联系和交流的地方,而不仅仅是一个代币启动器,来提高产品参与度。然而,自从Pump.fun在5月29日宣布直播功能以来,他们的DAU并没有显著改善,稳定在5-6万DAU左右,账户新增2万,几个月来没有观察到实质性增长。

8月23日,Pump.fun宣布在应用程序上共享屏幕功能和一个直播间多屏幕的功能。尽管新用户获取趋势缓慢增长,但在平台上构建更多应用内社交功能的意图已经很明显,因为团队明白这些功能是围绕他们的产品激起更多兴奋感所需要的。除了直播,在Raydium上市的代币频率也起到了吸引新用户到Pump.fun的渠道作用,因为越来越多的用户认识到Pump.fun为创作者带来的这种财富效应。

简而言之,社交元素是驱动Polymarket和Pump.fun注意力经济的主要因素之一,它得到了产品功能性金融引擎的支持,增长可以通过参与社区建立的网络效应来维持。

3.3 季节性驱动因素 – 第三根蜡烛

Source: IOSG

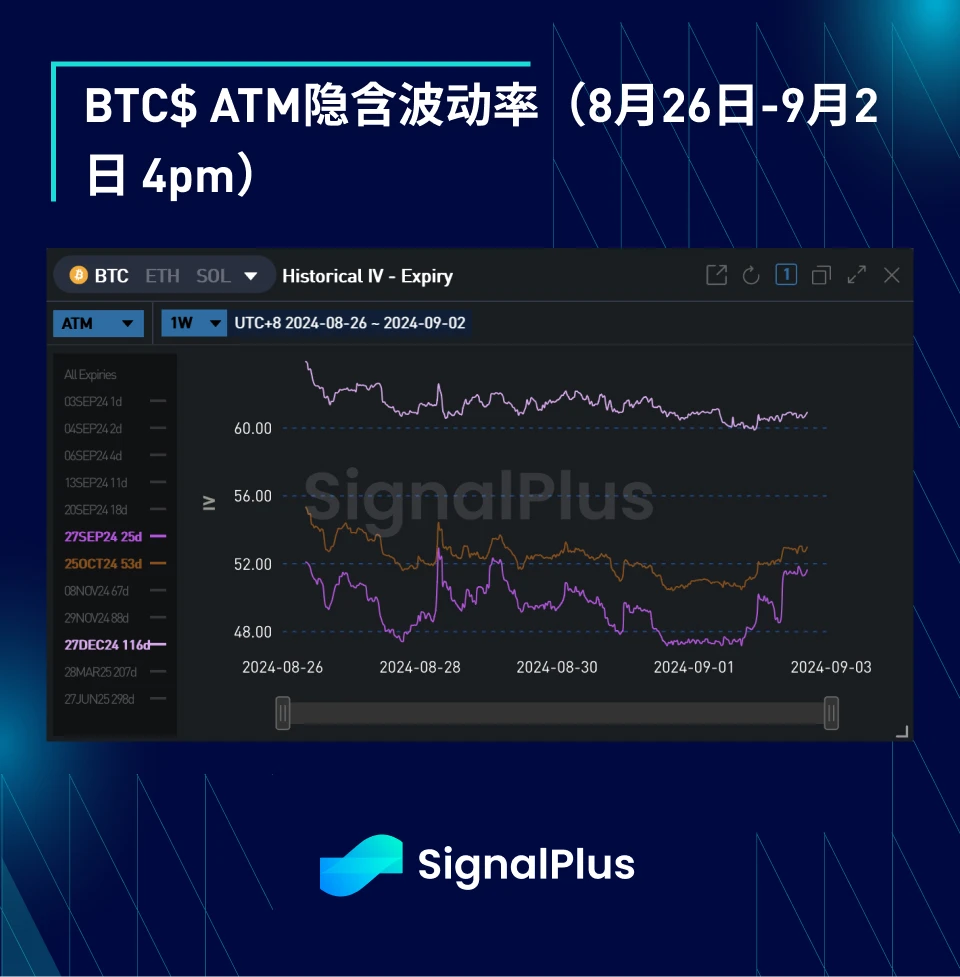

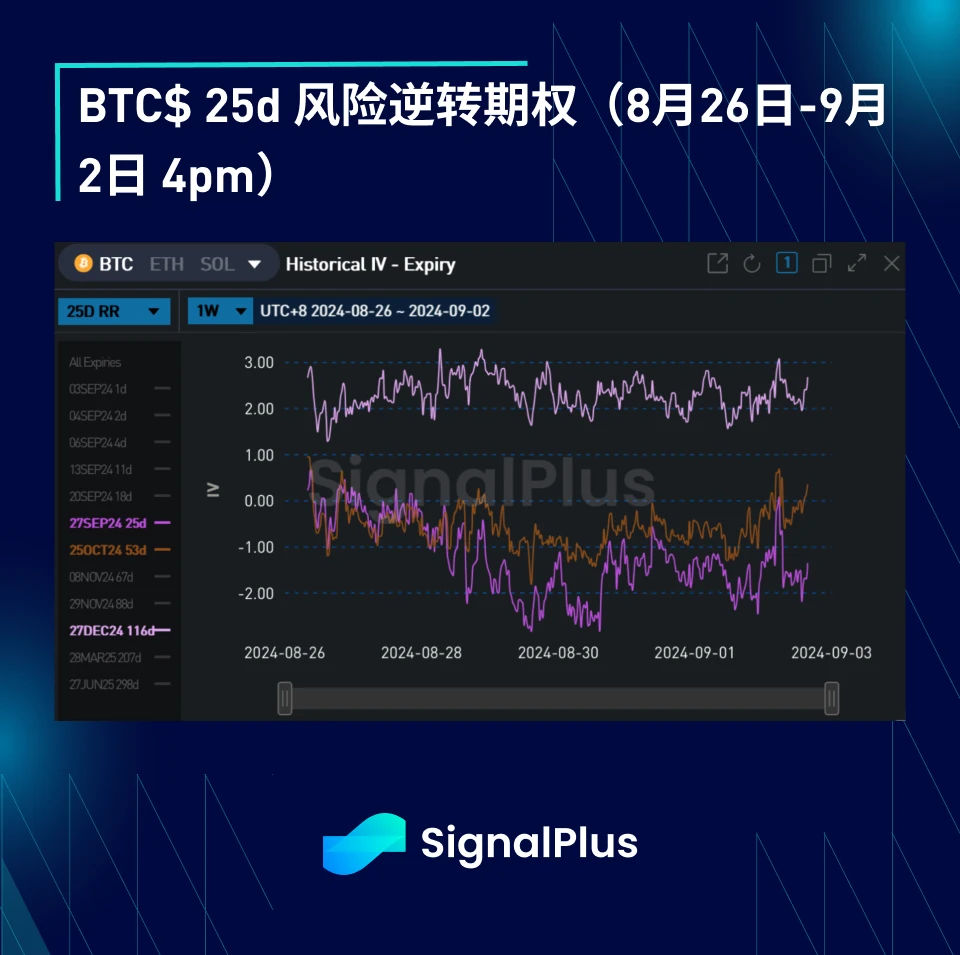

最后,季节性驱动因素在提高这些产品的知名度和帮助产品达到PMF方面起着重要作用。正如我上面提到的,这两种产品都对现实生活中的事件高度敏感,特别是在名人、选举和文化事件方面,这些事件是”可推测的”。例如,由于即将到来的美国大选,Polymarket成功地从不同渠道获得了大量的关注。同时,尽管目前市场份额有限,但非选举投注市场的受欢迎程度和交易量也出现了激增。

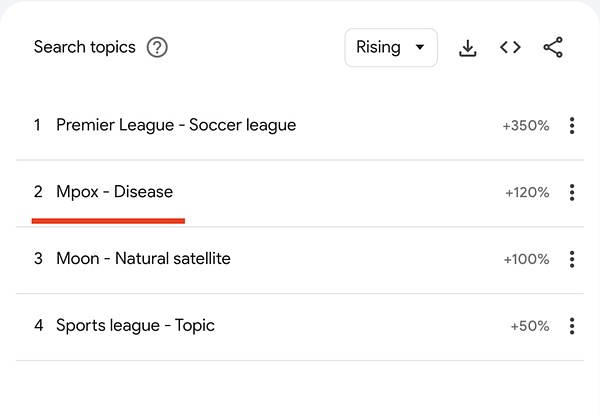

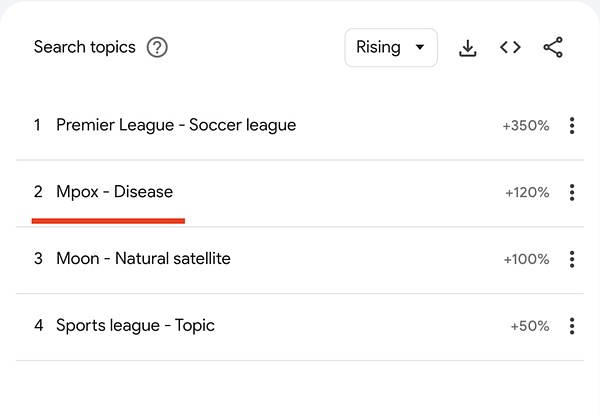

Source: Presto Research

此外还观察到市场一直在积极创建并押注于谷歌搜索中热议的话题。例如,Mpox疾病的谷歌搜索量激增120%,创造了价值95万美元的Mpox相关事件投注。这反映出季节性驱动因素帮助Polymarket”融入”了投注文化,同时将产品推向大众。

Source: Google Trend

Source: Polymarket

同样地,Pump.fun也从一系列现实生活事件中获得了巨大收益。例如,埃隆·马斯克和唐纳德·特朗普的Twitter Space在3小时内创造了1万多个代币,并在当天创收超过50万美元。

尽管现实生活事件与Pump.fun活动之间存在正相关关系,但我们不能忽视Pump.fun的成功也高度依赖于memecoin文化的兴起,如名人币$daddy和$mother等。这一趋势得到了业内知名人士的支持和推动,包括@weremeow和Ansem等人,使得Pump.fun的知名度得以大幅提升。4月至8月间,代币的部署数量呈现出明显的上升趋势,从30万增加到160万,增长了5倍。

随着产品内部的金融组成部分和社交元素,季节性驱动因素点亮了最后一根蜡烛,并将产品推向前所未有的增长。

Source: hashed_offical, dunedashboard

4. 结语

对于每个协议来说,要在这个领域保持竞争力,它们必须满足三个基本元素(三盏蜡烛):

金融元素为协议提供了它需要的”价值”,以启动参与经济并让用户坚持使用该系统。社交元素在现有金融元素的基础上提高用户粘性,创造一个不断拉新的社区。季节性驱动因素推动了已经在社交和金融元素方面表现出色的协议的持续增长。

从Pump Fun和Polymarket的经验中我们了解到,Web3中的任何消费者应用都应首先构建一个强大的金融元素,使用户能够获利或获得内在价值。然后,结合内置的网络效应,鼓励用户积极参与,并通过额外渠道吸引新用户。代币是在早期阶段引导这种网络效应的有效工具。最后,通过季节性驱动因素吸引Web2社区的关注,提高采用率和使用率。

话虽如此,考虑到应用层缺乏新的热点,当前的加密市场比以往任何时候都更加PvP主导,大多数活动都受到激励或投机的驱动。用户在不同链上有过多相似的选择,协议试图复制现有案例的成功,而未能带来新颖的想法。

要打破这种重复的PvP循环,下一家独角兽公司必须从产品层面的创新中脱颖而出,解决真正的用户问题,随着季节性驱动因素的到来,自然会引发用户的广泛采用。