来源:LBank Labs

近期,伴随着 Notcoin 的火爆,也点燃了市场对于 TON 生态的空前期待。背靠数十亿用户量,日活 9 亿用户,每日增长 250 万用户,仅 2024 年 1 月就获得了 3670 万次下载。自 2023 年 7 月 telegram 上的 trading bot 经历短暂的“高光”时刻后,伴随着技术故障暂时陷入市场低迷。但随着今年上半年,TON 生态上的 MEME&游戏的项目 Notcoin 仅在三个月的时间内就实现了 3500 万用户参与,日均活跃实现 500 万,并在今年 5 月 16 日上线中心化交易所后,全面点燃了市场对 TON 生态的关注与期待。

下面 LBank 将就根据 TON 的历史进程、增长因素,以及与其他公链的数据对比等,梳理盘点目前 TON 生态进展,让更多用户能够深刻了解 TON 上的“裂变”时刻。

TON 简介

TON(The Open Network)是一个去中心化的网络,旨在为所有人构建一个开放的互联网环境,最初于 2018 年由 Telegram 的创始人 Nikolai 和 Pavel Durov 构思,旨在为 Telegram 的 5 亿多用户提供快速、安全的去中心化支付、数字身份等其他服务。TON 希望通过扩展达到每秒数百万笔交易,并支持去中心化生态系统。

虽然 TON 在监管和法律方面遇到了一些困难,但它获得了 Telegram 社区的广泛支持,不断发展并于 2021 年 9 月正式发布。

TON 发展历程

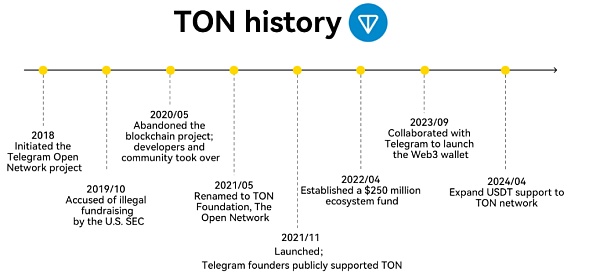

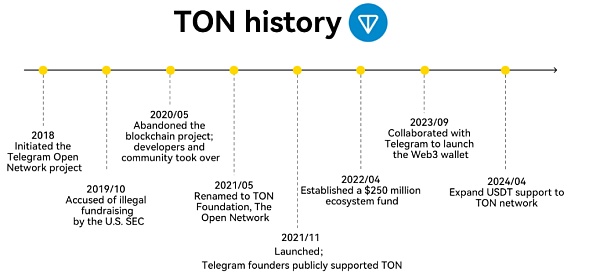

2018 年,Telegram Open Network 发布了名为 Gram 的白皮书及其精简版。随后,通过代币私人销售成功筹集 17 亿资金。

2020 年第一季度,由于与美国证券交易委员会(SEC)的法律冲突,Telegram 被迫放弃 TON 项目,并被处以 1850 万美元的罚款,

2021 年 5 月,一个名为 NEWTON 的开发者社区接手未完成的 TON 项目,并继续其研究和开发工作,并将 Telegram Open Network 更新为 The Open Network,原生加密代币更名为 Toncoin,标志着向更加去中心化和开放的网络转型。

2021 年,TON 基金会成立,NEWTON 开发者社区正式更名为 TON 基金会(TON Foundation),标志着项目的新起点。

2021 年 11 月,TON 上线中心化交易所,并获得了 Telegram 创始人的公开支持。

2022 年 4 月,TON 基金会成立了 2.51 亿美金生态系基金。

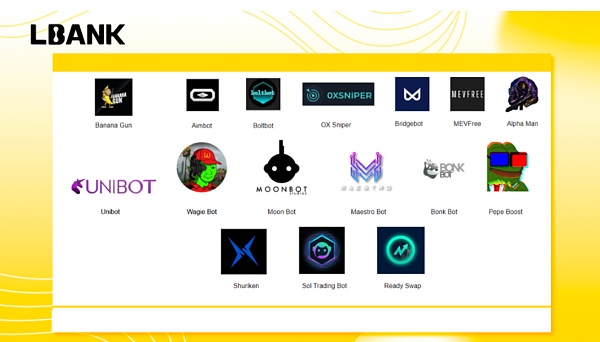

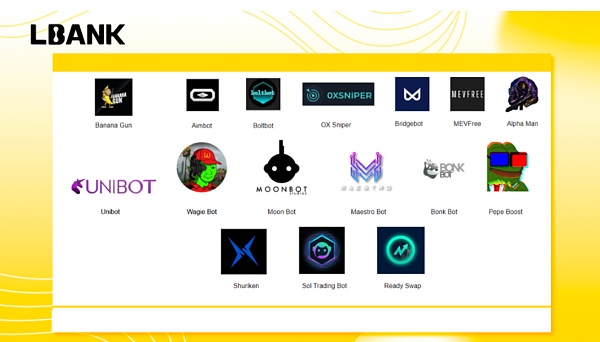

2023 年 7 月,Unibot 和 Bananagun 等 Telegram Bot 火爆,TON 的价值被重新发现。

2023 年 9 月,在新加坡 TOKEN2049 期间,Telegram 与 TON 推出了加密钱包,供 Telegram 数十亿用户使用。

2024 年 4 月,在迪拜 TOKEN2049 期间,TON 宣布 Tether 将在 TON 上发行 USDT,并启动开放联盟 Open League 资助计划。

TON 技术解析

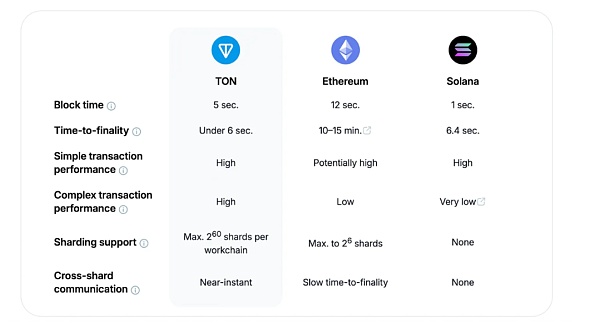

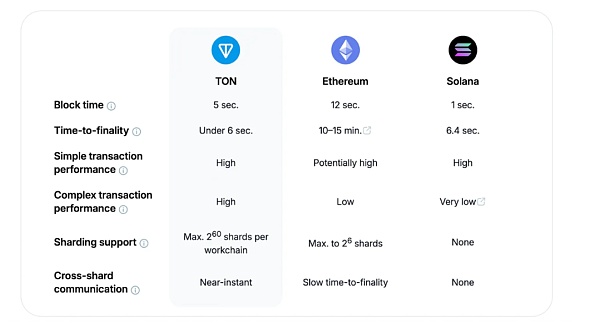

TON 链背靠世界上最大的社交平台 telegram 巨大流量,所以高性能是其首位技术要素。

分片技术:TON 的架构采用了分片技术,将区块链划分为多个分片链(shardchains),每个分片链能够独立处理交易和智能合约,大大提高了处理大量交易的能力,声称 TON 可以支持百万 TPS。

POS 共识算法:将拜占庭容错技术与 PoS 共识机制结合,TON 的共识机制在提高网络安全性的同时,还保证了高效的网络操作和更低的能源消耗。此外,通过引入 BFT 技术,即使在面临节点故障或恶意攻击的情况下,TON 也能保持网络的正常运行,确保交易和数据的正确性与一致性。

分片链之间的消息路由:TON 使用慢超立方体路由和即时超立方体路由技术来实现分片链之间的有效消息传递,保障了网络的可扩展性和即时通信的需求。其中慢超立方体路由确保消息在多个分片链间的分发能够随着分片链数量的增加而逻辑上的增长,即时超立方体路由则用于需要分片链间即时消息传递的场景,支持几乎即时的通信。

相比之下,TON 链与 Ethereum、Solana 链具有更快的处理交易的性能与速度。

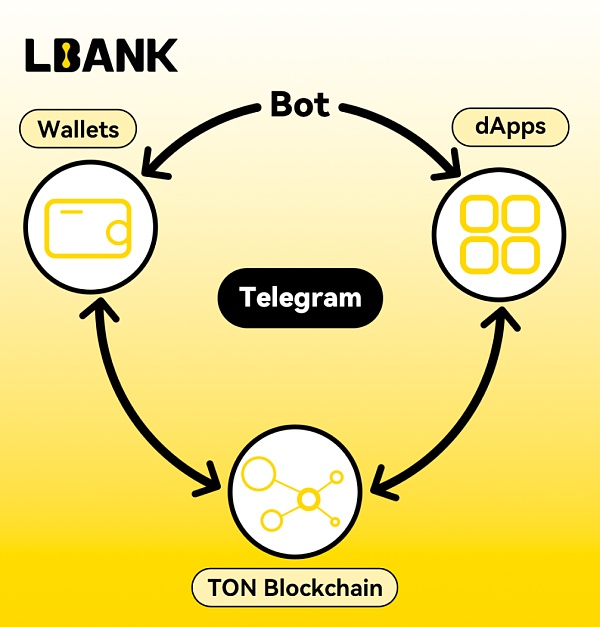

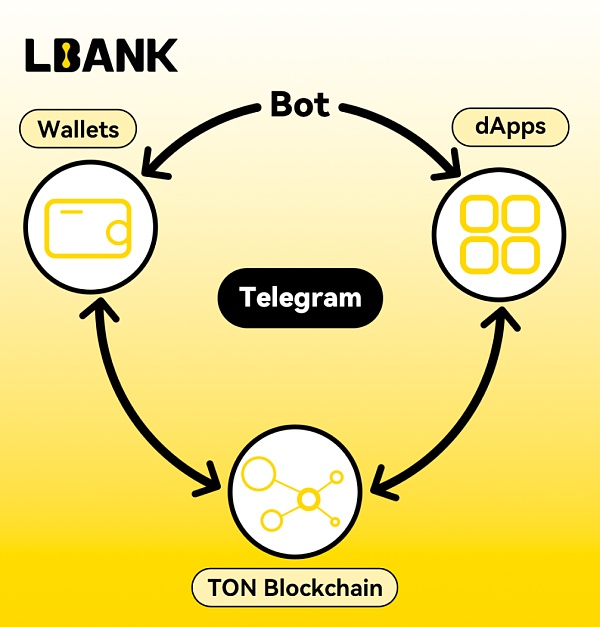

基于以上的技术底层,具有高效率、可扩展和友好性等优势,能够直接打通 Web2 用户通往 web3,并将直接在一个社交软件内就可以实现:支付交易、启动 dapp 等多种功能。

TON 超强应用设计:内嵌钱包、mini app 和无限 bot

首先,作为世界上第一大社交平台,Telegram 拥有超强的上亿用户,所以在 TON 链上的设计来说,更复合当下 web2 的使用习惯,并且具有超强的兼容性,其主要竞争力在内嵌钱包、mini app 和 bot。

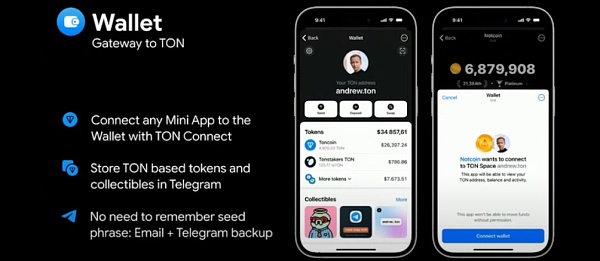

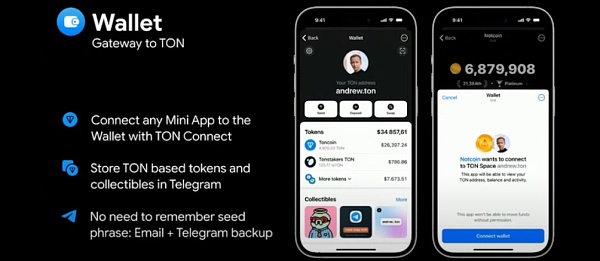

流量入口与支付场景:wallet

首先是内嵌的 wallet 服务,提供原生的钱包体验,并且可以进行传统 web2 的邮箱方式,在理解与用户接受程度上,更加丝滑且容易接受,省略了复杂的注册流程,一键创建了可恢复的无托管钱包账户。

Telegram 钱包允许用户在 Telegram 中直接发送或接受 USDT、BTC、TON 和 Notcoin,减少私钥等对于传统用户的复杂概念叠加,而且增加了信用卡购买加密货币的渠道,并没有强行叙事“web3 概念”,也避免了多屏切换的苦恼,提高了留存率。用户可以使用 TON 的内嵌钱包,实现支付与转账功能。

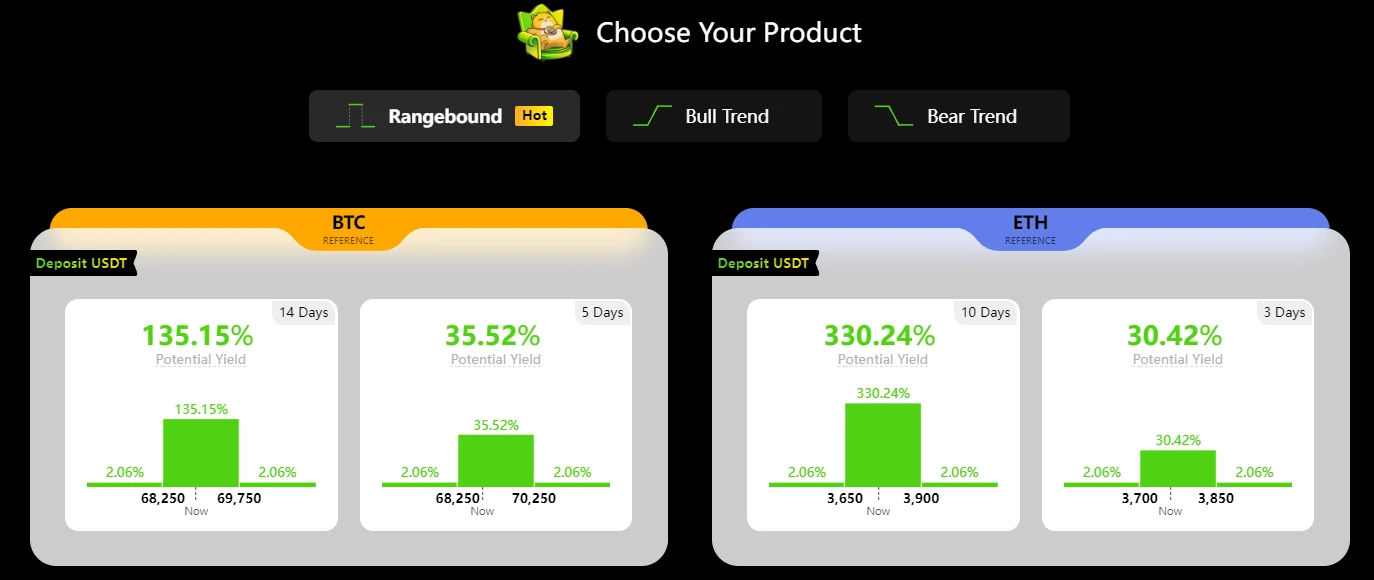

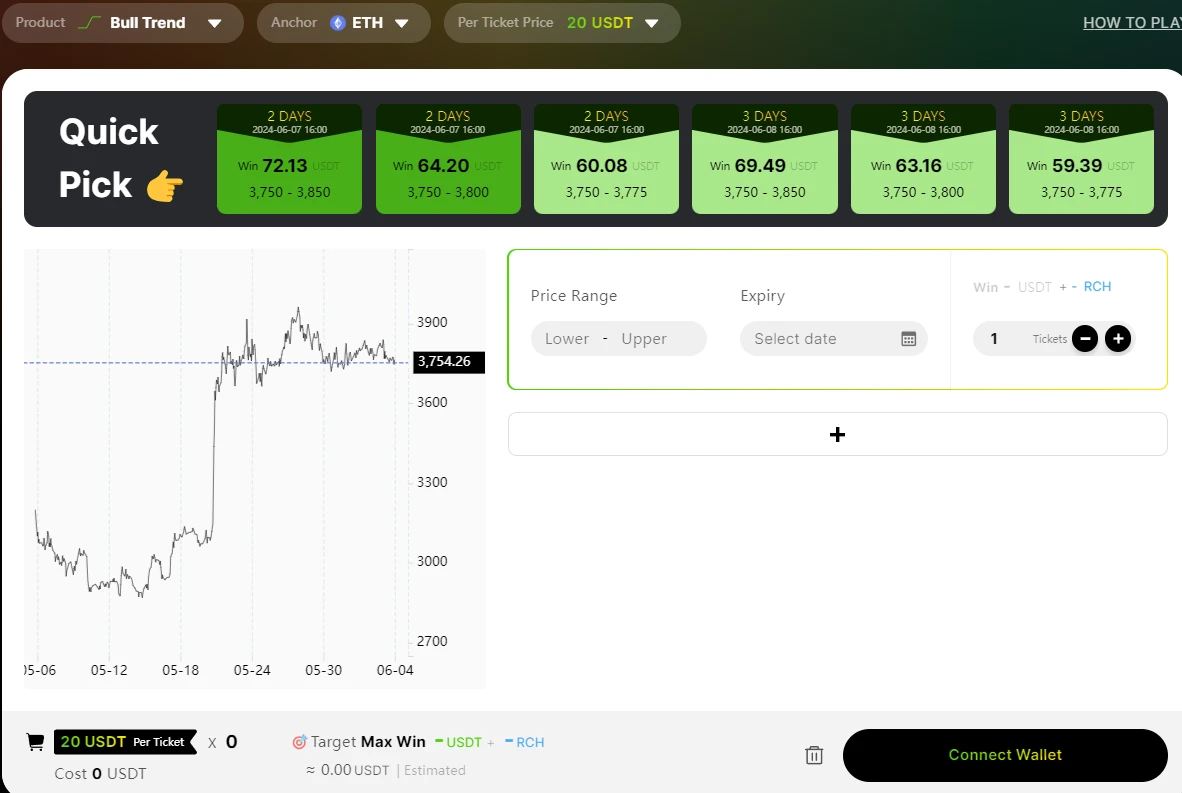

其中最为重要的是打通了 USDT 在 TON 生态的流通,USDT 作为加密世界流通量以及市值体量最大的美元稳定币,在公链生态中的作用不可替代,将世界上最大的稳定币与一个高度可扩展的区块链和像 Telegram 这样庞大的消息平台结合在一起,将为新兴市场提供一种对抗通货膨胀的稳定货币。链上数据表明 USDT 在 TON 上的总供应量增至 1.3 亿美元,表明链上需求和 web3 的大规模使用不再是空中楼阁。其中,TON 官方还开展了存 USDT 赚取 50% 年化收益活动。

在今年的 4 月 16 日,Telegram 推出了广告收益返还,并且广告以 TON 进行支付,Channel 所有者能够分得它 Channel 中显示广告收入的 50%,这种变相的空投奖励,无疑是现在社交平台中所史无前例的“共享”经济先驱。

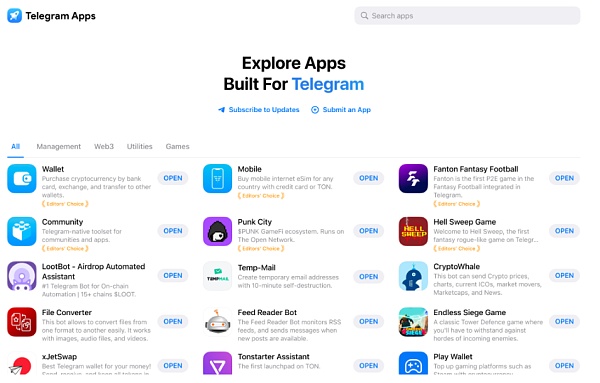

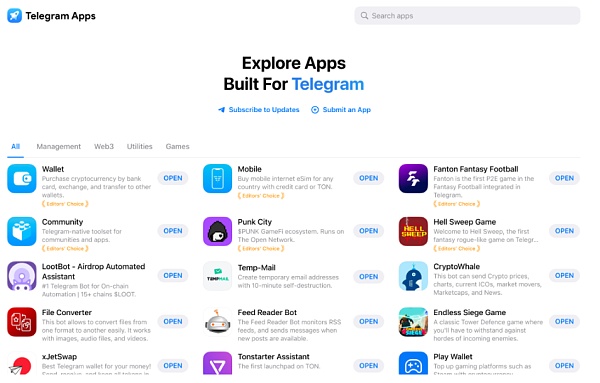

流量承载与繁荣:mini app

其次 nimi app 具有超强的灵活性与兼容性。作为承载 15 亿 Telegram 用户量的程序,nimi app 具有低慢看、强聚合和且移动的超多样化功能。nimi app 可以直接在 Telegram 中被“召唤”,并遵循各种指令进行终极形态的操作,无需过多下载其钱包或者其他应用,在 Telegram 中即可实现。

这听起来是不是与 OKX 的 web3 钱包有些类似呢?实际上要更酷!

Notcoin 是最初成功的迷你 dApp 案例之一,已经展示了其巨大潜力和吸引力。以下是一些其他成功的迷你 app 案例:

-Catizen:这是一个社交互动游戏,在游戏中,玩家可以养猫、打扮猫,并与其他玩家进行互动。Catizen 利用了 TON 区块链的高交易速度和低成本操作,为用户提供了流畅的体验。

-Paper Plane:这款游戏允许玩家通过简单的操作控制纸飞机飞行,收集代币和奖励。Paper Plane 的简洁操作和丰富的社交功能迅速吸引了大量用户。

另外还有一些 Tapswap、Hamster Kombat 等筋膜枪小游戏。

Mini app 是 Telegram 和 TON 主要力推的产品,就好比微信小程序,对于用户来说,全程不需要离开 Telegram,可以以 Web2 的体验完成 Web3 的应用交互,具有更高的用户获取和留存效率。

桥梁工具:Telegram bot

另外就是 Telegram bot,自 2023 年 7 月份引发了 Telegram bot 狂热,虽然因龙头 unibot 被攻击受到重创而陷入低迷,但是这种模式下散户与科学家的区分逐步平等化,并且为市面上的大多数工作室的模式所津津乐道。

现在 Telegram 的 bot 主要提供:

1)交易:通过 Telegram 直接买卖代币。

2)刷空投:自动执行一系列操作以提高获取空投的机会

3)追逐交易:根据链上钱包分析或追踪,模拟操作;

4)寻找最佳流动池:Telegram bot 可以通过收取交易费用以及代币买卖“税费”获利;

尽管 Telegram Bot 存在私钥泄露、被盗等各种风险,但相比现有的 DeFi 前端,Telegram Bot 提供了更友好、便捷的用户体验,具有真实的实际且大量的需求。

TON 生态一览

根据 TON 官网获悉,目前整个生态中包含 600+ 生态项目,分别为 DEX、钱包、流动性质押、社交、游戏、launchpad 等 19 个类别。

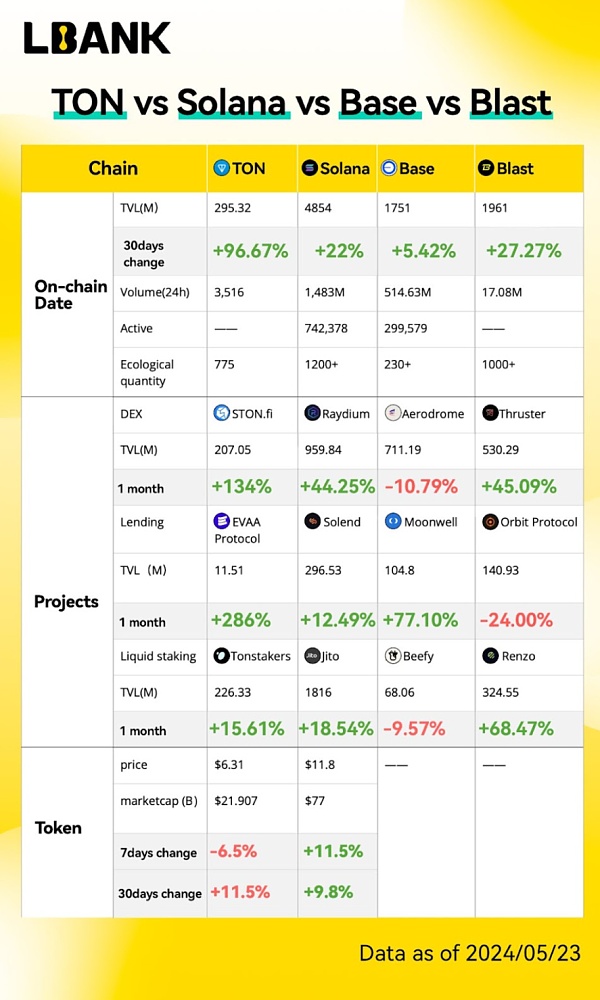

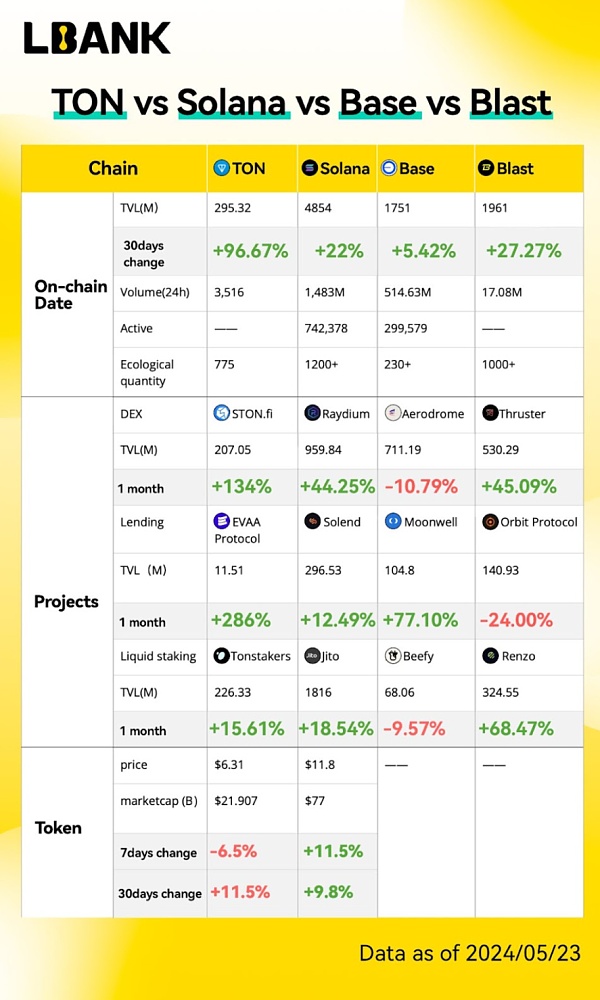

尽管 TON 链作为市场火爆的“炸子鸡”,已经获得了 Pantera 至少 2.5 亿美元的投资,但是纵览其生态,我们不难发现,截止到 5 月 23 日,TON 的 TVL 达到了 295.32M,其中排名最高的是 TONstakers(226.33M) 和 STON.fi(207.05M),相比较其他以 mass adoption 为指标,TVL 为主要指标的其他公链来说,目前 TON 上的 DEX、流动性质押等吸引力小,APY 不足 3%,再加上跨链桥数量极其少,已经成熟和颇具规模的金融项目并不能直接跨链到 TON 链,流动性质押、借贷等都强金融属性的产品都比较薄弱。

对此,为了吸引更多的项目团队扎根 TON 生态,TON 官方不仅提供 TON SDK、TON Connect、 TACT 语言与 Blueprint 框架等基础工具,还举办 Open League、Grants、Accelerator 等计划,自 3 月份启动 Open League 以来,每日活跃钱包增加了 725%,DeFi TVL 增长了 800%,流动性提供者增加了 765%。除此之外,TON 还成立了 $2.5 亿美金的 TONcoin.Fund 来投资 TON 生态项目,投资主体覆盖 Infra、Defi、gaming、sociafi 等。

同时,根植庞大的用户社交基数,以 Notcoin 为代表的“出圈“mini app 正在成为市场炙手可热的新星,用户量达 3500 万,每日活跃用户数达 600 万(Axie Infinity 日活跃用户数高峰在 300w 左右),对于目前和过去加密市场的 GameFi 历史来说,都是高不可攀的。

除此之外,猫咪游戏 Catizen 以其“Play to Airdrop”已经获得了 566 万游戏玩家,拥有 422k 的每日活跃玩家,链上用户数据显示已经超 20 万,交易次数超 240 万。不仅如此,Catizen 团队已经与 18 个热门的微信小游戏签订了合作,并且将打造成为游戏 Launchpool,赋能游戏玩家以及治理代币的持有者。

还有其他类似的小游戏,正在以蔓延之势,席卷 TON 生态,其中仿盘频出,Tapswap 和 Hamster 仓鼠 基本在复刻 Notcoin 的基础上进行了微创新,相比之下 Yescoin 稍有新意,包括滑屏和贪吃蛇设计,一直以来用户凝聚力与注意力的持续。

TON 资金面&基本面分析

根据 coingecko 数据显示,目前 TON 价格为 $6.34,市值为 22.016 Billion,FDV 为 32.359 Billion,市值排名第十,已上线 LBank,OKX, Bybit 等交易所。

最初 TON 的供应量为 50 亿枚,其供应无上限,每年约 0.6% 的速度增长(约 300 万枚),2020 年与 SEC 和解后,近 98.55% 的代币被矿工所掌握。

针对此情况,在 2023 年 2 月,经过社群提案投票,冻结了总量的 21%,这些代币将被锁定到 2027 年 2 月。其次,社区发起了 TON Believers Fund,允许 TON 持有者将他们的代币锁定五年——两年锁定,三年归属。这些举措共同锁定了约 47% 的总供应量。

另外,随着链上活动的持续增长和 50% 的 TON 手续费被烧毁的机制,短时间内有效流通将会被合理控制在价格区间内,其中类似于 EIP-1559 的 TON 费用燃烧机制已经上线。

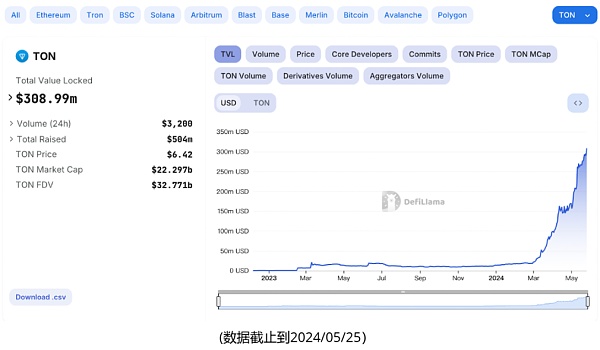

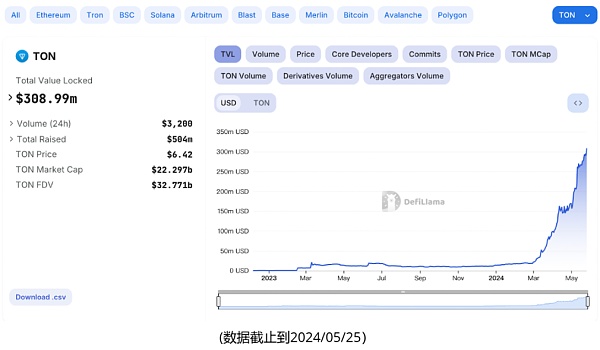

据 DeFiLlama 数据,TON 链上 TVL 达到了 308.99M,相比较上个月增长了 103.97%,交易量达到了 $472.8M,增长 30.61%。其次,据 tonstat 数据,链上被激活钱包数量达到了 571 万,每日活跃钱包数量在 30.8 万。

随着 TON 激励机制的推动,链上各个数据指标均有明显增长。

-TON 价格增长了 2.2 倍:从今年年初的 2.27 到现在的 6.32,实现了翻倍;

– 链上活跃地址数量增加了 4 倍:从 20241 月份的 1M,到如今的 5.3M,实现了 4 倍涨幅;

是否会成为加密市场下一个 Solana?

下面跟随 LBank 进行链上数据、生态项目和资金面的数据对比,以预估 TON 链的未来潜在价值。

根据链上数据对比,TON 目前生态仍处于早期,交易量与现在成熟的 solana、base 链相比,基础设施、DEX、流动性质押依然很薄弱。

但是换个角度,用传统衡量公链的方式并不适用于 TON,在这样丰富的社交环境下崛起的游戏 dapp,背靠 Telegram 与 TON 生态,通过各种 bot 打通的钱包、mini app 势必将在 TON 生态上受益。

正如 TON 基金会所期待的,在 2028 年时 Telegram 的 30% 活跃用户能参与到 TON 链中,按照这个计划到那时将有 50 亿的 Telegram 用户成为 TON 链的用户。因此,我们认为目前 TON 需要解决的首要问题是如何吸引 Telegram 用户进入 TON 生态。除了不断构建各种类型的 Dapps 来满足 Telegram 用户带来的流量之外,还可以通过 TON 钱包将游戏、DeFi、创作者经济、加密电商等领域融入到日常生活中,从而增加用户使用 TON 的频率和粘性。

从投资的角度来看,目前的 TON 币价格为每枚 3.8 美元,市值达到了 222 亿美元,排名第 10。目前 TON 的市值已经相当高,超过了 Avalanche、Apt、Sui 等公链,但是 1 年的 ROI 来看,TON 达到了 230.79%,Avalanche 达到了 160.10%,APT、SUI 均不足 15%。

未来价值预测

在今年 4 月底的迪拜 TOKNE2049 中,TON 基金会曾表示将 Telegram 的价值定位为“自由地进行私人通信、表达自己和构建你的应用“,如今基于 Telegram8 亿日活流量、notcoin 先锋破圈效应、丰富的 TON 迷你生态和稳定币支付系统,这都成为 TON 生态斩获市场流量的利器。

我们可以预测的是,TON 生态正在以星星之火之势,点燃 TON 生态上的注意力,吸引更多生态开发者加入,整体发展态势良好,结合了 Web3 的共享精神,整合 Telegram 上亿用户潜力,实现更广的用户覆盖。

同时我们需要注意到监管风险依旧是影响 TON 发展的重要因素,其次就是代币系统的通胀、质押与销毁机制的平衡,如果未能正确校准,可能导致过多的代币供应,降低单个代币的价值,可能导致投资者兴趣下降。

随着 TON 生态的持续发展,无可否认凭着着一键式创建钱包、miniapp、打通支付等多种优势,TON 具有强大的发展潜力,而我们现在看到的仅仅是冰山一角。LBank 认为最有影响力的更新是原生货币、桥梁和稳定币工具包,它们将共同扩展 TON 在日常支付方面的应用场景,并允许更多人开始建立自己的加密资产组合。

参考资料:

OKX Ventures 最新研报:TON 生态和投资分析 https://www.techflowpost.com/article/detail_14363.html

OKX VENTURE:TON 深度研报 https://www.wublock123.com/index.php?m=content&c=index&a=show&catid=47&id=19913

TON 代币持仓数据 https://eagleeye.space/detail/TONcoin

TON 链上生态报告:趋势与机会,如何在 TON 生态中找到切入口? https://foresightnews.pro/article/detail/46655

TON :Telegram 成为 Web3 领域里的微信的必由之链 https://www.coinlive.com/id/news/ton-telegram-becomes-the-only-link-for-wechat-in-the