非农就业数据是美国劳工部每月发布的重要经济指标之一。它反映了非农业部门新增就业人数,被广泛认为是衡量美国经济健康状况的重要指标。对于黄金投资者来说,非农数据发布前后往往市场有着的剧烈波动。4E平台大宗交易,以其高效的交易系统和多样的大宗商品衍生品,为投资者提供了一个理想的交易环境。在这里,投资者可以利用高杠杆、低费用和低门槛的优势,灵活应对非农数据带来的市场变化。

非农数据对黄金价格的影响

黄金作为一种避险资产,其价格受多种因素影响,包括全球经济形势、地缘政治风险、通货膨胀率和利率水平。非农数据作为反映美国经济健康状况的重要指标,对黄金价格的影响主要体现在以下几个方面:

1. 美元指数的变化

非农数据对美元指数有直接影响。当非农数据表现强劲,显示美国就业市场状况良好时,通常会推高美元指数。而美元与黄金价格通常呈负相关关系:美元走强,黄金价格走弱;美元走弱,黄金价格走强。因此,强劲的非农数据往往会导致黄金价格下跌,反之亦然。

2. 利率预期的调整

美联储的货币政策对黄金价格有重要影响。非农数据是美联储制定货币政策的重要参考依据之一。当非农数据强劲时,市场预期美联储可能加快加息步伐,这会增加持有黄金的机会成本,从而导致黄金价格下跌。相反,疲软的非农数据可能引发市场对美联储放缓加息的预期,利好黄金价格。

3. 市场避险情绪

尽管非农数据反映的是就业市场状况,但其表现也间接影响市场的整体避险情绪。当非农数据远低于预期时,市场可能对经济前景产生担忧,避险情绪上升,从而推动黄金价格上涨。反之,当非农数据表现强劲时,市场信心增强,避险需求下降,黄金价格可能承压。

非农数据公布前后黄金价格变化

非农数据通常在每月的第一个星期五发布,具体时间为美国东部时间上午8:30(北京时间晚上8:30或9:30,取决于是否处于夏令时)。在这一时间节点前后,黄金市场往往会经历显著波动。

1. 公布前的市场预期

在非农数据发布之前,市场上会出现大量预测和分析,投资者基于这些预测调整仓位。这一过程中,黄金价格可能会出现一定波动。如果市场普遍预期非农数据强劲,黄金价格可能在公布前就开始走低;如果预期数据疲软,黄金价格则可能上涨。

2. 数据公布时的瞬时反应

非农数据公布的瞬间,由于信息的突然释放,市场往往会出现剧烈波动。自动交易算法和高频交易者会在数据发布后的几秒钟内迅速做出反应,导致黄金价格瞬间出现大幅波动。这种波动有时可能在几分钟内完成,之后市场会进入短暂的消化期。

3. 公布后的市场消化

非农数据公布后,市场会对数据进行解读和分析,黄金价格也会根据新的信息逐步调整。如果数据显著高于或低于预期,黄金价格的波动可能会持续更长时间。在消化期内,投资者会重新评估其投资策略,导致黄金价格进一步波动。

非农数据对黄金投资策略的影响

了解非农数据对黄金价格的影响,对于黄金投资者制定投资策略至关重要。以下是几种常见的投资策略:

1. 短线交易策略

对于短线交易者来说,非农数据公布前后的波动是获取短期利润的好机会。这类交易者通常会在数据公布前后迅速进出场,利用价格剧烈波动获利。然而,这种策略风险较高,需要投资者具备较强的市场分析能力和快速反应能力。

2. 长线投资策略

长线投资者更多关注黄金的长期趋势,而非短期波动。尽管非农数据可能导致黄金价格短期内剧烈波动,但对长期趋势的影响相对有限。长线投资者可以利用非农数据公布后的价格波动,逢低买入或高位卖出,优化投资成本。

3. 对冲策略

对于持有大量黄金头寸的投资者来说,非农数据公布前后可以采用对冲策略来管理风险。例如,如果持有多单,那可以在非农数据公布前做空,以对冲黄金价格可能下跌的风险。如果数据公布后黄金价格下跌,做空的收益可以抵消多单黄金头寸的损失。

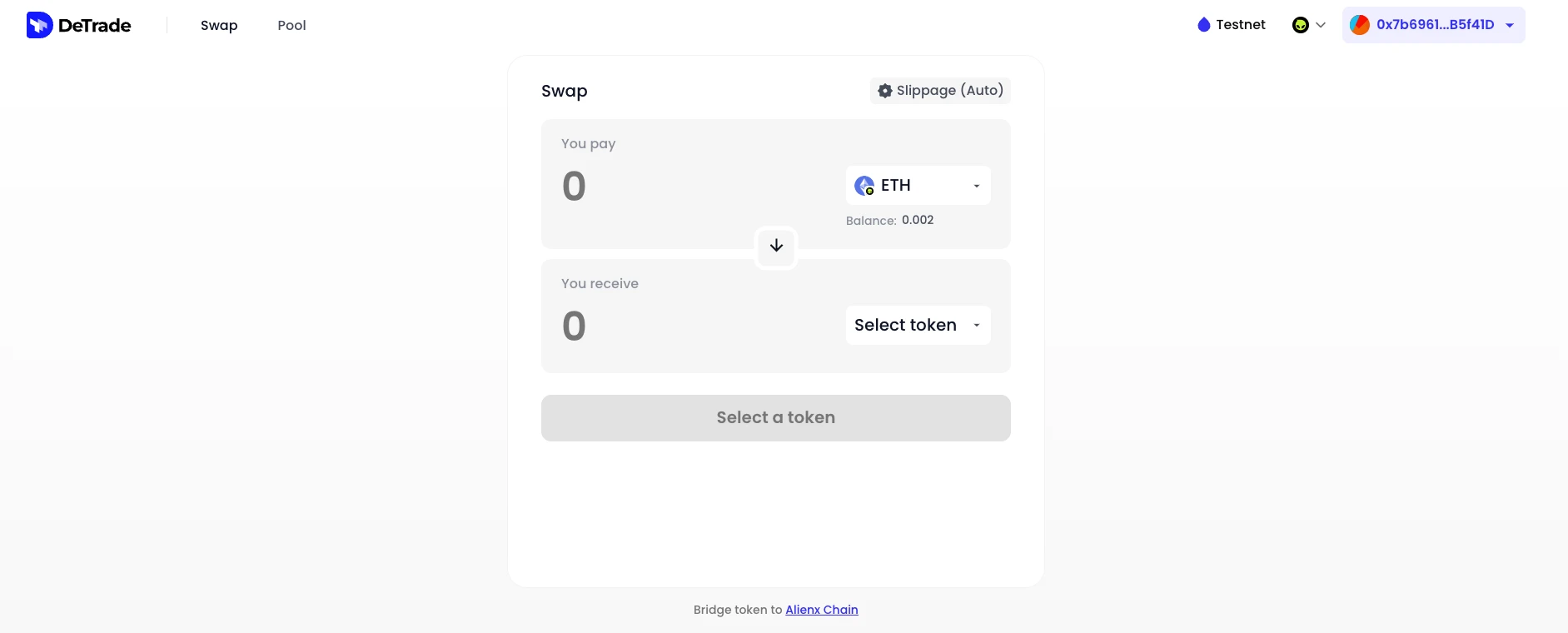

4E大宗交易平台的优势

在制定和执行上述投资策略时,选择合适的交易平台至关重要。4E大宗交易平台在这一方面提供了显著的优势:

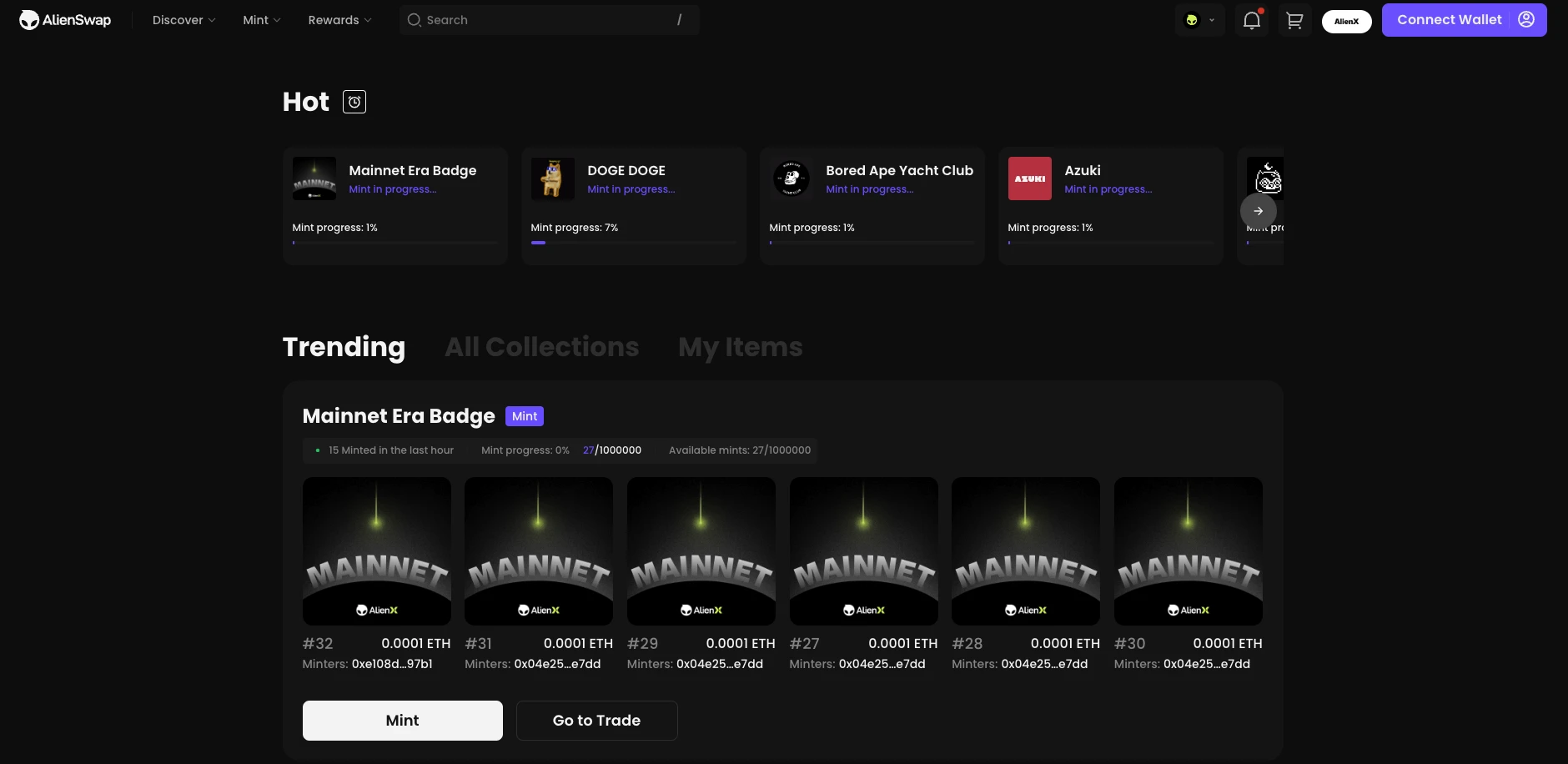

1. 支持多种大宗商品

4E平台支持黄金、白银、原油、天然气等多个大宗商品衍生品交易,投资者可以在同一平台上进行多元化投资,分散风险。

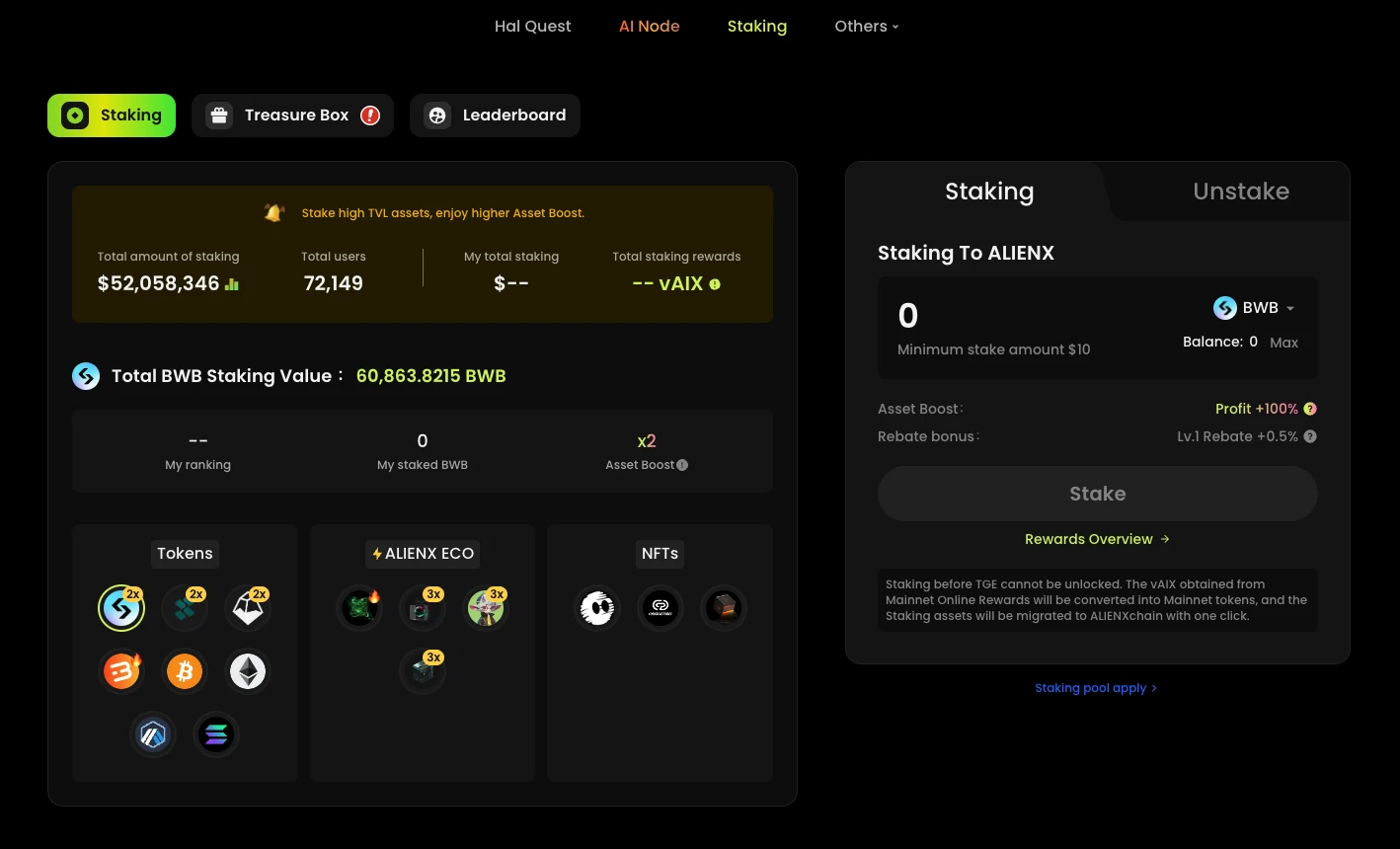

2. 高杠杆和多空交易

4E平台提供10-300倍杠杆的多空交易,这使得投资者可以通过较小的资金撬动更大的市场头寸,提高了资金利用效率。当然高杠杆也意味着更高的风险,投资者需要谨慎操作。

3. 平台稳定顺畅,透明报价

4E平台以其稳定顺畅的交易体验和透明的报价体系著称,确保投资者可以在快速变化的市场中及时执行交易。低费用的交易成本也为投资者节省了大量资金。

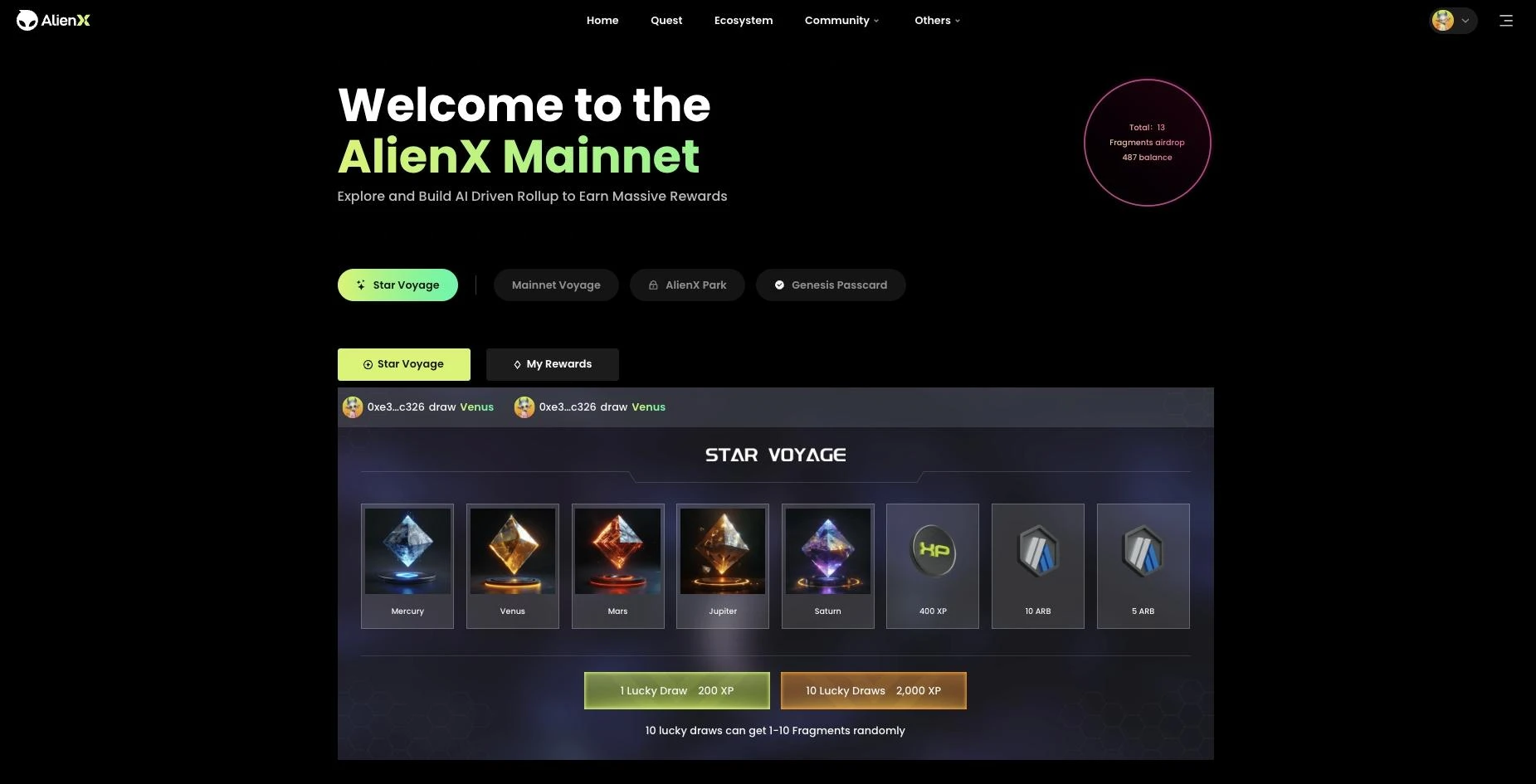

4. 低门槛交易

4E平台的最低交易手数仅为0.01手,金额不到10美元,尤其适合新手投资者。这大大降低了进入市场的门槛,使得更多投资者能够参与到大宗商品交易中来,逐步积累经验。

非农数据对黄金价格的影响显著且复杂。了解非农数据的发布机制及其对市场的影响,可以帮助黄金投资者更好地应对市场波动。选择如4E平台这样稳定、透明、低费用和低门槛的平台,可以为投资者提供更好的交易环境和工具,帮助他们在复杂的市场中更好地把握机会,实现投资目标。