原文编译:zhouzhou、Ismay,BlockBeats

编者按:这一期播客围绕 Peter Schiff 对比特币的看法展开讨论。Schiff 是知名的黄金支持者,多年来一直认为黄金才是真正的货币,而比特币并不具备这种属性。比特币的流行是因为它作为一种新兴技术吸引了投资者,但它的价值没有真正的基础,最终可能会被替代。虽然加密货币在某些方面可能优于黄金,但它不应被视为真正的货币。但同时,Schiff 强调比特币不应该受到严格的政府监管,因为他认为个人有权使用自己的资金,哪怕是冒险性投资。

在这期播客中,主要探讨了以下几个核心问题:

1. 为什么 Schiff 觉得比特币是「骗局」?

2. 黄金相对比特币价值究竟在哪?

3. 当前股票市场的趋势?

4.Schiff 眼中真正的价值投资

TL;DR

黄金的货币地位:黄金是历史上最强大的货币,其实用性和稀缺性使其成为长期的价值储存工具。

比特币的缺陷:他认为比特币缺乏内在价值,无法与黄金相比,虽然具备一定的技术优势,但未来可能会崩溃。

互联网与黄金的结合:Schiff 认为,互联网和区块链技术可以增强黄金的流通性,但不会改变黄金的根本价值。

美联储与经济前景:Schiff 提倡废除美联储,并警告未来可能出现经济危机,呼吁投资者将部分财富转向黄金。

财富增长建议:他建议通过创业和谨慎投资来实现财富积累,强调黄金和其他传统资产的重要性。

以下为对话原文(为便于阅读理解,原内容有所删减和整编):

Ryan:今天我们不是在探索前沿,而是回到黄金的世界。Bankless 请到了 Peter Schiff 作为嘉宾,他在加密行业被恶搞成一个永远对比特币看空的人。

David:Peter 他对黄金的热爱程度可能比 Michael Saylor 对比特币的热爱还要强。

Ryan:Peter 是一位金融评论员和经济学家,对许多事情都有直言不讳的观点,比如全球经济、金融市场、政府政策的缺陷,以及法币体系的不足等。不过,Peter 坚决看涨黄金,他对加密货币持怀疑态度。我们和 Peter Schiff 有一些共识,比如硬通货的价值、法币的贬值等问题,但我们在比特币和加密货币的立场上分歧很大。

我们聊到比特币和黄金的对比,但也涉及到了他对美国财政政策的看法,比如是否应该废除美联储,如果 Schiff 成为总统他会怎么做诸如此类的有趣问题。我在这期节目中最关心的问题,其实是问 David 的——Peter 如何储存他的黄金?

Peter Schiff:是的,黄金是真正的货币。对于那些和我一样,对法币、中央银行、通货膨胀以及债务问题感到担忧的人来说,如果他们在寻找一种真正的价值储存手段,同时还能作为交换媒介和记账单位的话,其实不需要重新发明轮子,黄金就完全可以胜任。

「黄金才是真正的货币」

关于货币

Ryan:你如何定义货币?

Peter Schiff:我参考经典的定义认为,货币就是最具市场性的一种商品。回顾一下历史去理解货币的起源,我们并不是一直都有货币,在货币出现之前,人类通过物物交换进行交易,但这种方式非常不便,因为它需要双方的需求刚好吻合。最终,人们发现可以选取一种所有人都愿意接受的商品作为交换媒介,即使你并不需要这种商品,但你也可以用它来换取其他你想要的东西。

人们开始接受一种商品,不是因为他们自己需要它,而是因为他们知道别人可能需要,这就是货币的发明过程。但要成为货币,必须具备很多特性,这也排除了大多数商品成为可行货币的可能性。几百年来,很多不同的商品都被尝试过作为货币,但最终最成功的还是黄金。

黄金具有便携性、可分性、不可变性、不会腐蚀等特性,这些都是货币必须具备的。比特币尝试复制黄金的货币特性,但他们遗漏了最重要的一点,那就是商品本身的内在价值——货币必须是一种实际存在的商品,而且必须具有自身价值。

比特币虽然具备这些特点,但由于缺乏背后的实际价值,难以成为真正的价值储存手段,因为它本身没有可以存储的东西。从这一点来看,比特币与法币有许多相似之处。合法货币的背后通常有实际资产的支撑,这也是最早的货币体系形成的基础:货币是由真实资产(如黄金)作担保的,因为没有人愿意仅仅接受一张纸。然而,由于纸币背后有黄金作为保障,它实际上是黄金的仓库收据。人们愿意接受纸币,是因为他们清楚可以用纸币去仓库兑换黄金。纸币本质上是一种欠条,即黄金所有权的证明。

后来,政府发明了创造法币的方式,这种货币不再有任何实际资产作为支撑。政府规定法币为法定货币,人们开始使用它,并用其缴纳税款,税款就像是对政府的贡品。然而,法币真正的价值来源并不仅仅依赖于政府的命令,而是基于信心和信任。人们必须相信,这种货币在未来依然会像现在一样被广泛接受。实际上,正是这种信任体系赋予了法币其价值。政府在某种程度上助推了这种信念的形成,使人们相信货币是有价值的。然而,许多政府也曾通过失去公众的信任,导致货币贬值,变得一文不值。

因此,比特币在这方面与法币相似,都是基于信任而获得价值。与此不同的是,黄金的价值不仅来自信任,还源于实际的需求。黄金不仅用于制作珠宝,还广泛应用于电子产品、牙科以及航空航天领域。事实上,黄金的潜在用途原本可以更多,只是因为它价格过于昂贵。对于许多其他金属所承担的任务,黄金其实能够表现得更出色。然而,由于黄金极为稀缺,人们只会在必要时才使用它。

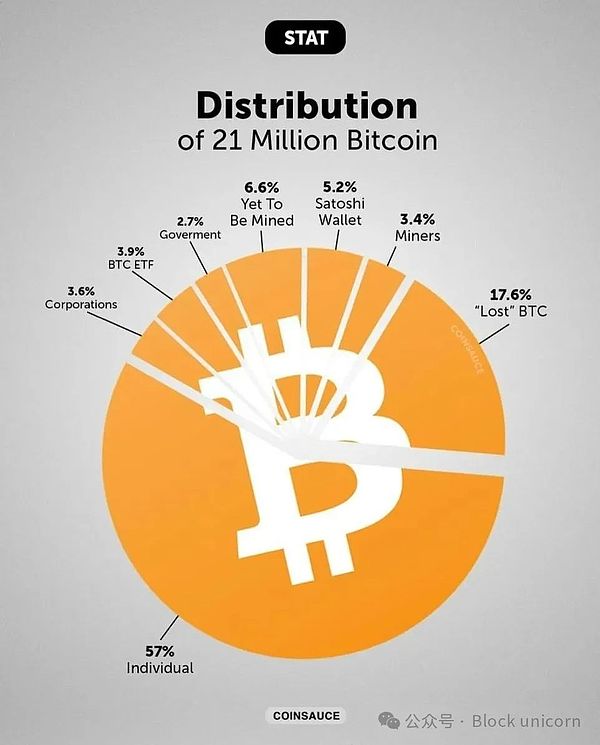

然而,比特币缺乏必需的实际用途,它仅仅是一个代币,人们购买它是因为他们希望将来有人会以更高的价格接手。类似的代币已有成千上万,而且未来也可以无限创造。它们可能名字不同,甚至在某些方面更优,如更便宜、更快。事实上,已有一些加密货币在技术上超越了比特币。但对我来说,这些都没有价值。区块链的未来应由真正的货币支持。

就像法定货币由实际资金支撑一样,理论上也可以有一种由真实货币支持的加密货币。你可以将黄金代币化,但代币本身并不是黄金,而是代表对黄金的所有权。通过数字方式,我可以将对黄金的所有权转给你,既快速又几乎没有成本,这比转移比特币更高效。关键区别在于,当我转移黄金所有权时,我给了你一种实物资产,而当我转让比特币时,我什么也没给,只是给了你一种期待,希望未来能以更高价格转售,这就是根本差异。

很多人称比特币为「数字黄金」,但这就像把汉堡的图片称为「数字食物」一样荒谬。你无法靠「数字食物」生存。同样,黄金的价值在于它的物理属性,只有实体黄金才能制作珠宝或导电。「数字黄金」无法替代这些实际用途。

有些事物可以数字化,比如音乐和书籍,我们可以听数字音乐、读电子书,不需要实体存在。但像食物和黄金这样依赖物理属性的东西,是无法被数字化的。

Ryan:为什么黄金在货币演化的竞争中成为终点,而未来不会出现超越黄金的更优货币?

Peter Schiff:几百年来,黄金一直是最好的货币形式,没有什么比它更好。当然你也可以用其他东西作为货币,它不一定非得是黄金。如果人们愿意使用其他商品作为货币,我并不反对。但别的商品做不到,在监狱里香烟是货币,但并不是所有囚犯都抽烟。

比特币没有实际用途,也不是货币的进化,反而是一种倒退。历史上,炼金术士曾试图制造黄金,而比特币只不过是这种尝试的现代版,被称为「愚人金」。它的本质并没有因区块链而改变,只是用新的方式包装了一个古老的骗局——金字塔或庞氏骗局。

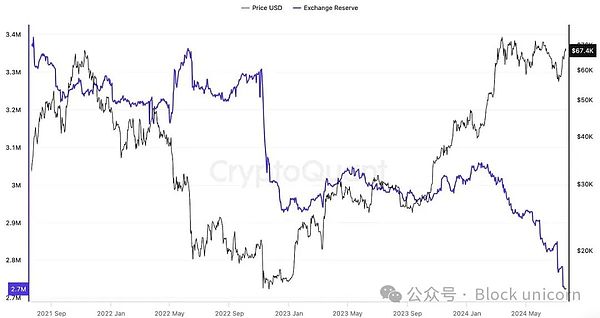

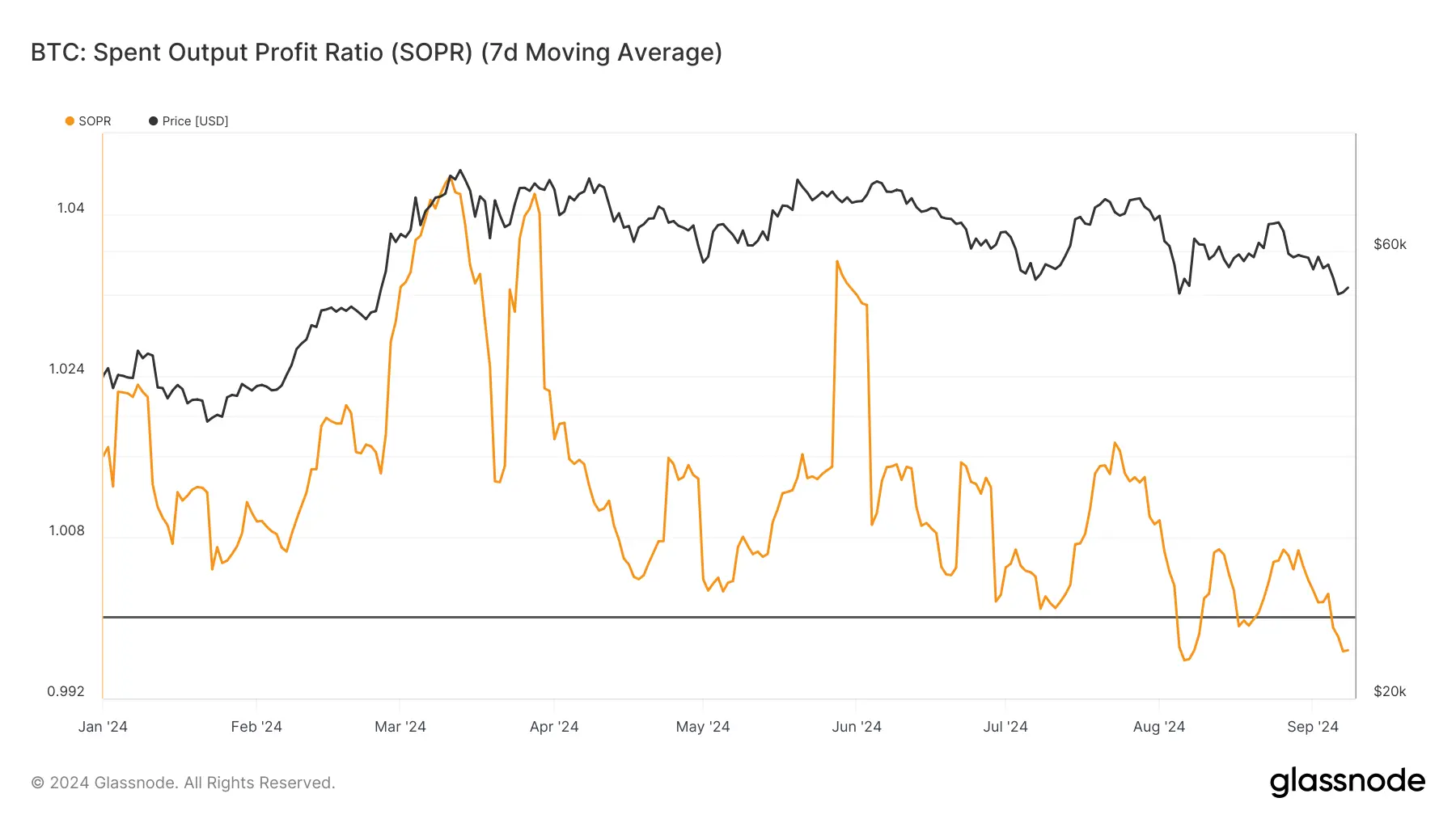

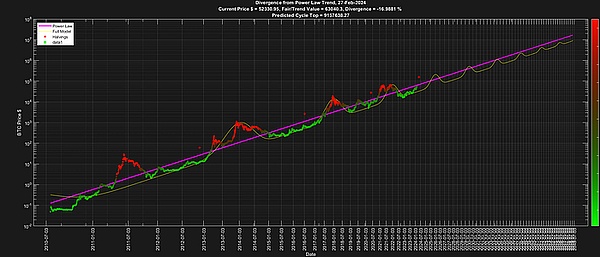

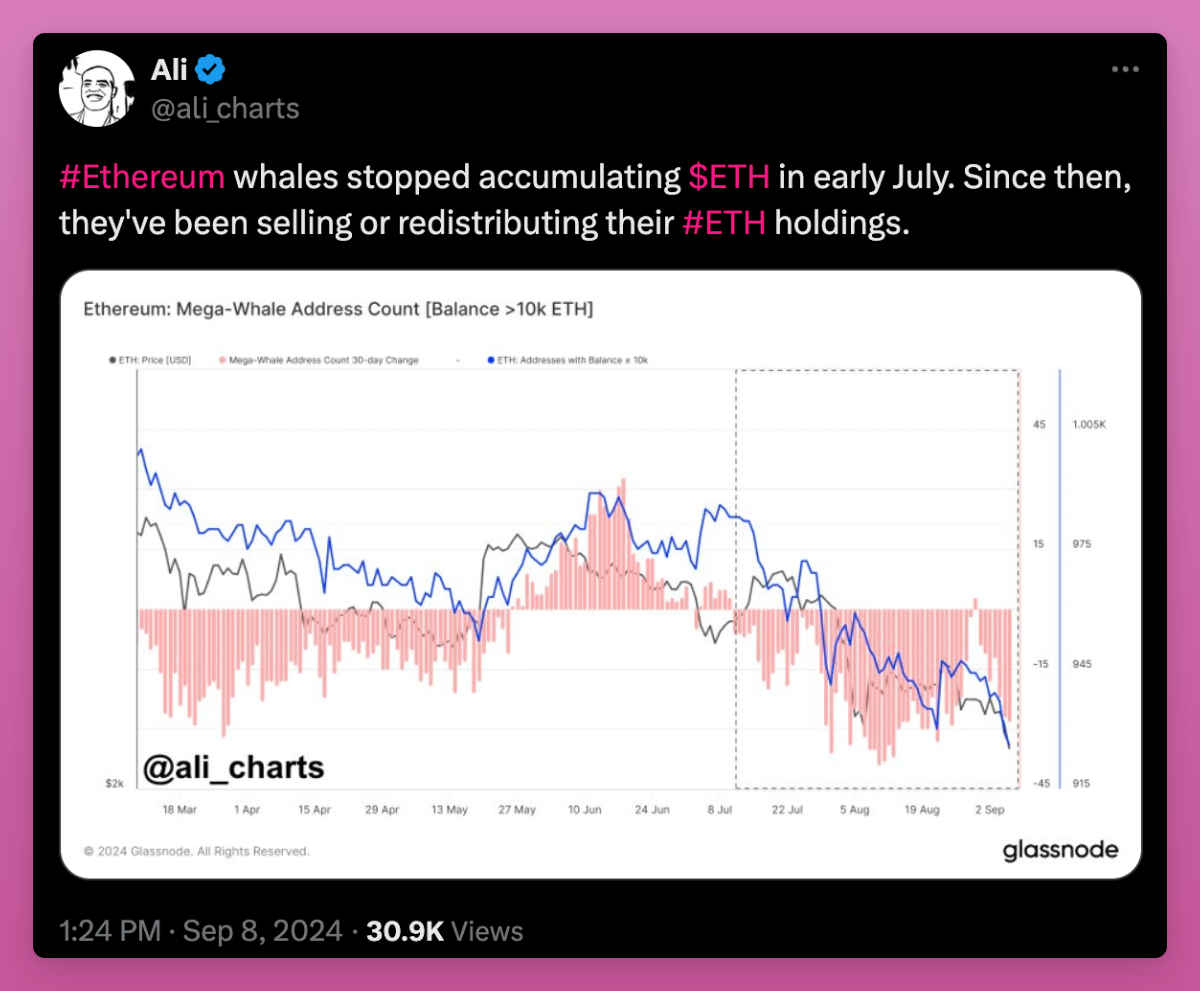

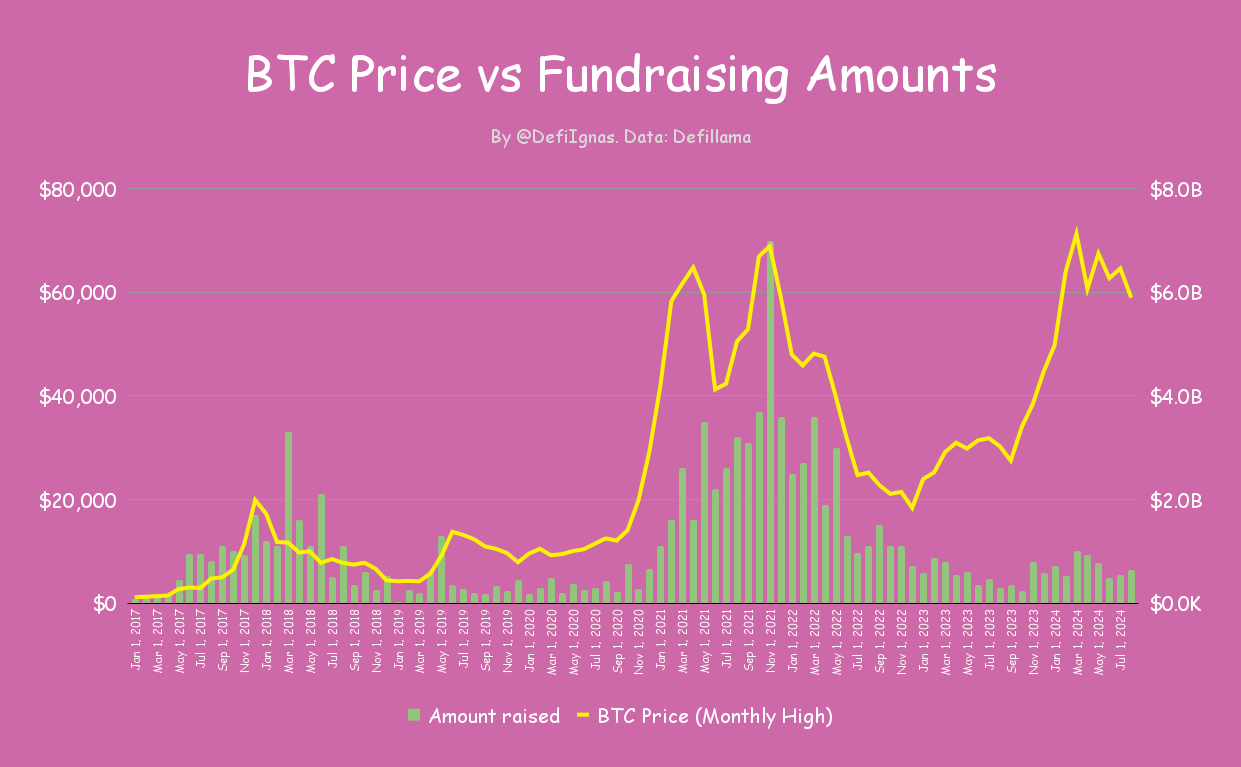

我承认,比特币作为庞氏骗局或金字塔骗局,可能是史上最成功的之一,或许还能持续一段时间,但它可能已经见顶。比特币的价格较三年前的峰值下跌了 30% 以上(以黄金计)。尽管有大量的炒作,如萨尔瓦多将比特币作为法定货币、Michael Saylor 的推崇、各种 ETF、NFT、超级碗广告、华尔街的进场、甚至共和党大会等,但比特币仍未创下新高。这表明过去几年中有大量资金在抛售比特币,而卖的人显然比买的人更聪明。

那些成功者可能在早期买入比特币,知道它会被炒作起来,但要兑现财富,他们最终必须卖出比特币,将「纸面财富」变为「实际财富」。这正是现在正在发生的事。

我为那些近年来购买比特币的人感到遗憾,他们将会损失惨重。这些人成了金字塔骗局中的「接盘侠」,让早期进场的人获利。比特币并没有创造任何真实财富,只是财富从买家转移到了卖家手中。而且这还是一个负和游戏,因为除了买卖之间的转移,还要支付矿工费用以及围绕比特币的炒作成本。就像赌场一样,抽成巨大,最终即使一些「赢家」也可能变成输家。

Ryan:有人认为,黄金有 1 万年历史,而比特币仅 15 年,市值已达 1.2 万亿美元,占黄金的 15% 左右,这难道不算成功吗?

Peter Schiff:你正好证明了我的观点,比特币才存在了 15 年, 1000 年后再跟我聊聊,看看它是否还存在。

Ryan:如果比特币用于支付网络交易,是否也能算作一种交换工具,类似于黄金的商品属性?

Peter Schiff:是的,我可以把我的比特币发送给你,但这很大程度上依赖于未来比特币市场的存在,而这种市场可能在未来不存在。

Ryan:这点确实有些循环论证,还有其他区块链也能用它们的代币做同样的事情,比如以太坊,所以这并不是比特币独有的。

Peter Schiff:确实,黄金具有其他金属无法替代的独特属性,这就是为什么它会被广泛使用。如果其他金属能完成类似的任务,但效果不如黄金,人们也会选择其他金属,因为黄金价格过高。然而,比特币缺乏这种独特性,以此类比,当你进行搜索时,还会使用 Spyglass 吗?我甚至不记得早期的搜索引擎名称了。我现在主要使用的是 ChatGPT,而不是 Google。

Ryan:我同意你的观点,我已经开始用 ChatGPT 取代 Google 处理很多事情了。

Peter Schiff: 对啊,你还在用 MySpace 吗,Facebook 替代了它,然后 Instagram 出现了,TikTok 也来了,总是有更好的东西出现。

认为 Satoshi 发明的比特币将永远是最伟大的加密货币,且不会被改进,这是完全荒谬的。任何人类发明的东西都可以被改进。而黄金不同,它不是人类发明的,而是自然产生的。它源自超新星爆炸,存在于时间的开始。

关于价值存储

Ryan:你认为比特币有可能像黄金一样成为价值存储手段吗?

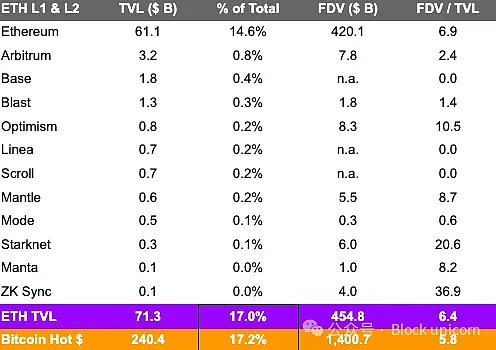

Peter Schiff:实际上,代币化的黄金在其他区块链上运作得更好,因为这些区块链的费用远低于比特币。因此,我不一定需要以太坊区块链来支撑黄金代币,可以选择其他更具竞争力的区块链。虽然区块链本身有其价值,但这些原生代币的价值则值得怀疑。

Ryan:你认为比特币的价值高于零吗?

Peter Schiff:确实,尽管比特币可能有一定的价值,但它的价值远不应达到 6 万美元。举例来说,我曾制作了一个 Ordinals,并将其放在比特币区块链上。在最初出售时,我还附送了一张亲笔签名的原版印刷品,与 Ordinals 一起送出。这样你不仅能拥有一个实体物品,还能挂在墙上,这个物品非常稀缺,因为我只制作了 100 个,从未再做过。

Ryan: 你提到法币的价值来源于人们的信任,难道所有货币的价值不都是建立在信任之上吗?

Peter Schiff:不,因为你不需要「相信」像黄金这样的实际商品,黄金的价值来源于它在实际应用中的广泛需求,它的价值几乎是毋庸置疑的,这就是它的「底线」价值。黄金的市场价值大约在 1 万亿到 1.2 万亿美元之间。

比特币支持者常说,黄金市值的 10% 来自其金属属性,剩余部分则因其作为货币的角色。但实际上,除了中央银行,几乎没人将黄金作为货币使用。人们储存黄金是因为对其未来的实际需求,而非其货币属性。我们不断发现黄金的新用途,今天的需求远高于过去的任何时候。

因此黄金的价格反映了其未来长期使用的价值,而没有其他商品能像黄金那样长久存在。这也是我认为黄金价格仍然较低的原因之一。当前的黄金价格几乎没有溢价,因为它尚未被广泛用作货币。我认为世界将会重新货币化黄金,并回到金本位制度。一旦这一天来临,黄金的价格必然会显著上升。

Ryan:当谈论黄金及其优点时,你建议人们如何实际持有黄金?是直接保管金条、购买代币化黄金,还是通过黄金 ETF 等金融工具?哪种方法是最佳选择?

Peter Schiff:我有一个叫 ShiftGold.com 的平台来处理这个问题。Shift Gold 销售实际发货的黄金,你可以直接存储实物金块。

Ryan:你是说实际的金条和金块?

Peter Schiff:是的。一些金币必须由政府铸造,才能被合法称为「硬币」。一家私人造币厂可以把黄金制成圆形物体,但除非它是法定货币,否则不能称其为「硬币」。比如美国、加拿大、澳大利亚等地都有法定金币,但私人造币厂也可以铸造圆形的黄金制品,只不过不能称其为硬币,而叫作「圆形金」。我们直接出售金条、金币和银币。我建议人们持有实物黄金和白银,尤其是如果你在为某种末日场景做准备,比如恶性通货膨胀。

Ryan:但是具体能持有多少呢?比如我想买价值 25 万美元的金币,能存储多少这种规模的黄金?

Peter Schiff:可以放在一个鞋盒里,而且还会有很多剩余空间。

Ryan:你会把价值 25 万美元的黄金用邮寄包裹之类的方式寄到我家?

Peter Schiff:是的,而且包装非常隐蔽,不会显示「里面是黄金」的标志。我们在 Shift Gold 已经售卖黄金超过十年,从未发生过丢失或盗窃的情况,黄金总是安全送达。但银子体积较大,非常重。例如有一位客户在疫情期间购买了价值 30 万美元的银子,占用了不少空间。而黄金则可以轻松放入鞋盒中,存储更为方便。这也是黄金作为货币更优的原因之一,因为它比银子等金属更容易存储,更不用说铜了,想象一下存放铜需要多大的空间。

Ryan: 假如我想购买 30 万美元的黄金,如何确保它的安全?

Peter Schiff:你可以把它藏在家里的某个地方,只要别忘了你放在哪里。或者你可以使用一个保险箱,别弄丢了密码,也别丢了钥匙。不过如果你想由第三方保管,Shift Gold 可以帮你安排在瑞士、迪拜或新加坡的存储服务。

你也可以选择华尔街的产品,比如购买黄金的 ETF。不过,这样的话,你并不直接拥有黄金,而是拥有一个持有黄金的上市公司的股份,这跟一些人处理比特币的方式很类似。有意思的是,比特币最初的卖点是自我托管、没有第三方参与,但现在所有的需求似乎都来自于第三方托管,他们还收取存储费用。

比特币泡沫终于破了?

对比黄金,比特币「优势不再」

Ryan:你是否会承认比特币或加密货币在某些方面优于黄金,比如它在互联网上更容易传输?

Peter Schiff:是的,但问题是,比特币之所以这么容易传输,是因为你实际上什么都没有在传输,当我发送「什么都没有」时,当然比传输「某些东西」要容易得多。

Ryan:我觉得你可能太纠结于这个「实体」元素了,这对很多听众,尤其是年轻一代来说,似乎并不是那么重要。我们会认为「有实体和重量」在数字化的互联网上并不那么关键。甚至会觉得黄金在现实世界里具有实体特性,对我来说有点是负面因素,这意味着它可以被偷走。

Peter Schiff:不,这恰恰是它成为货币的原因。记得我们一开始的讨论吗,它必须是一种商品,因为比特币随时可能崩溃。它现在还没有崩溃的原因是,目前想买比特币的人多于想卖的人,总体上有足够的买入来维持市场。

Ryan:比特币确实是一个相对较新的资产,但黄金也是一样——你必须要有感兴趣的买家才能维持整个市场的运转。不过,我承认黄金有一个优势,就是它有数千年的历史作为支撑。

Peter Schiff:不仅仅是数千年的历史,现在还有许多行业实际上需要黄金,并且一直在购买它,这是一个实际存在的、现实世界的需求。

我刚给你展示了我的黄金首饰,这是一个庞大的产业,而且虽然现在网上有很多人有数字女朋友,或许你可以送他们数字黄金,但如果你想在现实世界中有一个女朋友,你会给她买真正的首饰,这可不能用比特币做。人们想要比特币的唯一原因就是价格在上涨。当价格不再上涨时,大家都会想要摆脱它。

Ryan:既然我们在讨论的是交换欠条(IOUs)而非实物资产,那么代币化黄金相较于实际持有黄金并不理想。那么,互联网究竟如何改善黄金的持有方式?

Peter Schiff:纸币最初使黄金更易于使用,尤其是在合法流通的情况下。直接交付大金条既不方便,也难以处理小额交易。因此,人们发明了金币、银币等较小的货币形式。

随后,私人企业引入了纸币的概念,最初由金匠发行纸质货币作为黄金的仓库收据或欠条。这类似于你存外套时收到的小票,证明你的外套已被存放。这样,纸币代替了实物黄金,便于流通和交易。

纸币的价值来源于黄金,虽然纸币本身没有内在价值,但因为有黄金支持,成为了更优质的货币形式。经济学上称之为「货币替代物」。

互联网进一步改进了这一点,现在银行可以用数字代币代替实体纸币,这些代币可以存在于区块链上(公有链或私有链),也可以不依赖区块链。

这使得黄金作为交换媒介比以往更有效,变得更快、更具可分性、成本更低。然而,很多人认为区块链技术使黄金过时了,认为比特币可以取代黄金,这是误解。即使比特币消亡,黄金仍将存在,可能继续在区块链上运行。

Ryan:不过,即便是代币化的黄金依然需要信任发行方真的拥有足够的黄金作为支持,你必须信任整个法律体系会保护你的财产权利,这和实际拥有实物黄金并自己保管是不可比拟的。

Peter Schiff:是的,这就是为什么你不应该把所有的黄金都以这种方式持有的原因。

但你可以把你的黄金存放在一家非常值得信赖的第三方机构那里,这些第三方可能还提供保险,以防黄金丢失或被盗,并且有一家信誉良好的保险公司作为保障,甚至可能还有再保险公司。

我理解比特币的一个论点是,如果你自己托管比特币,而不是通过 ETF,就不需要依赖第三方。但即便如此,你仍然需要相信市场会继续接受比特币。你必须相信这个体系的持续运作,而我不愿意这样做。我宁愿持有黄金,即使需要依赖托管方来保管黄金,也比担心比特币是否会失去价值要好。

这主要取决于市场认知。即使比特币有一定的价值,比如每个代币值 1000 美元,但我对它的实际价值持怀疑态度。当我说「价值」时,我指的是实际价值,而不仅仅是市场价格。市场价格反映的是买家愿意支付的金额,如果有人愿意为一枚比特币支付 58, 000 美元,但实际价值只有 1000 美元,那你可能会损失大量的钱。如果你在 58, 000 美元时买入比特币,最后跌到 1000 美元,几乎等于归零,损失 99% 资金的剩余部分几乎无足轻重。

David:如果你看重黄金的原因是它在生产性公司中的应用及其内在需求,为什么不直接投资这些产生现金流、分红或收益的生产性公司,而是选择投资黄金?

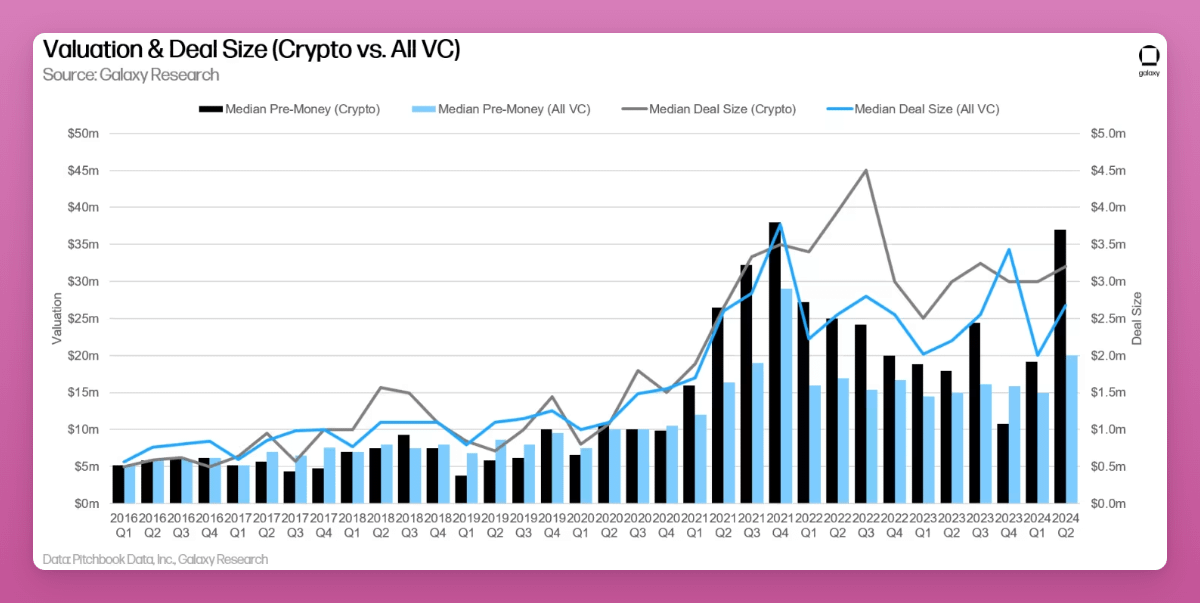

Peter Schiff:我确实也在投资黄金矿业公司,我对金矿股很感兴趣,认为它们相对于黄金的历史估值非常便宜,未来有很大上涨空间。但同时,这些股票的风险也比直接持有黄金大得多。华尔街对矿业股票的投资比例目前较低,因此我认为这是一个真正的机会,尽管也有风险。

我推荐投资这些股票,因为我预计黄金会大幅上涨,从而带动矿业股票的涨幅。黄金虽然可能会短期回调,但长期趋势依然向上。与其他资产相比,黄金的回报潜力更大,风险相对较小。相比于直接持有黄金,投资金矿公司股票可能会带来更高的回报。

对于比特币投资者,如果你想追求高回报,金矿股可能是更好的选择。最好的投资策略是分散投资,我的 Euro Pacific Gold Fund 由行业专家 Adrian Day 管理,他有着丰富的经验。如果你有折扣经纪账户,可以考虑投资这支基金。总之,如果你对比特币感到不安,金矿股可能是一个更有前途的选择。

GenZ 的替代品

Ryan:考虑到千禧一代和 Z 世代更倾向于使用数字技术和加密货币,而不是传统的黄金,你是否担心这会影响黄金作为价值存储手段的未来?

Peter Schiff:我并不担心,首先,我认为随着时间的推移,年轻人会成熟并理解黄金的价值。当他们积累财富并面临经济现实时,他们可能会意识到黄金作为价值储存手段的可靠性。此外,尽管年轻人对数字货币感兴趣,但比特币并没有真正的内在价值支持,这与黄金不同,黄金在历史上一直是一种稳定的价值存储工具。而且,当通胀压力增加,法币贬值时,黄金的真正价值会更加明显。

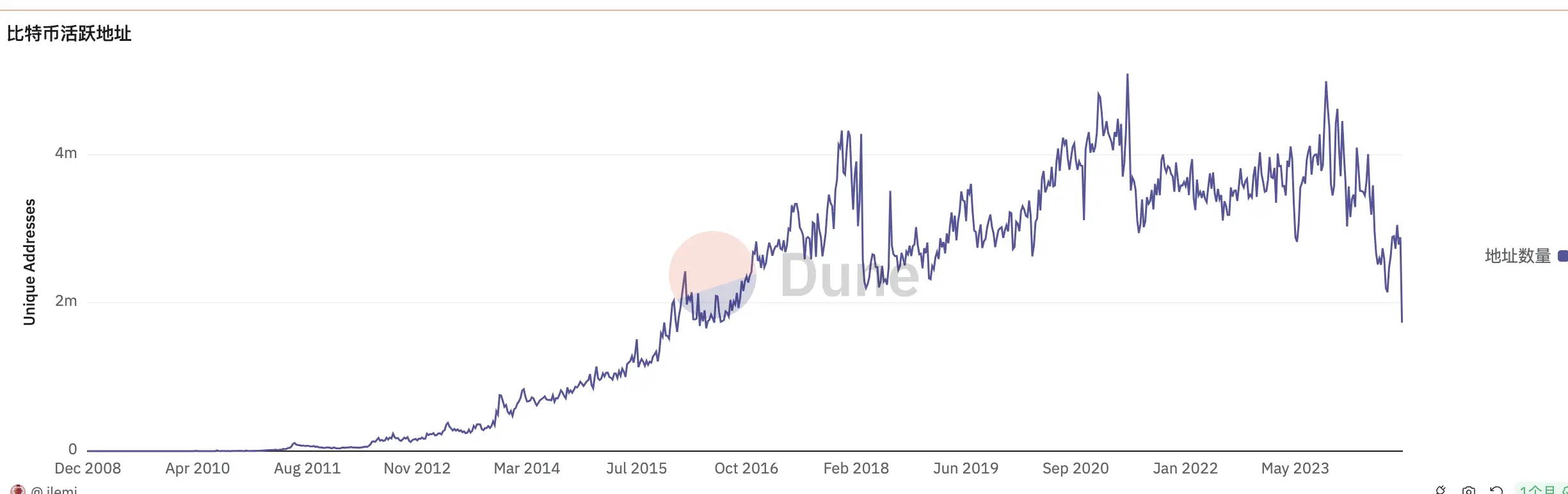

比特币目前的流行是因为它是一种新的、时髦的技术,但这种热潮可能会随着时间的推移而减弱。最终,投资者将会回归那些经过时间考验的资产。

即便年轻人不戴黄金饰品,他们的手机或其他电子设备里也含有黄金,他们可能并没有意识到自己其实拥有黄金。我认为人口结构反而对我有利,因为所有这些年轻人都会逐渐变老,而随着他们年龄的增长,他们会变得更有智慧,学会从错误中吸取教训。所以现在这些二十几岁的年轻人可能热衷于比特币,但等到他们四十几岁的时候,他们就会转向黄金了。

每个人年轻时都会觉得自己懂得更多,但实际上他们很天真,还不懂真正的道理。但这些东西来来去去,没什么新鲜的。正如我所说,这不过是一个重新包装的骗局,每次尝试都会崩溃,不管你怎么重新包装,本质还是那样。

Ryan:如果技术进步使我们能找到更便宜的材料来替代黄金,而黄金价格上涨 10 倍,这是否可能促使我们寻找替代品或减少对黄金的使用?

Peter Schiff:别忘了,其他金属的价格也在上涨,黄金的独特性质在许多工业应用中难以被替代,即使找到其他金属,它们也可能没有黄金的稳定性和可靠性。金价需要上涨到非常高的水平,才会对这些应用产生实质性影响。

Ryan: 你认为自由市场应该决定这些货币实验的结果,还是政府应该将比特币和加密货币定为非法,以防止它们成为旁氏骗局?

Peter Schiff:我认为人们有权自由支配自己的钱,包括承担亏损或进行赌博。我支持这种自由,也不会支持禁止体育博彩、二十一点或扑克。但如果有人因虚假宣传而损失了钱,我认为他们有权诉诸法律,尤其是那些宣传比特币的金融媒体,最终,很多人可能会因为这些虚假承诺而寻求赔偿。

尽管我反对目前的反洗钱规定(AML),认为它们侵犯隐私并可能导致极权主义,但我反对这些规则的不仅仅是针对比特币,我不认为比特币是证券,但未来可能会有变动。一些代币确实符合证券的定义,包括政府的 Howey 测试标准。

比特币的监管不断增加,削弱了它的原始优势,最初,比特币允许匿名交易,去中心化,自我托管,并且交易成本低。但现在,这些优点已经不再明显。

当比特币在 2017 年涨到 1000 美元时,我开始关注它,但最终还是没有购买,因为我认为比特币的上涨潜力已经消失,即使它有可能涨到 200, 000 美元,但相较于它可能崩溃的风险,这样的收益并不吸引我。我更愿意把资金投入黄金矿业股票,这些股票有更大的上涨潜力。

关于财富与投资

Ryan:我想回到我们都认同的基础问题,我们是否应该废除美联储?如果是的话,为什么?

Peter Schiff:取决于我们用什么取代它,如果我们废除美联储,并且不再引入任何替代机构,回到美联储成立之前的系统,我完全支持。在美联储成立之前,我们有很多区域性银行,它们是私人拥有的银行,发行以黄金为背书的纸币,当时没有任何一家银行被赋予超越其他银行的特权,这完全是自由市场竞争。如果我们能回到美联储成立之前的系统,我们绝对应该废除美联储。问题在于,如果废除美联储后,直接把印钞机交给国会,让他们自己印钞票,那情况可能会更糟。

Ryan:如果你是总统,你的经济政策会是什么?

Peter Schiff:我的目标是撤销现有的政策,我曾经竞选过参议员,当然没有赢。但我当时就说,我的目标不是做任何新事,而是撤销一切。因为每当我废除一项法律,就会恢复一部分被法律剥夺的自由。

我希望尽可能地减少政府,废除那些本不该建立的机构和部门。我会努力恢复宪法及其最初的理念——一个非常有限的联邦政府,权力是少而明确的,我希望政府能够在宪法的框架内运行。

同时,我会对美国公众坦诚相告,关于各种社会福利项目,比如社会保障、医疗保险、医疗补助等,我们会取消这些项目。社会保障体系就是一个由政府运营的庞氏骗局,这使得它比私人领域的庞氏骗局更糟糕,因为人们被迫参与这个骗局,最终会有更多人遭受损失。

当然,我会寻找办法帮助那些因社会保障体系而陷入困境的人们。没有社会保障,他们可能不会处于这样的经济困境。如果政府没有征税并承诺社会保障,他们可能会自己储蓄退休资金。因此,虽然不能立刻取消社会保障,我们可以制定标准,推出新的福利项目,比如年金,以保障他们的生活。

但对于富有的人,我不希望根据收入来决定是否领取社会保障。拥有财富的人,如房产和股票投资组合,不应领取社会保障,因为他们有足够的财富自给自足。

我不愿意用穷人的钱来补贴富人的遗产,也不打算让穷人为富人的继承权买单。我们需要对公众诚实,取消这些福利,并让政府退出银行业、教育和医疗领域。我希望自由市场来管理医疗和教育,就像政府不参与科技行业一样。科技行业因政府缺席而繁荣,而医疗和教育领域却因政府干预而受到影响。

此外,我还会选择对国家债务违约,因为我们无力偿还。我会坦诚地告诉债权人,我们破产了,无法偿还。废除美联储,利率将大幅上升,假设利率达到 10% ,我们无法支付 35 万亿美元债务的 10% 年利息。

我会告诉债权人,他们不会得到全部养老金或每美元 100 美分的偿还,因为美国公众没有那么多钱。虽然有损失,但如果继续当前道路,损失会更大。我宁愿损失一半的钱,也不愿钱保持不变但失去 90% 的购买力。

因此,每当看到关于债务上限的讨论时,我觉得很可笑。有人说:「美国总是会还债,我们需要提高债务上限。」实际上,我们需要提高债务上限,是因为从未还债,想继续不还债的生活。真正负责任的做法是维持当前债务上限。最初设立债务上限是为了防止政府过度发行债券,但国会可以随意提高上限,这个「上限」实际上只是名义上的。

David: 我们来谈谈股票市场,股票市场现在是高估、低估,还是公平定价呢?

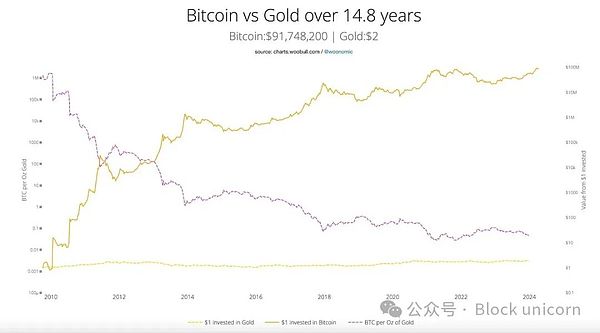

Peter Schiff: 股票市场目前被高估了,但这并不意味着它会大幅下跌。由于货币过度发行,股票市场的名义价格可能会上涨。如果用黄金来衡量股票市场的真实价值,价格将显著降低。过去 23 年,道琼斯指数涨了四倍,而黄金涨了八倍,以黄金计价,道琼斯指数已跌了 50% 。这种趋势可能会继续,并加速。

我认为市场还有很长的下跌路要走,特别是科技股可能会经历较大调整。尽管我对技术未来持乐观态度,但科技股的高估值已经被市场价格消化。现在许多资金集中在所谓的「科技七巨头」上,这是一笔拥挤的交易,最终市场将会洗牌。

美联储将继续印钱,这种情况下股市看起来可能会更高,但这只是衡量方式的改变,并不意味着实际价值提高。黄金的价值稳定不变,而目前经济功能严重失效。国家储蓄率创历史新低,消费者债务、信用卡债务、企业债务和政府债务都在创纪录,房地产市场特别是商业地产也在崩溃,银行体系面临债务问题。

我们正经历历史上最严重的商品贸易逆差,贸易赤字和国债不断攀升。国债已接近 35.3 万亿美元,年增长超过 3 万亿美元,利息支出已成为联邦预算的第三大开支项。预计在未来一年或两年,利息支出将超越社会保障和医疗保险,成为政府最大支出项目。这种状况不可持续,我们将面临崩溃。

去美元化趋势已开始,BRIC 国家等减少美元持有,转而购买黄金。散户投资者对黄金信心不足,导致黄金 ETF 出现净赎回。因此,黄金现在便宜,而股票则昂贵,金融危机将更加严重。我在 2013 年的书中提到的「真正的崩溃」还未发生,而现在所有迹象表明它即将到来,并将比十年前更严重。

虽然我曾准确预测了房地产市场崩溃和金融危机,但这只是序幕。真正的崩溃还未到来,而现在的问题比以往更加严重,债务和泡沫都更大,市场面临的乱局和危机也会更加严重。我相信我的策略会让我最终获利,希望能保住这份财富,毕竟我现在住在波多黎各,可以免除联邦所得税和资本利得税。

Ryan:对于财富增长,你遵循哪些原则?

Peter Schiff:财富增长的最佳途径是创办成功的企业,尽管创业艰难,但企业家在资本主义中扮演了关键角色。他们需要决定每个人的工作内容,提供工具,承担风险,并希望能成功。相比之下,员工即使公司不盈利也会获得薪水,而企业家只有在盈利时才能获益。如果企业亏损,企业家还得自掏腰包填补亏空,因此,创业比打工复杂得多。

虽然创业需要抵押房产或筹集资金,但成功创业往往能赚得更多。作为员工,你的收入受到限制,因为你是企业的一项成本。尽管销售佣金等职位收入可以随着业绩增加,但总体上收入仍有限。而成功的企业主在初期努力工作后,往往能获得较高的回报,并且工作时间可能会减少。

此外,选择自己热爱的行业至关重要,你需要花费大量时间在你感兴趣的领域,这样才能真正享受工作。全力以赴克服困难,从错误中吸取教训,将有助于你实现目标。

在投资方面,要明智决策,避免盲目跟风,保持耐心。像沃伦·巴菲特那样的策略—投资增长性企业而非金属—在正常情况下是合理的。然而,当前股市价格过高,巴菲特正在卖股票而非买入。我认为黄金现在非常便宜,如果巴菲特认为股票价格过高,他应该将资金转投黄金而不是美元,因为黄金能提供更好的价值储存手段和折扣。

Ryan:假设你要为比特币和加密货币提出一个有力的辩护,展示其最具说服力的优势和前景,你会如何说明?

Peter Schiff:唯一的有力论点是,未来可能会出现另一波购买热潮。如今,ETF 施压试图推动美国政府购买比特币。如果特朗普再次当选总统,政府是否可能购买比特币?

我个人希望政府不要买比特币,我们不需要印更多的钱来购买它。但如果出现某些情况,如高通胀或美元危机,人们可能会转向比特币作为避风港。考虑到比特币总供应量有限,若资金涌入市场,价格可能会涨到 100, 000、 200, 000 ,甚至 300, 000 美元。不过,大多数长期持有者可能不会卖出,他们会坚持持有。

相比之下,我认为其他有真实基础价值的资产有更大的上涨潜力和更小的崩溃风险。虽然在通货膨胀或美元危机情况下,比特币可能迎来一波热潮,但我认为投资比特币并不值得。

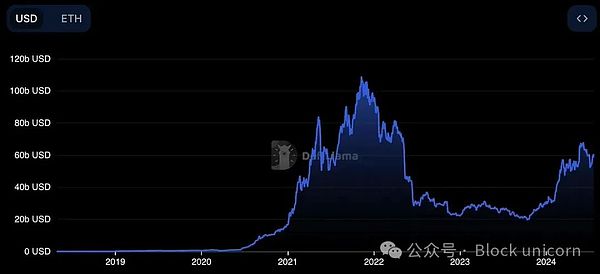

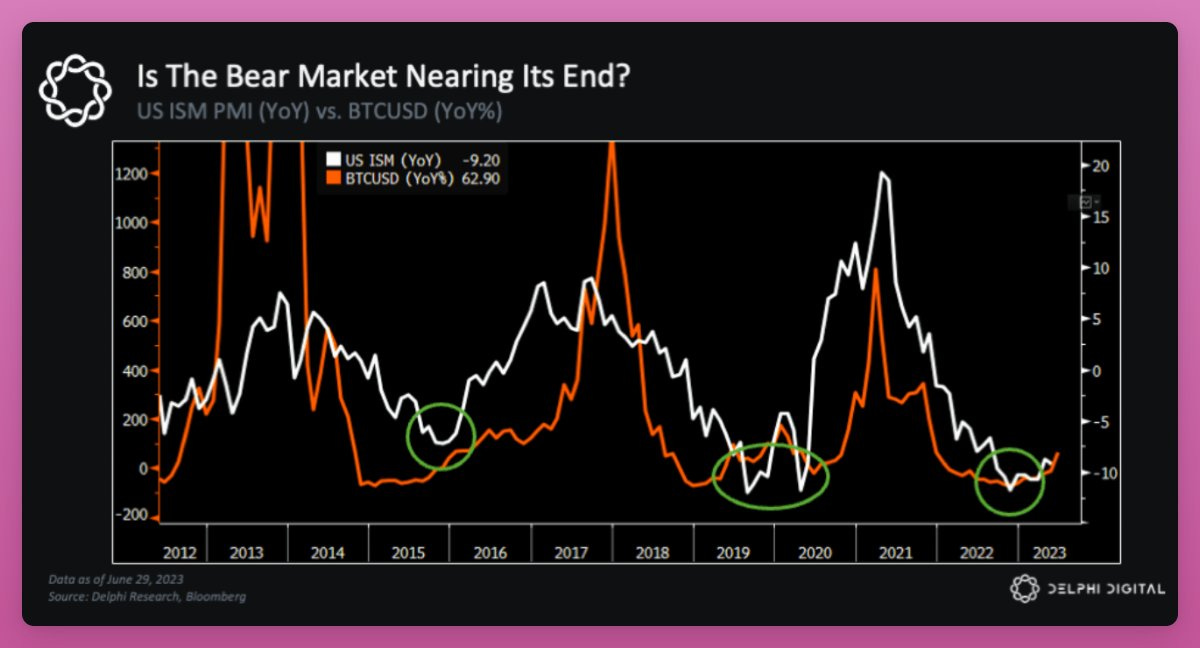

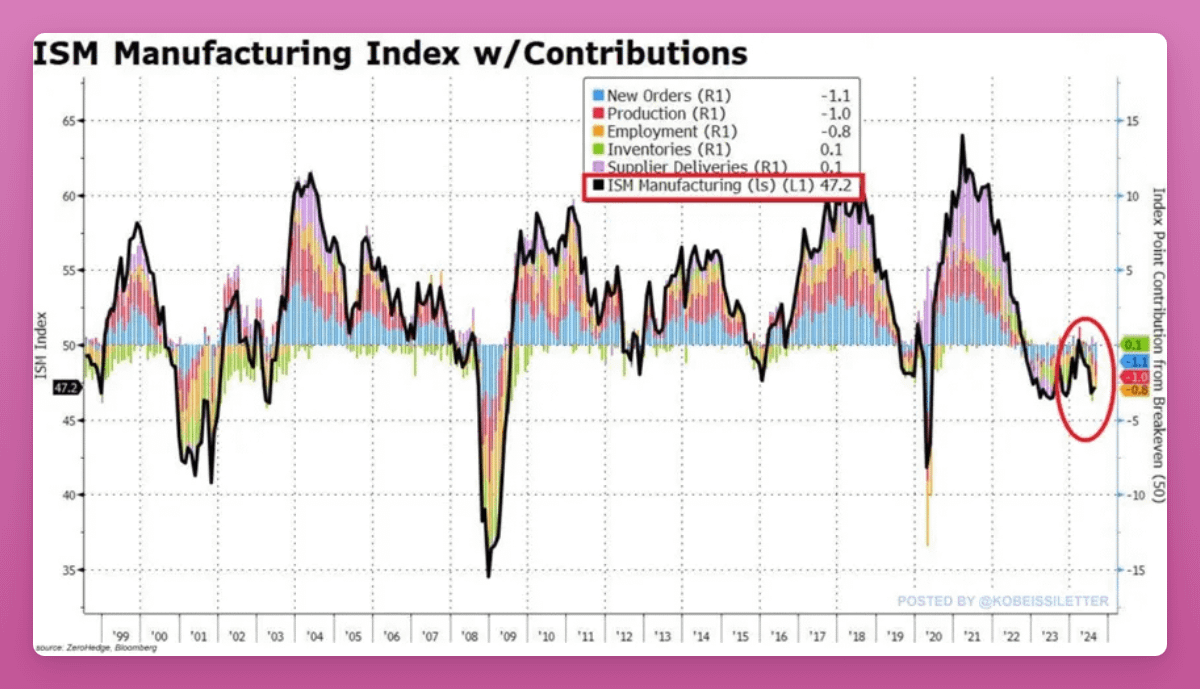

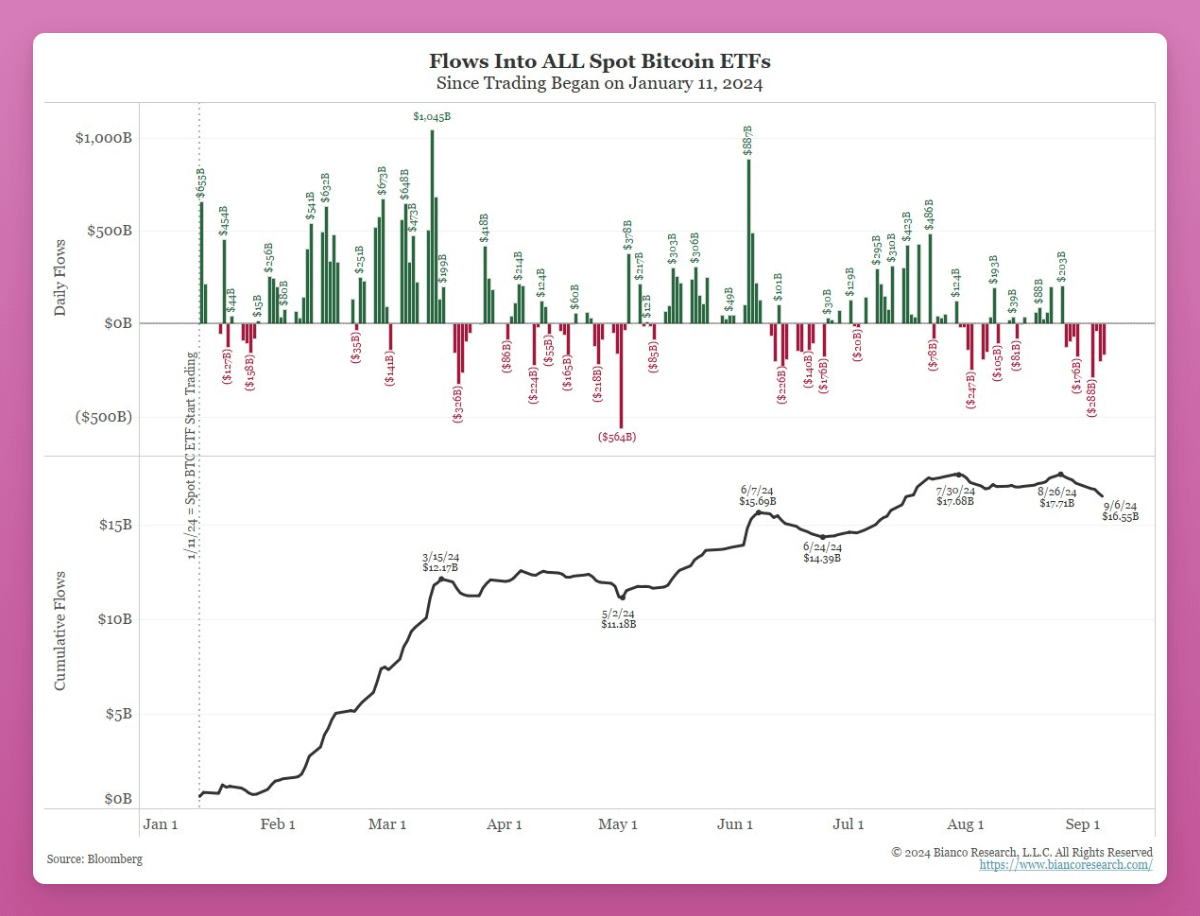

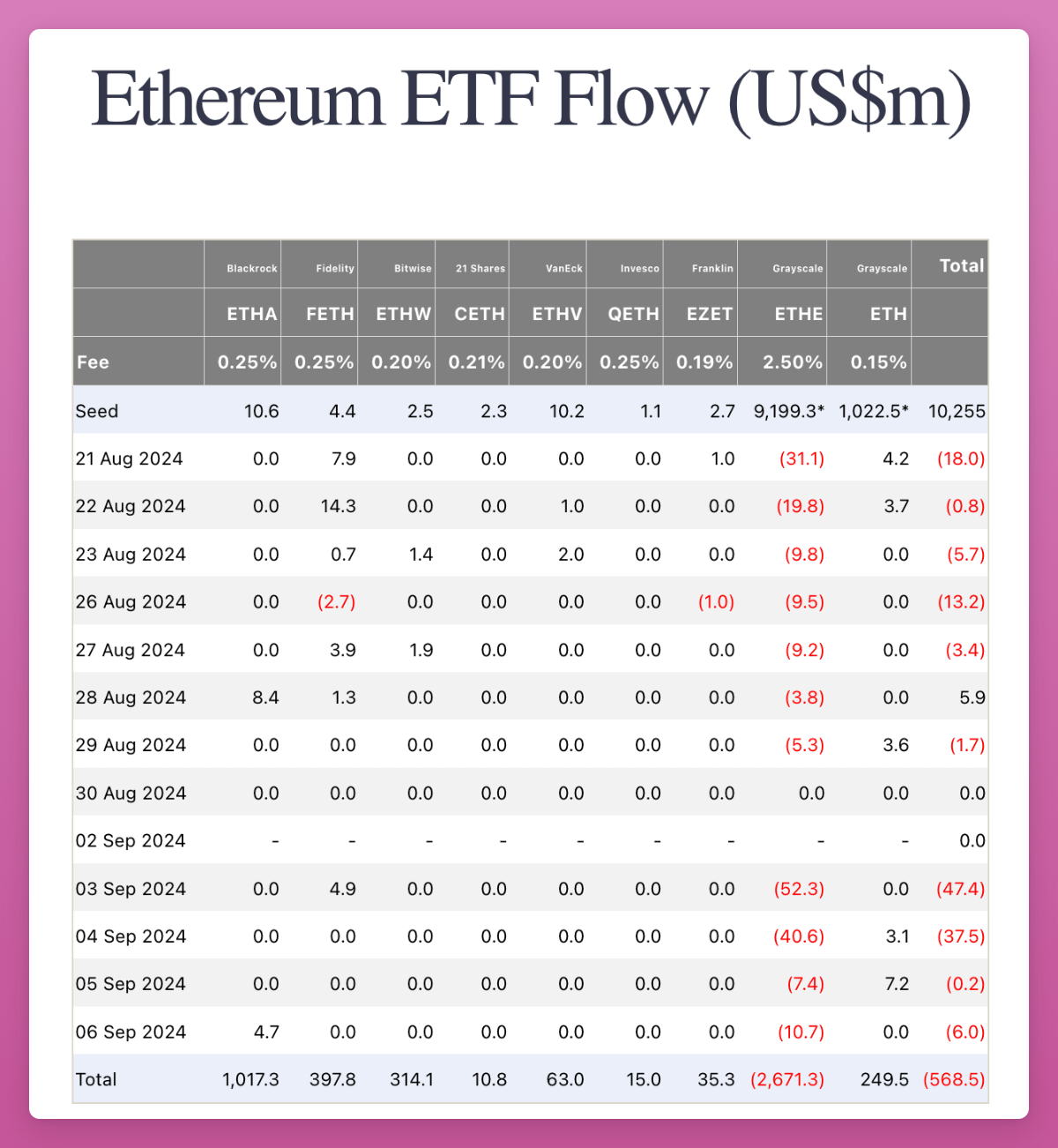

另外,为什么这种情况还没发生?比特币 ETF 上市时大家对其预期很高,但现在比特币价格涨幅有限,且今年以来已下跌约 10% ,而黄金上涨了 22% -23% 。这表明市场对比特币的热情可能已经冷却。

我担心 ETF 买家变成卖家时可能发生的情况。许多人通过 ETF 投资比特币,纯粹是投机价格。当他们开始卖出时,可能会引发市场崩溃,因为市场上没有足够的真实买盘来接手这些比特币。ETF 必须用美元支付,而不是 Tether,这会加剧比特币市场的崩盘风险。

在经历大规模抛售后,比特币价格可能会跌至 10, 000 或 5, 000 美元,然后可能会有反弹,但长期来看,它可能会再次下跌。近期比特币大会的盛况让我想起了房地产泡沫的顶峰,那时的奢华场面预示着泡沫的破裂。我认为,比特币的未来可能会沿着这个方向发展。