原文作者: 李航 cool,V2 XR

01 玩家 Justin Sun,喊我去他家吃饭

今年五一,好友 M 邀请我去新加坡玩。一天晚上在圣淘沙喝完酒,回酒店习惯性打开 Vision Pro(简称 avp)。在某应用发现昵称 Justin Sun 的玩家,进去语音但始终听不到对方声音。打字留了我微信号,片刻便收到好友请求,居然是那个 Justin Sun (简称孙哥)。

寒暄几句他分享了多人 FaceTime 链接,和另外俩玩家一起聊了 2 个多小时。大家都很兴奋,我抛了一些对 avp 的乐观估计,他也发朋友圈说 Vision Pro 跟 iPhone、比特币和特斯拉一样,都是经历过的 wow moment。

了解到他也在新加坡,问要不要一起约个咖啡,爽快答应。次日,孙哥邀请我直接去他家吃晚饭。

「来家里吧,电源网络都齐,讨论什么的也方便」

「好的,我还有个朋友一起」

「avp 玩家就是家人,你们来吧」

嚯,这个 19 年 450 万美金拍卖午餐然后鸽掉巴菲特,24 年初鸽掉某科技媒体记者被打上坏人标签,网上各种传言甚多仿似中国盖茨比的百亿美金身价大佬,直接喊我去他家吃饭?

02 科技爱好者 Justin Sun,聊 AI 与空间计算

次日晚 7 点,我们如约去了孙哥家。很大的别墅,很高天井的客厅、长长的楼梯和仿象牙雕塑。大家肚子都很饿,阿姨做了丰盛一桌菜还有冰镇啤酒。一边吃饭喝酒,一边聊 Vision Pro,聊科技。我不在 web3 圈对他不了解,之前只刷到他的抖音,原来现实中跟抖音上一样健谈。

· 聊英伟达,聊 AI,聊太空旅行,聊 20 年跟巴菲特还是吃了顿饭,送给老巴人生中第一台智能手机,三星波场联名款,结果没几天库克飞到奥马哈逼着老巴把三星换成 iPhone

· 中间接到几个电话,跟老外回复,「Im in a meeting now, we could change to tomorrow same time, thank you」。(我现在在开会,我们可以改到明天这个时候聊,谢谢)接着继续畅聊

· 与线上的朋友 Kara 和 Jeremy 一起 FaceTime,很喜欢 Spatial Persona(空间自影像)的真实体验,要给高管每人配一台 avp

· 兴奋给我们展示他的小米机器狗。很期待机器人的进展,又害怕机器人统治世界。报名太空旅行但没时间锻炼。看他用的充电宝很旧很老,给他推荐安克和闪极,他赶紧手机备忘录做笔记

· 超级能说,滔滔不绝,声音洪亮整个屋子都能听到。本来前一晚熬夜很晚,到 9 点多时他就想结束,结果问了他几个问题,又不停不停讲到 11 点多,像是站在门口送客又舍不得客人走的小男孩,太可爱了。。

· 身高 1 米 8 左右,皮肤很好,稍微驼背的 IT 男形象。出门送客前还在开心聊天,恍惚间,不知道面前的是科技迷,还是 billionaire(亿万富豪),亦像个推销新楼盘的中介小哥??

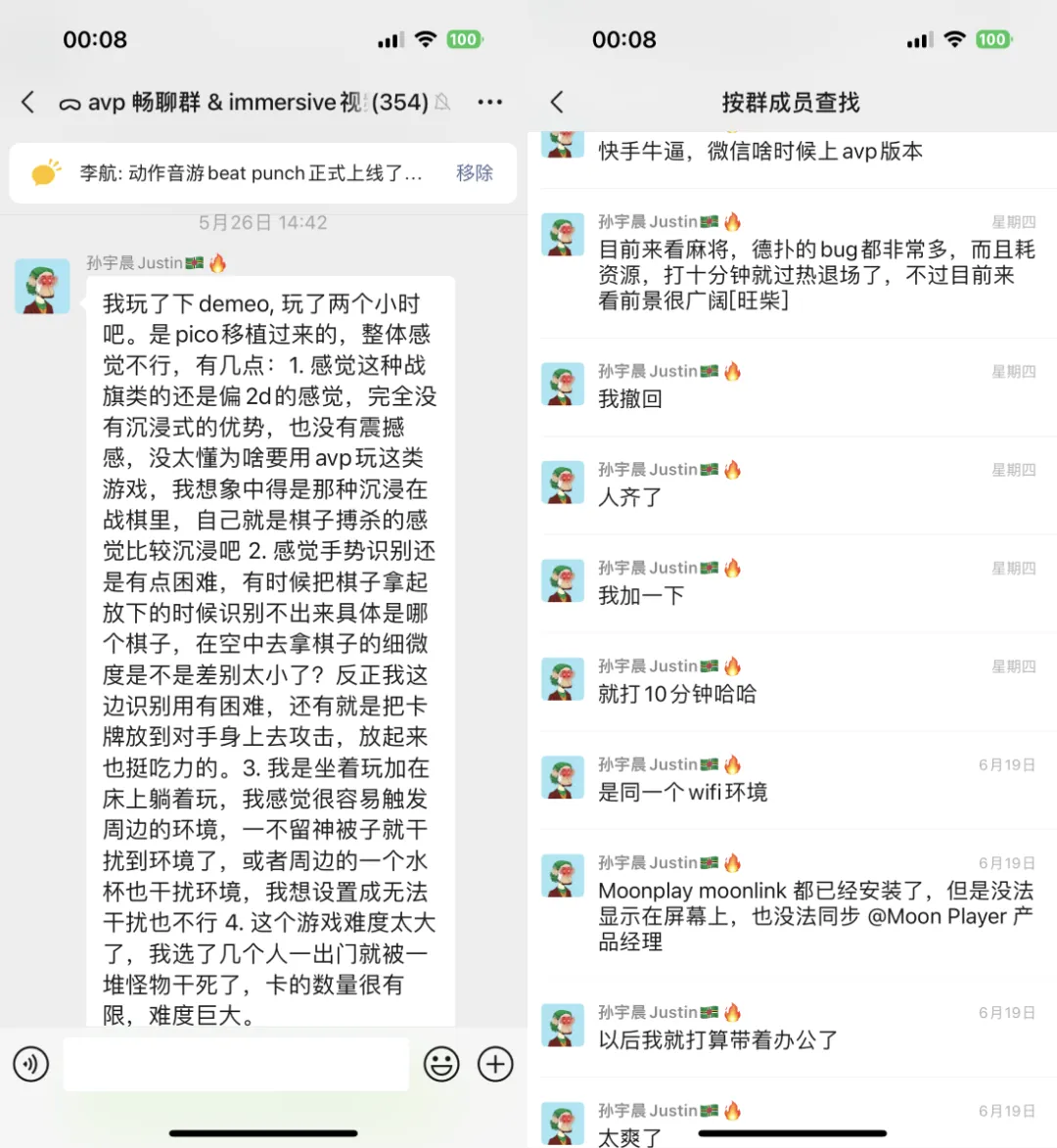

之后孙哥加了 avp 玩家群,也会写 app 评测,经常在群里请教问题。深夜也会问 8 k vr 电影怎么下载。跟我认识的每一个宅男完全没区别嘛!

03 企业家 Justin Sun,抽象巴菲特和段永平

整晚最让我震惊的,是原来拥有巨大财富、在区块链世界构建秩序的大佬,聊的信息和段子,跟我们这些普通科技爱好者和从业者几乎是一致的。

原来世界真的是平的,大家用的 GPT、iPhone、抖音和谷歌都是一样的。那本质区别是啥?

联想到之前张一鸣采访里讲的,认知是最重要的竞争力。重要的不是信息,而是认知信息、抽象背后定律的能力。回想下,科技宅男孙哥,讲段子之余还说了啥?

聊到巴菲特,「套利」。用保险公司等低利率的钱,去买 apple 和石油公司等高收益率的股票。巴菲特自己也说人老且不聪明,所以就只买确定的看得懂的公司。

聊到段永平,「抄苹果,赚了钱买苹果」。联想到去新加坡之前 2 周,某手机厂的朋友跟我说,从 23 wwdc 他们就开始研究 avp,公司早就研究了几年 xr,等 apple 消费级出了再出个便宜但性能接近的产品。跟孙哥的理论对上了!

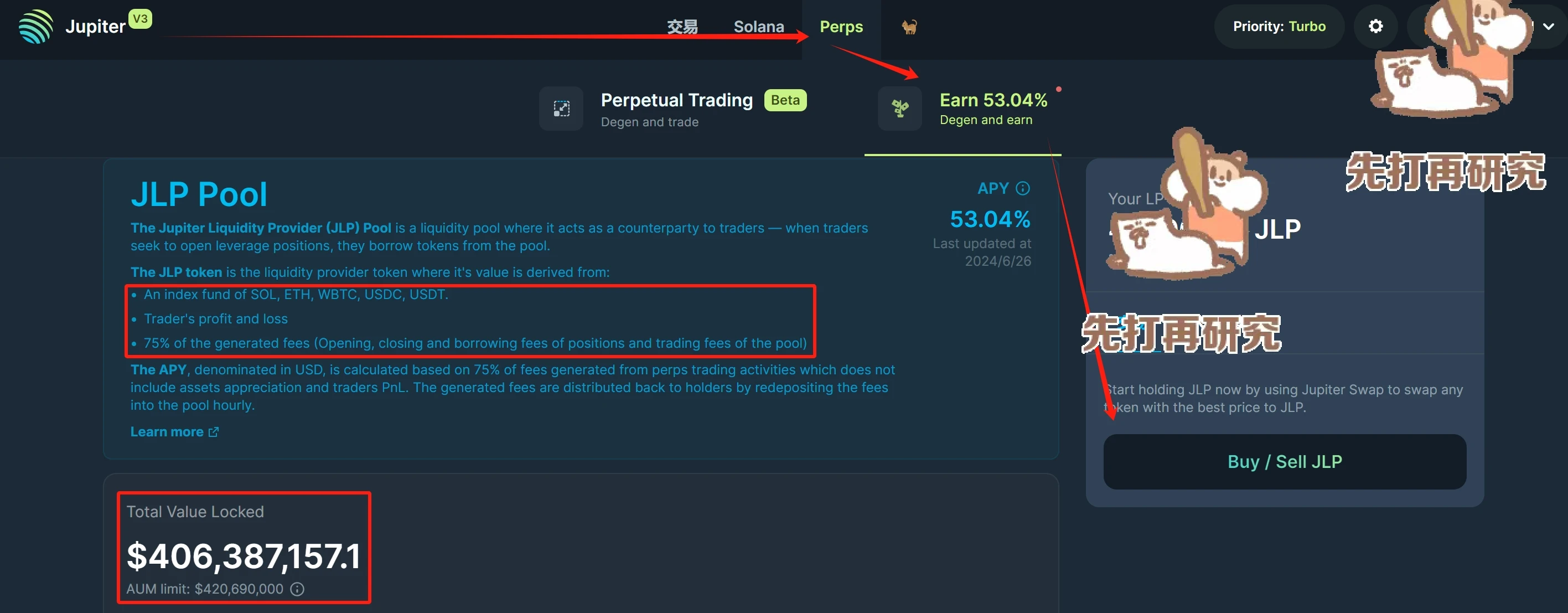

问为啥买以太坊,新闻上说亏了很多钱。被他打断,「不要被噪声影响,大部分信息是没价值的」。「因为以太坊很厉害,所以我们学习以太坊,赚了钱买以太坊」,跟段永平学的。

哈哈,大道至简!

勤奋,努力,超前的认知,对新技术的热情,海量信息中抽象本质的能力,可能是孙哥在媒体报道和小道传闻外,普通人更值得学习的地方吧?

孙哥家一角

04 国行发售前的访谈

6.28 Vision Pro 国行上市,我们这些早期玩家和信仰党,希望做点 CX 和布道的事情。跟孙哥约稿,孙哥爽快答应。以下内容来自 6.26 深夜的临时线上采访

AI 与空间计算

Q:你每天使用多久 vision pro?

Justin Sun:刚到手那段时间基本每天都戴着,跟朋友 FT 聊天,把所有 app 都装个遍。现在每天至少用 2 到 3 小时,上午公司工作处理完,中午开完会,然后就开始看微信群的讨论,只要有新 app 立马去体验。

Q:为啥这么沉迷体验 app,跟和菜头笔下的张小龙似的,是好奇心还是有其他打算?

Justin Sun:就是好奇心驱使,暂时没打算在 XR 领域做东西,还在学习研究。我很早买了两部 iPhone,有一部专门用来体验各种 app。当时在美国,应该是 Uber 全球前几百个用户,那时 Uber 司机开的都是豪车,也不是为了赚钱,当时就体会到早期社区的魅力。其实早期比特币社群,还有我们现在的 Vision Pro 社群都很相似。

Q:你当初深度体验 iPhone 也是纯兴趣?

Justin Sun:对,我是很晚才开始移动互联网创业的, 14-15 年做我的第一个 app,语音直播的。公司还挺成功,一年也有三四千万净利润,后面很火的社交 app 是抄我的。因为区块链的工作做得比较多,就把当时的 app 关了。

Q:所以你是重度数码爱好者啊,之前用 VR 设备多吗?

Justin Sun:大概 13 年就开始关注 VR,买过 Google Glass,暴风魔镜,Google Cardboard,Quest,Valve Index。。。。。Facebook 收购 Oculus 后去体验,quest 游戏很火的 Beat Saber(节奏光剑),Half Life(半衰期)都玩过。。。。所以这个领域我一直都在跟进。

Q:怎么评价 Apple 的这款产品?

Justin Sun:苹果从来都是深思熟虑后才会进来,出场肯定是收割者角色。所以当我得知苹果要做头显时,就感觉这个行业终于要成了。

苹果做对了很重要一件事,超高分辨率。就比如张一鸣喜欢的大力出奇迹,之前这么多短视频平台都失败了,包括 musical。ly 和国内的美拍、微视。只有抖音和 TikTok 以及更早的今日头条做起来,都是因为大力出奇迹在算法上,算法最关键。之前很多做 VR 的公司没有把握主要矛盾,分辨率做不到别的都白搭。

我们经常讲的,一个事做不好,不仅仅是这个事出问题,你会出无数别的问题。要大力出奇迹,通过解决一个问题去解决无数个问题。所以苹果解决了分辨率问题,那其他的佩戴体验和没内容的问题后面都好解决。

Q:Vision Pro 售价很贵,推荐哪些人购买?

Justin Sun:推荐任何人购买!

我小时候家里不是很有钱,父母工资加起来不到两千,五六岁时他们花 1 万给我买了人生中第一台 PC。那台电脑就成了我最好的朋友,我去电脑城买各种游戏,没有中文,就狂查字典。相当于很早进入了科技领域,后来也从事这个行业嘛。

所以有时候我们不要想某个东西有什么用,要看它带你进入什么样的世界,交什么样的朋友,进什么样的圈子。Vision Pro 和空间计算就是人类的未来,我觉得你要比别人更早看见未来。

如果家里有小孩,就一定要给小孩买一个。

Q:有哪些建议给到开发者和观望的团队?

Justin Sun:avp 有几个肯定能成的方向。

Immersive Video(沉浸式视频)的拍摄。沉浸式电影赛事转播流行后,之前的平面电影很快就没有意义了,avp 完全是嘎嘎乱杀。比如我去现场看 F 1 很无聊,如果戴头显体验好得多,还有沉浸式的足球比赛直播等等,现在的内容太少了。

游戏,完蛋我被美女包围这种做成沉浸式,肯定是 Killer App(杀手级应用),短平快带动销量。

社交,Spatial Persona(空间自影像)目前只能 5 人用,如果能支持 20 人同时,那我自己公司所有高管都配 avp,像我们这种全球分布式办公的公司很多。

开发者角度,要尽早上车。价格降到很便宜了就没什么红利了,一定要尽早下场。未来,价格、克数、佩戴舒适度都会优化。

Q:你觉得人类多久会进入空间计算时代, 5 年和 10 年后会发生啥?

Justin Sun:我觉得自己是个挺容易被洗脑的人,现在是空间计算百分百信仰者,相信空间计算是人类的未来。会 PUA 自己的朋友,佩戴难受是你的问题不是苹果的问题。(笑)

而且讲起来有点自私,我现在就有种挺矛盾的感觉。就像刚加入比特币社区的时候,我做的工作是想让更多人接触到比特币,但有时候我又希望比特币能小众下去。所以几美金的时候每次比特币暴涨我就很痛心,因为暴涨之后肯定更多人就进来了,然后所有人都知道了。打个不恰当的比喻,就有点像我高中暗恋的同班同学是范冰冰,然后很快全国所有人都关注到她了,就这种感觉。(笑)

我现在对 Vision Pro 也是这种感觉。

Q:聊点更未来的话题吧,你害怕奇点临近和机器人叛变吗,发生概率和发生时间点会是什么时候?

Justin Sun:我觉得马上就要发生了,可能 20 年内人类就灭绝了。我抖音也讲了这件事。英伟达控制算力,其他公司布局核聚变,人类进入能源短缺的时候,AI 无休止能量吞噬怪兽,锂和电不够用。有人提想控制 AI 训练也立马被人类自己开除,人类正在往这个灭亡的路上狂奔,刹不住车。

评价其他人

Q: 世界上活着的人,你最欣赏谁,为什么?

Justin Sun:Elon Musk(马斯克),现在讲觉得烂大街了。大概 2011 年,我刚去美国,在宾大读硕士,当时作为校友的 Elon 来演讲,传销特斯拉和吸引毕业生去他公司,那时候就觉得马斯克会改变人类。

不提被重复很多次的第一性原理,讲一个他的思维模式。一般人觉得新东西很麻烦就不想用,马斯克的思维模式是说,这个科技如此牛逼你应该适应它。特斯拉电动跑车 Roadster,当时同学问开特斯拉外面没法充电没法正常使用,马斯克就说电动车是人类的未来,要想着怎么去建更多充电站,包括你在内所有人要一起去适应和实现它。

Q:那你相信马斯克的火星殖民计划吗?

Justin Sun:当然信。不仅信,我还想报名成为第一批去火星的人。之前也买了 Blue Origin 的太空船票,这两年要去太空。

有员工问我你那么崇拜马斯克,有没有比他强的地方。我说我什么都比他弱,只有一点比他强,所以我就觉得我全部都比他强了,就是我比他年轻 20 岁,马斯克实现不了的梦想,我可以去实现,比如去火星殖民哈哈哈。

Q:历史上的人物,最欣赏谁?

Justin Sun:我很喜欢竞争中的失败者,比如特斯拉 vs 爱迪生,莱布尼兹 vs 牛顿,中国历史里的王朝末年,比如明末和元末的那些人物。

研究失败者一是避免成为失败者,二是会让你对这个世界的运行逻辑有更多思考。这也是马云在湖畔大学给我们教的,要多关注失败者,这样也能洞悉成功的奥秘。

Q:我不太懂区块链,失败者比如是不是就像波场之于以太坊啊?

Justin Sun:哈哈哈,也许过 5 年我们会更牛,还没盖棺定论呢

企业与个人

Q:感觉你的物欲不是很大,之前去你新加坡的家里面看着也很朴素。那你这么努力工作,是追求财富还是社会价值还是名望?我真的很好奇。

Justin Sun:我的动力是想看到更多的未来。我每天的生活分为两个部分。一个是自己公司所在的领域,不仅是要看到未来,还想着建设和实现更多未来。很多别人没有做的,我现在就得做,因为别人都指望我做。就像我们每天指望张小龙做微信的 avp 版本一样;另一方面,我想看到别人创造的未来,比如 avp 和机器人这些。

我最近又有一个思考,物理学希望有大统一理论,想把强力和弱力统一起来。宗教里又有三位一体,圣父圣灵圣子。那 AI、空间计算和区块链,未来是不是有可能很快收敛到一起。区块链是机器的货币,机器人天然理解它,去中心化也没有人能控制它。一切都是最好的安排。

(笔者声明,这段没太理解,也不认同。与原对话也有出入)

Q:花过哪些奢侈的钱?是否会因财富变化改变消费习惯?

Justin Sun:消费习惯基本没有改变,现在就是电脑手机 vision pro。挣的钱就像《头号玩家》那个大屏幕上面的积分,那个积分本身没有任何用,所有人就还是用的一套设备。

(笔者吐槽,太 tm 凡尔赛了,有本事送我点积分啊)

Q:你自己的公司怎么拥抱新技术革命,比如 AI 和空间计算?

Justin Sun:可能明年年终奖,给员工发一些 avp,必须跟上这个时代嘛。然后我也在想很多场景,可以很快提高我们生产力。也不排除以后我们会在里面做些什么。我目前还是用户吧,每天想着跟进最新的信息。

Q:给其他 avp 玩家的建议,很多人也是你的粉丝。普通人如何投资,在时间和财富上。

Justin Sun:首先传销我们群,信息密度很高,里面也有很多真正做事情的人。币圈早期以前也有一些这样的群,但后来随着行业做大,互相都变成敌人,后来群就是死了。现在这样的状态是最好的,大家没有什么等级观念,每天就是都在里面传销和做一些很有意思的事情,很愿意互相分享。

(笔者:是的,之后要拉更多有意思的开发者进来)

希望安卓空间计算生态尽快起来,应该会更热闹。

(笔者:是的,昨天出的玩出梦想 MR 就很强)

关于投资,每个人都有自己擅长的领域,要保持至少一到两个不在自己主行业的新东西的好奇心,这还蛮关键的。投资一定要投自己关注的领域,比如 avp 玩家买 apple 没问题,知行合一。