来源:程苓峰

为什么说,大器晚成。

因为他一直全攻全守,不会见缝插针。

因为在收拢包围圈之前,不冒然进攻。

一、天才杜罗夫

杜罗夫,1984年生于俄罗斯,一个罗马历史学家的儿子,一个天才。

11 岁时, 创建了一个俄罗斯方块的衍生产品,后来和哥哥,另一个天才,合作搞出来一款以中国为背景的策略游戏。

不管老师怎么想办法,把杜罗夫锁在计算机系统外,他总能进去,有一次把学校电脑的屏保改成老师的照片,旁边写着“必须死”。

有同学说,好像永远无法确定,杜罗夫说的话到底是认真的,还是在嘲笑谁。

杜罗夫学习孙子和拿破仑的战术,慢慢又意识到对信息控制的重要性。

标志性的画面是“纸飞机”。

杜罗夫后来创业成功,给一个副总裁发了一大笔奖金,可他却说,重要的是使命而不是钱。杜罗夫说,那你把钱都扔到大街上,副总裁说,好。

但杜罗夫想更刺激一点,他把很多5000卢布的纸币,大概是400人民币,折成纸飞机,飞到街上,引来人群疯抢。

他说,这是“我们历史上最有趣的时刻之一”。

2006年,22岁的杜罗夫和几个朋友一起创立VK,Facebook的俄罗斯版,一年就成了当地最大的社交网络。

然后,当然会遇到各种麻烦。

俄罗斯的国安全机构 FSB 向VK施压,要求它关闭七个反对派团体,给出这些人的信息。杜罗夫不干。

投资方Mail.ru Group想拿到越来越多的股份,杜罗夫也不干。

因为盗版,受到美国唱片业协会的抨击,让VK很难在西方的证券交易所上市。

所以,官方和资本都在找麻烦。

后来,俄罗斯警方对杜罗夫进行调查,因为他曾驾驶一辆白色奔驰车,碾过一个交通督导员的脚,涉嫌肇事逃逸。

这好像是个硬伤,也是冲突升级的标志,杜罗夫选择逃亡,他离开俄罗斯之后的2013 年4月16日,调查人员冲进VK的办公室。

杜罗夫可能早就意识到,他不可能一直控制VK,所以做了一个新东西,Telegram,那正是移动互联网兴起的时候,也就是东欧版的WhatsApp或者微信。

杜罗夫并不想用Telegram赚钱,而是用自己的钱去支付成本。没有广告,也不花钱给自己打广告的Telegram,很快长成东欧最大的即时通信。

所以2014 年,杜罗夫轻松了,卖掉剩余的 VK 股份,最终,俄罗斯的互联网巨头Mail.ru Group,吞并了该国最大的社交网络。

杜罗夫在VK身上的痛,想在Telegram身上弥补回来。他高举“自由”的大旗,保证用户隐私,不让官方和资本偷看这些数据。

不过有个副作用,黑产找上了Telegram这个天堂,各种欺骗的,违法的,包括圣战组织,都来了,在这里甩开膀子干。

这加剧了跟官方的冲突。

俄罗斯警方一度向移动运营商施压,要求拦截 Telegram 的消息。后来开始封锁 Telegram,因为它拒绝国家安全部门访问用户的加密信息。

与此同时,杜罗夫说,美国联邦调查局贿赂他的开发人员,想引入后门。

普京的小伙伴梅德韦杰夫曾经问杜罗夫,为什么不跟官方合作,处理那些严重的犯罪?他说,这是我的原则。但梅德韦杰夫说,那你会在任何国家都碰到严重的麻烦。

杜罗夫曾经对记者说,“我宁愿自由,也不愿听从任何人的命令。”

越是这样,被吸引来的用户越多,Telegram一年的成本要几亿美金。既然杜罗夫不想把用户数据交出去,就满足不了广告商,所以需要其它方法筹钱。

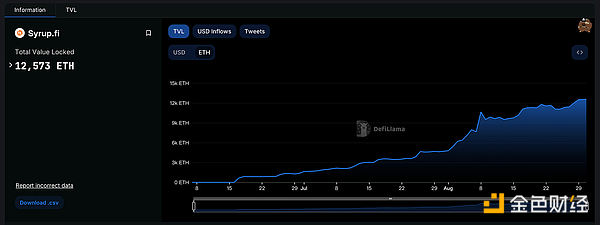

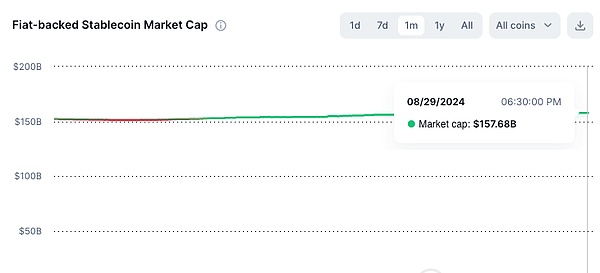

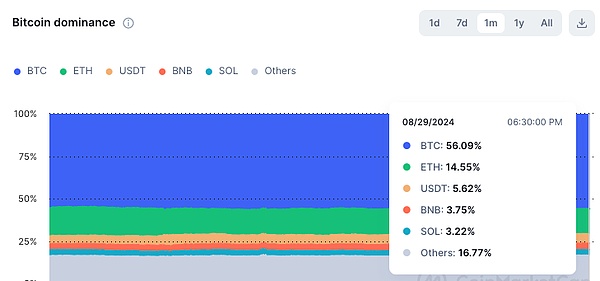

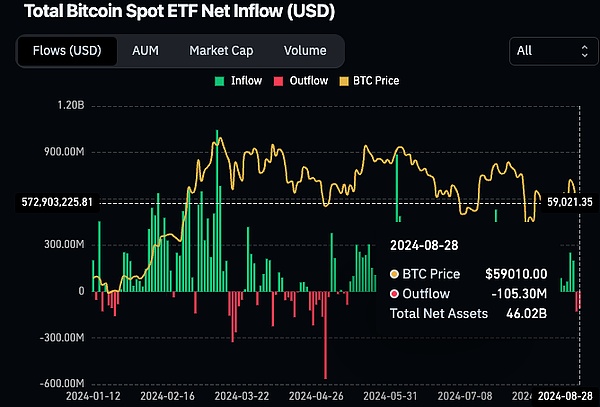

2018 年,Telegram 推出“Telegram Open Network”(TON),一个区块链和虚拟货币生态,通过首次代币发行 (ICO) 筹了12亿美金。

2019 年,美国证券交易委员会确定,TON 代币融资是非法的。

杜罗夫只能屈服。最终,Telegram把72%的钱还给TON 投资者。但他已经花了差不多4 亿搞研发。

官方出手的时候,资本在一旁等待。

因为Telegram 有号称接近10亿用户,所以风险投资公司想以 300-400亿美元的估值,买5-10% 的股份。

但杜罗夫不干,因为就是资本从他手里抢走了VK,他不让这种事情再发生。

所以转向债务。2021 年 3 月,Telegram发行10 亿美元的债券,年利率为 7-8% 。

看起来,杜罗夫还是解决了钱的问题,他可以继续守住一个“自由”的社区,把官方和资本都堵在门外。

但2024年8月,杜罗夫在法国被警方逮捕,罪名是,“多重犯罪,包括恐怖主义、毒品、共谋、诈骗、洗钱、接收赃物、儿童犯罪内容……可能还有更多”。

因为他是法国公民,所以不会被引渡到其它国家,大概率会在法国受审。

一个大佬在朋友圈说,原来西方也会因为言论自由获罪,西方从来是双标。这是他的看法,那些罗列的罪名是借口。

但有一样是真实的,Telegram上确实存在太多黑产,太多人受伤害。法国警方控告的一切罪名,都是真实的,是人都知道的。

还有最后一样真实,杜罗夫被抓起来了,一个要给人自由的人,没了自由。没了灵魂人物,Telegram这个“自由”之地还能撑多久。

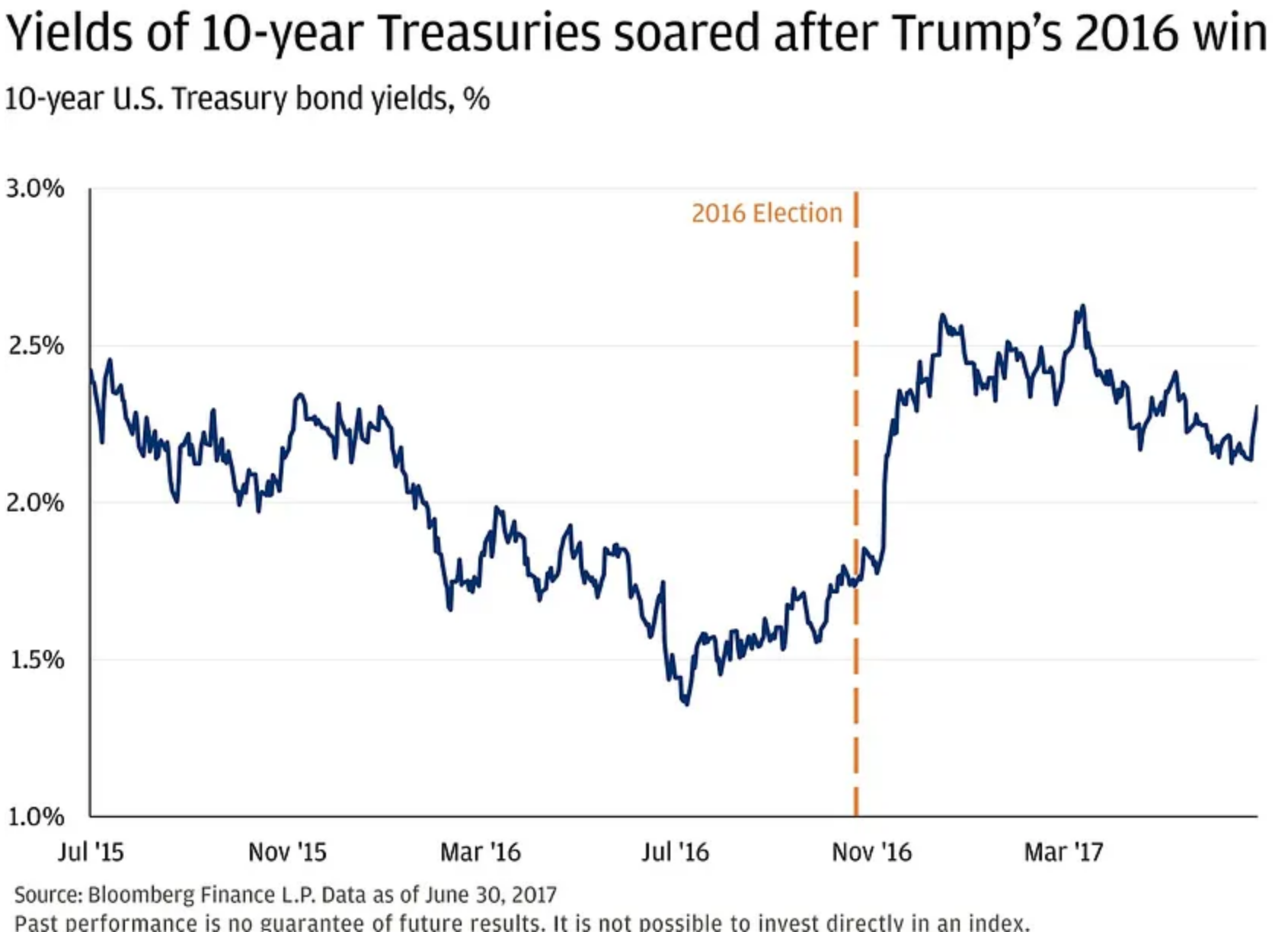

有人问,比特币未来会有多大价值?贝莱德CEO拉里·芬克说:“人类自由的价值是什么?”

如果加密技术的价值等于人类自由的价值,那加密技术的罪恶就等于人类自由的罪恶。

杜罗夫以个人的命运,想来试一试,人类自由的价值和罪恶,到底哪个更重,哪个说了算。

如果西游记是对的,那一切追求无边界自由,一切为所欲为的人,都会撞到五指山。

二、自由乌托邦

阿桑奇是个自由斗士,他创立维基百科,解密了很多美国干的丑事,所以美国要弄他,他藏在厄瓜多尔在伦敦的大使馆,很多年,但最终美国还是把他揪出来了。

厄瓜多尔放弃了对他的庇护,英国的警察进去把他抓出来,最后他向美国认罪,违反了美国的《间谍法》,换来自由,回到家乡澳洲。

这是个挺幽默的事,阿桑奇因为揭露美国而立功,成名,但他最终向美国认罪。

前半段,阿桑奇成了一个反美斗士,但这些东西并没有对美国造成实质伤害,所有人都知道美国什么德行。后半段,他被美国降服了。

另一个跟阿桑奇相似的人,是斯诺登,他也揭秘了很多美国的丑事,但他好像更聪明一点,或者运气更好一点。

他向几十个国家申请庇护,最终只有俄罗斯给了庇护,后来他成了俄罗斯的公民,还娶了一个俄罗斯姑娘,直到今天仍然安全。

一个反美斗士是不是认罪,是不是能自由的生活?这是很重要的,斯诺登给人更大的希望。

厄瓜多尔是个小国,在这个世界上,小国几乎不可能在强权之下保持独立。

前不久,厄瓜多尔警方冲进了墨西哥驻厄瓜多尔的大使馆,带走了一个前副总统,这直接违反了国际法,至少,墨西哥会让你付出代价。

小国是容易摆烂的。小国的背叛是迟早的。

阿桑奇藏在厄瓜多尔在英国的大使馆,而英国是美国的盟友,最好的盟友。

2017年底,厄瓜多尔批准阿桑奇成为公民,打算给他外交官身份,这样能获得外交特权,合法离开英国,但被英国拒绝。

英国就是要把阿桑奇锁在自己的地盘里。瓮中捉鳖。

所以,厄瓜多尔的主权,英国的地盘,这两个选择都有问题。

而俄罗斯是在这个时代里,最不怕跟美国人直接翻脸的国家,所以也是唯一给斯诺登庇护的国家。

斯诺登的高明,或者运气好,在于,你必须寻找掩体,一个足够靠谱的掩体。

在地球上,没人可以完全自由,那你想要达到目的,去暴露一个最大的恶霸,那必须寻求一个掩体的保护,虽然这个掩体自己也有一堆的烂事。

但这个道理,杜罗夫似乎不太明白,或者,他艺高人胆大,想挑衅一下。好像那些摔死在珠穆朗玛峰下的登山高手。

杜罗夫,是跟这个世界上的资本和官方全面开战,俄罗斯政府他不鸟,美国政府也不鸟,俄罗斯的资本他不鸟,西方的资本还是不鸟。

他要建立一个技术支撑的,完全自由的乌托邦,所以他的下场是在法国被逮捕。

杜罗夫,又是一个孙悟空。大闹天宫的下一集,永远是五指山。

杜罗夫在另一个世界观里有一个影子,是马斯克。他们的目的一样,但世界观不一样,所以方法论不一样。

如果你想做杜罗夫的事情,创造一个完全自由的乌托邦,那有没有另外一种方式,马斯克就是。

你看,杜罗夫被法国抓起来了,但马斯克可以干相反的事。

巴西把X给禁掉了,理由是X上有太多谣言,却没人管。但马斯克可以继续在X上面攻击巴西政府,谴责拜登没有对巴西施加压力,甚至暗示,巴西的“领导”要改变。

斯诺登找到俄罗斯这样一个掩体,去攻击美国,那马斯克是找到美国这样一个强十倍的掩体,去攻击其它国家。

你看,马斯克采取不同的策略,他积极的卷入政治,成为强者的一方,他无比灵巧。

他很早以前就公开支持川普,把推特买下来,请川普回归。

俄乌战争,星链帮助乌克兰,推特上封掉很多俄罗斯的发言人。很多人觉得,这几乎是跟俄罗斯宣战。

马斯克在美国上播客节目,大大方方的抽大麻,毫不顾忌的约会很多女人,生很多孩子,他会见外国官员的时候,穿着体恤,抱着孩子,好像在走亲戚。

但环境一变,就完全不同了。

马斯克受到犹太人攻击之后,会公开道歉,会肉身跑到以色列参观哭墙,说,我是犹太人,又说,以色列除了摧毁哈马斯别无选择。

马斯克跟官方合作,跟资本合作,他可以跟一切合作,一切都可以成为掩体。

所以马斯克做到了杜罗夫做不到的,构建了一个技术支撑的自由乌托邦的框架,至少已经初具雏形。

火星殖民,星舰,星链,虚拟货币,所有这些,都将成为一个脱离具体的地理国家,脱离具体的主权国家,而建立的一个悬空的全新的社会雏形。

阿桑奇被厄瓜多尔和英国坑了,杜罗夫被法国坑了,斯诺登被圈禁在俄罗斯出不来。如果有朝一日,局势陡变,俄罗斯跟美国需要纳投名状,那斯诺登就麻烦了。

杜罗夫曾经以为,他最大的问题是身处俄罗斯,所以他离开,想成为一个“世界公民”,但这个“世界”还是问题,俄罗斯只是世界的一部分。

所以马斯克做的才是前提,你的肉身如果寄居在现存的物理世界里,你的体系如果寄居在现存的经济结构里,那不可能彻底的反叛。

马斯克这个孙悟空,比前面几个孙悟空的高明之处在于,他知道,这个世界的所有体系都是有其逻辑的,有其必然性的,你不可能先完全藐视,完全打翻这个体系,还能重建一个,全新的。

你只能先理解这个体系,适应这个体系,利用这个体系的一切能量,把自己养大。

只有充分吸收原有体系的能量之后,充分适应它的逻辑之后,然后才可能生发出一个新的,但可以实际运行起来的体系。

战略不是取舍,不是天马行空,没有自由可言,战略是必须,是不得不,没有第二条路。

三、自由圣地

可最终的问题,马斯克还是孙悟空,大闹天宫时的孙悟空。

他只是一个更聪明,更强大,更会曲线救国,更有城府的孙悟空。但他的主张没有变,自由无边界。

杜罗夫被法国逮起来以后,马斯克已经在推特上几次声援,他连发了三遍“自由”,还虚晃一枪,说,“这是2030年的欧洲,人因为给一个表情包点赞被处决。”可黑产就是黑产,不是表情包。

所以,杜罗夫的遭遇,应该会增强马斯克干到底的决心,建立一个不需要土地,也不需要电线、网线还有纸币的,全新的虚拟的“自由圣地”。

但如果西游记是对的,那一切追求无边界自由,一切为所欲为的人,都会撞到五指山。

到底什么是五指山?

在西方,古希腊的苏格拉底和古罗马的耶稣,都是“因言获罪”,被合法弄死了。

苏格拉底是被民主投票投死的。当时的罗马总督彼拉多有心救耶稣,但犹太人威胁他说,耶稣说自己是犹太人的王,但我们只有一个王就是凯撒,你如果放了他,就得罪了凯撒。彼拉多就不得不把耶稣交给他们,钉十字架。

精神的权力跟世俗的权力没有合一,而是分开了,就是这个结果。所以圣经说,让凯撒的归凯撒,让上帝的归上帝。

但在东方不一样。

古印度的释迦牟尼,他那个地方的阿阇世王要杀他,但没杀成,反倒被释迦牟尼感化,最终成了大护法,在释迦牟尼死后帮助集结佛经。

古中国的孔子,不仅活下来了,而且还做了一段时间的司法部长,一上台把一个叫少正卯的杀了,这个人算是个老师+媒体人,但孔子说他蛊惑人心,误人子弟,非杀不可。

少正卯其实也是“因言获罪”,孔子干的就是删帖,不仅删帖,还抓人。

绝对的言论自由是不存在的,东方西方的历史里都有因言获罪。在西方,是圣人被杀了,在东方,是圣人杀人。

一个是自下而上的系统。圣人被群众弄死了,这是西方简史。自由。

一个是自上而下的系统。内圣外王,好人带刀,这是东方简史。责任。