我平时的一个主要学习方式(以及爱好)是读财报。

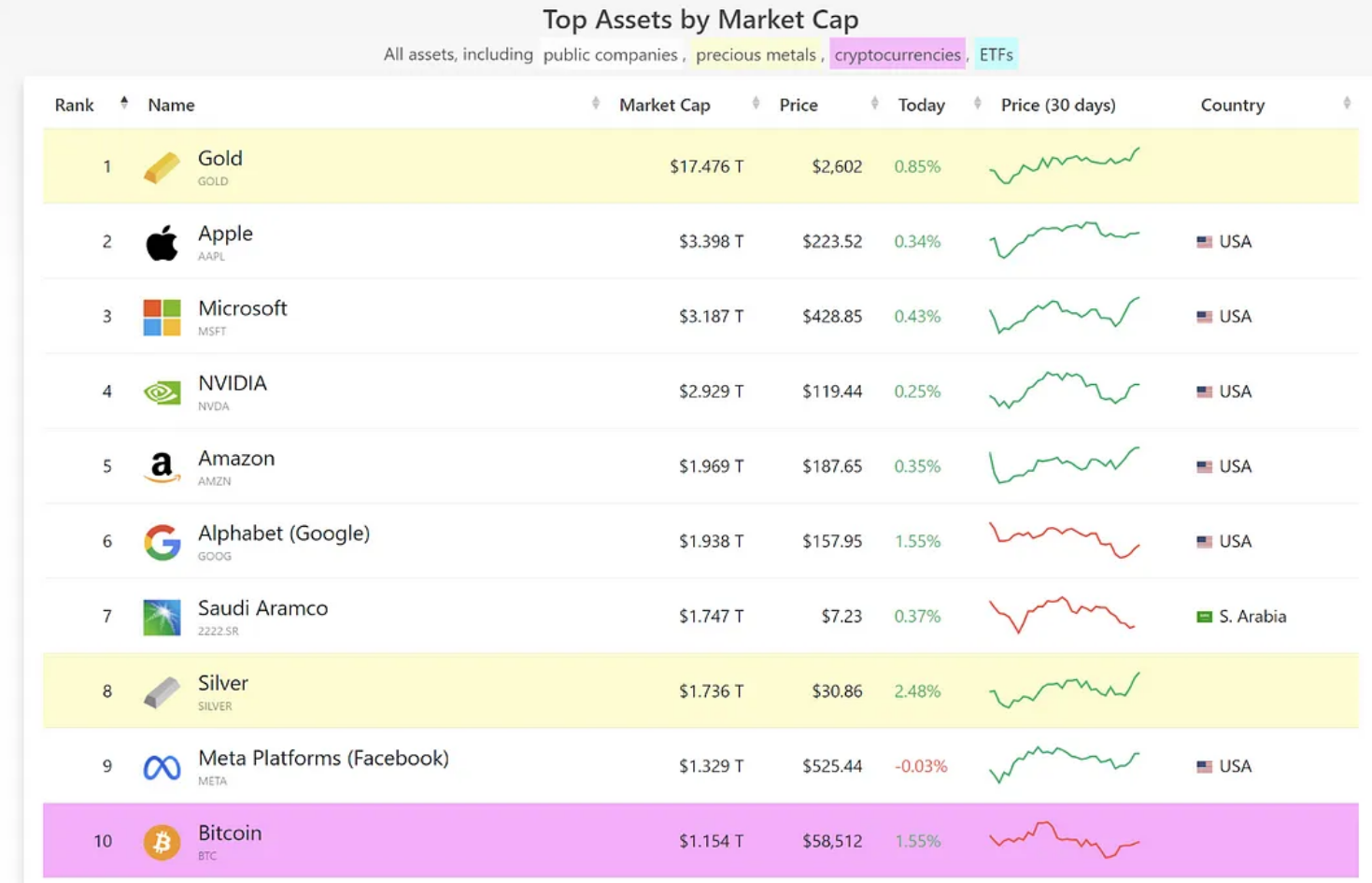

上市公司每个季度的财报披露,包括公告、新闻稿和分析师电话会议纪要,向我们提供了大量的财务信息和业务信息,是一个不容忽视的知识宝库。最近两年,因为港股和中概股实在没法看,我的大部分时间花在读美股科技股财报上——包括微软、苹果、英伟达等市值最大的公司,也包括IBM这样在某些垂类具备巨大影响力的公司。

在我读中学的时候(也就是第一次纳斯达克泡沫破裂前后),IBM是与微软并列的科技巨头之一,虽然其市值已经低于后者,但仍处于一个重量级。此后二十年,IBM经过了多次业务重组,确立了以企业级软件为核心的商业模式,同时也退出了“科技巨头”的行列,与微软等一线科技公司的差距越拉越大。此时此刻(2024年9月11日):

IBM的市值只有微软的1/16,更准确的说是6.14%;上个季度IBM的营业收入只有微软的1/4,净利润只有微软的1/12;Non-GAAP净利润也只有微软的1/10;

在规模远远小于微软的情况下,上个季度IBM的营业收入同比增速仅有2%,而微软为15%;IBM的净利润增速倒是略快于微软(14% vs. 10%)。

有必要指出,上述对比不完全公平,因为2021年IBM刚刚完成了对IT基础设施运维业务的拆分,后者变成了一家名为Kyndryl(勤达睿)的独立上市公司。然而,就算把Kyndryl加进来,IBM的营业收入也仅能达到微软的30%。何况Kyndryl被拆分的原因就是其利润过于微薄,不太受资本市场欢迎,目前其市值仅有约50亿美元(相当于1/600个微软)。

在这个生成式AI驱动的时代,微软的战略地位远比IBM更好:前者是OpenAI最大的外部投资者,旗下的Azure云是AI训练最常用的云,而且已经在Office, Teams, Bing等软件和服务当中全面融入了GPT;后者则沦为一个不太重要的角色,以IBM Watson为代表的昔日荣光早已褪色,现在的IBM只能勉强排进AI技术的第二集团。在可见的未来,微软和IBM的差距继续拉大的可能性,显然远远高于拉近的可能性。

01

那么问题来了:IBM是怎么沦落到这个地步的?

要知道,整整十二年前,也就是2012年9月11日,微软和IBM的差距还几乎可以忽略不计:

在那一天,IBM的市值为2334亿美元,微软的市值为2568亿美元,两者完全就是一个量级的公司。

在那个季度(即2012年7-9月),IBM的营业收入为247亿美元,微软为160亿美元;IBM的净利润为38亿美元,微软为45亿美元;两者仍然是一个量级的公司。

此后十二年当中,微软的市值增长了近12倍,而IBM的市值(已经考虑到拆分因素)原地踏步;两者市值被拉开的差距,几乎与净利润被拉开的差距相同,说明这一变化是基本面驱动的,而非市场一时头脑发热。

耐人寻味的是,这十二年当中,两家公司的管理层都是相对稳定的:从2012年至2020年,IBM由罗睿兰(Ginni Rometty)担任CEO,直至2021年由阿温德·克里希纳(Arvind Krishna)取而代之;而从2014年至今,微软一直由萨特亚·纳德拉(Satya Nadella)担任CEO。所以这个问题很大程度上可以简化为:罗睿兰主政期间的IBM,与纳德拉主政期间的微软相比,犯下了什么错误?或者说,未能做出什么正确的事情?

原因肯定很多。我既没有担任过跨国公司CEO,也没有从事过技术工作,所以只能从旁观者的视角,大致说一下自己的看法。从事后诸葛亮的角度看,IBM至少在以下三个重大方向上犯了错误,其重要程度依次递减:

- 没有即时下注云计算尤其是公有云业务,从而未能适应IT服务“云端化”的趋势;

- 没有追上AI技术向深度学习转变的浪潮,从而使自己过去几十年的AI技术积累迅速过时;

- 没有押注于任何消费端(To C)业务,从而失去了更多可能性(虽然押注了也未必有用)。

先说第一条。过去二十年,全球IT服务最重要的趋势就是云计算:从以前的企业自建IT系统,逐渐转变为对外采购公有云平台的服务,由此实现IT基础设施乃至软件服务的全面“云端化”(也就是“外包化”)。第一个吃螃蟹的是亚马逊,AWS已经成长为其最赚钱的业务(远比主营的电商业务更赚钱);其次就是微软。早在接任微软CEO之前,纳德拉就是微软向云计算转型的重要人物,一手促进了微软数据库、Windows服务器和开发工具业务与Azure云平台的融合。在接任CEO之后,纳德拉坚决地、毫不犹豫地对Azure加大投入,终于使得后者成为了微软的收入增长引擎以及最大的单一收入部门。

事实上,从技术和产品的视角看,云计算与微软原有业务的相关性有限:微软在传统PC和服务器软件上的优势,并不能直接转化为云计算服务上的优势,前者的“云端化”是一个漫长而痛苦的过程。所谓“微软传统业务与云计算业务的协同性”,主要是指销售端的协同性——微软的销售体系(包括直销人员和经销商)覆盖了大批企业,可以向这些企业推荐Azure云服务;微软的老客户采购Azure也可以拿到一定的折扣。这种基于销售端的“优势”,IBM同样具备,甚至Oracle也具备,只是其销售覆盖面有所不同而已。

简而言之:微软在旧时代的技术积累,并不能保证它的Azure在新时代能追上如日中天的亚马逊AWS。AWS的前身早在2002年就成立了,2006年就开始对外全面提供服务;Azure的前身则在2008年才成立,2010年才开始对外提供服务。对于技术进步日新月异的云计算行业来说,4-6年的差距是非常巨大的,必须加倍努力才有可能扳回来。纳德拉执掌微软云业务之时,其实已经是向云计算全面转型的最后时间窗口了;如果再晚两年,Azure恐怕就要落后于更后起的谷歌云了!纳德拉的”all-in Azure”决策的战略意义之大,怎么估计都不过分!

而IBM在云计算领域的落后,几乎完全可以归结为“动手太晚”。2010年,IBM才开始探索云计算业务;2013年,才通过收购SoftLayer,建立了一个真正意义上的云服务部门。然而,直到2017年,IBM才确立了以“混合云”(Hybrid Cloud, 可以视为公有云和私有云的结合体)为主的云服务战略,并且在2018年通过收购Red Hat强化了这个战略。彼时彼刻,亚马逊AWS、微软Azure、谷歌GCP三强鼎立的形势已经形成,留给IBM的市场空间已经非常狭小,主要局限于那些偏好混合云的大型企业客户。

搞笑的是,按照IBM官方的说法,罗睿兰担任CEO期间最大的功绩是“确立了IBM的混合云战略”——这话当然不错,只可惜这个战略本应在2012-2013年就确立,而不是等到2017-2018年!“迟到的正义为非正义”,同理,迟到的正确决策只能沦为平庸的决策。况且混合云并非什么IBM独家技术,亚马逊、微软、谷歌乃至Oracle都可以做;哪怕退回这个狭窄的垂类市场,IBM的地位仍然不够稳固。

继续说第二条。IBM曾经在AI技术领域维持了长达五十年的领先地位,70后至80后的朋友应该都对1996年“深蓝”击败卡斯帕罗夫之战记忆犹新;美国人可能还对IBM Watson于2011年在《危机边缘》(Jeopardy!)知识竞赛当中击败人类选手留下了深刻印象。罗睿兰担任CEO期间的一个重要战略,就是通过Watson解决方案,把IBM的AI技术进行商业变现,其首选对象是医疗行业。

事实证明,欧美医疗行业过于复杂,涉及的监管和伦理问题太多,至少在当时并不十分适合由AI去改造,所以Watson的商业表现高开低走。但是更重要的是,2012-2013年(也就是Watson开始大规模商用的时间节点)发生了一场AI技术革命:基于神经网络的深度学习技术不仅取代了传统的知识图谱(符号主义),也取代了统计学习等传统机器学习技术,成为最高效、应用范围最广泛的AI基础技术。此后短短十年间,深度学习彻底改造了互联网内容分发和广告推送体系,开启了自动驾驶和大语言模型(LLM)等新兴产业,在学术界也成为了绝对的主流。

作为老牌AI技术霸主,IBM未能跟上时代;至于原因究竟是管理层决策失误、投入资源不够还是执行效率低下,已经不重要了。重要的是,当谷歌以一年10家的速度收购基于深度学习的AI创业公司、以天价延揽包括伊利亚·苏茨克维(Ilya Sutskever)、吴恩达在内的顶尖AI科学家时,IBM的动作几乎可以忽略不计。结果就是,在短短2-3年之内,谷歌夺走了AI技术霸主的地位,并且迅速将AI应用于搜索引擎、翻译等服务上,从而让“技术-应用-商业化”的飞轮转动了起来。可怜的IBM则直到2021年才承认Watson的失败,当时它的AI基础研发实力不但早已被谷歌甩出了好几个身位,而且已经落后于亚马逊、Meta。

严格地说,微软在这一局里也是后来者,深度学习技术从来不是它的强项。但是微软做出了一个相当正确的决定,就是在2019年投资OpenAI,并且将后者的服务融入Azure云平台。ChatGPT横空出世之后,所有人都不得不承认,这是微软历史上最重要、最成功的一次战略投资。与GPT的深度合作不仅拉动了微软Office, Teams等软件服务的销量,更重要的是确立了Azure的“AI服务第一云平台”的地位——从2023年开始,AI需求每个季度都能至少把Azure的收入增速拉高5个百分点。现在轮到亚马逊感受到危机、急忙寻找各种应对手段了!

当然,微软并没有把希望全部寄托在对外投资上,它对于生成式AI的内部研发一直在进行中。例如,它曾与英伟达共同开发了万亿参数规模的Megatron大模型,而且至今仍在开发和迭代大模型。最近五年,由于Azure逐渐释放出巨大的盈利能力和现金流,微软得以向生成式AI等基础研发方向分配更丰厚的资源,实现成熟业务对新兴业务的“供养”;而IBM或Oracle则没有这么多资源可供挥霍。成功能够带来成功,就像钱能生钱,关键在于资源分配的方法得当。

最后说第三条。自从2005年向联想出售PC业务之后,IBM几乎就没有像样的消费端业务了。此后近二十年时间里,IBM对消费端业务没有展现过任何兴趣,不管是消费互联网、消费硬件还是内容服务。公允地说,这不能算一个真正的“错误”,因为IBM确实不具备消费端业务的基因,就算过去十多年里它押注了什么消费业务,我们也很难预测它取得多大的战果。

问题在于,同一时期的微软也不具备太多的消费端业务基因,但它还是屡败屡战、愈战愈勇,顽强地坚持了下来。对游戏业务的投入,贯穿了比尔·盖茨、史蒂夫·巴尔默和萨特亚·纳德拉三位CEO的任期;对智能硬件的投入,虽然在智能手机领域输的一塌糊涂,但是在平板电脑取得了一定的战果,维持了微软的战略性存在;对消费互联网的投入,主要是Bing搜索引擎和LinkedIn,总体看来是成功的,尤其是在与生成式AI融合之后,其战略价值正在上升。附带说一句,Bing的启动和LinkedIn的收购,都发生于纳德拉的CEO任期内。

我们不难发现,巴尔默担任CEO期间,微软确实不擅长消费端业务,朝令夕改、毫无头绪,收购过来的优质业务往往也灰头土脸收场。可是在纳德拉接手之后,微软的消费端业务更成熟了,其表现至少可以称之为中规中矩。从财务角度看,时至今日,微软的全部消费端业务均实现了盈亏平衡,就连历史上的烧钱大户游戏业务也是如此(这得益于对Xbox硬件平台定位的转变)。从资本市场的角度看,它们不再是拖后腿的业务,对微软市值的正面贡献越来越明显了。

纳德拉对于消费端业务的态度,集中体现在2022年初他对收购动视暴雪决策的解释当中:对于游戏这样一个拥有超过30亿用户的大型消费业务,微软不能缺席。同理可以推断出,在纳德拉看来,微软若想保持科技巨头的地位,就不能龟缩在企业级业务的“舒适圈”里,必须打出去。这一方面是为了建立与消费者的直接联系、培养用户心智,另一方面是为了形成业务协同效应——例如AI与Bing的协同效应,以及Azure与云游戏的协同效应。反观IBM,过去二十年的历任CEO,没有一个做出过类似的判断;他们无一例外地认为,IBM可以通过仅仅做企业级业务,甚至仅仅做利润丰厚的大企业业务,就维持科技巨头的地位。历史证明他们错了。

不过,既然IBM已经在云计算、AI两个战略方向上犯下了更不可饶恕的错误,对消费端业务毫无押注的错误就没那么重要了,甚至可以忽略不计。讽刺的是,IBM历史上最高光的时刻,恰恰是它在消费端最强大的时刻——从1980年代直至1990年代初,IBM PC引领了第一波信息技术革命走进千家万户,直到康柏、惠普、戴尔等生机勃勃的新厂商后来居上。在消费端电脑市场,苹果曾经是IBM的手下败将,可是在短短十几年内它就重新站了起来,成为了一家完全立足于消费端市场的科技巨头。世事万变,但是事在人为,“基因”也好、“历史积累”也好,归根结底是依靠人去执行的。

02

因此,我们更能理解,在美式上市公司中,CEO为什么总能拿到极端丰厚的薪酬了:

根据彭博新闻的统计,2022年美国上市公司CEO的平均薪酬是员工平均水平的400倍!像埃隆·马斯克这样的明星CEO,每年能够拿走价值几十亿美元的薪酬包。纳德拉2023年的薪酬包为4850万美元;而在他就任CEO之前的2013年,作为微软高级副总裁、云计算业务的负责人,他的薪酬包仅为760万美元。

哪怕考虑到最近十年的通货膨胀因素,差距也是十分巨大的!

这种情况合理吗?考虑到CEO至关重要的地位,显然是合理的。在纳德拉担任微软CEO的十年之内,微软的股价上涨了10倍;而在此前巴尔默的任期内则基本是零增长。如果罗睿兰在担任IBM CEO期间能够在云计算和AI两大战略性问题上面至少做出一个正确决策,并执行下去,那么IBM现在可能还屹立于科技巨头之林,其市值可能是万亿美元而不是1850亿美元。美式公司治理结构赋予了CEO几乎无限的业务决策权,所以CEO应该为一切错误承担责任,也应该为一切成就获得奖励。所谓“权力与义务的统一”,就是这样的。

由此可以进一步推断出:在采用美式公司治理结构的中国公司,主要是互联网中概公司当中,CEO的权力和责任就更大了。他们不但享有美式公司所赋予的制度性权力,还拥有中式人情社会所特有的非制度性权力,从而可以更高效、更彻底地将自身意志贯彻下去。当他们做出正确或错误选择时,对公司的影响就更大了。所以说,互联网大厂的成败至少有一半可以归结为一号位的问题,这个说法或许有些偏激,但还是有道理的。

就上面这个问题,我还想展开说更多,但那应该是另一篇文章的主题。