原创 | Odaily星球日报()

作者 | Asher()

随着今日 BTC 的强势反弹,GameFi 板块也迎来了不错的涨幅,同时本周多款热门链游项目将有“大动作”。因此,Odaily星球日报对近期热度较高或有热门活动的链游项目进行了归纳整理。

链游板块二级市场表现

根据 Coingecko 数据,Gaming(GameFi)板块过去一周涨幅 4.9%;当前总市值为 17,917,501,867 美元,位列板块排行第 35 名,与上一周总市值板块排名下降两名。近一周内,GameFi 板块代币数量从 376 涨至 381,增加了 5 个项目,在板块排名中位列第 5,仅次于 DeFi、NFT、Meme、Finance/Banking 板块。

在已发币的 Gaming 项目中,有 57 个项目涨幅为正,周涨幅超过 10% 有 9 个项目,其中,PIXL 以 66.9% 的涨幅领涨。此外,其他几个受到关注项目如下:

Mines of Dalarnia 项目代币 DAR 突破 0.12 美元,过去 7 天涨幅为 9.0%,当前代币价格 0.1278 美元;Shrapnel 项目代币 SHRAP 突破 0.065 美元,过去 7 天涨幅为 8.3%,当前代币价格 0.0673 美元;MAVIA 过去 7 天涨幅为 5.4%,当前代币价格 1.83 美元;AXS 涨幅为 5.5%,当前代币价格 6.15 美元;TLM 涨幅为 5.3%,当前代币价格 0.0128 美元;ILV 涨幅为 5.0%,当前代币价格 68.47 美元;SAND 涨幅为 3.9%,当前代币价格 0.335 美元;ALICE 涨幅为 2.2%,当前代币价格 1.13 美元。

链游 NFT 方面,据 NFT Price Foor 数据,游戏板块的 NFT 地板价在过去 7 日内涨幅 12.16%,位居板块第四。其中,排除交易量小于 50 ETH 项目后,7 日涨幅最大的游戏 NFT 为 The Mounts of Seedworld,7 日涨幅 60.41%,当前地板价为 0.45 ETH,7 日交易量为 81.04 ETH。此外,Pirate Nation – Founders Pirates 七日交易量为 2627 ETH,过去 7 日涨幅为 42.52%,当前地板价为 1.21 ETH。

知名游戏动态追踪

Catizen

官网:

简介:Catizen 是一款 TON 生态上休闲挂机养猫链游,由 Pluto Studio 团队打造,是其 GameFi 平台的首款游戏。在休闲游戏和突破性创新的交汇点上,Catizen 推出了 PLAY-TO-AIRDROP 模式。“用户的旅程不仅仅是一场游戏,更是在浩瀚的喵星宇宙中寻找代币的寻宝之旅。”

最新动态:6 月 29 日,Catizen 在 X 平台发文宣布,即将进入项目第三阶段:推出游戏平台, Catizen 计划推出 200 多个小游戏, Catizen 从单一的小游戏发展为一个游戏中心,并且宣布将于 7 月进行空投。

相关链接:

Crystal Fun

官网:

简介:Crystal Fun 是一个去中心化游戏的超级生态系统和工作室。其目标是在将可持续的经济系统中无缝集成高质量游戏,为 Web 3 带来前所未有的游戏体验。目前已经开发了 4 款游戏,包括 OUTER、StarFall、Survivor 和 Endless War。

最新动态:6 月 29 日,Crystal Fun 在 X 平台发文宣布,旗下第三款游戏 Survivor 将于北京时间 7 月 1 日晚上 8 点开放测试,据悉所有玩家均可免费参与。

相关链接:

MapleStory Universe

官网:

简介:冒险岛链游版本 MapleStory Universe 是一款 MMORPG 游戏,母公司是开发出《枫之谷》、《跑跑卡丁车》等经典线上游戏的韩国游戏巨头 Nexon。值得注意的是,Nexon 在 2023 年 12 月宣布其 Web3 游戏项目 MapleStory 投资 1 亿美元,旨在扩展 MapleStory 宇宙。这笔投资将用于开发基于区块链的大型多人在线角色扮演游戏。

最新动态:6 月 24 日,MapleStory Universe 在 X 平台发文宣布,其任务平台现已开放,通过点击网页内右上角的个人资料,连接到 Genesis Web 上的钱包进行参与。并且,今日宣布已启动首次先锋测试报名。

相关链接:

Legend Of Arcadia

官网:

简介:Legend of Arcadia 是一款基于卡牌的 RPG 游戏,建立在一个庞大的故事宇宙之上,其灵感来自“王国之心”,玩家可以在移动设备上免费享受游戏,并通过身临其境的 PvP 游戏模式和高度可组合的 NFT 交易与来自全球各地的玩家进行实时社交。

最新动态:6 月 28 日,Legend of Arcadia 在 X 平台发文宣布,GRANDIA WORLD TOUR 活动已上线,所有玩家均可参与。通过参与游戏,玩家可赚取 Gacha 积分。

相关链接:

链游赛道其他值得关注的动态

Space Nation

官网:

简介:Space Nation 是一款 MMORPG 类型链游,旨在为大规模 Web 2 游戏玩家和多元化的 Web3 用户社区提供更好的游戏体验。

最新动态: 6 月 28 日,Space Nation 在 X 平台发文宣布,Closed Beta 2.0 测试版本将于 7 月 5 日正式上线。本次 Closed Beta 2.0 测试版本将带来多样功能的更新和众多系统的升级,包括新的个人、公会玩法,舰船租赁、船员、武器、部件 NFT 等。此外,Proof of Contribution 系统也将再度开启,空投百万 OIK 作为奖励。值得注意的是,本次 Closed Beta 2.0 测试版本依然是有资格限制的删档测试。玩家可以通过持有 Space Nation 生态 NFT、参加 Space Trek、Space Nation:Orion 及未来活动来领取激活码,从而获取进入游戏的资格。

相关链接:

Counter Fire

官网:

简介:Counter Fire 是一款休闲、快节奏的移动动漫 MOBA 游戏,融合了大逃杀元素和 Web3 技术。该游戏由 CEBG Studio 开发,团队成员包括来自巨人网络、盛大集团、莉莉丝游戏和网易的游戏开发者。

最新动态:6 月 30 日,Counter Fire 在 X 平台发文表示,即将开启开启第一季 P2E 活动。此前消息,Counter Fire 已于 6 月 29 日完成了创世英雄铸造,并表示将于铸造后一周内开启开启第一季的 P2E 活动。

相关链接:

Nifty Island

官网:

简介:Nifty Island 是一款类似于 Sandbox 风格的游戏,同时也融入了 Roblox 和堡垒之夜的创意风格。

最新动态:6 月 28 日,Nifty Island 在 X 平台发文称,最后一轮空投活动 Wave 3 已上线,参与游戏可获得 ISLAND 代币,据悉本轮空投将提供 40% 的代币总供应量,分配给 P 2 A 的百分比将根据从 Wave 3 收集的数据最终确定。Nifty Island 还表示,Wave 3 完全独立于 Wave 1 和 Wave 2 ,更多用户有资格参与。此外,代币经济学相关详细内容也将在 Wave 3 期间发布,具体时间 Nifty Island 暂未公布。

相关链接:

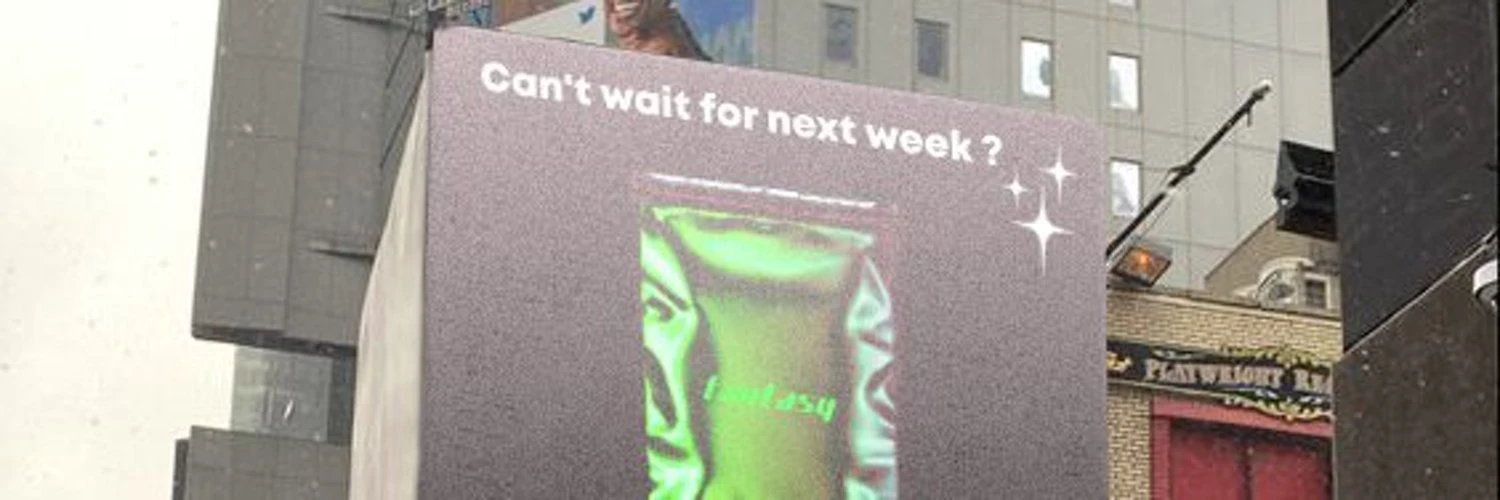

fantasy.top

官网:

简介:Fantasy.top 是在 Blast 网络上的交易卡牌社交项目,这个平台为近 250 名加密领域人士创造了可交易的卡片。玩家可以收集这些卡片,组建团队参与比赛。

最新动态:6 月 24 日,fantasy.top 在 X 发文宣布,Genesis Season 已结束,将向参与玩家发放 70 万 Blast 黄金积分(GOLD)作为回溯空投。

相关链接:

AI Arena

官网:

简介:AI Arena 是一款由 ArenaX Labs 开发的 PVP 格斗游戏,玩家可以通过 AI 学习,不断进化游戏角色,战斗模式类似于任天堂的明星大乱斗。

最新动态: 6 月 24 日,AI 游戏 AI Arena 在 X 平台发文表示,代币 NRN 已开放申领,代币合约地址为 0xdadeca1167fe47499e53Eb50F261103630974905,并且代币 NRN 在 Bybit、Kucoin、Gate 平台同步上线。

相关链接: