原文作者:Peng Sun,Foresight News

5 月 11 日,LayerZero Labs 在社区发布「Protocol RFP」提案,标志着最终确定 TGE 分配第一步。该 RFP 允许每个项目根据其总体代币分配情况制定自己的分配标准。所有在 Snapshot #1 之前在主网上部署 OApp、OFT 或 ONFT 合约并在 LayerZero Scan 上进行声明的项目都有资格提交提案。

「Protocol RFP」提案申请已于 5 月 31 日结束, 6 月 6 日 08: 00 前合作伙伴项目地址也已确定。近日,LayerZero 联合创始人兼 CEO Bryan Pellegrino 表示,将于 6 月底前公布最终版女巫地址名单,此前计划于本月进行空投。目前,,我们挑选其中部分项目以飨读者。

公链

Manta Network

Manta 代币是 OFT 代币,团队不同的链上部署 OFT Manta Token,支持多链之间的 Manta 代币跨链。

分配计划:

-

10% 分配给开发者

-

30% 分配给早期采用者

-

20% 分配给生态系统合作伙伴

-

40% 分配给 LP 提供者

Astar Network

Astar Network 是一个智能合约平台。

分配计划:

-

10% 分配给开发者;

-

90% 分配给 ASTR OFT 持有者。

Core Chain

Core Chain 是一个 L1 公链。

分配计划:将按比例分配给净资产大于 10、 1000 美元的用户以及超过 5、 50 笔交易、净资产大于 1000 美元的用户。

Sanko GameCorp

Sanko Mainnet 是一个专注于游戏的 L3,从未进行过私募,此前与 LayerZero 合作,允许 DMT 从 Arbitrum 跨链至以太坊主网,未来将通过 LayerZero 实现 Sanko 与以太坊跨链。

分配计划:

-

50% 分配给在以太坊主网和 Arbitrum One 之间跨链 $DMT 的用户

-

20% Sakura Park 持有者

-

20% Streets of Milady 持有者

-

10% 团队

LIF3

LIF3 是 Lif3 Chain 原生 Gas 代币,基于 LayerZero OFT 标准,可在以太坊、Polygon、Fantom、BNB Chain 与 Lif3 Chain 之间跨链。

分配计划:

-

90% 分配给 LIF3 OFT 用户

-

10% 分配给开发者

Canto

Canto 是使用 Cosmos SDK 构建的 Layer 1 区块链,通过 LayerZero 的 OFT 标准,CANTO 的跨链表示被部署到以太坊,使用户能够在主网上为 CANTO 提供流动性和交易 CANTO,从而也为 Canto 提供了额外的桥接路径。

分配计划:

-

70% 分配给 CANTO OFT 跨链用户,总共跨链至少 50 个 CANTO 到 / 从以太坊,其中 20% 平均分配, 80% 按跨链量比例分配;

-

20% 分配给 PancakeSwap(以太坊)上的 CANTO/WETH LP,按快照时流动性池的所有权百分比比例分配;

-

10% 分配给 Canto 开发者

基础设施

Clusters

Clusters 是 Delegate Labs 与 LayerZero 合作推出的基于区块链的域名协议。

分配计划:

-

10% 分配给开发者;

-

90% 分配给用户。

DappRadar

DappRadar 是一个 DApp 数据分析平台。

分配计划:

-

10% 分配给开发者;

-

90% 分配给 RADAR 质押者。

DeFi 交易 跨链

Magpie Protocol

Magpie Protocol 是一个跨链流动性聚合协议,PNP、mPENDLE 和 RDP 代币采用 LayerZero 的 OFT 标准。

分配计划与理由:

-

70% 分配给跨链桥用户

-

20% 分配给向 Magpie Mafia NFT 持有者

-

10% 分配给开发者

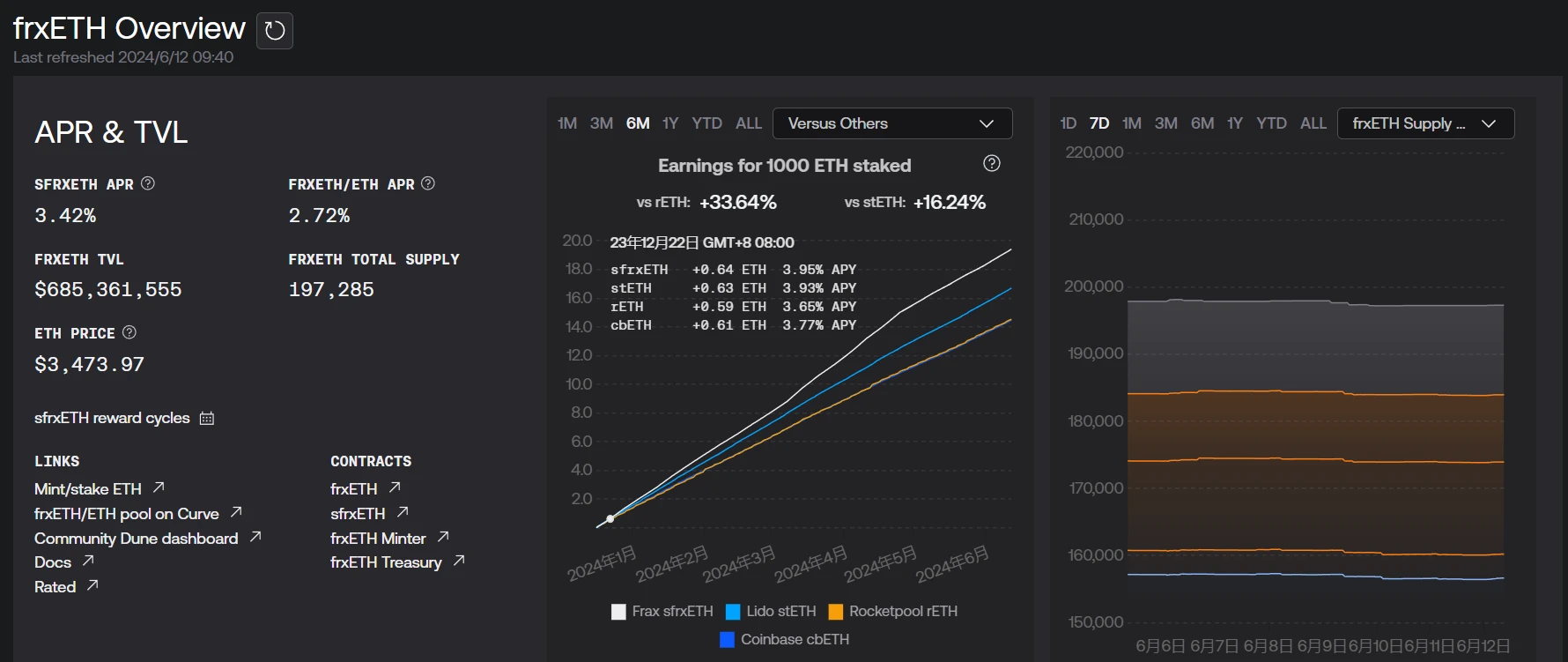

KelpDAO

KelpDAO 是一个流动性再质押协议,其 rsETH 采用 OFT 可跨链至其他 L2。

分配计划:

-

40% 分配给跨链至各种 L2 的用户

-

20% 分配给在 L2 上原生铸造 rsETH 的用户

-

20% 分配给主网和 L2 上的前 500 名流动性提供者

-

10% 分配给主网的 rsETH 持有者

-

10 % 分配给 Kelp 的核心团队,以支付开发人员的费用和审计

ether.fi

ether.fi 是一个以太坊再质押协议。

分配计划:

-

10% 分配给开发者;

-

90% 分配给跨链 weETH 用户。

StakeStone

StakeStone 是一个全链流动性分发协议。

分配计划:

-

10% 分配给开发者;

-

90% 分配给质押者。

Pendle

Pendle 是一个收益率交易协议。

分配计划:

-

10% 分配给开发者;

-

90% 分配给 vependle 持有者

Equilibria Finance

Equilibria Finance 是一个基于 Pendle 的收益提升协议。

分配计划:

-

10% 分配给开发者;

-

90% 分配给 ePENDLE OFT 跨链用户;ePENDLE 持有者、质押者与 LP;vIEQB 持有者。

Ethena

Ethena 是稳定币 USDe 开发商。

分配计划:

-

10% 分配给开发者;

-

90% 分配给产品持有者。

Prime Protocol

Prime Protocol 是一个跨链流动性协议,早期采用 LayerZero v1 通用消息传递技术。

分配计划:

-

100% 分配给符合条件的用户

-

为每个用户的合法、相关存款 / 付款交易生成的 LayerZero 信息数量: 50% 权重(要求快照内至少有 1 条零层级消息)

-

累计积分: 50% 权重(要求快照内至少有 1 条 LayerZero 信息)

不过 Prime 存在争议,有用户在社区表示,「Prime Protocol 并没有为他们的社区做任何事情。他们的 Twitter 帐户去年 7 月遭到黑客攻击,人们在黑客分享的钓鱼链接上损失了 6 万美元。他们在 discord 上收集了受影响用户的地址,但没有提供任何补偿,并且几个月来没有分享任何有关黑客攻击的信息。他们表现得好像这件事从未发生过一样。」也有用户表示 Prime 用户值得获得奖励。

Extra Finance

Extra Finance 是一个杠杆收益率协议,其与 LayerZero 集成推出 OFT 代币 EXTRA,允许用户在 Optimism 与 Base 跨链。

分配计划:

-

60% 分配给 OFT 桥用户

-

30% 分配给 veEXTRA 持有者

-

10% 分配给开发者

dump.trade

dump.trade 是一个跨链 DeFi 协议,DUMP 代币是 LayerZero OFT,现可在以太坊与 Base 之间跨链。DUMP 生态系统还将利用 LZ 技术从任何链上交易积分和盘前市场。

分配计划:

-

70% 分配给代币持有者

-

20% 分配给 OFT 跨链用户

-

10% 分配给团队

Clearpool

Clearpool 是一个去中心化借贷市场,利用 LayerZero 协议及其 Omnichain OFT 作为其跨链消息传递解决方案,以实现跨链 CPOOL 的无缝转移。

分配计划:

-

70% 分配给 Clearpool 贷款人

-

20% 分配给跨链用户

-

10% 分配给团队

Beethoven X

Beethoven X 是 Balancer 在 Fantom 上的分叉协议。

分配计划:

-

10% 分配给开发者

-

20% 分配给使用 OFT 跨链桥跨链 BEETS 的前 100 名用户,已加权

-

20% 给迁移到新 lzBEETS 的前 100 名用户,已加权

-

50% 分配给前 500 名 maBEETS 持有者,已加权

Olympus DAO

Olympus DAO 拟奖励与 LayerZero 技术堆栈一致的 Olympus 产品的用户。

分配计划:

-

10% 分配给开发者;

-

90% 分配给在 LayerZero Snapshot #1 之前的 Cooler Loan 持有者,最低贷款额为 10 OHM。

SpartaDEX

SpartaDEX 是一个基于 Arbitrum 和 Linea 的功能齐全的游戏化 DEX 和社区参与中心,以及 Launchpad/VC。

分配计划:

-

10% 分配给开发者

-

90% 分配给活跃且参与度高的 SpartaDEX 用户

-

35% 分配给将流动性转移到 Linea 的用户

-

25% 分配给所有流动性提供者

-

15% 分配给 Sparta 代币质押者

-

15% 分配给等级在 20 以上的活跃 SpartaDEX 用户

Maverick Protocol

Maverick Protocol 是 DeFi 的流动性操作系统,其原生代币 MAV 采用 LayerZero OFT 标准。

分配计划:

-

90 % 分配给 veMAV 持有者

-

10 % 分配给开发者

GMX

GMX 是 Arbitrum 上 DEX,其分配旨在奖励使用 LayerZero 将资产从其他区块链转移到 Arbitrum 生态系统和 GMX 生态系统的用户。GMX V2 持有 Arbitrum 上大部分 LayerZero Bridged OP 和 BNB 代币。

分配计划:

-

90% 分配给在快照之前将 OP 或 BNB 跨链到 Arbitrum 并存入相应 GM 池的用户

-

10% 分配给 GMX DAO 自行使用

Abracadabra

Abracadabra 是算法稳定币 MIM 发行方。

分配计划:

-

10% 分配给开发者;

-

90% 分配给用户。

Balancer

Balancer 是一个去中心化交易所。

分配计划:

-

10% 分配给开发者;

-

90% 分配给生态用户。

Aura Finance

Aura Finance 是 Balancer 生态收益治理平台。

分配计划:

-

10% 分配给开发者;

-

90% 分配给用户。

Beefy Finance

Beefy Finance 是一个 DeFi 收益聚合器。

分配计划:

-

10% 分配给开发者;

-

90% 分配给治理参与者、BIFI 跨链用户、LZ Vault 用户。

Beraplug

Beraplug 是 Berachain 生态 DeFi 协议。

分配计划:

-

10% 分配给开发者;

-

90% 分配给 PLUG 持有者。

XEX Labs

XEX Labs 集成 LayerZero 消息传递协议,玩家可以在以太坊、Avalanche、Fantom、Polygon、Arbitrum 和 BNB Chain 之间转移 XEX 代币和 Xexadon NFT。

分配计划:

-

50% 平均分配给通过 LayerXero 跨链 Xexadon 或 XEX 的用户

-

20% 线性分配给 Xexadon 持有者

-

20% 线性分配给 XEX 持有者

-

10% 分配给开发者

游戏 NFT

Gh 0 stly Gh 0 sts

Gh 0 stly Gh 0 sts 是 LayerZero 上 NFT 系列。

分配计划:

-

10% 分配给开发者;

-

90% 分配给铸造者、持有者。

Beam

Beam 是链游公会 Merit Circle 游戏子网。

分配计划:

-

10% 分配给财库;

-

90% 分配给跨链用户、Beam 代币持有者、LP 提供者与投票者。

Battle

Battle 是一个由 LayerZero 提供支持的跨链动态 NFT,适用于 UE 5 上的射击游戏。

分配计划:

-

20% 桥接 ONFT 的用户

-

20% Battlemon NFT 持有者

-

16% Battlemon Items 持有者

-

17% Battlemon Points(BP)持有者

-

17% Battlemon Golden Key 持有者

-

10% 团队

Kanpai Pandas

Kanpai Pandas 是一个 NFT 系列,采用 LayerZero 的 ONFT 跨链。

分配计划:

-

70% 分配给 Kanpai Panda 代币(根据每种代币的稀有度)

-

3.347% 分配给 Alien Pandas

-

9.000% 分配给 Zombie Pandas

-

9.143% 分配给 Golden Pandas

-

46.844% 分配给 Red/Normal Pandas

-

1.666% 分配给 1 of 1 Pandas ( 包括 Infinity 1 of 1 s)

-

12% 分配给 Infinity Pandas(不包括 1 of 1)

-

10% 分配给开发者

-

8% 分配给 Solana Pandas 合作项目

Utility Wen NFT

分配计划:

-

90% 分配给 Snapshot #1 之前的 Holder

-

20% 分配给 Tier 4 持有者

-

15% 分配给 Tier 3 持有者

-

15% 分配给 Tier 2 持有者

-

50% 分配给 Tier 1 持有者

-

10% 用于持有者的未来奖励

CryptoRasta

CryptoRasta 是一个数字艺术社区, 2024 年开始为 CR 持有者提供使用 LayerZero 协议将其原始 NFT 跨链至 Polygon 网络。

分配计划:

-

50% 分配给 OG 持有者(1460 个钱包)

-

10% 奖励分配给 OG 顶级持有者(100 个钱包)

-

30% 分配给跨链至 Polygon 的持有者(34 个钱包)

-

10% 分配给开发者

Heroes Empires

Heroes Empires 是一款 Play-2-Earn 策略游戏。

分配计划:

-

10% 给开发者

-

20% 给流动性提供者

-

70% 归入游戏金库

Honey Jar

Honey Jar (THJ) 是 Janitooor.eth 在 Berachain 上创立的一个社区项目,现已发布 NFT 系列 HoneyComb、HoneyJar Gen 1 和 Gen 2 NFT,并已将 LayerZero 技术集成到 Gen 2 铸造门户中。

分配计划:

-

按比例加权的 HoneyComb NFT 持有者 – 90%

-

THJ 开发团队(包括创始人在内共 20 名成员)- 10%

Tiny Dinos

Tiny Dinos 是基于 Layerzero 构建的 ONFT 像素艺术系列。

分配计划:

-

70% 分配给持有者(按恐龙计算)

-

20% 分配给任何跨链用户(不基于跨链次数)

-

10% 分配给开发者

GnomeLand

GnomeLand 是一个全链上游戏,此前在 ETHGlobal London Hackathon 上赢得了 LayerZero Bounty 一等奖,通过 OFT 实现跨链。

分配计划:

-

10% 分配给开发者

-

70% 用于 GameRewards

-

20% 分配给社区

OmniDoggos

OmniDoggos 是一个社区驱动的游戏,集成 LayerZero。

分配计划:

-

10% 分配给开发者

-

20% 分配给 Dog Shelters

-

70% 分配给社区

Halls of Olympia

Halls of Olympia 是一个链上 PvP、PvE 角斗游戏,利用 LayerZero 允许用户参与其在任何链上的代币、质押合约与游戏合约,其所有代币均采用 OFT,并将其合约转换为 OApp。

分配计划:

-

全部用于为用户提供 Gas 资助。

其他

Omnichain 404

Omnichain 404 将 LayerZero V2 与 Pandora 的 ERC 404 代币标准的改进版本相结合,引入与 Omnichain 兼容的新的资产类别 OMNI 404 。

分配计划:

-

90% 归社区所有

-

10% 分配给开发者

Tradable

Tradable 允许开发人员构建由共享流动性的经济安全性支持的全链应用程序和 Rollup。Tradable 由全链 ID、模块与共享流动性组成。全链 ID 允许用户与不同链上的用例进行交互而无需桥接。模块是 SDK,允许开发者利用 Layerzero 消息传递跨多个链创建应用程序。共享流动性允许用户质押跨多个链的资产以支持利用 Layerzero 转移的应用程序。

分配计划:

-

10 % 分配给开发者地址

-

90 % 分配给共享流动性金库的存款者和 Alpha 测试者

SQUID Game

SQUID Game 最初是 BNB Chain 上的 meme 币。

分配计划:

-

完全奖励给 BNB Chain、Base 上的 SQUID Game 部署者。