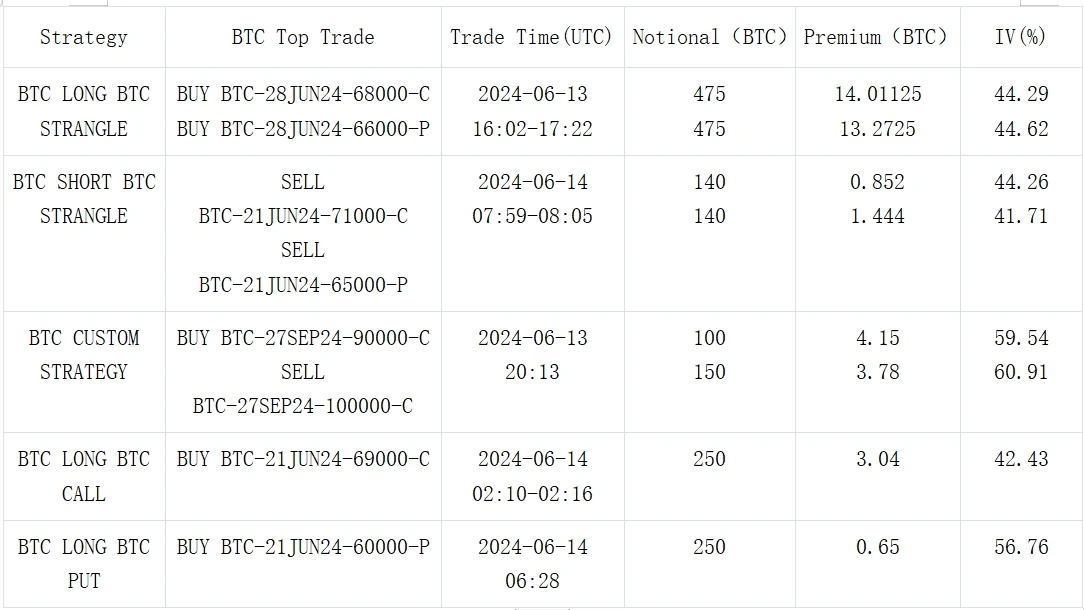

钱包唤起时的混乱

连接钱包是进入 Web3 世界的关键一步,Web3 用户经常需要在一些 DApp 网站上连接钱包。但是,仅仅是这个简单的动作,也可能对用户造成严重的不便。

连接钱包

想象一下这样一个场景:一位新入门的 Web3 用户(出于好奇,他安装了许多个插件钱包),访问了某个 DApp 网站,并且想要使用自己的浏览器插件钱包来连接它,但是当他们点击网站提供的“Connect Wallet”按钮,并选择某个钱包以便想使用它来连接 DApp 时,可能会发现弹出的钱包并不是自己选择的。这很可能会让他感到慌乱和窒息,以为是自己的电脑中了病毒,所以才执行了自己意料之外的操作。

区块链钱包是连接区块链的重要入口,而为了占据这个入口,各个钱包使用了它们能想到的各种方式。其中最让 DApp 开发者以及 DApp 用户头疼的要数各钱包对全局变量的篡改。

在当前的浏览器钱包实现逻辑中,都有通过向浏览器注入全局变量来暴露钱包提供的功能(例如以太坊平台的钱包会将其提供的功能注入到「 window.ethereum 」上),以便 DApp 可以调用钱包提供的方法来与之交互。

只是,由于很多钱包都会将自己注入到同一个 window.ethereum 变量上,就导致在后面注册的钱包会覆盖之前注册的钱包,以至于只能通过这种方式只能唤起最后注册的那个。

有时候 DApp 用户为了可以正常使用自己想要用的钱包,不得不临时将其他钱包插件禁用,或者直接只安装某一个钱包。这样一来,反而与钱包开发者最初的想法大相径庭了。并且新钱包哪怕做的更出色,也很难吸引到已经使用其他钱包的用户。

有朋友可能奇怪,为什么一定要注入到同一个变量中呢?假设有两个钱包:A 和 B,其实只要 A 将自己注入到「 window.a 」,B 将自己注入到「 window.b 」,想要唤起哪个钱包,就调用其对应的对象中提供的方法,就不会发生上述想要调用 A 却反而将 B 唤起的问题。这样确实可以解决竞争问题,但是,问题在于,如此以来,假如 DApp 将要支持多个钱包连接,就必须将开发者想要适配的所有钱包名称全部预先定义在代码中,并且在用户选中某个钱包时,调用该钱包的相关方法。导致相关代码维护起来相当麻烦。而统一将钱包注入到同一个对象上,则可以免于这个麻烦。

解决方案

为了脱离上述的两难困境,社区中有两个相似的标准。

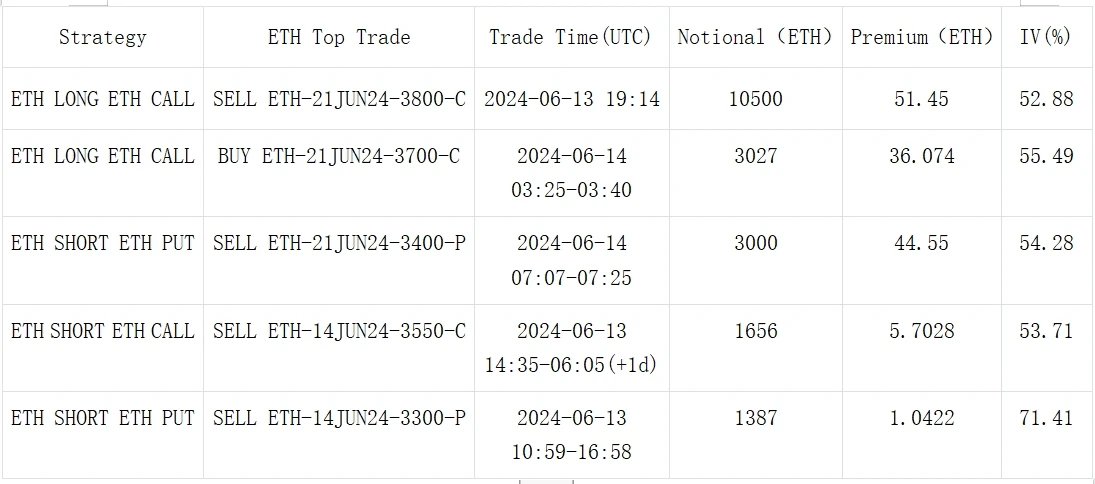

以太坊的解决方案:EIP-6963

以太坊社区在 2023 年 5 月份提出了 EIP-6963 提案。

其中的基本逻辑很简单,就是舍弃全局变量,转而使用约定的事件,来解决钱包注册与发现的问题。

具体来说,插件钱包加载成功后,触发统一的「 eip6963:announceProvider 」事件,通知 DApp 有新的钱包可用。而 DApp 则通过监听此事件,来得知自己目前可用的钱包有哪些。

这样,通过一套抽象的事件监听逻辑,避免了直接使用全局变量所造成的问题,且能够自动发现目前用户环境中可用的钱包。如此一来,两难自解。

社区标准:Wallet Standard

EIP-6963 是以太坊生态标准,但是不止以太坊,其他链平台也会有类似的问题。例如 Solana 链的钱包,普遍会将自己注入到「 window.solana 」变量上,同样会造成竞争情况。

那么可否让 Solana 生态也实现这个标准呢?虽然 EIP-6963 只是为了解决以太坊生态中的钱包发现问题,但是其中所蕴含的思路其实可以套用在所有链平台。那么,我们能否再进一步,提供一套通用的标准,让所有区块链平台的钱包和 DApp 实现,让所有链平台的开发者和用户都能享受到 EIP-6963 所提供的便利?理论上是完全没有问题的,而且已经有开发者在这么做了,也就是 Wallet Standard。

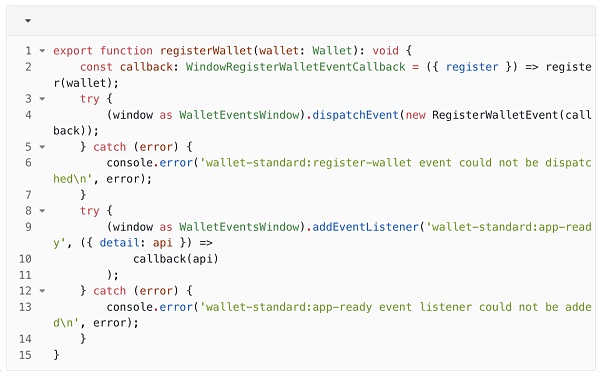

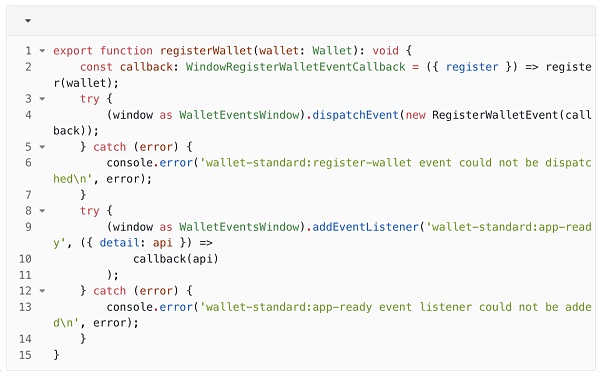

Wallet Standard 所做的核心工作,在于提供了两个函数:「 registerWallet 」和「 getWallets 」,前者用于钱包,后者用于 DApp。

钱包调用「 registerWallet 」,传入一个钱包对象,这个对象上封装了钱包提供的功能(例如 Connect 方法,用于连接钱包)。函数内部会先触发一个 RegisterWalletEvent 事件,事件的参数其实是一个回调函数,用于让 DApp 监听到 RegisterWalletEvent 事件时调用,而这个回调函数实际上会将 wallet 对象传入,于是 DApp 就可以拿到钱包对象引用,也就可以与钱包进行交互了。

DApp 开发者没有必要自己来写监听、接收钱包对象的代码,这部分也已经被 Wallet Standard 内置到「 getWallets 」当中。但是,getWallets 只是监听了事件,具体要怎样处理事件,还是需要开发者考虑。例如获取到的 Wallets 放到哪里?有些钱包在 DApp 加载前就已经加载,而另一些钱包可能在之后才加载,这些钱包的状态如何维护?Wallet Standard 针对以上细节问题,同时提供了「 @wallet-standard/react 」包,开发者直接使用它提供的 React Hooks 就可以获取到想要的数据,包括钱包列表、当前连接的钱包、钱包提供的方法等。

Wallet Standard Features

除了最基本的获取 Wallet 对象外,Wallet Standard 也定义了一些 Features 格式。

实际上,钱包都具有一些最基本的功能,例如连接、监听钱包事件等。Wallet Standard 提供了「 standard:connect 」、「 standard:events 」等 features,钱包供应商实现这些特性后,DApp 可以直接根据这些值来判断钱包是否支持某些操作。

上面提到的 “standard:*” 是它内置定义的特性,实际上它们的值并没有特别强硬的要求,所以可以随意扩展。不同的链平台也会有其独特的特性,例如 Solana,直接约定 “solana:*” 即可。Solana 平台常见的 features 包括「 solana:signTransaction 」, 「 solana:signMessage 」等。

Wallet Standard 现状

目前实现了 Wallet Standard 标准的项目实际上并不多,值得一提的有 Solana 和 Sui。

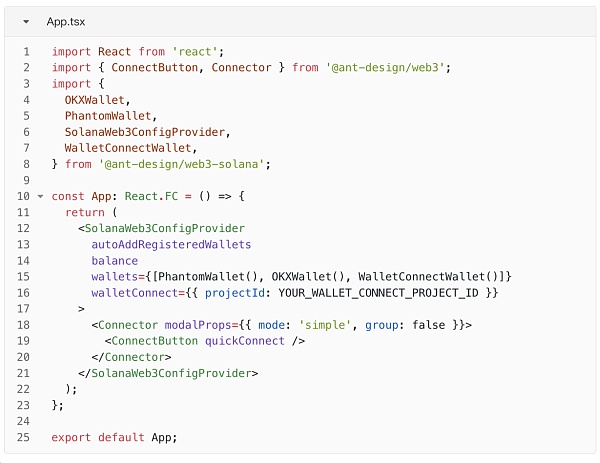

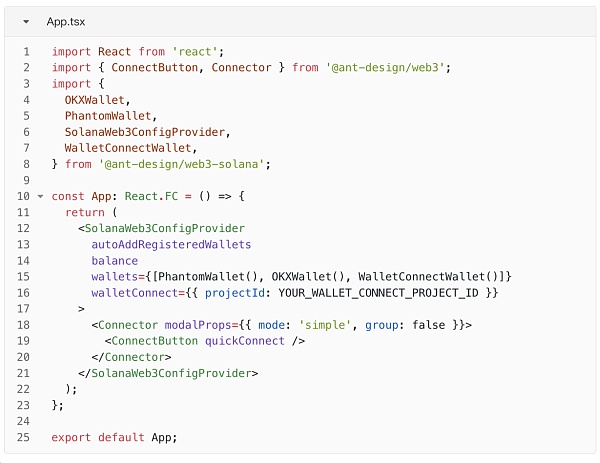

在 Ant Design Web3 的 Solana 适配器中,也支持适配了 Wallet Standard 的钱包的自动检测,开发者基本只需要通过一个「 autoAddRegisteredWallets 」开启即可,不需要配置一大堆的钱包元数据,开发体验和用户使用体验直线上升。

ZAN.TOP 连接钱包的逻辑在早期同样遇到相同的问题,不过现在,得益于 Ant Design Web3 提供的配置,很轻松就适配了 EIP-6963 标准。大家在 https://zan.top/personal/account?chInfo=ch_wxdyh 绑定地址时应该已经体验到这一点了。

各区块链生态的实现

目前各个区块链平台对 Wallet Standard(或 EIP-6963)标准的态度并不相同,这里举几个例子:

Bitcoin

比特币目前为止似乎没有类似的标准,有一个实现了 Wallet Standard 标准的项目,但是并没有引起太多关注,现在也很久没有提交新的代码。

目前开发者只能手动维护状态,或者使用一些开发包来辅助工作。例如在 Ant Design Web3 中的 Bitcoin 适配器实现中,针对不同的钱包,会从不同的全局变量上获取,并存到统一的状态中。这其实是等于库开发者将繁琐的状态维护工作接手了。而且,这仅仅解决了钱包冲突问题,无法自动感知可用钱包的问题依然存在。

Ethereum

以太坊平台已经有了 EIP-6963 标准,相关库和钱包也大多提供了支持。

Solana

如上文,官方提供了实现:https://github.com/solana-labs/wallet-standard

Sui

Sui 目前已经对 Wallet Standard 提供了实现,在官方文档上可以找到使用方法:https://docs.sui.io/standards/wallet-standard

DApps 开发库的支持

wagmi

wagmi 通过 mipd (https://github.com/wevm/mipd) 库对 EIP-6963 提供了支持,具体方式可以查看 wagmi 的文档。

RainbowKit

RainbowKit(https://www.rainbowkit.com/)内部逻辑基于 wagmi,所以也已经对 EIP-6963 提供了内置支持。

Ant Design Web3

Ant Design Web3(https://web3.ant.design/) 的 Ethereum 和 Solana 适配器对这两个标准都进行了非常好的支持,并且开发者开启起来非常便携。

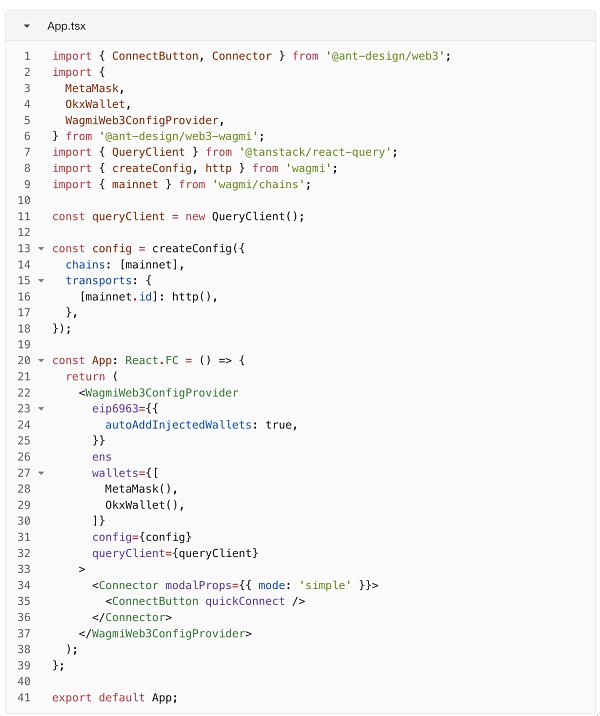

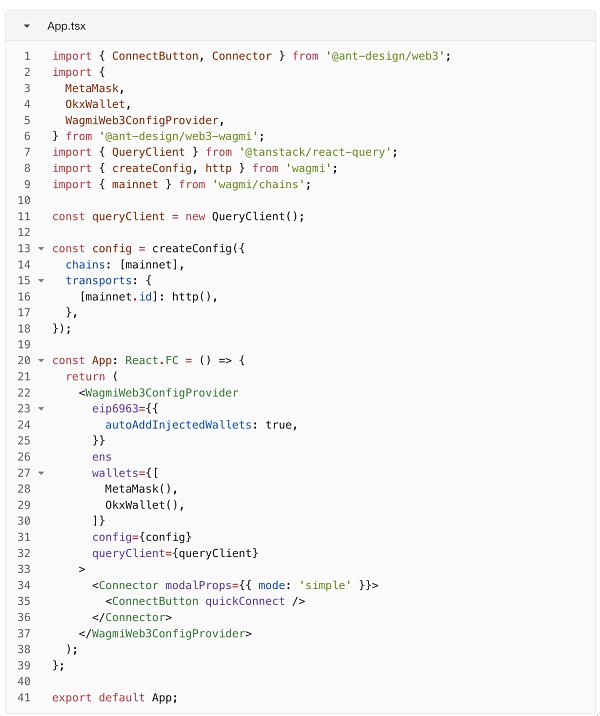

对以太坊 DApp 开发者而言,只需要添加 eip6963 配置即可,注意其中与 EIP-6963 相关的在 23-25 行:

而如果你是 Solana 生态的 DApp 开发者,方式也是类似的。它提供了 autoAddRegisteredWallets 属性:

总结

EIP-6963 和 Wallet Standard 可以极大改善用户连接钱包的体验,降低新钱包供应商的准入门槛。希望以后能有更多链平台以及钱包、DApp 开发者可以提供或实现相关标准,这有利于 Web3 向着更好的方向发展。