原文作者:flowie、西昂翔,ChainCatcher

目录:

一、 2022 年加密市场概括

二、 2022 年加密风投基金募资情况

三、 2022 年项目融资情况

-

各赛道融资笔数、金额分析

-

年度融资金额 Top 10 的项目

四、 2022 年活跃投资者

五、结语

一、 2022 年加密市场概括

“加密寒冬”是 2022 年的关键词,而这股寒意是逐级传递的。

宏观环境上, 2022 年全球通胀、各国央行纷纷推出货币紧缩政策,加上美联储激进加息,所有资产类别都在价格上给予回应:全球各国股市、货币市场、国债均出现大幅下跌;2 年期/10 年期美国国债收益率倒挂幅度持续创新高;以科技股为主的纳斯达克跌跌不休。

而加密行业吸引来过度投机人群,其杠杆率相对传统行业更高,因此在全球资本收紧的背景下,去杠杆过程更为猛烈。

首先是二级市场的暴跌,证实加密市场步入深熊。加密总市值从 2021 年 11 月达到的高位抹去约 2 万亿美元,截至 2022 年底,加密总市值跌破 1 万亿美元。而加密货币价格在 2022 年整体呈现明显下跌趋势,其中比特币价格暴跌超过 60% 。

来源链接:

稳定币作为加密行业的基石,稳定币总供应量在 2022 年 3 月达到 1615 亿美元的峰值,但此后出现超过 143 亿美元的大规模赎回。

来源链接:

DeFi 领域,根据 Defillama 数据,DeFi 的 TVL 从 2022 年 1 月的 1710 亿美元跌至 2022 年 10 月的最低点 500 亿美元,下降近 75% 。随着 Terra 等一系列事件的发生,DeFi 的 TVL 也出现了两次大幅下跌,市场因此加速熊市。

来源链接:

NFT 领域,随着市场持续降温,NFT 交易量仍处于低迷状态。2022 年 5 月的超高交易量主要是由于在 otherside 发行 otherdeed 诱导用户的 FOMO 情绪。纵览 2022 年,NFT 总市值从约 350 亿美元跌至 210 亿美元,跌幅超过 40% 。

其次,二级市场持续走熊的背景下, 2022 年加密市场发生了较多负面风险事件。我们见证了多家加密巨头像多米诺骨牌一样相继倒下:Terra、三箭资本、Voyager Digital、Celsius、FTX、BlockFi……而眼下来看,这个名单仍在持续增加。

而宏观环境的式微,二级市场的深熊以及多个黑天鹅事件,让加密行业的投融资市场信心迅速削减。2022 年中的 Luna 崩盘事件,也成为投融资市场的重要“分水岭”。今年上半年整个创投市场基本延续甚至超越 2021 年的牛市表现,但下半年的热度却急转直下,无论是机构募资端还是投融资市场的节奏均放缓,而这一颓势或将延续至 2023 年上半年。

2022 年加密投融资市场的投资节奏如何,资金又流向了哪些领域?根据加密数据平台 等数据,ChainCatcher 整理了 2022 年加密市场的募资数据,整体投融资数据、投融资细分赛道分布以及最活跃投资者等数据,回顾了 2022 年加密投融资市场的整体概况。

二、 2022 年加密风投基金募资情况

在募资方面, 2021 年加密市场的牛市表现让不少资金在 2022 年年初进入加密市场。2022 加密风投市场前两个季度基金募资均大幅上涨, 2022 年第一季度募资笔数 54 笔,同比 2021 年增长 500% ,募资总金额为 117.23 亿美元,同比增长 2245% 。2022 年第二季度募资笔数 96 笔,同比增长 500% ,募资总金额为 241.93 亿美元,同比增长 635.12% 。

但是随着熊市的到来,年中 Luna、三箭资本等系列暴雷事件频发,投资机构的表现也遭受质疑,强劲的募资势头很快被遏制。2022 年第三季度基金募资笔数和募资总金额迎来断崖式下滑,募资笔数比第二季度下降 54.16% ,募资总金额则比第二季度下降 25.43% 。

到 2022 年尾声,FTX 黑天鹅事件出现,以红杉资本、Paradigm 、淡马锡、Multicoin 等等投资加密领域的顶级基金数亿美元投资减计为零,加密投资机构的声誉严重受损,基本很少有上游资金配置加密市场,第四季度的基金募资活动基本停滞,几乎只有一起募资事件,募资总金额为 1.5 亿美元。

但整体来看,尽管市场低迷,但 2022 年投资机构依然获得了更多的“弹药”, 2022 年共完成了 195 起募资事件,同比增长 87.5% ,募资总规模达 541.05 亿美元,同比增长 186% 。

数据来源:Messari

从具体的投融资数据来看,随着加密市场的大幅回撤,多起暴雷事件的冲击,加密投融资市场的投资节奏从上半年到下半年呈现逐渐放缓的势态,估计在 2023 年投资依然会延续较为谨慎的投资节奏。

三、 2022 年项目融资情况

本报告统计了 2022 年在 DeFi、CeFi、基础设施、游戏、NFT、社交娱乐、DAO、工具信息服务和其他共计 9 类 1528 起投融资事件。

2022 年加密行业公开的累计融资金额达到 267.7 亿美元,融资笔数为 1528 笔,分别较 2021 年下降 4.5% 、增长 28% 。该年度发生的并购事件为 57 起,其中 10 起公布了收购金额,累计达 16.4 亿美元。

2022 年Q1,加密投融资市场以 116.86 亿美元的融资总额,延续了自 2021 年Q4 以来的单季投融资超百亿美元记录,融资事件 405 起,在融资总额和次数两个维度均实现了连续 5 个月的正向增长或持平记录,这是前所未有的加密投资黄金时代。

但之后,伴随着美联储持续加息、Luna 崩盘等暴雷事件频发,从 2022 年Q2 开始,加密投资市场开始急转直下, 2022 年Q2、Q3、Q4 融资总额分别是 72.04 亿美元、 45.58 亿美元、 33.46 亿美元,融资次数分别是 358、 329、 254 ,无论总金额还是机构出手次数都开始显著减少。

数据来源:

从投融资细分轮次就可以看出,加密项目的融资轮次分布和 2020 年、 2021 年基本类似,依然集中在天使轮、Pre-种子轮、种子轮等较早期阶段,这一点在游戏、NFT 及 DeFi 领域体现的最为明显,这三个领域获早期融资的项目占比分别占 68% 、 65% 和 63% ,可见其目前仍处于蓬勃发展的阶段,行业格局远未固化。

2022 年加密风投的资金主要流入了哪些赛道?和 2021 年相比又有哪些变化?

从投融资领域分布来看, 2022 年融资笔数排名前三的领域分别是基础设施(252 笔),游戏(213 笔)、DeFi(193 笔),分别占总融资笔数的 16.49% 、 13.94% 、 12.63% ;融资总金额排名前三的领域分别是基础设施(75.65 亿美元)、CeFi(56.8 亿美元)、NFT(34.56 亿美元)、分别占总融资规模的 28.20% 、 21.22% 、 12.92% 。

与 2021 年相比, 2022 年各赛道的融资金额总量和投融资事件总数都有较高增长,多数增速超过 50% 。其中融资数量和融资金额均呈较上涨态势的领域有基础设施,NFT、社交娱乐、工具信息服务,融资笔数分别同比上涨 19.4% 、 68.2% 、 134.2% 、 125% ,融资金额分别同比上涨 82.3% 、 181.32% 、 265.2% 、 78.5% 。

此外, 2022 年单笔融资超 1 亿美元的融资事件有 63 起,其中多个项目通过连续融资获得了数亿美元的大额资金。其中Animoca Brands 在三笔融资中累计融资 5.44 亿美元,Amber 在两笔融资中累计融资 5 亿美元,NEAR Protocol 在两笔融资中累计融资 5 亿美元,Aptos连续融资四轮,披露融资金额的两轮融资中累计融资 3.5 亿美元,Sui在两笔融资中累计融资 3.15 亿美元。

2022 年最受头部基金青睐、大额融资项目主要聚集在基础设施领域(包含基础设施赛道包括 Layer 1、Layer 2、开发者平台、钱包、中间件等细分赛道),其中超 1 亿美元的融资事件有 19 起,主要集中在公链及扩容赛道。除了上一轮新公链叙事中的Polygon 年初融资 4.5 亿美元,该赛道很多新贵们完成了不菲的融资,比如 Aptos 融资两轮共融资 3.5 亿美元,Sui 融资 2 亿美元、zkSync融资 2 亿美元等。

而在 2021 年爆红的 NFT,在低迷的 2022 年,依然保持了强劲的势态。NFT 领域完成超 1 亿美元融资的事件有 12 起,且主要集中在中后期的头部项目,典型融资项目有 Animoca Brands (三轮共融资 5.44 亿美元),Yuga Labs(4.5 亿美元)、Opensea(3.5 亿美元)、Dapper Labs(3.05 亿美元。)

而社交娱乐和工具信息服务领域无论是融资笔数还是融资金额均大幅上涨。社交娱乐(一直被视为Web3突破用户增长的内容入口之一, 2022 年“去中心化社交”、“Web3社交网络”、“Web3音乐”等社交娱乐内容是一大热点话题,并出现了灵魂绑定等热门新概念。随着 Elon Musk 高调收购推特后,关于Web3社交的热议再次被推向高潮。但由于该赛道依然发展较早期,方向也较为模糊,也没有出现高增长的平台, 2022 年社交娱乐赛道社交娱乐获投项目主要集中在种子轮阶段,为 56 笔,且很少有大额融资,典型融资事件有去中心化社交协议 Farcaster 完成a16z 领投的 3000 万美元融资。

而工具信息服务领域,获投项目主要集中在种子轮阶段,共有 53 笔。有关加密数据分析的细分赛道投融资最活跃,融资笔数达 36 笔,占该领域总融资数量的 36.73% ,其中超 1 亿美元融资的项目有区块链数据分析公司Chainalysis(1.7 亿美元)、加密资产软件公司 Lukka(1.1 亿美元)。此外,随着今年多个头部项目接连暴雷,有关加密项目的财税、会计等工具平台或解决方案也引来一级投资热潮 ,Tiger Global、红杉资本等知名机构都有入局。

CeFi 和 DAO、游戏领域虽然融资笔数数略有上涨,但融资金额却较大幅下降,分别同比减少 54.2% 、 17.2% 、 46% 。DeFi 领域,融资笔数和融资金额均略有下降,分别同比减少 27.2% 和 9.3% 。

CeFi 领域、 年中 Luna、Celsius 等暴雷前,以 FTX、Amber 等为代表的 CeFi 头部玩家风头无两,陆续完成了多笔过亿大额融资,而到了第三季度这一势头基本消退,融资笔数和融资金额均大幅下跌,随着 FTX 倒闭,不少关联的 CeFi 机构接连传出危机,CeFi 领域第四季度融资依然较为低迷。CeFi 赛道成熟度相比较高,获投项目中早期 38 起、A 轮 33 起,比例相对均衡。CeFi 赛道最活跃的垂直领域为交易所,其它较为热门的还有支付、做市商、储蓄、资产管理等。

虽然 CeFi 受挫后,Uniswap、dYdX等 DeFi 头部协议在各类崩盘事件运作良好,市场普遍认为 DeFi 引来新一波的红利,但是 2022 年 DeFi 领域没有出现重大创新的协议,一级市场并没有出现新一轮融资热,完成超 1 亿美金的融资项目为只有 Uniswap ,其在 2022 年 10 月份完成了 1.65 亿美元融资。

相比 NFT 的稳健发展,同样在 2021 年蹿红的区块链游戏却在 2022 年势头明显减弱,在头部项目 Axie、STEPN 严重受挫,备受质疑的势态下,也没有类似于 Axie、STEPN 现象级的新概念游戏项目诞生。虽然围绕 3 A 级区块链游戏、NFT 游戏、元宇宙等概念的项目略有投资热度,但从融资总金额的大幅度下降来看,明显投资机构对该领域的下注更为谨慎。

而在 2021 年曾被视为继 NFT 下一个大热主题的 DAO,在 2022 年不仅没有按预期爆发,甚至几乎没有激起什么“水花”,无论是在市场的讨论度上,项目的实质进展上和一级市场的投融资表现上,都较为沉寂。

1、各细分赛道的详细融资数据情况:

基础设施

基础设施赛道包括 Layer 1、Layer 2、开发者平台、钱包、中间件等诸多领域, 2022 年基础设施领域发生投融资事件 252 起,共筹集 75.5 亿美元资金,规模排各赛道首位。融资事件同比增长 19.4% ,资金总量同比增长 82.3% 。从融资轮次来看, 2022 年基础设施获投项目早期 115 起、A 轮 48 起。

DeFi

DeFi 赛道包括 DEX、借贷、资产管理、收益器、稳定币等。DeFi 领域 2022 年发生投融资事件 193 起,共筹集资金 16.5 亿美元。融资事件同比增长 -27.2% ,资金总量同比增长 -9.3% 。DeFi 获投项目主要集中在种子轮阶段,为 110 起。

CeFi

CeFi 领域 2022 年发生投融资事件 128 起,共筹集资金 56.8 亿美元,占各赛道排名第二。融资事件同比增长 7.6% ,资金总量同比增长 -54.2% 。

NFT

NFT 领域 2022 年发生投融资事件 180 起,筹集 34.6 亿美元资金。融资事件同比增长 68.2% ,资金总量同比增长 181.3% 。从 2021 年至今,各季度不论融资总额还是事件数,NFT 领域基本始终保持上升态势。NFT 获投项目也主要集中在种子轮阶段,为 100 起。

游戏

游戏领域 2022 年发生投融资事件 213 起,共筹集资金 16.1 亿美元。融资事件同比增长 80.5% ,资金总量同比增长 -46.0% 。游戏领域中获投项目主要集中在种子轮,共计 113 起。

DAO

DAO 领域 2022 年发生投融资事件 35 起,共筹集资金 2.7 亿美元,融资事件同比增长 25% ,资金总量同比增长 -17.2% 。DAO 获投项目主要集中在种子轮阶段,为 12 起。

社交娱乐

社交娱乐领域 2022 年发生投融资事件 89 起,共筹集资金 8.4 亿美元。融资事件同比增长 134.2% ,资金总量同比增长 265.2% 。社交娱乐获投项目主要集中在种子轮阶段,为 56 起。

工具信息服务

工具信息服务领域 2022 年发生投融资事件 90 起,共筹集资金 11.6 亿美元,融资规模在各赛道中为。融资事件同比增长 125% ,资金总量同比增长 78.5% 。工具信息服务获投项目主要集中在种子轮阶段,为 53 起。

其他

其他领域 2022 年发生投融资事件 164 起,共筹集资金 44.3 亿美元,融资规模在各赛道中排第三。融资事件同比增长 51.9% ,资金总量同比增长 2.5% 。获投项目主要集中在种子轮阶段,为 61 起。

2、 2022 年度融资 Top 10 项目:

来源:

2022 年加密领域单笔融资金额最高的 10 个项目分别是公链 Terra(10 亿美元 )、数字资产托管平台 Fireblocks(5.5 亿美元)、以太坊基础设施开发公司 ConsenSys(4.5 亿美元)、BAYC 开发商 Yuga Labs(4.5 亿美元)、以太坊扩容项目 Polygon(4.5 亿美元)、加密交易所 FTX(4 亿美元)、加密交易所 FTX US(4 亿美元)、Web3 游戏软件公司和风险投资公司 Animoca Brands(3.58 亿美元)、绿色挖矿公司 Crusoe Energy(3.5 亿美元)、公链 NEAR Protocol(3.5 亿美元)、Flow开放商 Dapper Labs(3.05 亿美元)。

令人唏嘘的是,融资金额排前十的项目中,Terra、FTX、FTX US 在今年都经历了暴雷,并给整个加密市场造成了巨大的冲击。足见上一轮牛市中制造了非常大的泡沫和风险隐患。

四、 2022 年活跃投资者

对于拥有充足资金的头部基金来说,相比于牛市下被 FOMO 情绪裹挟着“上车”,熊市之下加密市场逐渐去泡沫回归本质,项目估值也回归理性,或许是投资出手的更好时机。

从投资笔数来看投资机构的活跃度, 2022 年排名前十的投资机构分别是 Coinbase Ventures、Animoca Brands、Shima Capital、GSR、Spartan Group、Dragonfly、Solana Ventures、Alameda Research、a16z、Jump Crypto。

来源:

其中投资超过 100 起的是(119 )、(118 )。Coinbase Ventures在 2022 年明显加快了投资节奏,从 2018 年至今累计投资笔数为 259 次,而在整个 2022 年大举进攻,出手了 119 次 ,几乎占据投资总笔数近一半。在投资分布上,Coinbase Ventures 投资领域主要集中在基础设施、DeFi 领域,投资占比分别为 30% 和 24% 。从项目单笔融资金额来看,今年其参与超过 1 亿美元级别的项目仅有 Yuga Labs(2 亿美元)、Sui(3 亿美元)、Aptos 和 Layer Zero(1.35 亿美元)、Gnosis Safe (1 亿美元)五个项目。

而 Animoca Brands 2022 年投资笔数为 118 笔,在其投资的版图中,游戏始终是 Animoca Brands 的核心,在数量上,游戏类占到了其今年所有投资项目的 60% 以上,超过 1 亿美元的项目融资中有 6 个,分别是 Yuga Labs(4.5 亿美元)、Polygon (4.5 亿美元)、足球媒体平台 OneFootball(3 亿美元)、Web3 游戏服务商 Immutable(2 亿美元)、板球 NFT 平台 Rario(1.2 亿美元)、跨链基础设施 LayerZero(1.35 亿美元)。

而投资笔数超过 50 起的为 Shima Capital(88 )、GSR(76 )、Spartan Group(63 )、Dragonfly(61 )、Alameda Research(59 )、Solana Ventures(59 )、a16z(56 )、Jump Crypto(55 )。

其中资产规模较大的顶级风投 a16z,投资领域分布上较为均衡,各领域出手的次数相差不算很大,主要分布在基础设施、NFT 和游戏等领域。而在投资阶段上,a16z更偏好发展成熟的加密初创企业, 2022 年总共出手 57 次,而其中参投金额超过 1 亿美元项目就有 Yuga Labs、Aptos、Sui、LayerZero、中心化无线热点网络Helium等 18 个项目,占总投资笔数的近 30% ,远超 Coinbase Ventures 和 Animoca Brands,而参投的不少大额项目都在公链及扩容赛道。

投资笔数仅次于 Coinbase Ventures、Animoca Brands 的加密原生基金 Shima Capital 成立于 2021 年,投资笔数达 86 笔,主要专注于偏早期项目, 2022 年参与的 1000 万美元以下的融资项目占到了全年的近 80% ,没有投资超过 1 亿美元的融资项目。成立 2013 年的加密做市商 GSR 投资笔数 76 笔,投资阶段早期中期项目居多, 2022 年参与的 1000 万美元以下的融资项目占到了全年近 64% ,参投融资金额超过 1 亿的项目有 2 个,包括 Gnosis Safe (1 亿美元)和在 2022 年暴雷的 Terra(上市后融资 10 亿美元)。

成立于 2018 年的加密原生基金 Spartan Group,投资领域主要分布在 DeFi,基础设施和游戏,投资阶段偏早期, 2022 年参与的 1000 万美元以下的融资项目占到了全年近 64% 。参投融资金额超过 1 亿的项目只有 Polygon(4.5 亿美元)。成立于 2018 年的加密原生基金 Dragonfly,投资领域主要分布在 DeFi、基础设施和 CeFi 领域,投资阶段上, 2022 年参投融资金额超过 1 亿的项目有以太坊扩容方案 zkSync / Matter Labs(2 亿美元)、NEAR Protocol(融资两轮, 3.5 亿美元/1 亿美元)、Polygon(4.5 亿美元) 3 个项目。

主要投资于 Solana 生态的 Solana Ventures 投资领域主要分布在 DeFi、游戏领域,投资阶段偏早期, 2022 年参与的 1000 万美元以下的融资项目占到了全年 73% 。Jump Crypto 2022 年参投融资金额超过 1 亿的项目有 Sui(3 亿美元 )、Aptos(1.5 亿美元)、加密交易所 Kucoin(1.5 亿美元)。

总体来看,头部基金更青睐于将资金注入基础设施、DeFi 领域和游戏领域,尤其是公链及扩容赛道几乎成为头部基金不敢错过的赛道。

除投资机构外,加密行业一级市场不可忽视还有个人投资者。2022 年投资笔数超 10 起的天使投资人有 Balaji Srinivasan(44 )、Sandeep Nailwal(37 )、Sebastien Borget(14 )、Santiago Roel Santos(14 )、Jaynti Kanani(14 )、Stani Kulechov(11 )、Ryan Selkis(11 )。

来源:

其中,最为活跃的天使投资人 出手了 44 次,Balaji Srinivasan 曾是 Coinbase 的首席技术官和 A16z 的普通合伙人,是许多成功的科技公司和加密协议的早期投资者,包括 Alchemy、Ava Labs、Bitcoin、Cameo、Chainlink、Clubhouse、Dapper Labs、Ethereum、Instadapp、NEAR Protocol、 OnDeck、Opensea、Solana、Soylent、Superhuman、Synthesis 和 Zora。Balaji Srinivasan 也曾多次创业,创办的三家公司 Earn.com、Counsyl、Teleport,分别被 Coinbase、Myriad、和 Topia 收购,此外 Balaji Srinivasan 还是“网络国家”的概念提出者。

2022 年 Balaji Srinivasan 主要投资于工具信息服务、基础设施、DAO 领域,其中投资项目中融资金额超过 2000 万美元的项目则有 5 个,分别是模块化区块链 Celestia(5000 万美元)、Web3数据索引 Nxyz(4000 万美元)、去中心化社交 Farcaster(3000 万美元)、去中心化交易平台 Hashflow(2600 万美元)。

而 Polygon 联合创始人 Sandeep Nailwal 是活跃度仅次于 Balaji Srinivasa 的个人投资者, 2022 年投资次数达 37 次,主要投资于基础设施和 NFT 领域,其中投资项目中融资金额超过 2000 万美元的项目有互操作协议 LayerZero(1.35 亿美元)、非洲Web3超级应用 Jambo(3000 万美元)、加密银行与支付公司 Zamp(2000 万美元)。

五、结语

总体而言, 2021 年牛市下积累的市场泡沫与风险隐患在 2022 年被戳破,随着加密巨头的接连破产,众多主流加密投资机构都因此付出了沉重代价,加密市场的投融资节奏在迅速放缓,而资金将青睐于流向具有长期价值的加密“新基建”中。

从 2022 年投融资情况来看,基础设施(包含基础设施赛道包括 Layer 1、Layer 2、开发者平台、钱包、中间件等细分赛道)、NFT、Web3社交娱乐、数据分析是较为热门的领域,在 2023 年大概率会延续热度。

值得一提的是, 2022 年与比特币支付技术和闪电网络相关的产业正在得到关注,虽然融资金额远不及基础设施、NFT 等项目,但仍值得在 2023 年持续关注。

那么,其他权威机构是如何预测 2023 年趋势的?

按照惯例,a16z、Messari、Pantera 等分析和风投机构对 2023 年投资趋势做出了自己的预测。其中,a16z提到区块链的移动端、多方计算、zk 技术相关的项目和开发等领域会受到持续关注。Messari 预计 2023 年加密基础设施会持续 2022 年的热度,此外,由于 2022 年的链上安全事故频发,安全审计公司会持续获得融资,Messari 看空的领域是过度炒作的GameFi。

Messari 创始人 Ryan Selkis 本人更倾向于去中心化社交 (DeSoc) 。Pantera Capital合伙人 Paul Veradittakit 在预测中提到 zk 技术、

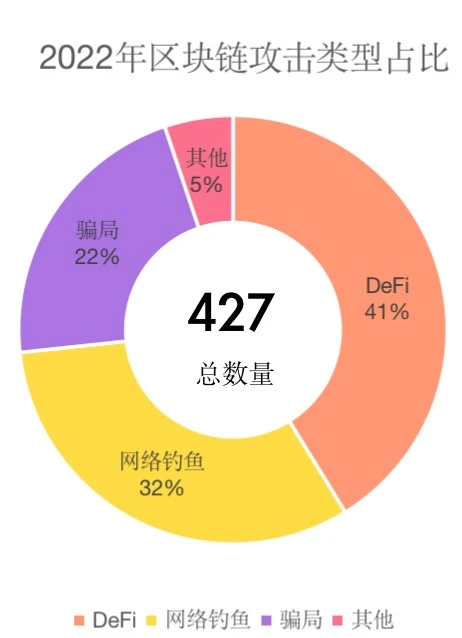

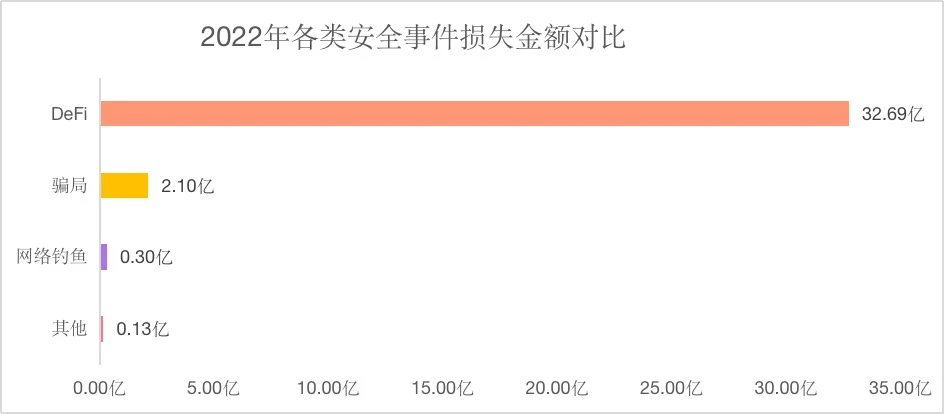

在安全事件方面,我们依旧采取月报形式分阶段统计整理给大家。主要使用了 4 个纬度来进行统计,分别是

在安全事件方面,我们依旧采取月报形式分阶段统计整理给大家。主要使用了 4 个纬度来进行统计,分别是