文 | 数智前线,作者|周享玥,编辑|赵艳秋

2024年被认为是大模型的应用落地元年,大模型落地的进展一直备受瞩目,而大模型招投标信息被认为是其中的风向标。最近,数智前线通过中国政府采购网、中国招投标公共服务平台、天眼查、企查查、寻标宝等渠道,梳理了2024年1月1日至2024年6月15日之间大模型相关项目的中标情况,并从中看到今年围绕大模型所产生的整个大市场的一些特点。

超230个项目,呈现哪些特征?

2024年上半年,大模型相关的项目正在迎来大爆发。

据数智前线不完全统计,仅2024年前五个半月,国内大模型项目中标公告已发布超230个,远超2023年全年水平。

而在这超230个项目中,我们发现了如下一些特点和趋势:

第一,大模型中标项目逐月递增,相关需求也愈加多元化。

2024年前5个月,每个月的中标项目数都在创今年单月新高,从1月的15个,迅速膨胀至了5月的66个。而进入6月份,仅前半个月,公布的大模型相关中标项目数已经达到35个。可以预见,更多的大模型项目将在下半年奔涌而来。

从中标项目的采购需求来看则十分丰富,不仅有算力方面的,包括GPU芯片、训推服务器、云资源等,也有数据层面的,即大模型相关数据标注或者数据资源等,还有大模型层面的,如大模型以及相关支撑平台,应用层面的(大模型在明确场景中的融合落地),以及评测、咨询、培训等多元需求。

不过,从占比来看,大模型的算力支撑需求仍然占据主导位置,约占1/4。与各种场景化的应用相关的行业大模型、企业大模型,以及大模型赋能原有业务的项目,也占较大比重,且正在与日俱增。

第二,采购方区域分布广泛,央国企都已经卷了起来。在我们统计的项目中,地区分布十分广泛,北京、上海、深圳、杭州等城市是出单较多的地区,但在云南保山、广西南宁、河南焦作、新疆库尔勒市、西藏自治区日喀则市等地也都有大模型的相关项目。

而从招标单位的行业分布来看,运营商、金融、教育、能源、政务、汽车等诸多领域都涌现出了大量项目,大模型已经开始深入到各行各业。

与此同时,央国企的大模型项目正在剧增。在我们统计的十大主要大模型厂商的中标项目中,有超六成的项目都来自于央国企。

第三,大厂在拿单上具有先发优势,但整体市场仍然机会众多。

从中标方的情况来看,今年上半年,拿单最多的企业,仍然是主流大模型厂商。十大主流大模型厂商合计拿下的项目,约有84个,占了总项目数的超35%。其中,据不完全统计,中国电信、科大讯飞、智谱AI、百度云、中国移动分别拿下16、14、12、11、10个项目,位列前五。

十大主流大模型厂商之外,其余超六成的项目,则花落各地的方案商、集成商及工程商,且这些方案商各自中标的项目数普遍在1至3个不等。

第四,涌现出了多个亿元级算力大单,同时也有项目0元中标项目。

从234个大模型相关项目的中标金额看,大多数项目都在几十万元到几百万元不等。

但其中,也出现了多个大单,如亿元级别项目共3个,最大一单是一个金额高达4.35亿元的算力项目,由阿里云获得。另外两个亿元级别大单则皆由大模型厂商之外的第三方服务商获得。而这两家服务商,都是华为云的合作伙伴。

千元级别大单则达到了18个,如中国移动湘潭分公司中标的“人工智能钢铁大模型建设项目”,价值2411.6万元,北京东华合创科技有限公司中标的“基于大模型的城市大脑二期项目施工”,价值6103.5万元。

值得一提的是,这些上千万级别和上亿级别的项目中,有不少都是AI算力相关的项目。大单正在越来越多,甚至一些特别小的地方,也能公布好几个亿级的项目。

事实上,算力相关的项目或许还将在2024年下半年持续出现。目前不少地方都已提前预告了智算中心相关的项目。比如延安市AI大模型智算中心,总投资2.5亿元,预计将在2024年6月开工;海口综保区自贸港高端制造业算力集成创新中心项目,预计投资4.65亿元,将在2024年10月招标;襄阳市东津新区智算中心及大模型建设项目(一期),总投资4.9亿元,计划在2024年7月开工……

大单频出的同时,也不乏0元中标的项目。这一方面,有可能是企业为了争夺项目,而采取的价格战。另一方面,也有可能是招标的项目属于试验测试性质,客户还要看价值真正付费。

如“联通雄安产业互联网有限公司AI大模型场景和应用探索服务”项目,即由科大讯飞股份有限公司0元中标。不过这一项目主要是为了遴选合作伙伴,暂时还未涉及具体的项目落地问题。

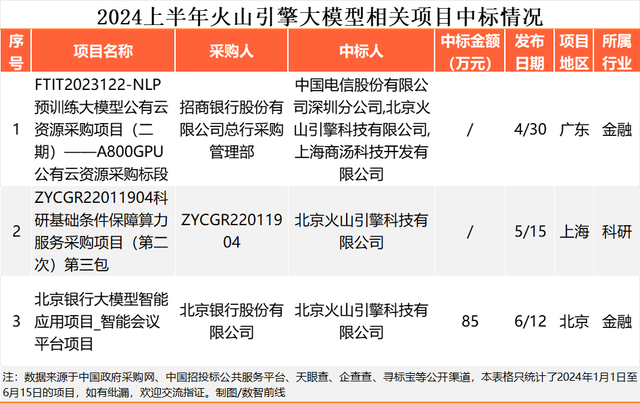

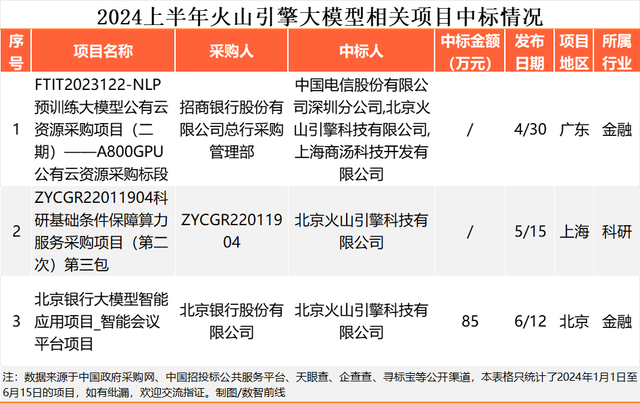

又比如火山引擎中标的“ZYCGR22011904科研基础条件保障算力服务采购项目(第二次)”同样显示中标金额为0元。尽管在具体的中标信息说明中,中标价格又是以“折扣”形式呈现。

说完了整体情况,我们再来详细看看十大主流大模型厂商各自的中标情况。 中国电信:拿单最多的玩家

既在情理之中,又在意料之外,2024年上半年,中国电信是一众大模型厂商中拿单最多的玩家。中国电信作为央企,可以拿到不少一手的总集大单。据不完全统计,它至少中标了16个大模型相关的项目,且其中有9个都属于“本集团体系内的项目”。

而除了内部采购项目,中国电信也从外部拿下不少项目。其中,既有大模型落地和应用的项目,如常州市钟楼区人民检察院的大模型采购项目,也有不少算力方面的项目,如南航的算力中心建设项目。

这种项目分布也在一定程度上契合了中国电信在大模型上的布局。自2022年12月起,就已启动语义大模型的研发,并于2023年11月,正式发布首个千亿参数星辰语义大模型“TeleChat”,逐渐形成了“1+1+1+M+N”的大模型布局,包括1个智算云底座、1个通用大模型底座、1个数据底座、M个内部大模型、N个行业大模型。电信旗下的天翼云为了顺应大模型对云提出的新需求,也在加速向智算云全面升级。

此外,值得一提的是,在此次统计中,中国电信也作为一大招标大户,作为总集商,向外发布了不少大模型相关的招标项目。

科大讯飞:最近半年拿单凶猛

科大讯飞最近半年拿单颇为凶猛,年初至今,在各大平台放出的招投标信息中,至少中标14个大模型相关项目。尤其是进到6月份,仅半个月时间,科大讯飞就中标了5个项目。

科大讯飞同样是央国企们的重点选择对象。在14家招标企业中,至少有11家都来源于央国企,还有一家属于事业单位。

这很大程度得益于科大讯飞在国产化全栈能力的布局。去年10月,科大讯飞和华为共同推出了中国首个万卡的国产算力平台——“飞星一号”,并在3个多月后推出了讯飞星火V3.5,验证了“飞星一号”的可靠性。

与此同时,去年为探索央国企大模型之路,科大讯飞整合讯飞研究院、相关业务单元及部分前场力量,成立了公司的一级组织“星火军团”,加强开拓央国企市场。

此外,值得一提得是,科大讯飞此前在一些垂直行业市场上多年积累的行业沉淀和客户关系,也在助力其快速拿单。如司法、运营商等行业,都是科大讯飞投入颇久的赛道。

智谱AI:一匹黑马

2024年上半年,智谱AI无疑是一众主流大模型厂商中的一匹黑马。

虽然是一家刚成立不过几年的“年轻公司”,并不像其他老牌公司有多年的业务场景积累,但从年初至今,智谱AI已经中标至少12个大模型相关项目,涵盖金融、科研、能源、教育、汽车、运营商、地质等诸多行业,成为了中标项目最多、覆盖行业最广的人工智能企业之一。

尤其是从央国企项目中标情况来看,在12个中标项目中,有8个均来源于央国企,3个由事业单位招标。

为什么作为一家“年轻公司”的智谱AI,能拿到这么多项目?

一方面,早在去年3月14日,在GPT-4发布的同一天,智谱AI也发布基于千亿基座模型的对话模型ChatGLM,并开源中英双语对话模型ChatGLM-6B,成为了去年最早可商用的大模型之一,取得先发优势。

另一方面,今年年初,北京市人工智能产业投资基金对智谱AI投资,其成为该基金成立以来投资的第一家 AI 大模型公司。该基金是北京市政府投资引导基金联合社会资本组建,由此,智谱AI获得了不错的背书效应,也获得不少央国企的关注。

另外,更低的价格也是这家公司在一些项目中决胜的关键。比如在岚图汽车招标的大模型项目中,智谱AI报价348.81万元,比腾讯云1334.1万元的报价和科大讯飞758.96万元的报价低了好几倍。

值得一提的是,除了大模型和算力,与大模型相关的培训也在B端客户向智谱AI采购的产品和服务之列。比如价值约90万元的“中国移动宁夏公司2024-2025年AI+人才培训采购项目”。

百度云:服务过半数央国企

百度云是国内最早推出大语言模型的厂商之一,在大模型拿单方面,有着先发优势。今年上半年至今,百度已中标至少11个大模型相关项目,覆盖金融、运营商、汽车、水务、政务、能源、港口等多个行业,且其中,有两个均为千亿级大单。

自从今年年初,国资委召开中央企业人工智能专题推进会,央国企在大模型方面的动作正在加快。而百度、华为是当时唯二参加了这场推进会的人工智能企业,对其进入央国企市场比较有助益。

在不完全统计的11个项目中,有9个项目的招标人都来源于央国企。比如,中国铁塔、南方电网等,又比如太平金融服务有限公司,是中国太平保险集团旗下一级子公司。

而除了这些公开招标的项目,在5月28日的2024智能经济论坛上,百度智能云事业群总裁沈抖透露一个数据——国内98家央企里,一半以上使用了百度的大模型平台或者服务。

云厂商们此前在传统云计算时代的项目积累,也在一定程度上为其带来了向大模型升级的新订单。比如中国铁塔的“2024年数字虚拟客服助手采购项目”,就是为了保证服务的延续性,而以单一来源采购方式向其智能客服平台项目的原建设单位——百度云,进行了采购。

值得一提的是,百度云此前在传统云计算市场的站位,并不在前三。人工智能的确为其带来了扭转站位的机会。

中国移动:斩获颇丰

2024年上半年,中国移动在大模型领域,同样斩获颇丰,其至少中标了10个大模型相关项目,覆盖运营商、钢铁、软件和信息技术服务业、教育、政务等多个行业。

与电信类似,中国移动同样有不少项目属于“内部消化”项目,并同时兼有对外的算力和大模型落地相关的项目。

而在对大模型的布局上,也从算力、算法、数据等多个层面进行了全方位布局,既有大模型训练基地、大模型评测基地、大模型产业创新基地等三大人工智能基地,又有千亿参数多模态大模型、预训练行业数据,以及大模型应用“超级工厂”等。

腾讯云:两条腿走路

在一众投入基础大模型研发的厂商中,腾讯云一直算得上相对低调的存在。

一方面直到去年9月,腾讯才正式对外发布混元大模型,成为BATH中最晚向外推出自研大模型的基模厂商。另一方面与其他大模型企业的战略打法不太相同,腾讯云对于大模型的战略布局,呈现出了明显的“产品化”特征。

混元大模型上线后,腾讯就将重点之一放在了自身庞大的国民级产品矩阵上,将大模型直接赋能给旗下的各类SaaS产品后,典型如企业微信、腾讯会议、腾讯文档等,对外提供服务。

今年4月,腾讯还宣布,在“大模型全家桶”策略下,其内部目前已有超400个业务在接入腾讯混元。

而从最新的中标情况来看,腾讯云大模型项目正在加速增长。据不完全统计,2024年上半年,腾讯云至少中标了6个大模型相关的项目订单。其中,既有算力方面的大单,也有汽车、媒资、医疗大模型落地与应用方面的项目。

此外,除了以“大模型”为主要需求点单独招标的项目,腾讯云也和武汉天喻教育科技有限公司一起作为联合体,拿下了“宝安区教育数字化转型一中心两平台建设项目”,在这一个完整的数字化项目中,采购方开始在某些细分应用上,要求服务商结合大模型的能力,进行定制化开发。

腾讯云所中标的大模型项目得行业分布也较为广泛,涵盖了汽车、科研、医疗、传媒、教育等多个行业。这或许得益于其在云业务时代的积累的行业优势。 华为云:亿元大单来自算力

与传统云计算市场的情况类似,在大模型时代,虽然华为云绝大多数项目依然是通过合作伙伴参与招投标,因此很难从公开信息对其中标情况进行全面统计,但在一些NA项目上,也常常会有其亲自下场夺标,以此来打造标杆的情况。华为云是第一个明确下场做行业大模型的厂商。今年上半年,华为系公司至少中标了4个大模型相关项目,覆盖能源、气象、教育和金融多个行业。

其中,有不少都是此前就与华为云进行大模型战略签约的客户。如深圳气象局。

除了中标信息外,华为云今年还有不少类似的落地发布。比如今年1月,与鄂尔多斯市创新投资集团,联合发布了基于工业AI大模型的工业互联网平台。4月28日,又与湖南钢铁集团、湖南移动发布了三方联合开发的钢铁行业盘古大模型……

大模型之外,作为目前国产化算力市场最头部的玩家,算力也是不少客户重点向华为云采购的内容。比如华为云就中标了知网与大模型落地相关的云算力服务采购项目。

值得一提的是,除了自己拿标,华为云今年上半年也通过合作伙伴拿下了不少大单。比如贵州云上鲲鹏科技有限公司中标的大模型建设工程,金额高达1.77亿元,提供的产品品牌正是华为盘古。华为的另一家合作伙伴云鼎科技,也中标了金额达1.5亿元的大模型项目,其中的大模型算力硬件等大概率也是由华为提供。

商汤科技:除了大模型,也赚算力的钱

和百度云、智谱AI等厂商一样,商汤科技也是国内最早一波推出大模型的厂商,在去年4月,商汤宣布推出了“日日新大模型”,有一定先发优势。而在今年上半年,商汤中标了至少4个大模型相关的项目。

其中一个就来自海通证券的“2024年证券垂直领域大模型项目”,需要定制开发证券行业大语言模型和海通私域检索问答应用,价值137.8万元。而除了和海通证券有大模型方面的合作之外,据悉,商汤的日日新大模型还与WPS Office、阅文等企业都有合作。

靠大模型赚钱的同时,商汤也在赚算力的钱。可以看到,上半年,商汤有3个中标项目均为与其他厂商共同合作拿下的算力方面的大单。如与科大讯飞、百度云一起合作的“招商局集团基础大模型MaaS公有云服务集中采购项目(二次采购)”,与中国电信、京东科技合作的“NLP预训练大模型公有云资源采购项目(二期)——H800GPU公有云资源采购标段”项目。

这得益于商汤此前在基础设施建设上的布局。虽然并非云计算公司,但自2018年起,其每年都会以数十亿元投入SenseCore大装置,并于2022年1月在上海临港建成了亚洲最大的智算中心(AIDC),正式投入使用。

这些投入,也正在大模型时代加速为其带来真金白银的回报。2023年,商汤“日日新”大模型+大装置驱动生成式AI业务爆发式增长200%,收入已达12亿元,占总营收的比重达到35%,成为了商汤成立十年以来,以最快速度从无到有、突破10亿收入大关的新业务。

除了大语言模型,在业界普遍关注的多模态方面,目前商汤在投入,业界认为,视觉技术瓶颈还需要时间。 阿里云:中标4.35亿元超级大单

围绕大模型,从招投标平台的不完全统计看,阿里云最近半年拿单不算太多,仅中标四个项目,其中三个项目的采购人均为ZYCGR22011904。但它绝对是一众厂商中最大的“隐形赢家”,仅卖算力,就拿下了一个762.8万元的百万级订单,以及一个4.35亿元的超级大单。

在一众主流大模型厂商中,阿里云的打法比较特殊。今年5月,阿里云在北京召开的AI峰会上,阿里云首席技术官周靖人曾表示,开源是阿里云的战略,但与此同时,阿里云形成的是一个开源和闭源的整体体系。

虽然截至目前的中标项目统计中,仅出现了一个阿里云的大模型直接落地的应用项目,即“华润数字科技有限公司2024-2026华润集团大模型服务框架采购”项目,但一些服务商和用户已将阿里云的开源大模型,落地部署到实际业务场景中。通义开源模型下载量已超过700万。

当然,如果客户采用开源模型,阿里云不能在模型上获得金钱上的收益,但这确实是一个导流渠道,当一些客户不再满足于开源模型,或许会在寻求更高水平的闭源模型时,选择阿里云。另外,当用户用到公有云上的开源大模型时,也让阿里云从算力上赚到的钱。阿里云此前公布的数据显示,截至今年5月,其大模型API日调用量已经过亿;除了日常2C应用外,也服务了9万家企业客户。

与此同时,阿里云面向大模型落地过程中的快速定制问题而推出的百炼大模型平台,则从工具和服务角度,完成了另外一个商业闭环。 火山引擎:率先打响价格战

在一众大模型厂商中,火山引擎入场B端大模型市场最晚,一直到今年5月15日,才宣布字节自研大模型“豆包”将通过火山引擎正式对企业市场提供服务。

其中标的大模型相关项目,也相对零星。今年上半年,不完全统计,火山引擎仅中标三个大模型相关项目。其中两个项目,均与算力有关”。

不过,随着大模型服务的推出,并率先打响价格战,与大模型落地应用相关的项目正在被其收入囊中。今年6月,“北京银行大模型智能应用项目_智能会议平台项目”公布中标人选,火山引擎以85万元报价中标。

这与它在传统云计算时代的打法如出一辙。作为“后来者”,要想从“前辈们”手中抢肉吃,价格上就必须更舍得。

当然,比起在传统云计算市场的艰难突围,在大模型时代,火山引擎“实现翻身”的潜力或许会更大些。它背靠字节跳动,有钱袋子,有人才,有抖音、直播电商等天然场景,又有海外机构,具备在AI技术上持续跟进国际先进水平的能力。

结语

被业界公认为“大模型行业落地元年”的2024年,即将过半,我们看到,大模型的竞争进入白热化,战况每天都在变化,随着各家大模型的水平不断接近,以及价格战的掀起,拿到项目最多的企业几乎每月都在变化之中,战场上的玩家们要面临的考验,也会越来越多。

未来几个月战况会如何发展,我们将持续关注。