参考来源 Bankless

作者|Golem()

Bankless 分析团队近期对 16 个代币后续近三个月的涨跌做出了预测,包括L1赛道、L2赛道、LSD 赛道及其他赛道的主流代币和热门代币。本篇文章将整理 Bankless 分析师团队的预测及理由,供读者自行参考。

L1板块

Solana(SOL)

预测时间段: 2024 年 6 月 21 日至 2024 年 9 月 21 日

预测时币价: 132.79 美元

预测至今币价表现:上涨 5.88%

Bankless 分析团队预计随着 Meme 币热潮的进一步消退,SOL 的后续表现会不如 ETH。

尽管 SOL 在 2023 年 10 月至 2024 年 3 月期间表现惊人,随后价格达到 200 美元的最高价,但生态系统的新颖性似乎已达到顶峰,关键的链上指标(包括日活跃地址和 DEX 交易量)在整个 6 月份都处于停滞状态。

Solana 凭借低费用和统一的全球状态的两个特点在本轮周期抓住 Meme 币发行风口 ,但最近几周 Meme 币表现不尽人意。

Solana 上头部原生 Meme 币 WIF 和 BONK 已从 5 月份的高点下跌了 50% 以上,而其他 Meme 币表现更糟,之前火热的名人 Meme 币也大多接近归零,尽管有观点认为 Meme 狂潮消退表明 Solana 正健康迈向大规模采用,但随着 Solana 用户越来越意识到从链上的 Meme 币 中获得的利润有限,他们可能会考虑套现退出,从而导致 Solana 基本面恶化和 SOL 抛售压力增加。

Polkadot(DOT)

预测时间段: 2024 年 7 月 3 日至 2024 年 10 月 3 日

预测时币价: 2.38 美元

预测至今币价表现:下跌 7.98%

Bankless 分析团队认为其基金会可能会比预期更早破产,因为未来的支出和 DOT 的通胀将进一步压低代币价格。

6 月 28 日,Polkadot Web3 基金会发布了迄今为止最大的财政报告,这是其 OpenGov 计划的一部分,该计划于一年前实施,旨在让社区更好地了解并控制链的治理过程。

2024 年上半年,Polkadot 财政年度净亏损约为 1700 万 DOT(1.08 亿美元),假设 DOT 的价格(占财政价值的 96% )保持不变,按照目前的消耗速度,资金仅能再维持项目两年的运作。

最大的支出类别是“推广”,总计 3700 万美元,其中包括一些离谱的项目,如: 1000 万美元用于体育队赞助, 790 万美元用于会议活动, 47.8 万美元用于 Coinmarketcap 主页的动画标志,和 18 万美元用于私人飞机的宣传涂装。

虽然 Polkadot 生态系统在 2024 年花费了大量资金以期获得关注,但其代币在今年前六个月对以太坊的汇率下降了超过 50% 。

Toncoin(TON)

预测时间段: 2024 年 6 月 17 日至 2024 年 9 月 17 日

预测时币价: 7.88 美元

预测至今币价表现:下跌 4.42%

Bankless 分析团队承认该网络有望实现未来的增长,但同时担心在 400 亿美元的完全稀释估值下,公司专用区块链的投资价值尚不明确。

尽管 TON 网络之前一直难以获得有效的应用,但由于其创造者 Telegram 为网络带来了越来越多的实用性,其增长速度已呈指数级加快。

Telegram 去年九月推出了一个自托管的加密钱包,使用户能够轻松访问 TON 网络。今年二月,Telegram 加倍推动加密货币的采用,宣布允许广告客户使用 TON 购买频道的推广,并与频道运营者分享 50% 的费用。随后在四月,Telegram 与 Tether 达成合作,使其钱包用户能够免费发送 USDT。

2024 年,TON 网络的 TVL 飙升了 4200% ,达到 6.1 亿美元,同时日活跃地址数量也大幅增加。

TON 网络似乎处于建立一个独特且可行的链上生态系统的初期阶段;其原生的 Notcoin Meme 币达到了 20 亿美元的估值,超过 1.5 亿个地址参与了 Hamster Combat 这一点击赚钱的游戏,该游戏承诺将向参与者空投代币。

尽管 TON 网络迄今为止确实成功地获得了大量增长,但 TON 的前景仍有些不明朗。如果 Telegram 通过专有区块链创造收入的模式被证明是成功的,其他公司最终可能也会推出自己的网络,从而与 TON 网络竞争。但不可否认的是,现在引入新用户会有强大的先发优势,使 TON 网络成为其他希望在链上进行实验的公司的通用区块链解决方案。

Avalanche(AVAX)

预测时间段: 2024 年 6 月 28 日至 2024 年 9 月 28 日

预测时币价: 27.99 美元

预测至今币价表现:下跌 8.41%

Bankless 分析团队预计随着市场开始消化之前出乎意料的 ETF 批准叙事,该代币将在未来几个月表现出色。

6 月 28 日,Coinbase Derivatives 作为商品期货交易委员会(CFTC)注册的指定合约市场(DCM),向其监管机构提交了上市 SHIB、LINK、AVAX、XLM 和 DOT 期货的认证文件。

尽管最近提交的现货 SOL ETF 激发了人们对 Solana 将成为下一个向传统金融提供的加密资产的希望,但 SEC 在针对加密货币交易所的多起诉讼中坚持认为 SOL 是一种证券,再加上缺乏受监管的期货市场,其获得批准的可能性很小。

与 SOL 相比,AVAX 尚未被 SEC 指定为证券;未来 CME 期货的批准为现货 AVAX ETF 批准扫清了道路,就像 BTC 和 ETH 一样。

Near(NEAR)

-

观点:看跌

-

理由:借助 AI 短期炒作,长期来看无竞争优势

预测时间段: 2024 年 6 月 25 日至 2024 年 9 月 25 日

预测时币价: 5.5 美元

预测至今币价表现:下跌 5.48%

尽管 Near 试图利用英伟达 3 月份开发者大会新兴(且尚未证实)的 AI x Crypto 的炒作,将自己定位为该赛道的项目,但该网络目前在 AI 开发方面几乎没有值得注意的发展。

虽然 Near 创始人 Illia Polosukhin 之前曾担任 AI 研究员,但现实情况是,任何能够提供快速共识的区块链都可以成为 AI 开发的基础,而他的项目在用户基础更大、TVL 更多的其他 L1 项目中毫无竞争优势。

尽管 NEAR 短期表现强势,但如果没有足够吸引用户和资本加入的独特生态应用,代币很可能在不久的将来再次跑输 ETH 和 SOL 等主要竞争对手。

L2板块

Arbitrum(ARB)

预测时间段: 2024 年 6 月 27 日至 2024 年 9 月 27 日

预测时币价: 0.82 美元

预测至今币价表现:下跌 5.26%

Bankless 分析团队预计 ARB 在未来几个月的表现可能会优于其他 L2,但整体上的行业价值稀释和 ARB 的解锁应该会使该代币价格表现差于 ETH。

Arbitrum DAO 提案旨在将剩余排序器费用的 50% 分配给其 Tally 治理中心上的 ARB 委托人,以 ETH 形式向质押者支付约 7% 的年化收益率。质押奖励预计要到 9 月才会启用,同时对 ARB 流动性质押代币的支持也将推出,使委托人能够在 DeFi 中赚取额外的收益。

虽然在 ARB 中添加非通胀实际收益为持有者创造了额外的经济价值,但并不能保证 ARB 代币表现会优于 ETH。每个新 L2 代币的推出和现有代币的解锁都为投资者带来了抛压,随着L2技术变得日益商品化和分散化,所有 L2 的估值都会被稀释。

仅 Arbitrum 一家就每月向其团队和投资者解锁 1 亿枚代币,同时 Arbitrum DAO 拥有 35 亿枚 ARB,可能会将其分发到市场上,并且已经在未来三年为一个备受争议的游戏激励计划拨出 2.25 亿个 ARB。

Blast(BLAST)

预测时间段: 2024 年 6 月 26 日至 2024 年 9 月 26 日

预测时币价: 0.02 美元

预测至今币价表现:下跌 25.08%

Bankless 分析团队预计未来的激励措施将无法像过去那样激发用户的兴趣,从而导致越来越多的持有者开始认识到该网络潜在的不可持续性。

BLAST 于 6 月 26 日推出后不久,其完全摊薄估值约为 20 亿美元,在以太坊 L2 中排名第八,远低于头部的低流通量L2,甚至落后于采用率较低但流通量较高的L2,如 Mantle 和 Immutable。

整个 6 月份,许多 Blast 原生生态系统资产都被大量抛售。尽管 BLAST 上市后试图进行反弹,但并没有成功,这表明用户正在进行套现以寻找其他机会。用户存入 Blast 的主要动机是博取空投,BLAST 出人意料的低估值降低了未来激励的吸引力,在未来几个月链上基本面恶化的情况下,BLAST 将面临巨大的抛售压力。

StarkNet(STRK)

-

观点:看跌

-

理由:竞争加剧,无生态火爆应用支撑发展

预测时间段: 2024 年 6 月 18 日至 2024 年 9 月 18 日

预测时币价: 0.75 美元

预测至今币价表现:下跌 0.07%

Bankless 分析团队预计在没有突然爆发的 Starknet 生态应用的情况下,该代币的表现将继续逊于 ETH。

尽管 STRK 在 2 月底的空投短暂的使链上活跃,该生态系统的辉煌时期似乎早已过去。 Starknet 的多个关键指标(包括日交易量和活跃地址)在 2023 年 9 月达到峰值,后来即使有空投激励亦未能重新达到高点。

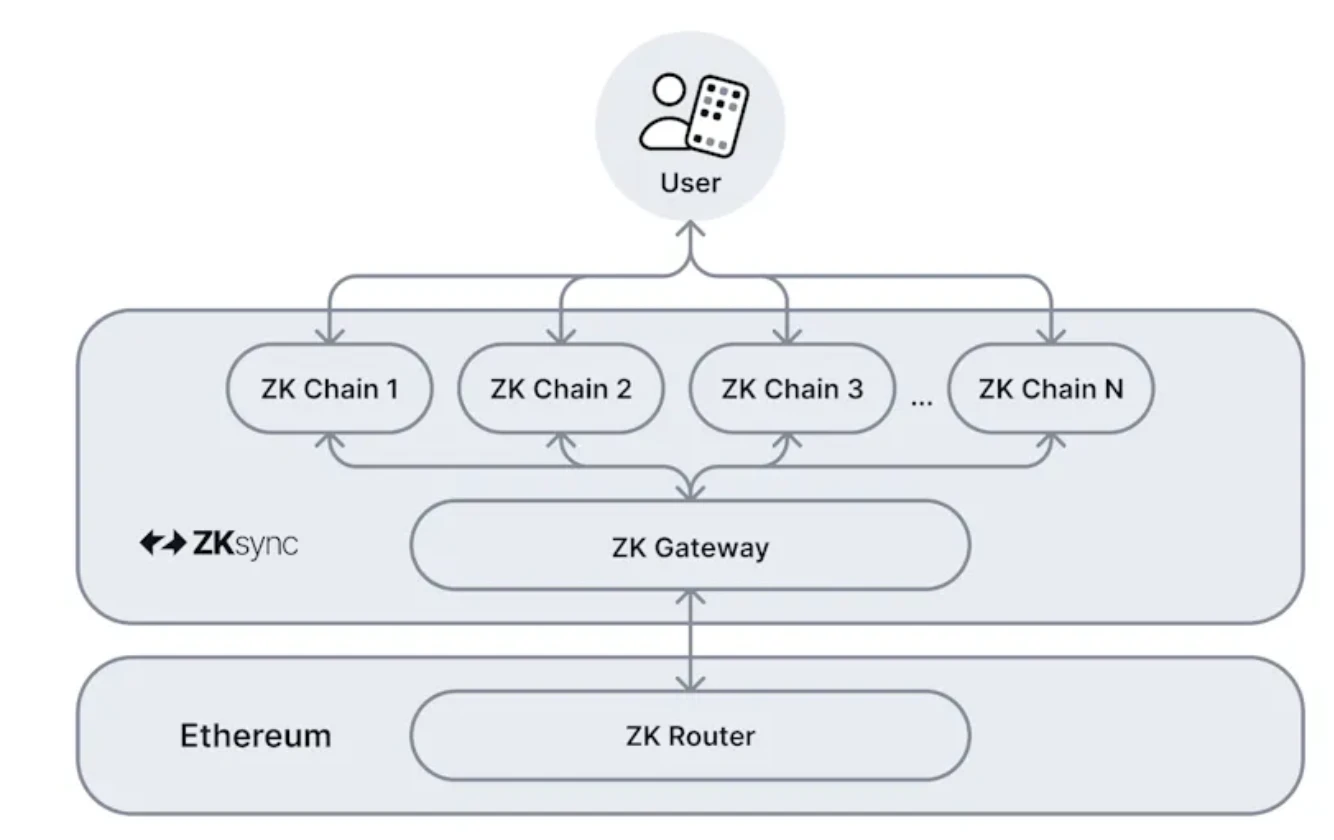

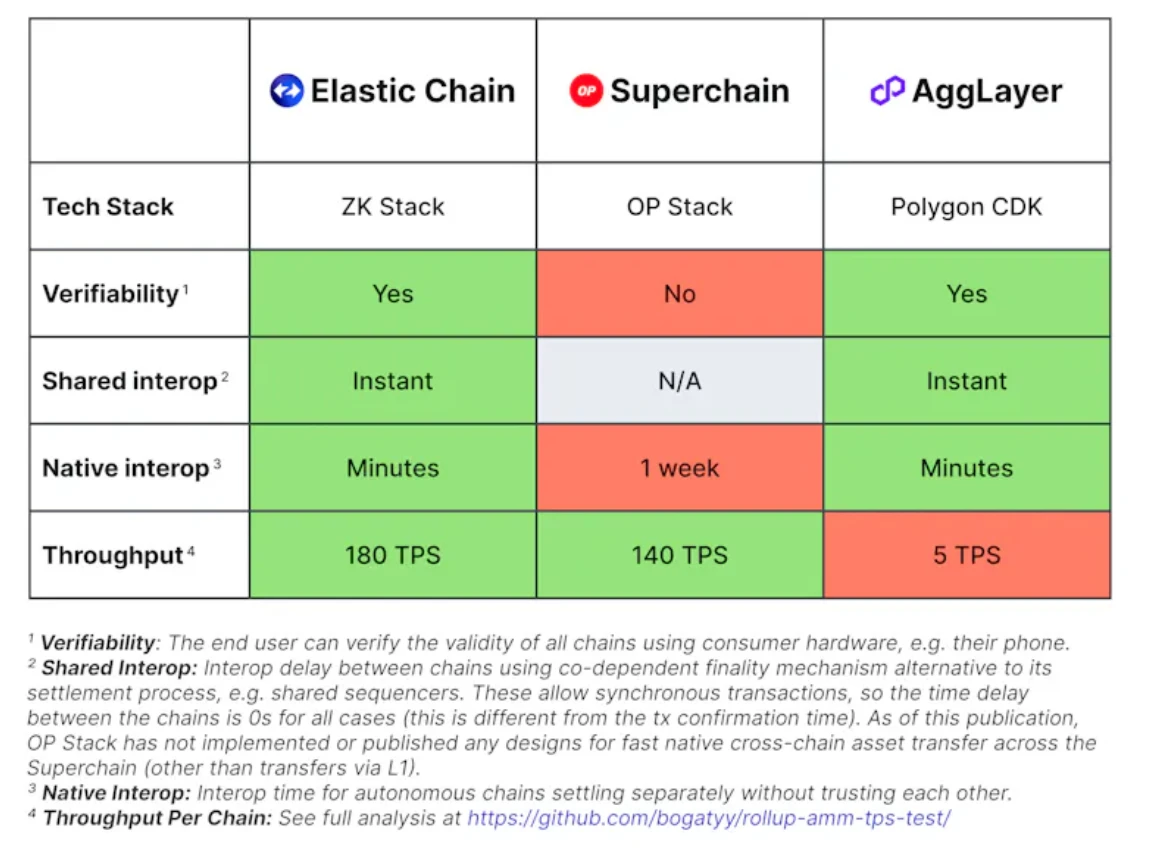

竞争对手零知识 Rollup ZKsync 宣布 6 月 17 日将开放认领 ZK 代币, ZK 的推出导致 STRK 价格在其发布后的几小时内暴跌近 30% 。

虽然 Starknet 实现了 Cairo 虚拟机,使开发人员能够绕过 EVM 链存在的技术限制,但这一做法使用户和开发者与该生态系统的互动都变得困难。尽管有观点认为这对全链游戏等某些领域发展有利,但 Starknet 生态系统上尚未见到能够激发持久链上使用的突破性应用程序。

ZK 的推出向投资者提供了一种可供购买的零知识证明技术叙事的流动性代币,削弱了 STRK 以技术为中心的叙事。同时大量新的 L2 代币和预期的行业代币解锁代表了未来必须要吸收的供应量,这会稀释所有以太坊 Rollup 的估值。

Optimism(OP)

-

观点:看跌

-

理由:新功能上线用户感知低,受大环境拖累

预测时间段: 2024 年 6 月 11 日至 2024 年 9 月 11 日

预测时币价: 2.14 美元

预测至今币价表现:下跌 16.84%

虽然故障证明功能的发布是在 Optimism 上实现“超级链”的重要一步,它使任何人都可以挑战排序器发布的不正确信息,并无需许可的提取 ETH/ERC 20 ,但它未能对 OP 代币价格产生积极影响。具有讽刺意味的是,自宣布这一重大升级以来,OP 代币实际上在表现上略微逊色于其竞争对手 MATIC 和 ARB。

加密用户历来很少关注他们进行交易的 L2 的安全状态,大量 TVL 迁移到不安全的“Stage 0 ”rollups(仅仅是被美化的多签)。虽然 Optimism 现在享有与 Arbitrum One 类似的“Stage 1 ”分类,但这一成就只是最低要求。Vitalik 在 3 月份表示,到 2024 年底,只有 Stage 1+的网络才能被允许冠以“rollups”的称号。

反而在新L2代币发行和代币解锁的环境下,OP 代币的未来表现将低于 ETH。

LSD 板块

ether.fi(ETHFI)

预测时间段: 2024 年 7 月 2 日至 2024 年 10 月 2 日

预测时币价: 6.5 美元

预测至今币价表现:下跌 7.54%

Bankless 分析团队预计其资金的很大一部分将很快通过 Mellow Finance 轮换到 Symbiotic Retaking,从而削弱因高估值而带来的增长,导致代币价格进一步下跌。

头部流动性再质押项目 ether.fi 在 6 月份的 TVL 基本停滞,月度增长率仅为 7% ,这是自 2023 年 10 月以来的最低增长率。尽管 ETHFI 的质押量已经小于 80% ,但其完全摊薄后估值仍比 LDO 高出 40% 。这种错误定价在所有 LRT 发行商中普遍存在,原因是其代币的低流通量以及投资者对该行业增长潜力的看好而导致。

虽然 ether.fi 通过创建“Liquid”策略金库和专有信用卡来试图扩展再质押协议以外的业务,但该协议以 EigenLayer 为核心的再质押模式面临着来自其他再质押模式的激烈竞争。

Pendle Finance(PENDLE)

预测时间段: 2024 年 6 月 24 日至 2024 年 9 月 24 日

预测时币价: 5.58 美元

预测至今币价表现:下跌 1.81%

Bankless 分析团队预计该代币将继续表现出色,因为该协议能够产生较高的收益并且能博取潜在空投。

在 2024 年上半年,PENDLE 无疑是基本面(即不是 Meme 币)表现最好的流动性加密资产之一,在 4 月和 5 月的峰值时有超 500% 的年内涨幅。

尽管 Ethena 和 EigenLayer 空投的到来可能会对 Pendle 产生利空影响,但事实上该协议 TVL 从 5 月的低点增加超 50% ,并在 6 月份多次突破 70 亿美元。

Lido(LDO)

-

观点:看涨

-

理由:质押与再质押共同发展,未来潜力巨大

预测时间段: 2024 年 6 月 12 日至 2024 年 9 月 12 日

预测时币价: 1.88 美元

预测至今币价表现:下跌 7.98%

Bankless 分析团队预计市场低估了 stETH 在再质押方面发挥的强大作用。

2024 年,再质押一直是加密行业重要叙事,通过重新质押资产以最小的额外风险来提高收益。LRT (Liquid Restaking Tokens)的工作原理类似于 Lido 的 stETH,但增加了再质押的收益和空投激励(来自 EigenLayer 和 LRT 发行者)。

为了应对竞争,Lido 与 Mellow Finance 合作为其 LST 实现再质押,Mellow Finance 是一个利用 Symbiotic 的 LRT 平台,Symbiotic 是 EigenLayer 的竞争对手,由 Lido 的核心员工和投资者支持。

存入 EigenLayer 生态系统的用户很大一部分是为了空投,那么存款人很容易因为空投转向投入 Symbiotic

因为 Lido 对 Symbiotic 进行了投资,因此他们有动力推动 Symbiotic 生态系统的发展,这意味着这些鲸鱼可以将大量 stETH 存入 Mellow 的金库,以建立最具流动性的 stETH 再质押协议。

Lido 通过提供普通的以太质押产品和风险略高的流动性再重质押协议,使自己成为最理想的质押解决方案,能够服务于具有不同风险偏好的市场参与者。

其他板块

Worldcoin(WLD)

预测时间段: 2024 年 7 月 1 日至 2024 年 10 月 1 日

预测时币价: 2.34 美元

预测至今币价表现:下跌 7.26%

Bankless 分析团队预计 WLD 代币解锁将进一步压低价格,而在生态系统缺乏重点进展时,这种抛压将更加明显。

英伟达在 2024 年前三个月实现了股价大幅增长,从而激发了人们对 AI 的热情。虽然 WLD 作为与 AI 相关的加密货币,直到 2 月初才开始有所表现,但价格也在短短一个月内就上涨了 440% 。

Worldcoin 可以说是本周期最臭名昭著的低流通量、高估值代币之一,这一特性使得操控价格更加容易并能够吸引投资者的兴趣。但从 7 月 25 日开始的内部解锁将增加抛压。

尽管 Worldcoin 表示未来计划为 WLD 及其身份认证模式创造现实世界的实用性,但该项目在实际应用上的采用度上几乎没有重大进展,同时由于存在用户身份交易黑市,其核心认证流程的也面临重大质疑。

Velodrome(VELO)

-

观点:看涨

-

理由:良好的知识产权保证,给持有人带来长期收益

预测时间段: 2024 年 6 月 20 日至 2024 年 9 月 20 日

预测时币价: 0.11 美元

预测至今币价表现:下跌 9.21%

Velodrome 获得的商业许可证(BSL)限制了交易所的仿造和 fork,只允许获得许可的参与者进行操作。这一特点促使 Base 原生的 Aerodrome fork 向 veVELO 锁仓者分配了 40% 的初始 AERO 供应,以此作为获得 DAO 同意并批准的回报。

Coinbase 于 2 月份上线了 VELO 和 AERO,虽然自那时起两个代币都在上涨,但在 Base Season 炒作和 Coinbase 通过其 Base 生态系统基金进行投资的直接背书下,AERO 的表现远远优于其前身。

尽管 AERO 代币因其近期的良好表现而吸引了不少人,但 VELO 持有者通过锁仓将享受 BSL 的福利,并可能获得未来希望使用其代码库进行部署 fork 项目带来的长期收益。

Ethena(ENA)

预测时间段: 2024 年 6 月 14 日至 2024 年 9 月 14 日

预测时币价: 0.72 美元

预测至今币价表现:下跌 37.22%

Bankless 分析团队认为 Ethena 未来的收益生成能力和安全保障不足。

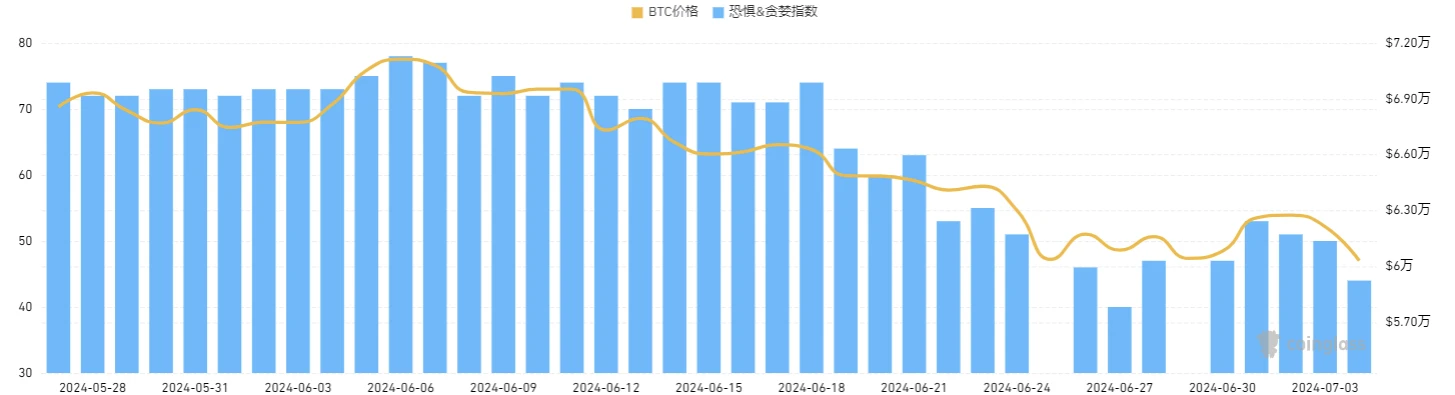

最近几周,由于 Ethena 决定将其保险基金的收入抽成率从 50% 降至 20% ,增加了质押 USDe 持有者的回报,Ethena 的存款也因此上升。

现货 BTC ETF 确实得到了大量机构的采用,但这主要来自对冲基金,它们可能正在采用与 Ethena 相同的收益生成策略——增加了这些曾经利润丰厚的交易的竞争力。

随着现货 ETH ETF 预计将在今年夏天开始交易,对冲基金将获得第二个加密资产进行套利,Ethena 通过其无风险套利策略产生的基差可能会继续压缩。

6 月份,Ethena 永续期货空头产生的收益明显下降,尽管提高了支付给质押者的收入百分比,但与实施这些变化之前的时期相比,sUSDe 的收益仅为其一半。

Ethena 的负债可能已扩大到有史以来的最高水平,但用于在利率为负或用户资产丢失的情况下弥补损失的保险基金仅占该存款基数的 1% ,当比负利率更糟的时期出现,ENA 的处境变得危险。

Curve Finance(CRV)

预测时间段: 2024 年 6 月 13 日至 2024 年 9 月 13 日

预测时币价: 0.28 美元

预测至今币价表现:下跌 3.24%

Bankless 分析团队表示虽然创始人被迫止损引发了下跌,但 Curve 高通胀代币模型可能也不具备可持续性。

创始人 Michael Egorov 之前拥有近 1 亿美元的未偿还稳定币借款,以 3.5 亿 CRV 为抵押,分散在五个不同的借贷协议中。随后,这些协议的存款者开始从 CRV 市场撤出流动性,无论是出于恶意还是担心清算引发的坏账, CRV 抵押品的利用率和借款利率都飙升,进一步挤压了 Egorov。

尽管 Egorov 的清算现已基本完成且 CRV 供应过剩问题已得到解决,但这并不保证代币价格从此只会上涨。该项目的通胀代币模式自 CRV 存在以来就给 CRV 带来了巨大压力,致其相对于以太币一直处于弱势。

Curve 激励用户长期锁定 CRV,以赚取更多的代币发行量和平台费用。该协议的 TVL 在 6 月份已经出现近 3 亿美元的资金流出。随着 CRV 价格下跌降低奖励价值,对代币基本面产生负面影响,可能引发 TVL 死亡螺旋。

数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 2024 年 6 月区块链游戏领域投融资事件(来源:)

2024 年 6 月区块链游戏领域投融资事件(来源:)