12:00-21:00关键词:降息、巨鲸增持、美SEC 1.摩根大通将美联储降息预期从11月提前到9月; 2.英国出售从毒品贩子处没收的门罗币; 3.美国众议院未能推翻拜登对SAB 121相关决议的否决权; 4.拜登承认在与特朗普的辩论中犯错,强调不会退选; 5.美SEC允许某些公司规避有争议的加密货币会计公告; 6.德国政府钱包地址向Coinbase等地址共转账2700枚BTC; 7.CryptoQuant:近一周巨鲸已加仓10万枚; 8.Golem Network多签地址1小时前6800枚ETH转入CEX; 9.第三大比特币地址昨日增持3400枚BTC,疑似属于RobinHood。

Lido CSM – Solo Staking 一直在进步,去中心化一直都在。

如果区块链的愿景是构建一个Decentralized、Permissionless和Trustless的网络,那么我们都知道,目前我们还未实现这一目标,并且还有很长的路要走。

想象一个由个人组成的网络,Validators遍布世界的每一个角落,守护着以太坊的网络安全。这个“个人”不需要是一个技术高手,不需要半夜爬起来检查掉线的客户端,他们可能是通过他们的私人电脑或者手机进行验证。也许他们没有32个ETH,但他们同样为这个网络提供安全。

这是一个理想状态。

目前以太坊的大部分节点仍由中心化的大型节点运营商运行,但进步也并没有停下。

2024年7月11日,Lido的CSM(Community Staking Module)测试网正式开放。与以往Lido挑选的37位专业节点运营商不同,这次是Permissionless的。

你、我、他,人人都能帮助Lido运行节点。

OAO特点与优势Bond——验证者的保证金

CSM(Community Staking Module)是Lido在以太坊上的第一个模块。通过这个模块,任何人只需提供少量基于ETH的保证金(Security Collateral),就可以像Lido“借”Lido池子里分配的ETH,帮助其运行节点并且获得作为NOs的奖励。

在此之前,Lido的节点运营商(NOs)是根据Industry Reputation选出的37个专业的节点运营商。在我看来,与其说他们为Lido提供节点运营服务,不如说这37家节点运营商用名誉“借”了Lido协议中的所有代币(尽管他们无法完全支配这些资金),从而赚取部分以太坊的年化收益。

在现实的金融世界中,类似这样的借贷,无论是公司还是个人,都需要支付一笔保证金,借出的金额通常是保证金的一定倍数。

Lido的CSM创新在于,让普通有能力运行节点的人也能够从Lido的池子中“借出”一定倍数的ETH。保证金的数量可以覆盖运行节点可能产生的财务损失。目前测试网所需的保证金为2到1.5 Holesky ETH。

注:如果一个NO验证多个验证者,那么所需的保证金也会减少。

Lido DAO目前决定将Lido总池子里最多10%的ETH分配给CSM模块。独立节点运营商(Node Operators)可以排队领取Lido分配的份额(stake allocation)。为了更好地识别优质的节点运营商,CSM使用了专门的预言机来监视运营商的表现。

奖励主要来源于:

保证金质押所产生的收益(capital gain)例:个人提供的2ETH +“借”出部分的运行节点的收益分成(labour job)例:Lido分配的32ETH

对个人NO来说,这是一种不错的提高收益的方式。例如,32 ETH可以拆分成多个保证金运行节点,从而变相地实现杠杆效应。

然而,任何加杠杆的行为必然伴随着更高的风险。在单节点运行中(32 ETH),将32 ETH全部罚没的可能性较小。但如果32 ETH全部以保证金的形式运行,那么在犯错时就有可能面临全部罚没的风险。

以上是一些对Lido CSM的看法,虽然市场低迷,以太坊也看似中心化,但是创新一直都在。

一、项目背景及介绍

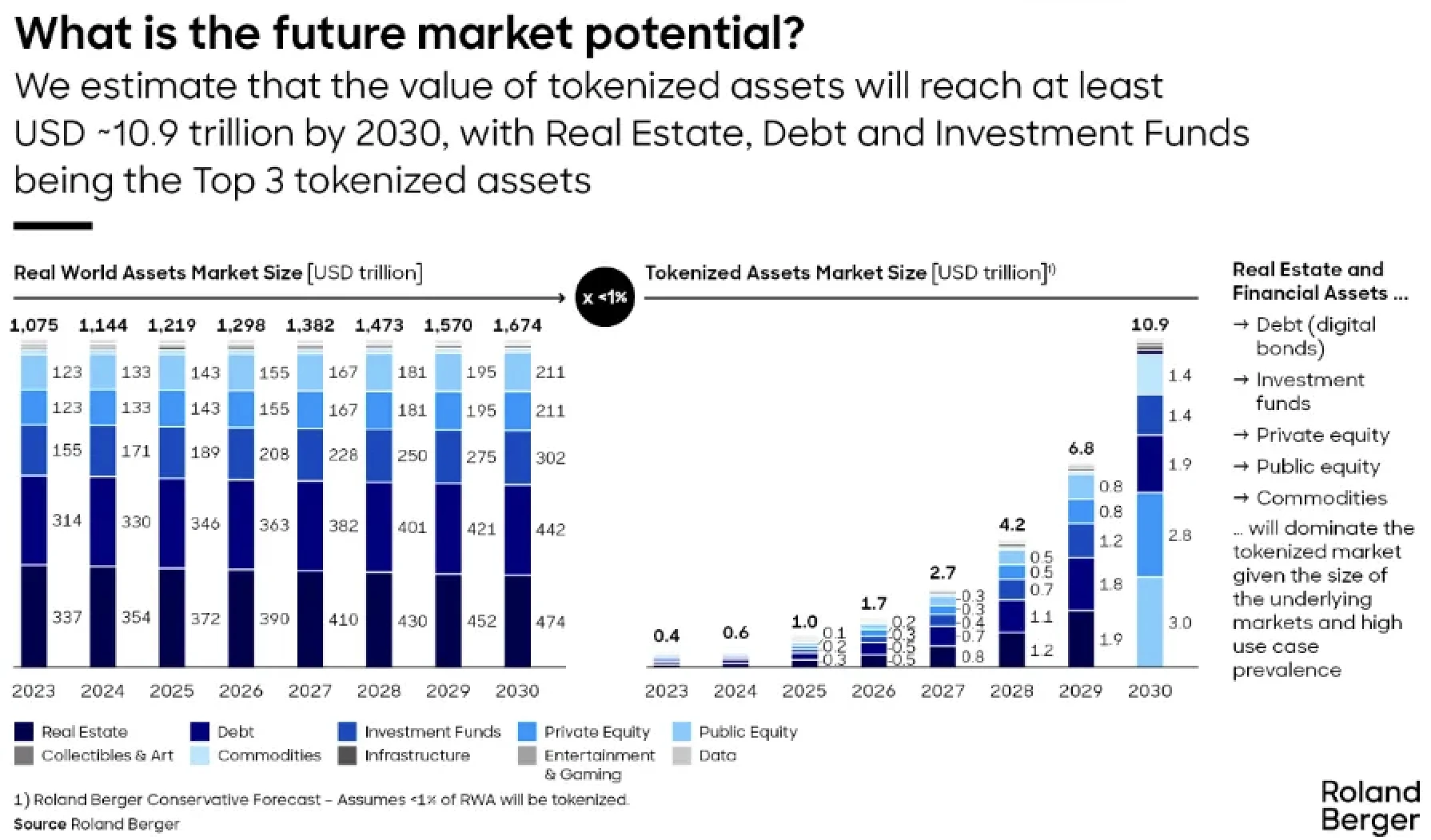

BlackRock 的 CEO Larry Fink 认为代币化是金融的未来和市场的下一步演变,他的这一立场可能会影响其他主要金融游戏参与者的态度。正如我们在之前关于 Dusk Network 的研究中所强调的,Real World Assets(RWA,真实世界资产)正在成为加密货币行业中的重要资产类别。截至 2024 年 5 月,RWA 市场已超过 66 亿美元,反映了投资者对这一创新金融产品的日益兴趣。将 RWA 代币化并将其引入区块链可以在 DeFi(去中心化金融)中提供收益机会。资产代币化市场预计到 2030 年将达到 10 万亿美元。

Source: Roland Berge

这个新兴市场的主要吸引力不仅仅是为 DeFi 提供收益机会。通过将资产数字化为代币,它实现了资产的碎片化——将国债、股票和房地产等资产分割为较小的份额。这一过程增强了流动性,并为拥有不同资本水平的投资者打开了投资机会的大门。

Chainlink 用下面的插图解释了资产代币化的运作方式。它的主要优点包括通过可互操作的代币化资产增加流动性和提高可访问性,使小额投资者能够以相对较低的资本投资高收益资产。此外,由于许多区块链的公共性质,它提高了透明度,并通过将真实世界资产的价值连接到 DeFi 生态系统中,增强了组合性。

Source: Chainlink

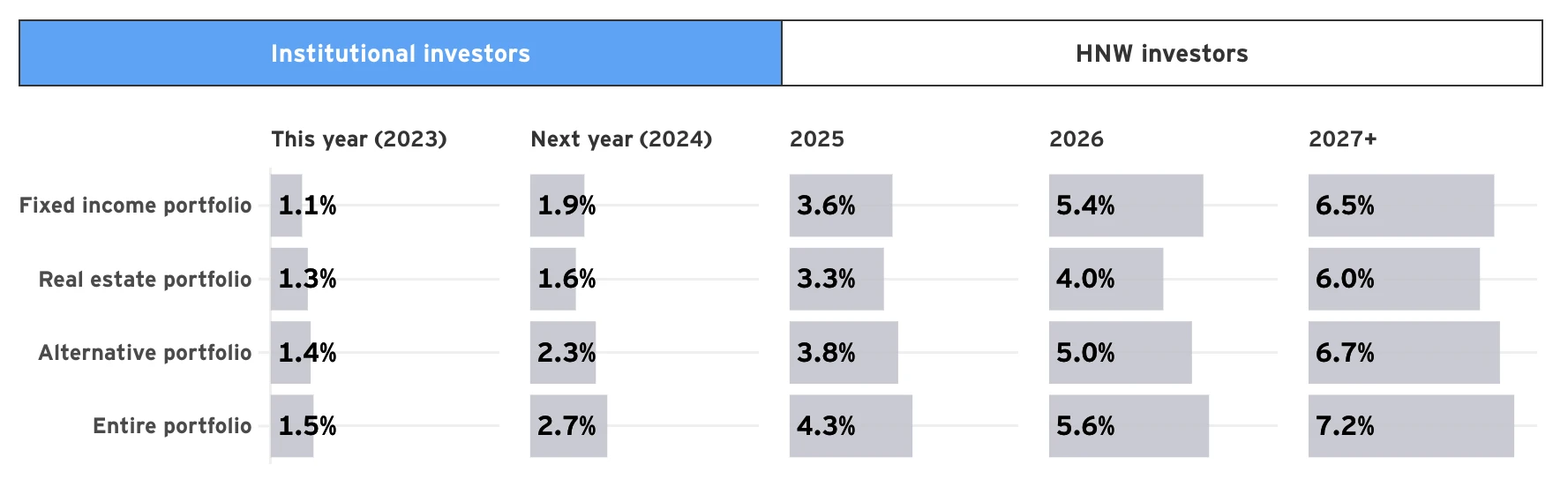

美国代币化政府债券的市值也从 2023 年的 1.14 亿美元增长到 8.45 亿美元,Franklin Templeton(富兰克林邓普顿)是这一资产类别的最大发行者,占市场的约 38% 。安永(EY)的最新研究表明, 64% 的高净值投资者和 33% 的机构投资者计划在 2024 年底前增加对代币化国债的投资。 虽然仍处于起步阶段,但资产代币化代表了区块链技术最有前景和潜力的应用之一。Ondo Finance(Ondo 金融)凭借其国债代币化服务,处于这一趋势的有利位置,投资者兴趣持续增长。

虽然仍处于起步阶段,但资产代币化代表了区块链技术最有前景和潜力的应用之一。Ondo Finance(Ondo 金融)凭借其国债代币化服务,处于这一趋势的有利位置,投资者兴趣持续增长。

二、技术架构

Ondo 正在通过其去中心化协议改造金融,利用区块链提供机构级产品。通过将传统金融中的稳定资产代币化,Ondo 将可靠性与区块链的效率相结合。Ondo 有两个主要部门:资产管理和技术。资产管理部门创建并监督代币化金融产品,而技术部门则开发支持这些产品的协议。

目前,Ondo Finance 提供两种不同的投资选择:

(1)USDY(Ondo US Dollar Yield Token)

由短期美国国债和银行存款支持的代币化票据。

提供 5.30% 的年化收益率(APY),总锁仓量(TVL)为 3.1535 亿美元。

比传统的稳定币(如 USDT/USDC)更安全、更透明。

由 Ankura 信托公司管理,以确保合规性和投资者保护。

Source: Ondo Finance

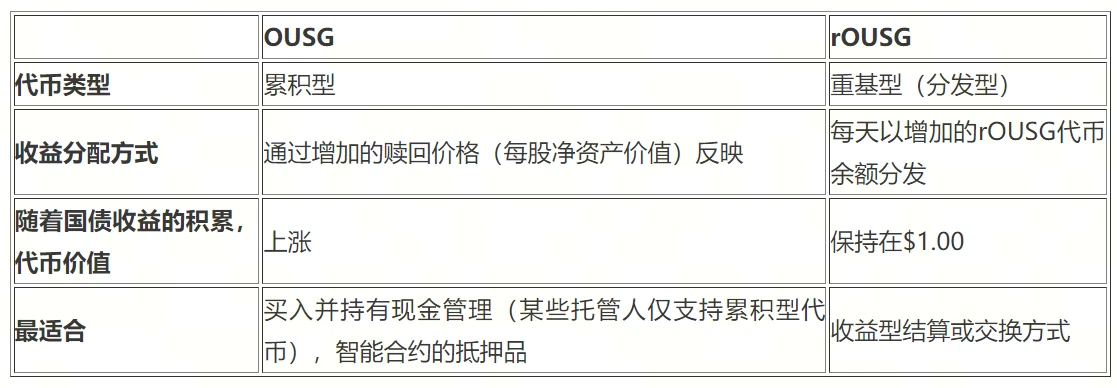

(2)OUSG(Ondo 短期美国国债)

为被动投资者提供低风险的代币化短期美国国债。

提供 4.81% 的年化收益率(APY),总锁仓量(TVL)为 2.2132 亿美元。

2024 年 3 月将投资从 BlackRock 的 SHV 转移到 BUIDL。

Ondo 最近推出了新版的 OUSG,名为 rOUSG,为投资者通过额外的 rOUSG 代币提供收益。

Source: Ondo Finance

三、产品及发展路线

Ondo Finance 旨在通过公共区块链技术连接传统金融和去中心化金融。他们的重点是创建安全、透明和合规的金融产品。

OUSG:代币化 BlackRock 短期美国国债 ETF。

OMMF:代币化 BlackRock 货币市场基金。

USDY:收益稳定币的替代品。

Flux Finance:支持代币化证券作为抵押品的协议。

在下一阶段,他们旨在代币化公开交易的证券,解决与流动性和基础设施相关的挑战。最终,Ondo 希望通过将区块链的优势扩展到更广泛的金融服务领域,在传统金融中创新,使用集中和去中心化机制的结合。这种方法将有助于将区块链技术的优势带到更广泛的金融操作中。

这些产品推动了显著增长,Ondo 的 TVL 从 4000 万美元增加到 5.34 亿美元。展望未来,Ondo 计划通过增加 USDY、OUSG 和 OMMF 的采用和流动性,扩展其代币化现金等价物的使用。这将涉及建立合作伙伴关系和开发跨链工具以促进这些过程。

由 Ondo Finance 团队创建的 Flux Finance 是去中心化借贷的一个重要进展。它基于 Compound V2,但增加了新功能。它支持 USDC 等开放代币和 OUSG(Ondo Short-Term US Government Bond Fund)等受限制代币。这意味着您可以自由借出 USDC,但使用 OUSG 作为抵押借款需要满足特定的许可要求,以确保合规性和安全性。Flux 使用类似于 Compound 的点对池(p2p ool)模式,允许用户以超额抵押的方式进行借贷。贷方可以赚取他们提供的稳定币的利息,而借款人可以使用他们的抵押品借入稳定币,并遵循资产的许可要求。Flux Finance 由 Ondo DAO 治理。

四、竞品情况

鉴于 Ondo 与像 BlackRock 这样的巨头建立了关系,Ondo 在加密 RWA 类别中似乎正在传统金融中崭露头角,补充其他 TradFi 公司。在去中心化金融领域,竞争正在加剧。Centrifuge 专注于代币化结构性信贷并使用 NFT 发行债务。Ethena 提供合成资产敞口,使用户能够在不持有资产的情况下进行交易。Maple Finance 向机构提供低抵押贷款,强调信用评估和放贷。Pendle 处理代币化收益交易,使用户能够分离和交易资产的收益部分。

Ondo Finance 脱颖而出有几个原因。它通过将传统金融与区块链整合,瞄准庞大的美国国债市场,具有广泛的市场覆盖率。其互补方法涉及与 BlackRock 等传统金融巨头合作,从而避免直接竞争。此外,Ondo 提供创新产品,如 USDY 和 OUSG,提供比传统稳定币更安全、更透明的替代方案。

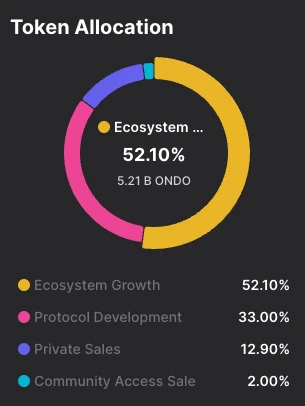

五、代币经济

(1)ONDO 代币经济学摘要

市值排名:#54

全面稀释估值(FDV):$ 131.5 B,排名#16

流通供应量: 14.4 亿 ONDO(总供应量的 14.27% )

总供应量: 100 亿 ONDO

最大供应量: 100 亿 ONDO

下一次解锁: 167 万 ONDO(约$ 219 万), 5 天后

(2)代币分配

Source: Dropstab

(3)即将解锁事 I 件

2024 年 6 月 18 日: 167 万 ONDO(约$ 219 万)

2024 年 7 月 18 日: 167 万 ONDO(约$ 219 万)

2024 年 8 月 18 日: 167 万 ONDO(约$ 219 万)

2024 年 9 月 18 日: 167 万 ONDO(约$ 219 万)

2024 年 10 月 18 日: 167 万 ONDO(约$ 219 万)

2024 年 11 月 18 日: 167 万 ONDO(约$ 219 万)

2024 年 12 月 18 日: 167 万 ONDO(约$ 219 万)

2025 年 1 月 18 日: 19.4 亿 ONDO(约$ 25.5 B)

2026 年 1 月 18 日: 19.4 亿 ONDO(约$ 25.5 B)

2027 年 1 月 18 日: 19.4 亿 ONDO(约$ 25.5 B)

2028 年 1 月 18 日: 19.4 亿 ONDO(约$ 25.5 B)

(4)代币用途

ONDO 代币是 Ondo Finance 及其 Flux Finance 协议的治理代币。持有者有权对 Ondo DAO 内的各种提案进行投票,确保所有决策透明地在链上进行。要发起提案,个人必须持有或被委托至少 1 亿 ONDO 的投票权。目前尚不清楚未来是否会为 ONDO 持有者引入其他用途。

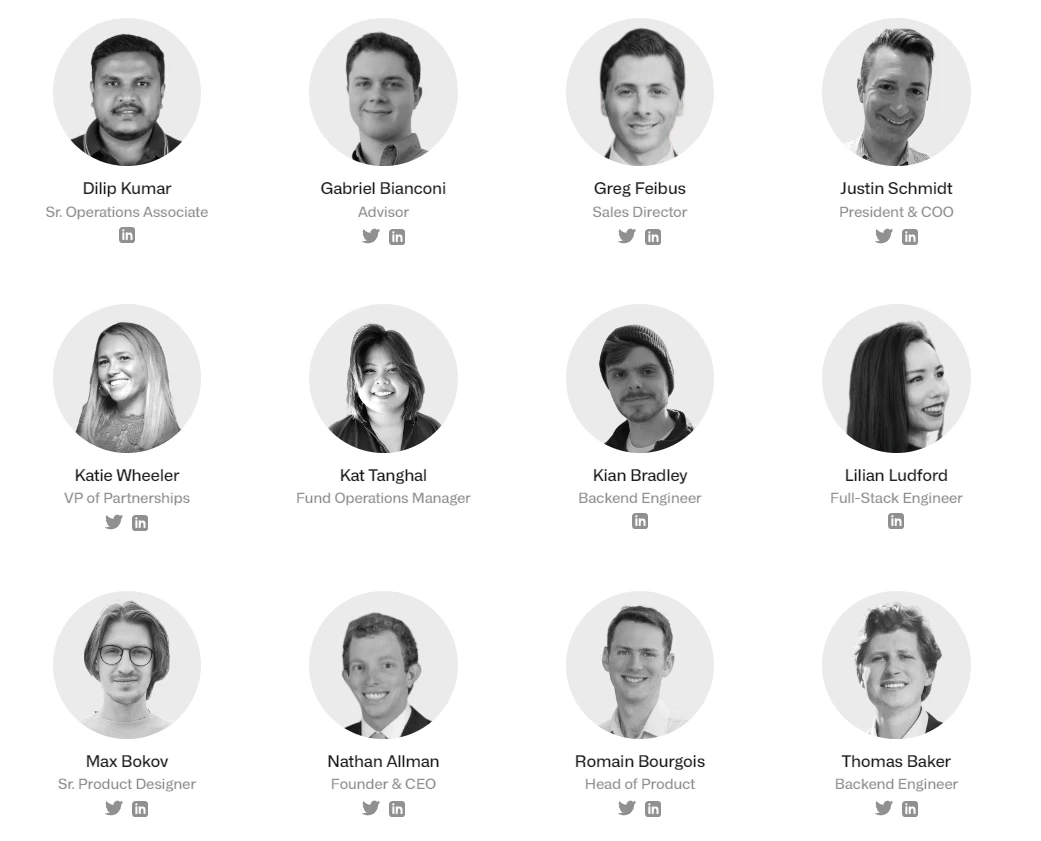

六、团队、融资历史与生态系统

Ondo Finance 团队拥有来自传统金融和Web3领域的多元化人员组合。创始人兼首席执行官 Nathan Allman 和总裁兼首席运营官 Justin Schmidt 均来自高盛。另一位重要成员 Katie Wheeler 则来自 BlackRock。此外,团队还包括来自 OpenSea、MakerDAO 和 Boson Protocol 的开发人员。这种专业知识的结合与 Ondo Finance 的独特愿景和目标高度一致。

Source: Ondo Finance

种子轮:在 2021 年 12 月,Ondo Finance 以每代币$ 0.013 的价格筹集了$ 400 万,实现了 99.87 倍的投资回报(ROI)。共售出 3 亿代币(总供应量的 3% ),由 Pantera Capital 领投,设有 1 年初始锁定期,随后为 24 个月释放期。

公募轮: 2022 年 5 月 12 日,以每代币$ 0.03 的价格筹集了$ 1000 万,实现了 43.28 倍的投资回报(ROI)。共售出 1 亿代币(总供应量的 1% ),在 Coinlist 上进行,设有 1 年锁定期,随后为 18 个月释放期。

A 轮融资: 2022 年 4 月,以每代币$ 0.02 的价格筹集了$ 2000 万,实现了 64.92 倍的投资回报(ROI)。共售出 10 亿代币(总供应量的 10% ),由 Founders Fund 领投,设有 1 年初始锁定期,随后为 24 个月释放期。

Ondo Finance 已经形成了若干关键合作伙伴关系,以加强其区块链和金融服务:

Aptos Foundation:这次合作将显示世界资产与区块链技术的整合,从代币化美国国债产品 USDY 开始。

Thala Labs:合作推出 USDY 在 Thala 的 AMM 池中使用,并将其作为抵押债务头寸(CDP)的抵押品,增强流动性和 DeFi 解决方案。

Wintermute:合作以提高美元收益稳定币 USDY 的流动性,提供跨多个区块链平台的全天候流动性。

BlackRock:通过对 BlackRock 的 BUIDL 基金进行 9500 万美元的投资,展示了扩展代币化努力和与 Ondo 产品整合的承诺。

七、总结

Ondo Finance 脱颖而出有几个原因。它通过将传统金融与区块链整合,瞄准庞大的美国国债市场,具有广泛的市场覆盖率。其互补方法涉及与 BlackRock 等传统金融巨头合作,从而避免直接竞争。此外,Ondo 提供创新产品,如 USDY 和 OUSG,提供比传统稳定币更安全、更透明的替代方案。

利好因素:

代币化行业将迎来显著增长,Ondo Finance 与 BlackRock 的合作,战略性地定位于将数万亿美元引入Web3。

Ondo Finance 的 TVL 自 2024 年初以来实现了大幅增长。 真实世界资产在加密领域代表着一个新鲜而有前景的叙事,具有强大的早期采用潜力。

Ondo Finance 致力于发展其产品,以满足客户需求。

大多数 OUSG 的投资最初是在 BlackRock 的 iShares Short Treasury Bond ETF(SHV)中。2024 年 3 月,他们转向 BlackRock 的 USD Institutional Digital Liquidity Fund(BUIDL),与 Ondo 的资产代币化重点一致。

Ondo Finance 是加密 RWA 领域的领先者,成为首选。

Ondo Finance 持有 BUIDL 当前供应量的约 38% 。

利空因素:

ONDO 代币的用途显示出显著的集中化风险。

尽管所有持有者都可以参与治理,但最大的持有者拥有最大的影响力。

大约 85% 的总 ONDO 供应量由 Ondo Finance 团队控制。

在 TradFi 和加密货币的交汇处运营,Ondo Finance 进入了一个相对未开发的市场,监管构成了重大挑战。

不良债务是包括 Ondo Finance 的 Flux 在内的 DeFi 协议的主要风险。当借款人的抵押品价值低于其债务时,就会发生不良债务。如果借款人的权益变为负数,Flux 将使用其储备金来缓解损失。为了尽量减少波动性并降低不良债务风险,Flux 仅接受稳定资产作为抵押品。

从以太坊现状、潜在催化剂、供需变化等多个方面进行深入但平衡的分析,对「以太坊价格是否即将起飞」这个问题给出了保守但系统乐观的思考。

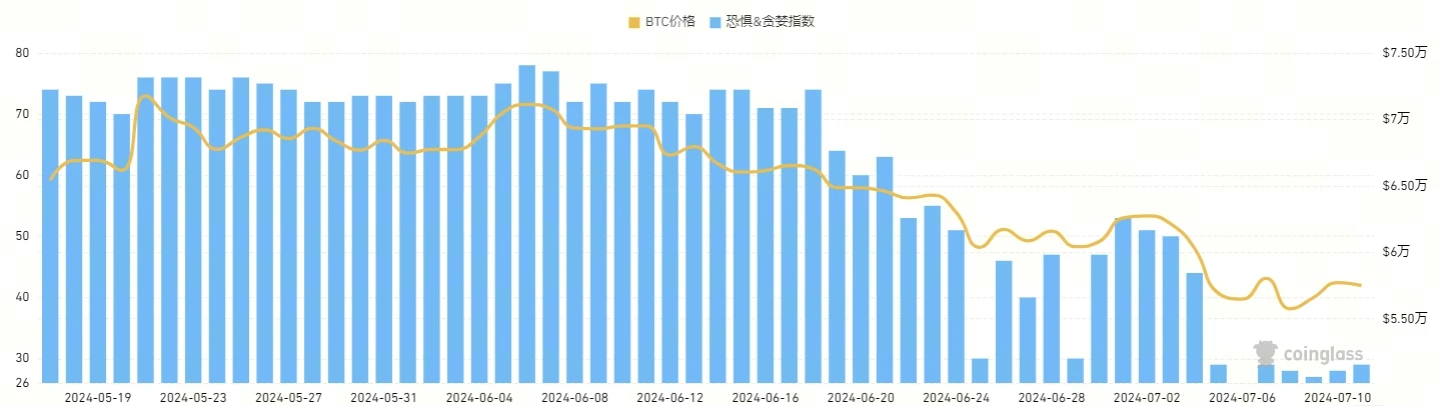

自从这轮牛市开始以来,以太坊在价格表现上相当令人失望。虽然比特币成功突破了其历史最高点,从其周期低点以来上涨超过 350%,但以太坊则显得有些落后。其价格行动较为缓慢,缺乏明确的催化剂,并且在比特币价格飙升时的反应相对较弱。

然而,最近,似乎我们已经见证了市场情绪的转变。现在,每个人都在思考的问题是:以太坊终于要展现光芒的时候到了吗?

在今天的讨论中,我们将深入探讨这个至关重要的问题。

但请记住,没有人能预测未来。因此,接下来的内容只是一些想法,而且想法在加密货币领域特别容易发生变化。正如交易专家彼得·布兰特完美地表达的,「坚定的观点,但态度要谦虚」。

有了这样的理念,让我们深入探讨。

1、网络目前的状态非常有潜力

为了透彻分析以太坊(ETH)的潜力,首先需要分析当前以太坊区块链的现状。从宏观角度来看,这些因素使得 ETH 具有价值并吸引投资者。

1)总锁定价值(TVL)

在上一个熊市期间,总锁定价值(TVL)显著下降后,以太坊区块链的活动明显重启。过去一年,TVL 上升了约 200%。虽然仍有一些提升空间需要达到历史最高水平,但上升趋势显而易见。

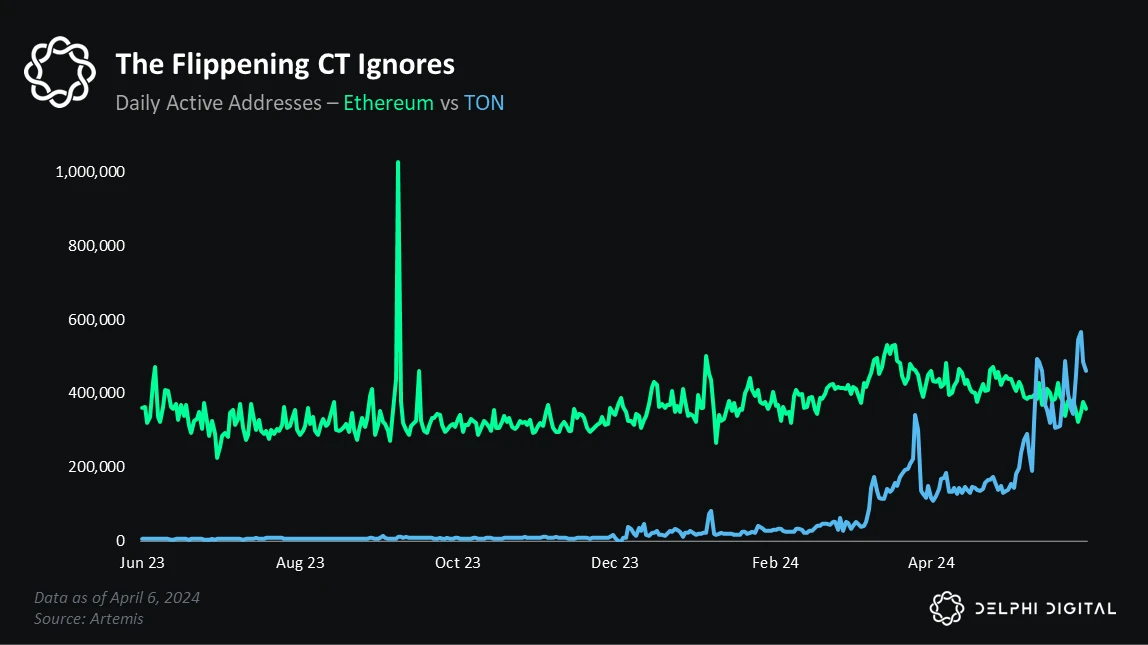

在过去两年中,活跃地址表现出了很强的韧性,即使在熊市的最低点,也从未低于 30 万个。这表明以太坊已经超越了最初的炒作阶段,成为一条经受住时间考验的成熟区块链。

2)价值流动

价值流动,即持有者和质押者的收入衡量指标,在过去滚动年度也有所增长。

3)核心开发者

核心开发者是一个重要的指标,因为最终是开发者们构建了区块链的未来。以超过 440 名全职开发者,以太坊在开发活跃度上居于前列,这一数字仍在上升趋势,这意味着以太坊对开发者仍然非常有吸引力。

2、一些催化剂

除了健康增长的链上指标之外,以太坊还有许多即将到来的催化剂。以下是一些重要的催化剂列表:

1)未来推出的现货 ETF

毫无疑问,这是以太坊最重要的催化剂之一。以太坊 ETF 的意外批准强化了加密货币作为一种已建立的资产类别的价值主张,并将为以太坊创造新的需求浪潮。鉴于现货比特币 ETF 的成功,我们有充分的理由感到兴奋。

虽然很难准确估计流入以太坊 ETF 的潜在资金量,但我们可以根据各种专家的预测来得出一系列预期值。这给出了第一年净流入的不同潜在情景,范围从 13.9 亿美元到 69.3 亿美元不等。

2)下一步是估计这些潜在资金流入对以太坊的价格影响

同样,没有简单的方法来做到这一点,但一种选择是基于最近现货比特币 ETF 的情况进行一些假设,并针对以太坊进行调整,原因如下:

比特币的流通市值目前大约是以太坊的 3.15 倍。大约 27% 的以太坊被质押,这意味着可供买卖的流通量较少,而爆炸性的价格行为可能更多。自与合并(The Merge)以来,以太坊的供应总体上呈现贬值趋势(-0.184%)。

因此,一个合理的假设是以太坊的反应性是比特币的四倍,这意味着对于相同的资金流入,以太坊的价格会比比特币变动四倍。

基于这一切,我们可以得出不同的预估,关于到 2024 年底以太坊的价格表现。

3、监管的明确性

除了潜在的新需求来源外,现货 ETF 的批准还为以太坊(一种商品)的地位带来了急需的明确性。我们都知道,市场通常喜欢明晰的规则,因此解决加密货币周围的监管问题越多,越好。

1)Dencun 升级

这次最近的升级对以太坊非常重要。它带来了几项技术改进,巩固了以太坊的基础设施,但其中一个主要特点是通过增强数据可用性,大幅降低了二层网络的交易费用。这是将以太坊建立为可扩展的结算层的关键举措。

2)美国总统选举

加密货币已成为即将到来的选举中的重要话题。一方面,现任总统候选人唐纳德·特朗普明确表态支持加密货币。如果当选,这可能成为加密货币采用的积极催化剂,对以太坊有利。另一方面,拜登政府对这个问题表态不太明确,但已显示出一些放松的迹象。总体而言,前景是偏向看涨的。

4、以太坊供应受限

说到底,供需是唯一影响价格的两个变量。现在我们面临的情况是,除了之前解释的各种潜在增量需求,以太坊的供应也受到限制。这可以从合并以来以太坊供应的通缩情况得到证明。

此外,质押的以太坊比例达到了历史最高水平并且持续增长。这意味着在交易平台上可供购买和交易的供应量较少,这也意味着市场需要更少的需求来推动价格的变动,因此有更多爆炸性价格行动的潜力。

5、价格行动

除了前面提到的各种催化剂外,以太坊的当前形势也非常有趣。

回顾一下,我们可以观察到,在 2022 年 6 月触底之后,以太坊在接近一年半的时间里横盘整理,然后才突破进入牛市的第一波上涨。现在,以太坊已经在过去的最高点附近形成了一个整理模式,已经持续了四个多月,目前我们正处在一些关键的阻力水平上,并且时间轴上存在最大程度的恐惧情绪。这可能为中长期视角提供可能不错的买入机会。

目前的 ETH/BTC 图表也接近一个关键的转折点。在长期的下跌趋势中,BTC 占据主导地位,但 ETH/BTC 最近从多年低点反弹,并展现出强劲的势头。如果这种势头得以保持并且 ETH/BTC 突破下降通道,我们可以预期 ETH 将吸引到大量市场关注。

最后但同样重要的是,现在似乎是开始 Memecoin 季节的时机。迄今为止,这轮牛市主要由比特币驱动,除了少数几个例外。目前,与比特币相比,Memecoin 的表现接近历史最低水平。然而,我们预计这种趋势在某个时刻会逆转,因为投资者将注意力从比特币转向 Memecoin。这种潜在的市场轮动与我们对 ETH 当前看涨的偏好相契合。

6、负面影响

和生活中的所有事情一样,保持批判的眼光是很重要的。因此,在分析以太坊的全球前景时,也要注意潜在的缺点,可能对以太坊产生负面影响:

-

全球市场表现:以太坊对整体市场情绪非常敏感。如果整个加密货币市场的总体趋势是下行的,以太坊的表现就不太可能好。虽然这不是我们预期的情景,但仍然值得注意。

-

ETF 预期:ETF 方面的负面意外,例如净流入和产生的兴趣不佳,可能在短期内对以太坊产生负面影响。

传统金融界对以太坊的理解比比特币更困难:当现货比特币 ETF 推出时,比特币被宣传为数字黄金,传统金融界很容易理解这种叙事。但对于以太坊来说,情况有所不同,对其价值主张没有明确的共识。有人将以太坊视为全球计算机,有人将其视为 Web3 应用商店或去中心化金融结算层等等。对于以太坊真正是什么的困惑可能会使传统金融界在其投资组合中对以太坊的配置更加困难。

以太坊与下一代区块链的对比:以太坊因其速度较慢和成本较高而受到了广泛批评,尤其是与较新的区块链相比。在这方面,有两种观点。一方面,有人认为这将导致以太坊的缓慢衰亡,而另一些人则认为这不是一个问题,因为它将以太坊作为其他层面构建和创建可扩展基础设施的结算层。无论你在辩论的哪一方,保持开放的眼光都是很重要的。

7、小结

在这轮牛市初期,以太坊一开始落后,但目前看来,它正处于一个有趣的时刻。

其区块链的当前状态是令人期待的,并巩固了它作为一个经受住时间考验的成熟 L1 区块链的发展。此外,以太坊在需求和供应方面有几个看涨的催化剂,而目前的价格行动与这些因素相一致。

然而,就像一直以来的情况一样,事物很少是非黑即白的,因此保持对可能对以太坊产生负面影响的潜在缺点的认识非常重要。

分享至微信

作者 :白话区块链

本文为PANews入驻专栏作者的观点,不代表PANews立场,不承担法律责任。文章及观点也不构成投资意见。

图片来源 : 白话区块链 如有侵权,请联系作者删除。

深度加密货币BTCETFETH基础设施去中心化

评论

关注PANews官方账号,一起穿越牛熊

推荐阅读

-

Cycle Capital

Cycle Capital2024-07-12

Cycle Capital: 门头沟还款抛压分析

-

PA一线

PA一线2024-07-12

香港比特币ETF本周共计买入425枚BTC

-

PA一线

PA一线2024-07-12

Golem Network再次转出9000枚ETH,其中6800枚ETH已转至交易所

-

0xTodd

0xTodd2024-07-12

大白话讲明白全同态加密FHE的内涵与应用场景

-

PA一线

PA一线2024-07-12

Genesis Trading近1月累计向Coinbase转入12191枚BTC,约合7.6亿美元

-

TrendX

TrendX2024-07-12

BTC价格震荡下行,加密市场后续走势如何?

据官方数据,截至7月11日,Circle在过去7天时间里共发行约36亿美元USDC,赎回约26亿美元USDC,流通量增加约1亿美元。USDC总流通量为339亿美元,储备量为340亿美元,其中现金约43亿美元,Circle Reserve Fund持有约296亿美元。

原文来自

编译 | Odaily星球日报 Golem()

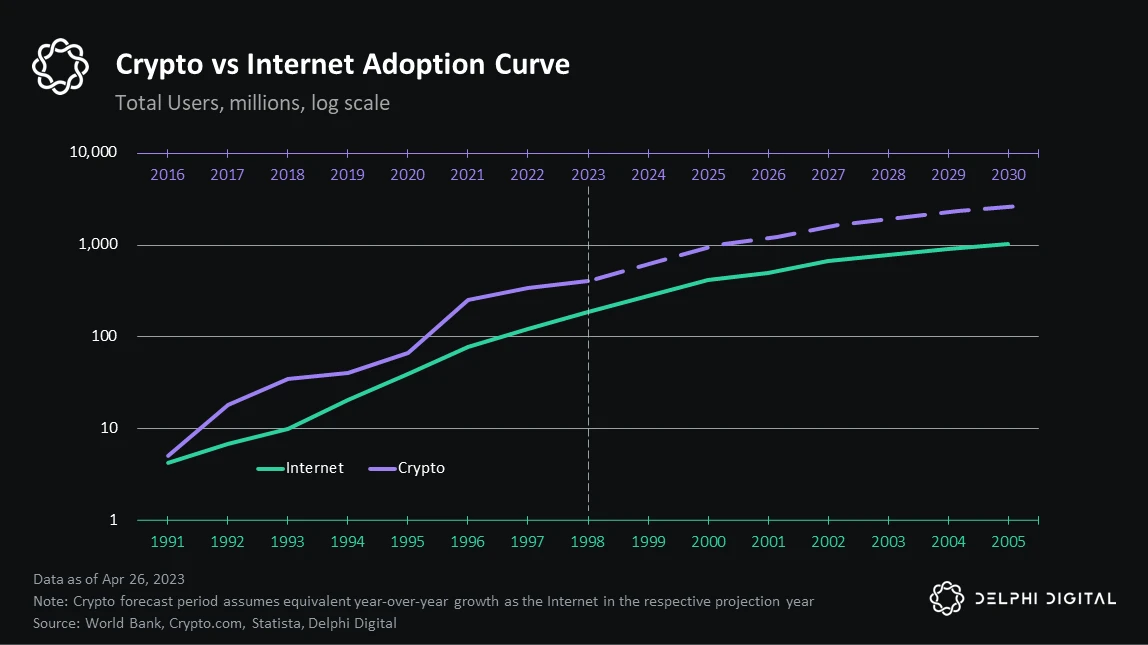

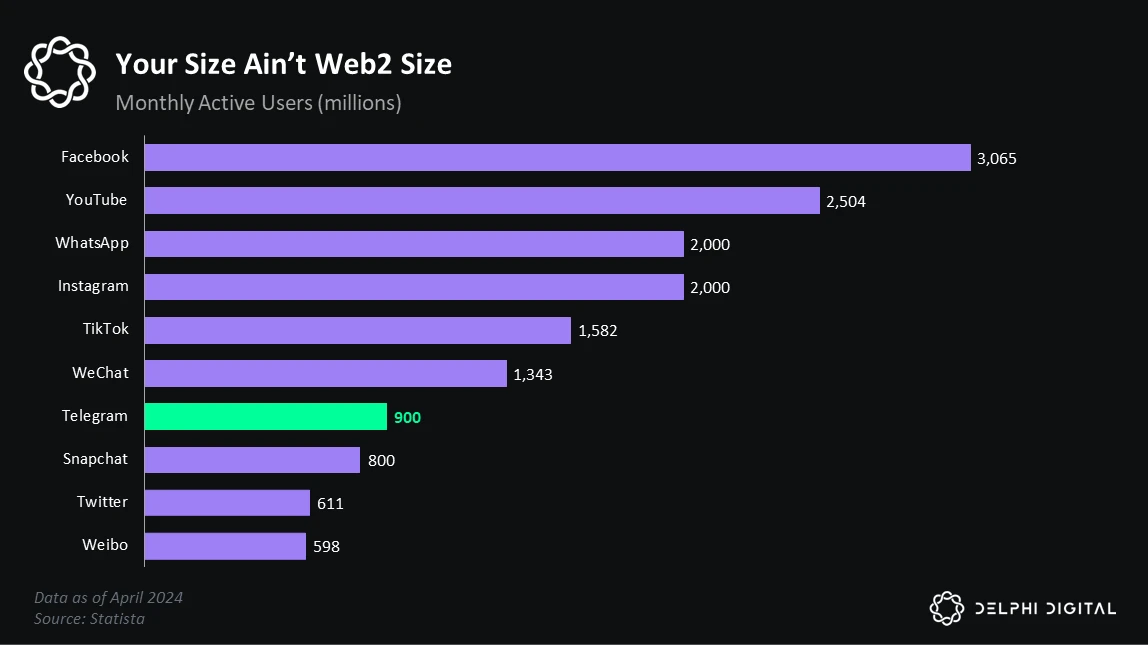

在过去几周中,Web3 游戏中最引人注目的无疑是 TON 生态系统。从一开始没有任何 VC 支持的 NOT 以 以上的 FDV 开盘,到 Hamster Kombat 在 77 天内达到 注册用户,然后再到本周一夜火爆全网的 Telegram 全民可领 Meme 空投,TON 生态系统每周似乎都有新的里程碑。

在过去几周中,Web3 游戏中最引人注目的无疑是 TON 生态系统。从一开始没有任何 VC 支持的 NOT 以 以上的 FDV 开盘,到 Hamster Kombat 在 77 天内达到 注册用户,然后再到本周一夜火爆全网的 Telegram 全民可领 Meme 空投,TON 生态系统每周似乎都有新的里程碑。

拥有的 Telegram 是 用户的最大渠道之一。由于更具安全性和隐私性,Telegram 这个的通讯工具已经成为了主要的加密通信应用之一。每个非美国用户在注册 Telegram 时都会自动生成一个账号抽象加密钱包,这使得 TON 生态系统在推动 Web3 大规模采用方面具有巨大潜力。

在本篇文章中,我们将深入探讨 Facebook 和微信的社交游戏,接着分析 TON 生态系统,探讨 Telegram 在用户获取方面的独特之处,最后回答一个问题:Telegram+TON 能否复杂微信小程序游戏的成功,还是只是一阵 Meme 狂潮。

社交平台和游戏

2010 年互联网成为了一种人人可及的公共资源,为在线社交平台的发展铺平了道路。为了留住用户并从中获利,这些平台开始将业务范围拓展到游戏、日常服务、电子商务等许多领域。

Facebook——社交游戏时代开端

在后,社交平台的用户基数呈指数级增长,为了留住尽可能多的用户,它们开始寻找娱乐用户的方式。游戏因易于传播、具有高度可扩展性,且既能让用户在平台消耗大量时间又能快速变现,自然成为了一个最优选择。Facebook、微信和 Telegram 都分配有专门的资源来建立自己的游戏部门。大型社交平台发展游戏的好处如下:

-

用户可以访问更丰富的内容,以增加他们在平台上的核心体验;

-

游戏通常也具有社交属性,鼓励竞争和社交活动;

-

大多数游戏属于休闲、免费类,具有易于访问和传播、开发成本低且迭代速度快的特点;

-

社交平台本身拥有庞大的用户基数,其游戏分发能力远优于大多数游戏工作室;

-

游戏消耗用户大量的时间,同时提供了巨大的消费潜力,提高了平台整体的用户留存率和生命周期价值 (LTV)。

Facebook 开始扩展其平台的功能标志着社交游戏时代的开始,简单的游戏能够在几周内获得数百万的日活跃用户(DAU)。这些社交游戏生态系统成长的速度和规模都很快,Farmville 是 Zynga 在 Facebook 上开发的一款社交农场游戏,在发布仅两个月后就拥有 1000 万月活跃用户 (MAU),并在 2010 年达到 的峰值。即使在发布三年后,这款游戏仍占 Zynga 全部收入的约 20% 。

但这些游戏的社交属性往往会将玩家集中在少数几款大作上。由于玩家想要与朋友竞争并分享他们的成就,网络效应最终会将玩家引向少数几款大作,如 Candy Crush、Farmville 和 Zynga Poker,这使得其他后来者和不知名的游戏难以有成果。

微信——不仅仅是一个即时通讯工具

尽管大多数即时通讯应用随着时间的推移都增加了短视频和群聊等社交功能,但通过游戏等替代娱乐功能实现的用户参与度和货币化程度仍然有限。尽管没有什么能直接阻止游戏开发者在平台上开发游戏,就像早期的 一样,但缺乏适当的基础设施和支付渠道使其既具有挑战性又充满风险。游戏行业的利润微薄,大多数开发团队不愿冒着不必要的用户摩擦风险而限制用户只在应用内购买 (IAP) 。

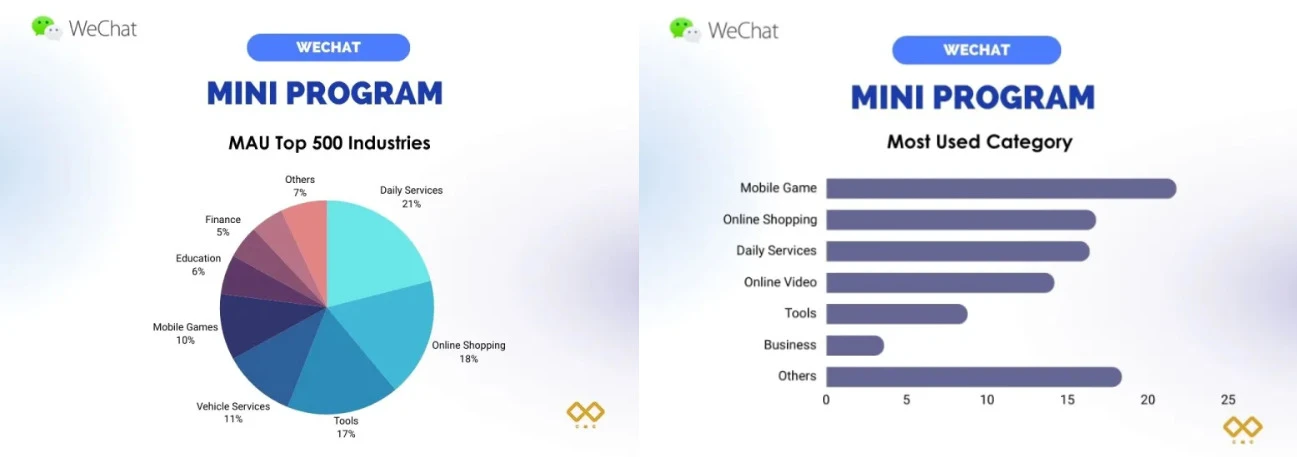

然而,当 Facebook 游戏逐渐淡出人们的视线,微信这个中国的仍在证明社交应用和游戏的交集有巨大增长潜力。微信可以被视为一款超级应用,用户可以聊天、打电话、支付水电费、订餐、预订出国旅行等等。 80% 的中国用户每月都使用它,平均每天在微信上花费约 80 分钟。

2017 年,微信推出了小程序,使小型应用程序可以在 App 内原生运行。随后微信推出了第一批小程序游戏(由腾讯作为第一方开发的)。后来到 2018 年,第三方开发者被引进,到同年年底微信上注册的小游戏数量超过 7000 个。

在接下来的几年里,微信推出了几项新的支持功能和更新,最终使小游戏变得更好、更完美,并有了更复杂的游戏机制。到 2021 年,尽管小程序游戏开发者的数量远远超过 10 万,但自该功能推出以来,MAU 数量并没有显著增长(2017 年的 MAU 约为 2000 万)。新用户获取是这些小程序游戏面临的一个明显问题,为解决这个问题腾讯允许小程序游戏开发者在整个腾讯生态系统中购买广告引流。

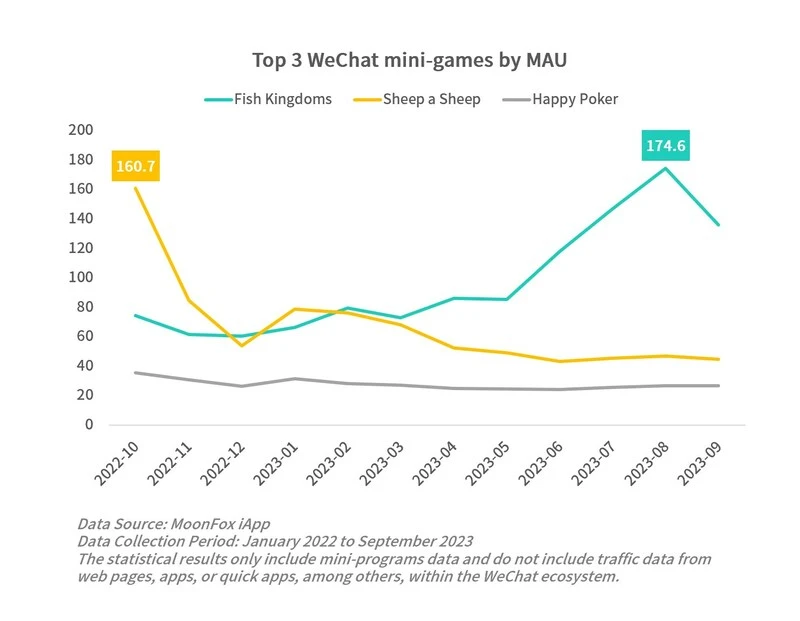

资料来源:纳斯达克 | 按月活跃用户数排名的前 3 款微信小游戏

但效果并不明显,直到另外两个中国社交平台 Bilibili 和抖音允许广告将用户直接链接到微信小游戏时,才开始出现转机。随后便出现了一系列热门游戏,以一款三消风格的游戏“羊了个羊”为首,其在一个月内就吸引了 6000 万日活跃用户。

到 2023 年 6 月,微信小程序游戏开发者超过 30 万,月活跃游戏玩家超过 4 亿,约占微信 13 亿总用户的 31% 。此外,行业估计 2023 年微信小程序游戏市场规模为 60 亿美元,未来五年的年增长率预计在 25% 至 30% 之间。

来源:Chinamarketingcorp

到 2023 年第二季度,超过 100 款小程序游戏的季度收入达到 1000 万元人民币(138 万美元),其中几款游戏的月收入超过 1500 万美元。主要原因是与传统的移动游戏相比,微信小游戏的利润率要高得多(>30% )。

但退一步说,按月活跃用户计算,游戏只在微信小程序前 500 名中占 10% ,微信仍然主要是社交应用,其次是生活服务应用,最后是游戏等。然而,它目前是利用游戏来增加用户参与度并在一个高度集成、几乎无摩擦的平台上添加新的盈利途径最成功的案例。

有了这些背景后,我们接下来将讨论 Telegram、TON 基金会,以及 Telegram 小程序游戏突然的爆发。

Telegram——Web3社交小游戏中心

Telegram 是真正第一个进入游戏领域的纯聊天应用。2016 年 Telegram 机器人集成了 HTML 5 , 2017 年 TON 区块链开发进一步减少了用户和游戏开发人员之间的摩擦。通过 TON,开发者可以访问支付渠道、用于存储游戏资产的去中心化存储或用于安全和自动化游戏机制的智能合约,同时能够高效地将其游戏分发到拥有 9 亿月活跃用户的平台。

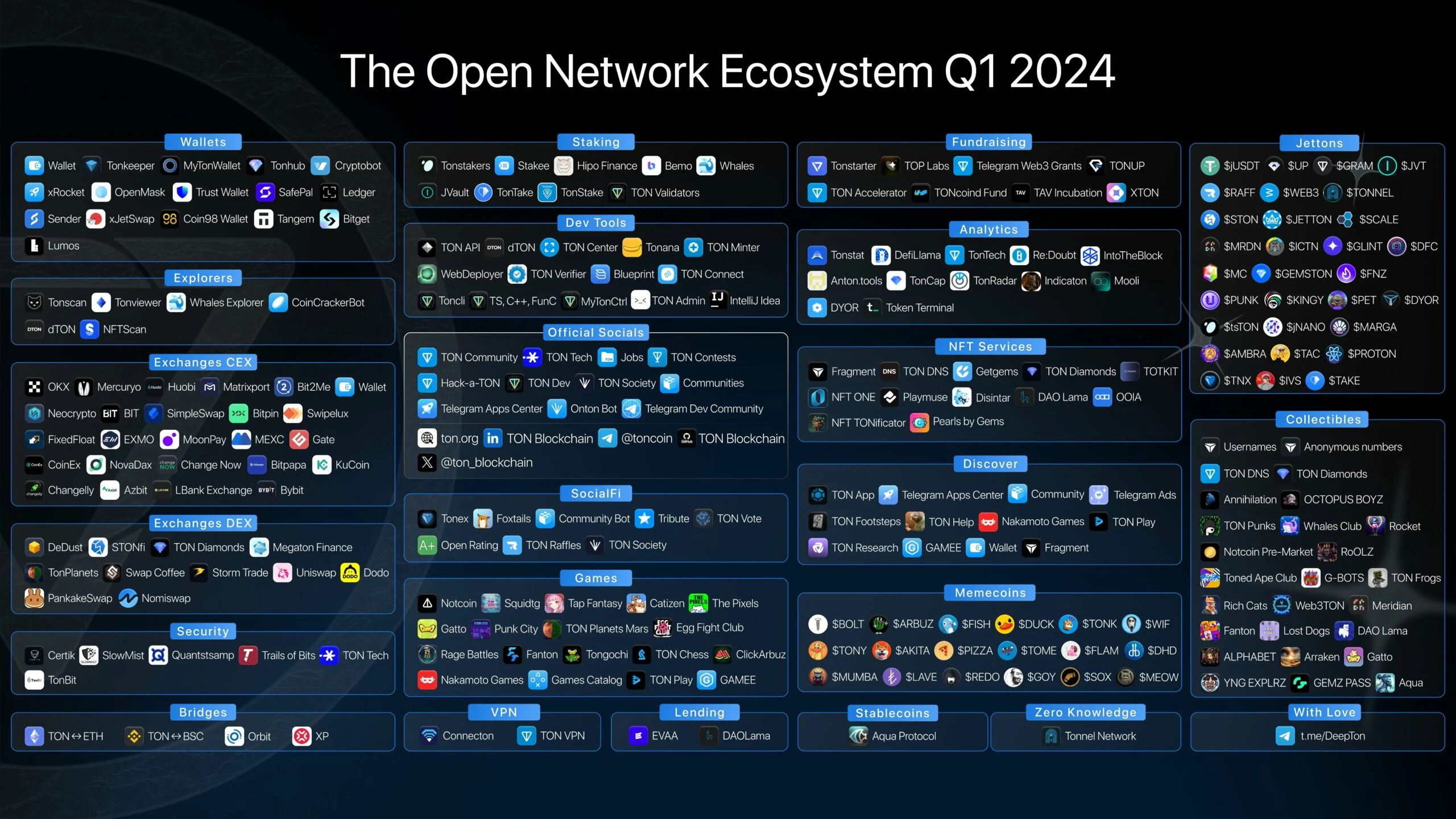

TON 生态系统

TON 的技术栈为开发人员提供了在 Telegram 上开发各种 dApp 的工具。数百个团队正在为生态系统内钱包、交易所、跨链、游戏等更多市场需求提供服务。

来源:X.com @dacrimeator

TON 代币是 TON 生态系统的核心。首先,它是网络 gas 消耗,验证者需要质押 TON 才能参与 POS 验证过程,与 ETH 或 SOL 网络类似。此外,开发人员需要支付 TON 才能在 TON 网络 上部署和运行智能合约。总费用包括基本费用、存储费用和执行费用,以确保代币的可扩展性和验证者收入。

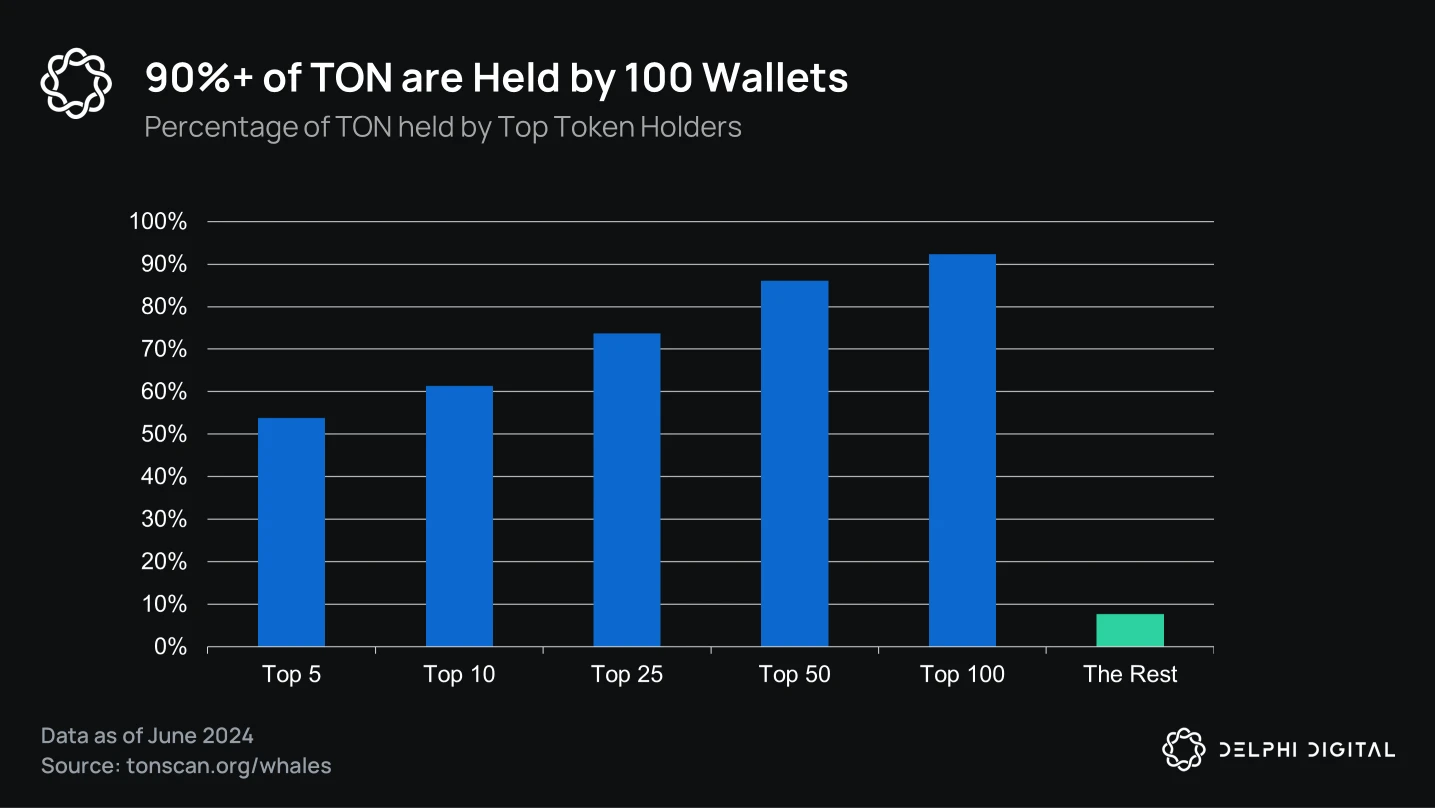

同时,用户和开发人员可以使用 TON 在生态系统内以最小的磨损进行价值交换。虽然 TON 代币供应每年以固定的 0.6% 增长,但作为网络费用的 50% 会被烧毁,从而激励人们将代币作为资产持有,其价值会随着 TON 网络活动而扩大。如果我们以 2024 年 6 月的销毁率作为基准,则每年大约烧毁 289 万 TON,约占未来一年通过通货膨胀进入生态系统的 3065 万新 TON 的 10% 。

为了实现决策的去中心化,治理权按持有 TON 的比例分配给 TON 持有者。虽然治理不是代币的主要功能,但它作为一种补充功能,理论上在塑造协议的未来中扮演着重要角色。然而,高度的集中化——前 100 名持有者持有 92% 的供应量,极大地限制了通过治理权进行去中心化决策的作用。

Ton Believers Fund 是 TON 坚定的核心社区。五年来,超过 13 亿 TON 已被锁定在该基金中,约占总供应量的 25% 。 2023 年,该基金停止接受资金存入并开始了为期两年的硬锁定期,此后锁定的代币和奖励将开始为期三年的线性解锁期。虽然将大量供应量锁定五年体现了 TON 社区的长期信念,但这也进一步将治理中心化。此外,激励计划也不明确,因为质押者的奖励来自“捐赠”和一项以 99.4% 的赞成率通过的提案,该提案批准将 100 万 TON(<0.1% 的质押代币)分配给质押者。

TON 获得大量关注

TON 突然实现了爆炸性增长,生态系统 dApp 一直在打破纪录,Notcoin 在六个月内就达到了 4000 万用户, Hamster Kombat 的注册用户超过 2 亿,DAU 超过 3000 万。这与上文中提到的早期社交游戏(如 Farmville 和 羊了个羊)的快速增长相类似,不一样的是这次凸显了加密货币在增长激励中的强大力量。

来源:Tokenterminal

Telegram 在 2 月底宣布其广告将通过 TON 与频道所有者分享 50% 的收入,是 TON 获得关注的重要原因。实施便捷的支付渠道为广告商打开了一个巨大的潜在市场,这些广告商现在可以访问 Telegram 的庞大用户群。TON 代币在宣布当天上涨了 40% 。

在 2022 年第一季度至 2023 年第四季度期间,TON 生态系统的开发者社区稳步增长。2022 年第一季度,TON 的 Telegram 开发者社区拥有约 2200 名用户,到 2023 年第四季度,这一数字已上升至 13500 名。截至 2024 年 6 月,用户数量增长近 100% ,达到 36500 人。

近期中文开发者数量实现显著增长,从 2300 人增长到 7300 多人,增幅超过 300% ,但俄语社区仅增长了约 50% ,这表明对加密货币感兴趣的华人社区对 TON 的兴趣日益浓厚。

TON 的日活跃钱包和交易量在第二季度呈上升趋势,主要由 Notcoin 和 Hamster Kombat 的火爆引起,这一趋势还反映在钱包数量、链上激活的钱包、铸造的 NFT 和整体 DAU 上。TON 各项活动指标都开始呈现指数增长。

TON 增长计划

TON 基金会在监督和推动生态系统发展方面发挥着关键作用。作为一个非营利组织,它的使命是激励创新,使整个 TON 生态系统受益。在 2022 年成立的 9000 万美元生态系统基金和最近新成立的 3000 万美元 TON 社区奖励计划的支持下,它进行了各种投资和资助,以在 TON 上推广原生 dApp。

自 3 月以来他们的加速器计划获得了大量关注。在 Questbook 上批准的 82 项提案中,有 17 项是游戏或游戏基础设施,这使得 GameFi 成为最具代表性的行业之一。TON 最近宣布了一项新的 500 万美元 TONX 加速器计划,这将有助于进一步推动 TON 的增长。

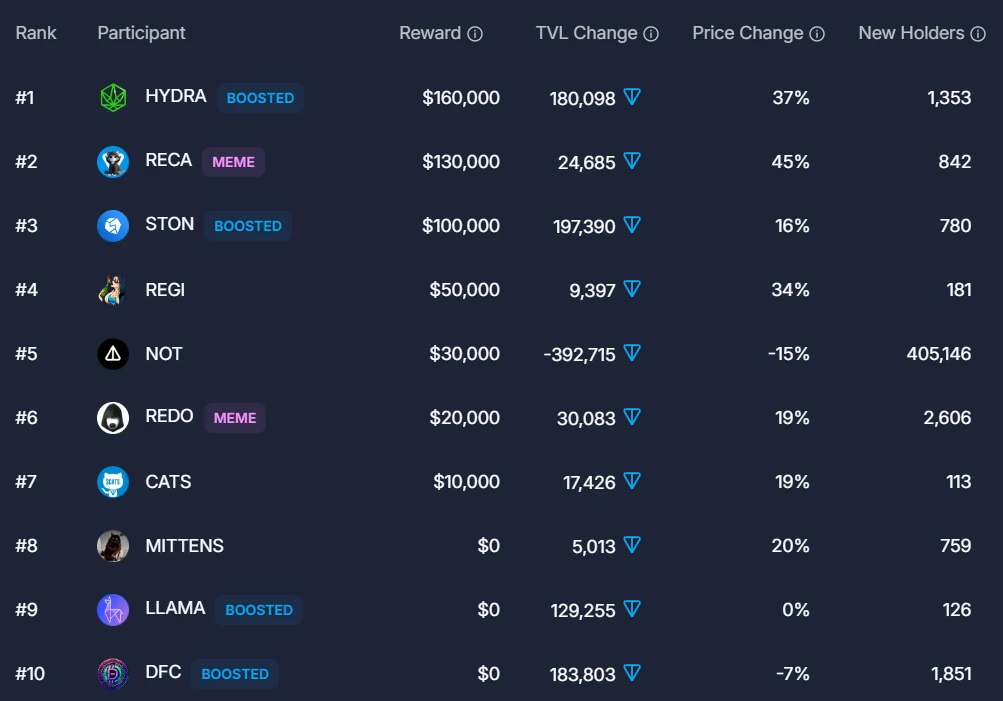

社区激励是 TON 长期增长战略的重要组成部分。大多数计划持续 2-4 周,设计非常易于理解以吸引尽可能多的参与者。到目前为止,TON 已分发超过 4000 万美元,还有许多其他计划正在进行或计划中。在空投、LP 加成和 The Open League 奖励中,已分发了 2240 万美元,其中 17% (390 万美元)已分配给了游戏。

来源:ton.org

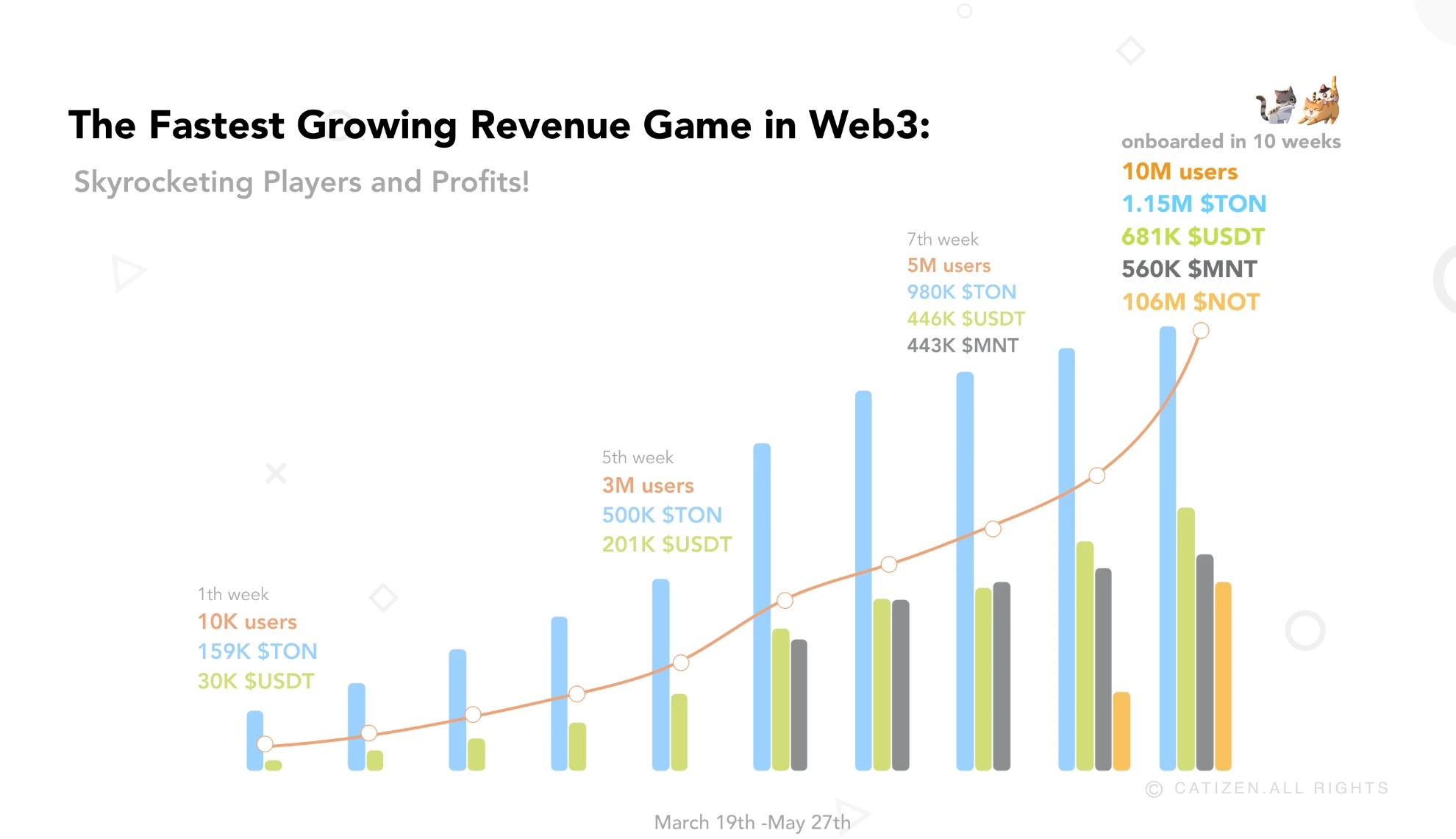

TON 游戏在这些比赛中非常成功,并占据了排行榜前几名。TAP Fantasy 在 Beta 赛季中获得第二名,并在随后的第一个赛季中赢得了冠军。第 2 季和第 3 季的冠军均由 Catizen 获得,是一款由一个具有微信小游戏经验的中国团队开发的游戏。

游戏是 TON 产生有意义且可持续的用户流量的主要方式之一。像 Catizen 这样的团队在过去三个月内已经能够通过游戏内购买产生超过 1000 万美元的收入,这证明拥有商业化经验的团队可以将部分炒作驱动的用户指标转化为有意义的收入来源。

来源:Catize

尽管以上数字很亮眼,但在 TON 上构建的团队需要证明他们有能力持续运营,并在没有无限通胀性代币奖励是策略下将免费用户转化为付费客户。获取用户是第一步,但留住用户需要持续运营更新内容,尤其是在像 Web3 这样的注意力经济中。

此外,机器人也是一个问题,如果没有有效的对策,代币奖励将吸引大量机器人稀释玩家奖励,同时增加空投后的抛压。

游戏用户获取

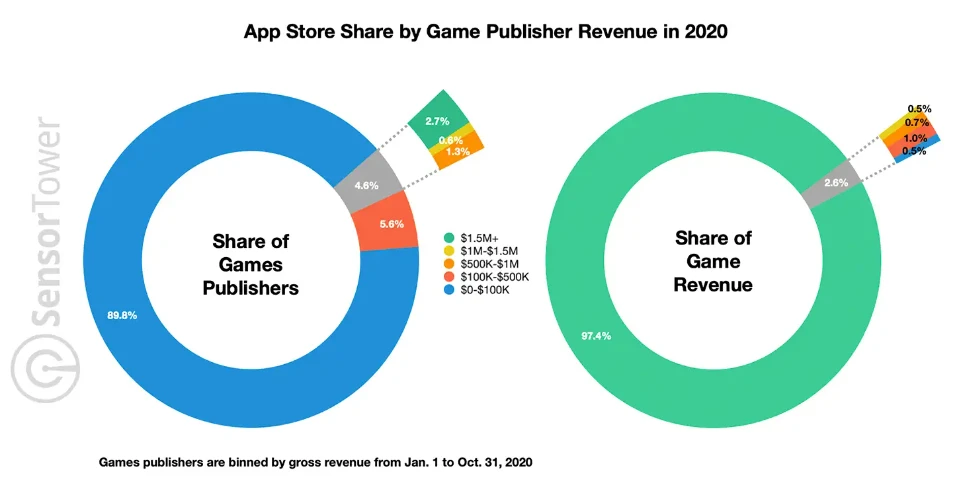

用户获取(UA)已成为任何移动游戏工作室的关键指标。在竞争异常激烈且利润微薄的行业中,扩大用户群体对可持续成功至关重要。根据 CNBC 的计算,游戏行业的经营利润率不到 6% ,这迫使公司在各方面削减成本。

来源: 42 matters

在 Google Play 商店中有超过 30 万个游戏应用程序,在 AppStore 中有超过 22.5 万个游戏应用程序。这么多的游戏在争夺全球约 22 亿移动游戏玩家,导致 UA 成本急剧增加。2018 年,iOS 每次安装的成本(CPI)约为 1.24 美元,Android 约为 0.53 美元。仅仅六年后,iOS 已上升到 2-5 美元,Android 则是 1.5-4 美元。

来源:SensorTower

根据 Sensor Tower 的报告, 2020 年有 2.8 万家移动发行商的收入低于 100 万美元,总计约占 AppStore 游戏收入的 8.34 亿美元(2% ),相比之下,收入超过 100 万美元的 940 家工作室累计收入为 340 亿美元(98% ),这表明无法承担大量 UA 支出的小型工作室处于极大的劣势。如果考虑到约 60% 的游戏时间花在六年以上的老游戏上,那么 83% 的移动游戏在推出三年内失败也就不足为奇了。对于想要可持续发展的新移动工作室来说,高效的 UA 已成为生存之本。

为了在日益竞争的移动市场中帮助开发者,同时进一步改善 Web2→Web3 的渠道,Telegram 最近推出了 stars,一种原生的应用内购买(IAP)货币,可以轻松集成到机器人和小游戏中。用户现在可以通过这种符合 AppStore 规范的货币无缝购买游戏中的物品,为开发者解锁更深层次的玩家支出和更稳定的收入来源,开发者将获得 IAP 的 70% 分成。

通过补贴以 stars 购买的广告,Telegram 使团队能够显著降低客户获取成本,使 Telegram 及其Web3友好的用户群成为Web3营销的一个有吸引力的平台。此外,stars 可以转换为 TON 代币,有效地将其连接到更具流动性的市场。只要 TON 代币保持稳定,开发者就能有稳定和高效的收入。

考虑到移动游戏用户获取成本的不断上升和 Telegram 庞大的加密友好用户群,TON 有可能成为Web3游戏引流的宝贵渠道。虽然技术栈限制了开发者可以在 Telegram 构建的游戏范围,但庞大的用户群、低平台开发成本和低摩擦环境使其成为Web3游戏生态系统中强有力的竞争平台。

Telegram 的独特定位使其成为移动游戏用户获取的理想平台,也许将来成熟的游戏项目将利用这一渠道。通过在 TON 上构建可以以最小阻力登录且免费的游戏体验,团队可以广泛获取用户,再将游戏内的奖励作为一种有效诱饵,将新的潜在玩家引入到其生态系统中。

Telegram 能否复刻微信小程序的成功?

虽然一些读者可能会自然而然地将今天的 Telegram 小程序游戏生态系统与早期早期的微信小程序进行比较,从而对未来能预见的指数级增长感到兴奋。但再阐述积极观点之前,依然有必要说明两者之间一些明显的差距。

Telegram 无法复制微信的成功

虽然并非不可能,但 Telegram 不太可能在未来五到十年内成为与微信同等规模的万能 App。两个平台上的用户行为完全不同,对于微信来说,在中国(世界第二大经济体)争夺用户注意力和消费的竞争对手数量远少于 Telegram 面对全球受众和市场。

此外,微信直接受益于其高度中心化的结构。腾讯是一家与中国政府有直接联系的全球科技巨头,因此,微信不仅受益于腾讯庞大的产品和服务生态系统,还受益于高度有利的监管环境,该环境加速了该应用在国内市场份额的增长。

微信支付就是高度中心化的例子,它的成功很难复制。由于微信在国内市场占据绝对的主导地位,它几乎与所有中国银行都进行了直接集成。因此在许多情况下,用户从玩游戏到购买的步骤比从应用商店下载应用更少。相比之下,TON 的用户必须先购买一定数量的 Stars 或直接存入加密货币,然后才能进行游戏内购买,因此玩家转化率相对较低并可能持续存在。

另一个关键点是用户获取。虽然 Telegram 允许通过使用 Stars 来降低广告支出,但这并不能改变平台上的广告服务有限的事实。Telegram 小游戏开发者所能期望的最好结果就是能识别出打开过某些小程序的用户。而微信拥有丰富的数据,包括所有用户的财务、信用和社交评分。

此外,尽管广告服务可能会逐渐改进,并且会引入更多第三方集成(如微信和抖音合作),但 Telegram 以隐私为中心的价值主张意味着高度详细的数据(如人口统计和位置)可能仍然无法获得。

Telegram 有望成为下一个社交游戏巨头

尽管如此,Telegram/TON 仍拥有许多独特的功能,这些功能不仅将其与微信区分开来,也将其与所有其他西方社交应用程序区分开来。TON 的创立立即将 Telegram 定位为 Web2 用户进入 Web3 的最大入口之一。这使得 Telegram 约 9 亿的 MAU 成为最大的“Web2.5 用户”池之一,并成为几乎所有主要加密货币市场的分销渠道。

此外与 Coinbase 和 Binance 等中心化交易所不同,Telegram 本质上是一个社交应用,这意味着应用内的用户行为截然不同。换句话说,由于用户登录 Coinbase 是为了交易加密货币(这是一个高度孤立且严肃的行为),因此当用户看到任何休闲娱乐或社交功能时,毫无疑问会有更高的抵制或流失倾向,而在 Telegram 上社交相关的应用(如游戏)更容易集成并具有更好的产品市场契合度。

基于上文中展示的案例研究,Telegram 用户群似乎非常适合将社交应用与高度金融化的激励措施相结合的应用。即使假设这些“用户”中有 80% 以上都是没有粘性的逐利者,这些简单游戏的指标仍然超过了本周期和上周期的许多大预算游戏。

回看上文所提到的微信小程序增长部分,只有当更多跨平台用户获取渠道开放且每客户获取成本降低时,生态系统才真正迎来增长。Telegram 应该吸取教训,将第三方集成作为优先事项,尽管它存在用户相互蚕食的风险。再结合对原生用户行为和类型市场契合度的更深入了解,将为 Telegram 小游戏进行专业运营和商业化提供一个难得的增长机会。

或者,许多开发人员可能会继续选择 Telegram 作为优先的 UA 渠道。毕竟即使上限很高,但就连在微信上也只有大约 30% 的微信小游戏没有独立的 App,其他大多数小游戏与独立应用程序一起运营,以享受跨平台 UA、跨平台游戏(使用多个平台的玩家通常会消费更多)以及更大的潜在市场带来的好处。

结论

TON 在最近几个月备受关注,由 Catizen、Notcoin 和 Hamster Kombat 引领的小程序游戏生态系统使链上活动的急剧增加。今年,数以亿计的匿名用户正在玩 TON 游戏,并已将数千万美元投入该生态系统。

短期内,许多团队可能会充分利用 TON 当前的关注度,并尝试将用户从平台引流到他们的游戏或协议中。但是,如果我们假设支持开发人员的工具将逐渐变得完善,那么从微信等平台吸取经验并将其应用于 Telegram 上的原生游戏将成为中长期值得关注的方向。

2024 年下半年对 TON 游戏至关重要,在最初的用户爆炸式增长为生态系统奠定了坚实的基础之后,生态重点现在已经转向留存和用户生命周期价值 (LTV)。与 UA 相比,这两个关键的可持续性指标更多地依赖于内容,而不是病毒式传播,这将迫使团队执行有意义的运营以实现可持续发展。

7月13日消息,QCP Capital在官方频道发文表示,本周市场恢复了一些稳定,BTC和ETH回升至关键性的5.8万和3100美元。 导致本次的反弹的原因包括:·宏观情绪积极,通胀放缓,市场目前预计9月降息的可能性为95%。 ·德国政府的5万枚BTC抛售完毕·现货ETF需求强劲,本周净流入约10亿美元。 从波动率上来看,虽然加密货币社交媒体以及散户情绪一直在尖叫恐慌,但大型对冲基金一直在自信而积极地购买BTC上行,尤其是12月和3月看涨期权,目标是10万-12万美元价格水平。

「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资

Meme 作为本轮最具赔率的赛道,重点关注蓝筹级别的 PEPE、WIF,中小市值的 DOG、BOME。

搭乘了 AI 发展东风的 AI /DePIN,重点关注算力供给(Arweave/AO、io.net),算法(Bittensor),AI 经济(Artificial Superintelligence Alliance,ASI)。

作为区块链大规模应用的必经之路的 RWA,重点关注 Ondo Finance、Swarm Markets。

承担用户增量潜力与生态孕育的 Social 板块,重点关注 Ton 以及生态内项目、Farcaster、UXLINK。

作为增量资金的落脚点的 LSD、LSDFi,重点关注 Lido/Rocket Pool、Ether.fi、EigenLayer、Renzo、StakeStone、Karak、Pendle Finance。

BTC 生态中重点关注符文 DOG。

道:代表投资理念和投资信仰,即投资的方向、目标和价值观。包括对市场长期趋势、宏观状况以及基本面的分析。

法:代表投资的法则和规则,包括投资策略、风险管理、资产配置。

术:代表投资的技术分析、量化分析、交易心理。

其中,技术指标的存在是让我们在充足的了解和风险控制后用来辅助判断交易的方法,并不能直接用来盈利,毕竟所有的技术指标都是滞后的,无法做到 100% 准确。只有我们充足了解和风控后才能辅助投资,否则就是赌博。

文章还展开介绍了 MA 和 MACD 指标解释及运用,Boll 及 RSI 指标解释及运用,旗形整理变式。

目前,部分指标显示比特币下跌差不多接近底部。莫慌,继续囤大饼。

当 BTC 价格在 42, 000 美元时,主力矿机 T 21 的利润率为负,意味着此时在二级市场买入 BTC 要比挖矿更划算。

回看历史数据,如果每次都在挖矿成本线附近买入 BTC,相当于以比矿工还低的成本获得了 BTC,从中长期角度说获得收益的确定性要大于承担风险的不确定性。

另推荐:《》。

L2、DeFi、LSD、基于 ETH 抵押的稳定币协议和再质押。

JUP、JTO、IO、W、TNSR、PRCL、DRIFT、RAY、NEON、SLND。

a16z的投资组合包含大约 50 种加密货币。上半年,排名前 25 位的加密货币中有 11 种显示出净增长。如果减去其他币种价格下跌所导致的损失,总销售价格为 3158.82 美元。因此总利润(3158.82 美元 – 2500 美元)为 658.82 美元,投资回报率(ROI)为 26.35% ,不如投资比特币或以太坊。

另推荐:《》《》《》《》。

创业

在早期阶段,风险投资人寻找的是信号。PPT 之外,讲述一个引人入胜的故事吧。一个更好的选择是发布一个尚未完善的产品并寻找早期用户,并关心他们。问题在于:许多创始人往往筹集了数百万资金,却构建了没人需要的东西,因为他们的核心客户群是希望投资他们的风险投资人。他们卖的是股权,而不是他们自己的产品。

所有早期阶段的投资都是在押注创始人及其扩展公司能力。在一个注意力稀缺的世界里,吸引注意力是成功的一半。

Web3 中的积分计划已经发展出多种复杂机制,许多机制被结合使用。最有效的计划包括行为(关于用户行为和获得积分的行动)、基础(积分发放时间表、时间线和空投规模等)和提升(通过特定、针对性的行为奖励用户更高的相对积分份额),有些还开始尝试计划奖励(除空投预期外的其他即时利益)。

尽管积分计划在启动阶段表现出色,但团队应注意透明度问题、积分疲劳和产品市场契合度的掩盖问题。通过及时的沟通、合理的激励机制和确保有机用户参与,团队可以最大化积分计划的效果,同时避免潜在的负面影响。

本指南分为五个部分:代币上所文件、与 CEX 和做市商的商务谈判、社区与社交媒体宣传、媒体覆盖、其他准备。

如果你认为自己真正理解了某个概念,那就试着把它写下来。你会发现,在纸上清楚地解释你的想法比在脑子里想象的要难得多。

推特上的内容质量很重要。虽然热门帖子可能是偶然的,但持续的粉丝增长需要有见地且独特的内容,这需要花费时间和精力。有些帖子会失败,但成功的帖子会吸引优质粉丝。坚持是关键。

从长远来看,你需要通过好奇心来保持动力。

加密 KOL 最流行的商业化模式:付费帖子,博客赞助,KOL 私募投资,顾问 / 大使职位,推荐人,向粉丝卖币。

另推荐:《》。

空投机会和交互指南

Starknet:用户流失较多,但网络质量并未明显下降;ZKsync:真实用户比例最高,网络质量较好;LayerZero:用户流失最大,网络质量骤降;Blast:用户信心不足,未来发展堪忧。

以太坊与扩容

分析 Dencun 升级后 L2 的采用情况,gas 成本下降了 10 倍,L2 上的活动量激增(也受到激励计划和 Sybil 活动的影响),L2 上的 TVL 持续上升。但随着 gas 费用降低,隐藏的 MEV 活动逐渐增多。

Dencun 升级后的 L2:类似于没有 Flashbots 的以太坊,但缺少交易池,网络拥堵,回滚率飙升(大概率因为 MEV 机器人和 Telegram 机器人这样的自动化交易活动)。

在过去一年里,六个主要 L2 包括,Arbitrum,OP Mainnet,Base,Zora,Scroll 和 zkSync 上的原子套利 MEV 交易量超过了 360 亿美元,这占到了每个链上所有去中心化交易所(DEX)交易量的 1% 到 6% 。这些 MEV 交易量最初主要集中在 Arbitrum 和 OP Mainnet 上,但最近已经逐渐转向 Base 和 zkSync。

L2 网络的 MEV 解决方案可能需要区别于当前以太坊的机制,这主要是由于 L2 独有的特性:比如更短的区块生成时间、成本更低的区块空间以及相对集中的治理结构。

多生态

在拥有现成流量的 TON 生态上,玩法也发生了变化。

上了币安和 OKX 的 NotCoin 没有找 VC 融资;Catizen 未发币便实现了 1200 万美元的营收。大部分小游戏团队不太依赖 VC 的财务融资。VC 自身的流动性问题可能也钳制着 TON 生态的投资。不止一家投资机构表示,“未来并不需要 TON 生态上的被投项目都发币。”

加密 VC 们如果完全按照代币投资的惯性去看 TON 生态,可能不再奏效。

过去,资产驱动都是Web3项目开发运营的核心。但是 TON 团队在生态建设的过程中似乎并没有选择遵循这个思路,而是选择Web2项目,或者说传统互联网项目中的常规方式——流量驱动,来引导或扶持产品,建设生态。其核心叙事逻辑是,破圈潜力而非沉淀资产能力。

这也为开发者带来了一个全新的要求,如果希望获得官方的背书,或者更直白点成为官方更喜欢的项目,在冷启动阶段的核心运营指标需要从资产相关,例如 TVL、市值、持币数等,过渡到流量驱动,例如 DAU、PV、UV 等。

Blast 的叙事有完美兼容 EVM、完美解决一鱼多吃。

由于 Blast 具有的高收益特性,长期来看必然源源不断的从其他 Layer 2 和以太坊链本身吸取资金,直至达到 Blast 链具有的收益特性与其他链的收益特性平衡。

Blast 链具有的自动收益能力为 DeFi 的发展提供了沃土,建立在 Blast 上的 DeFi 项目天然的比其他链的 DeFi 项目具有更高的稳定收益,也会有更快的发展速度。

Base 定位于消费者链,与 Coinbase 生态系统深度融合(品牌、合作、营销、政策)。

Base 尚未完全去中心化,也不发行自家代币。

DeFi

Pendle 旨在为“可产生收益的代币”提供“到期收益率”交易市场。Pendle 将传统金融市场中的“本息分离”概念引入 Defi 领域,将可产生收益的代币分为本金代币与收益代币,同时为这两种代币提供交易流动性。

用户通过 Pendle 可以实现资产利用率最大化,并实现多重收益,为 DeFi 市场带来了新的可能性。如果在未来市场出现了上升的趋势,各个代币的价格恢复导致 YT 的 APY 随之上升,那么 Pendle 依旧会再迎来一个爆发期。

Eigenlayer 提供了更成熟的解决方案,以及最强大的经济安全 + 生态系统。Symbiotic 和 Karak 仍处于非常早期的阶段,仍有很大的发展空间,同时提供多链资产收益机会。

SocialFi

当时大家 FOMO 这款产品的思路开始其实都很简单,早进早买 key 就能赚钱,快速占据名人 KOL 的粉丝区成了财富密码,而 FT 也还有一个积分机制,通过活跃度来判定你的积分等级,制造了博取空投的预期。

新的产品模式、扎实的用户数据、顶级 VC 的背书……在上个周期大家还没有争论高 FDV 低流动、没有把 VC 看成对立面时,具备这些要素,Friend.Tech 确实握着一手好牌。

但相较于其他运营操作和方向选择上的用力过猛,产品本身倒显得停滞不前。V2版本的 PUA 过猛,事后看几次难评的公关事件也是玩火。FT 这类 SocialFi 产品没有找到真正的产品市场契合度,本身更像是短期投机产品而非存在真实需求,加上运营上的骚操作,结局在情理之中。

Web3

DePIN 赛道涵盖六个子领域:计算、AI、无线通信、传感器、能源和服务。

从供应链的角度拆解 DePIN,可以划分为:

-

上游:硬件制造商和作为“矿工”的供给侧用户。

-

中游:项目平台、负责数据验证和代币结算的区块链,和服务于 DePIN 的链上二层协议;以及用于开发和管理 DePIN 网络的模块化服务组件(如平台界面、数据分析和标准化服务),DePIN 开发的 SDK 工具包,API 接口等。

-

下游:对接需求侧的 dApp 应用和界面。

当一个组织、产品或业务达到其传统增长曲线的顶峰时,需要引入新的创新或变革,以启动新的增长曲线,从而避免停滞或衰退。DePIN 的业务逻辑天然地指向了以硬件售卖作为项目发展的第一曲线,数据价值网络变现叠加在第一曲线之上,作为发展的第二曲线的指导思想;产品研发,运营能力是确保第一曲线增长的关键;那么如何启动第二曲线的增长则需要具备两种能力,先是要去中心化系统的组织能力,再是对需求侧的服务能力。

对应到 DePIN 生态,就需要项目方在具有组织好承接规模化数据传输的硬件网络的能力的前提下,首先保证数据价值网络良好的运行,需求侧才能顺利接入,最终提供高质量,标准化的数据服务。最终完成双曲线的业务二重增长,形成项目生态内的正向循环。

拥有硬件供应链和销售渠道的 DePIN 项目更有增长潜力;跨链互通能最大程度激发数据的价值;数据可信化对 AI 的发展至关重要。

一周热点恶补

过去的一周内,Bitstamp:将分发工作;美 SEC对 Paxos 信托公司与 Binance USD(BUSD)稳定币相关调查;

此外,政策与宏观市场方面,拜登承认在与特朗普的辩论中犯错,强调;美联储主席鲍威尔将发表半年度货币政策报告,或敦促;美联储传声筒:失业率显示;美国众议院未能推翻拜登对的否决;

观点与发声方面,10x Research:接下来很可能会先反弹至 60000 美元左右,继而再次下跌至 50000 美元左右;K 33 Research:加密市场或将在年中承受;Andrew Kang:,比特币正向超周期资产过渡;Coin Metrics:减半后挖矿利润面临压力,即将进入整合时代;Presto Labs:Mt.Gox 引发的 将是 BTC 的四倍;币安 CEO:将关注监管、加密货币制度化和主流化等领域进展;Vitalik ETHCC 演讲要点:主张增强对 的自动化防御;Pacman:预测市场将实现更高资本效率和更好价格发现,乐于建设;

机构、大公司与头部项目方面,主网将于第四季度上线;流动性聚合投资策略协议 ;EOS 网络推出 2.5 亿枚;极速吸粉,已支持使用;Jupiter 已发布,Sanctum 将在下周推出代币时加以采用;

数据上,:若以太坊现货 ETF 获批,近 1/4 的潜在美国选民将更有兴趣进行投资;当前 97% 的处于亏损状态;Galaxy 研报:为每月 10 亿美元;

安全方面,DefiLlama 联创:一系列存在网站被攻击风险,包括 Pendle、dYdX 等;Pendle:因域名遭劫持已关闭网站,;Pendle 域名已得到保护,网站/应用程序;Compound Labs:,用户需重启浏览器以确保访问正确域名……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列。

下期再会~

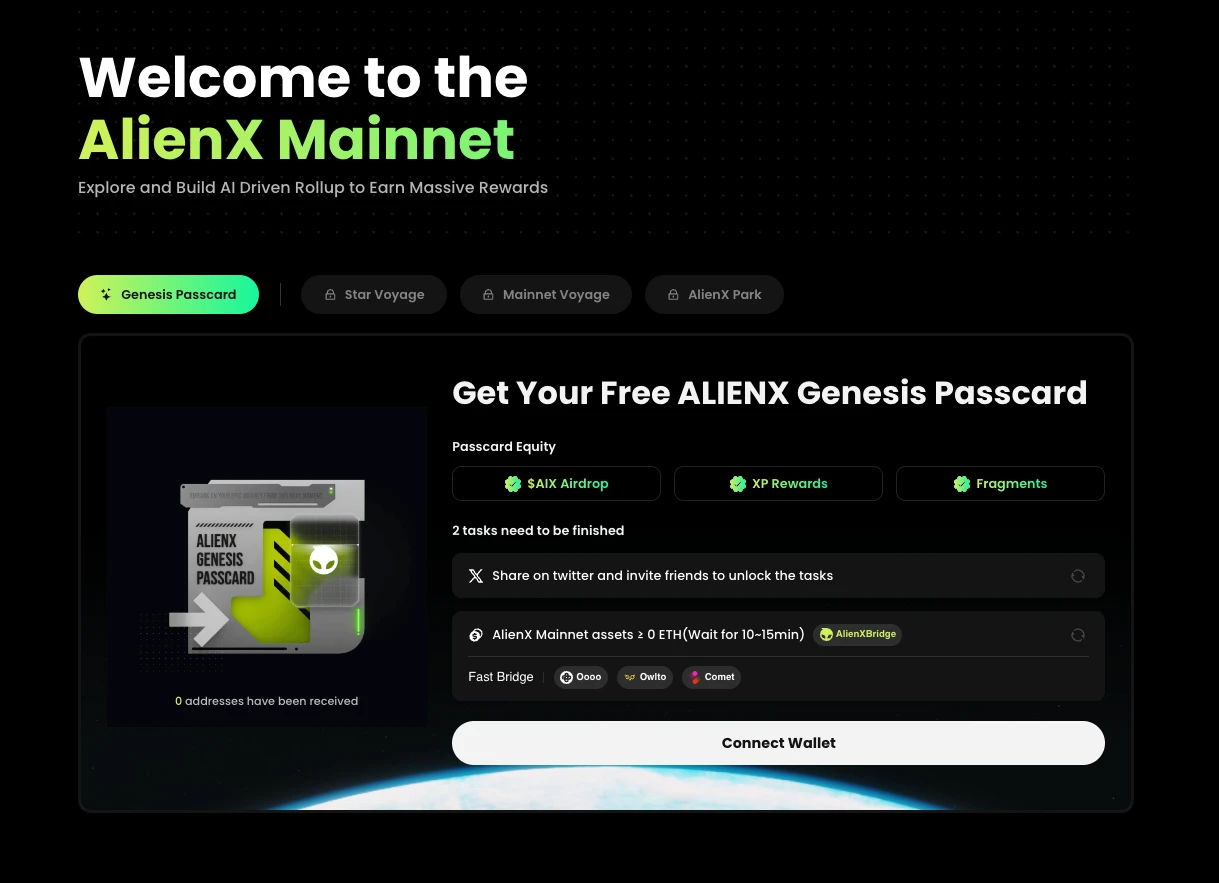

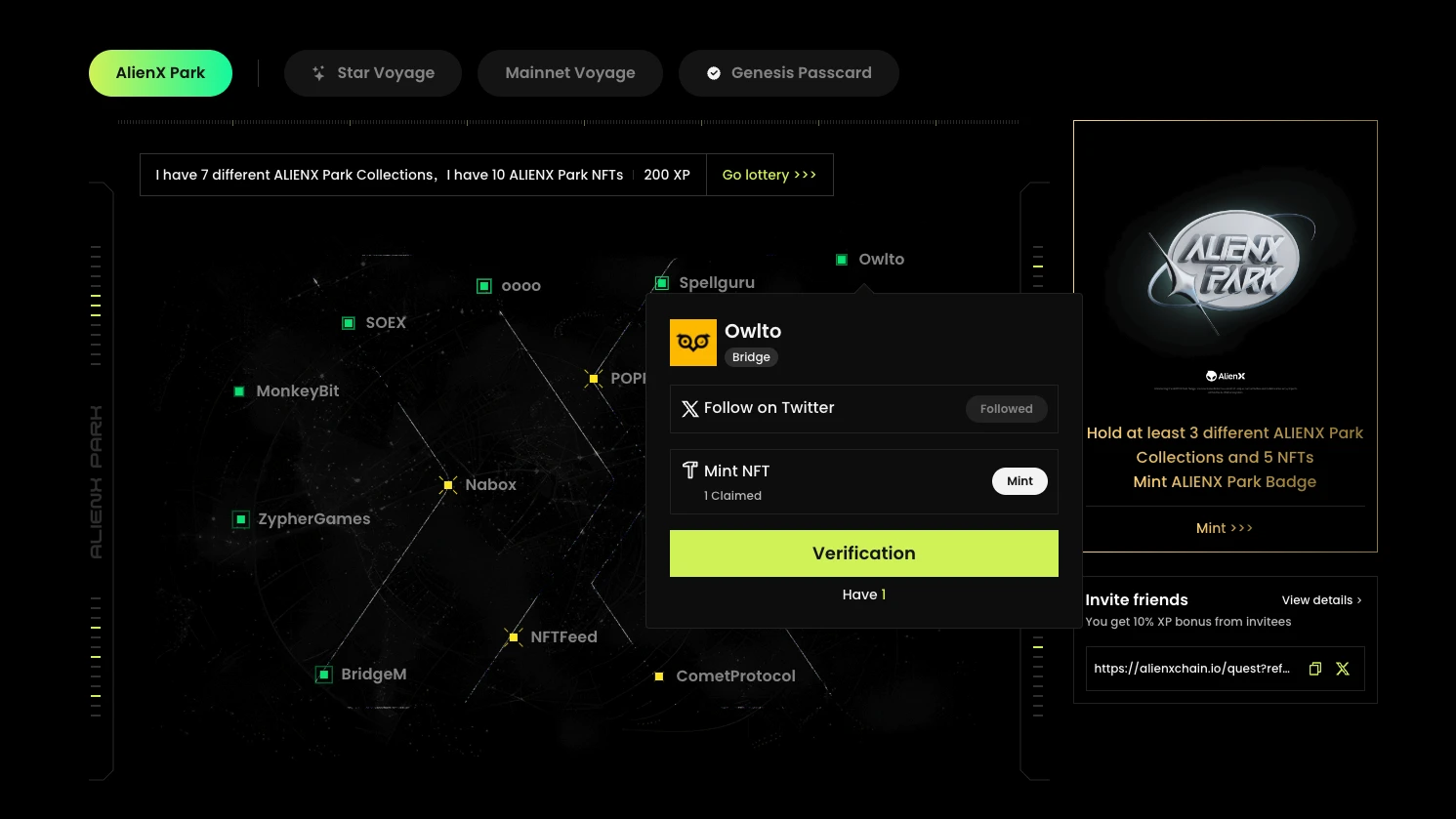

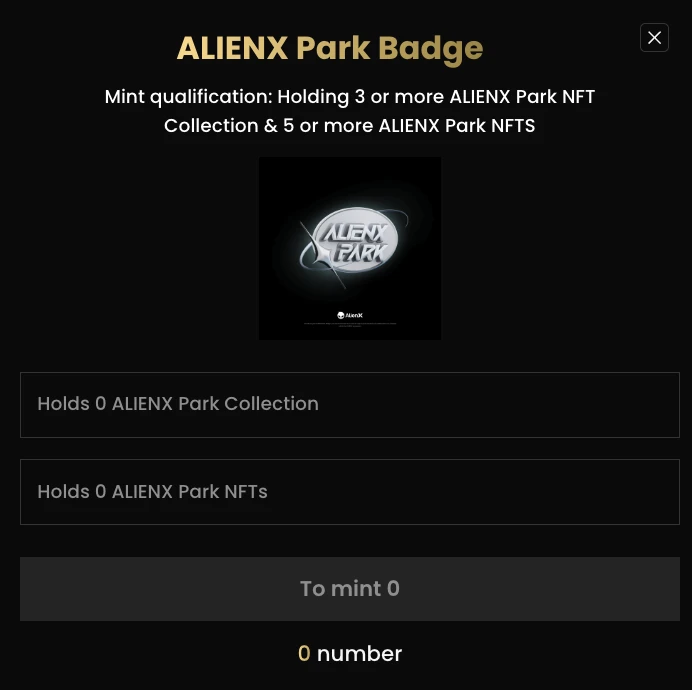

最近,ALIENX 联合了 20 多个优质的生态项目并上线了主网第二阶段的 AlienX Park 活动,作为主网活动的收尾以及 TGE 前的最后一个生态建设活动,本次活动的玩法更多是对主网活动的拓展及丰富。活动玩法相对比较简单,即免费铸造 ALIENX 上的生态项目的联合 NFT,获得 XP 以及各个项目提供的奖励。一方面获得的 XP 可以参与主网 Star Voyage 的转盘抽奖,获得 XP、ARB 以及 5 种不同的 NFT 碎片,兑换终极 NFT 并瓜分 0.5% 的$AIX 空投奖池。另一方面,铸造 3 种生态项目 NFT 及 5 个任意 NFT 的用户可以铸造 ALIENX Mainnet Badge NFT 并领取额外的$AIX 空投奖励,而且 NFT 都是免费铸造,可以说是撸毛党的福音了。

一、玩法教程

1、注册认证

首先参与 AlienX Park 活动需要完成基本的社交认证及 Genesis Passcard 的领取,这也是主网 Mainnet Voyage 活动参与的门槛,作为后续领取空投的重要凭证。

参与链接:

2、关注生态项目 Twitter

领取 Passcard 后进入 AlienX Park 活动主界面,目前合作的项目方有将近 20 个,按星辰点阵排布,覆盖 GameFi、AI、Bridge 等多个领域,而且都是业内相对头部的项目。点击对应项目的星球会有两个任务:关注推特及铸造项目方 NFT。

3、铸造联合 NFT

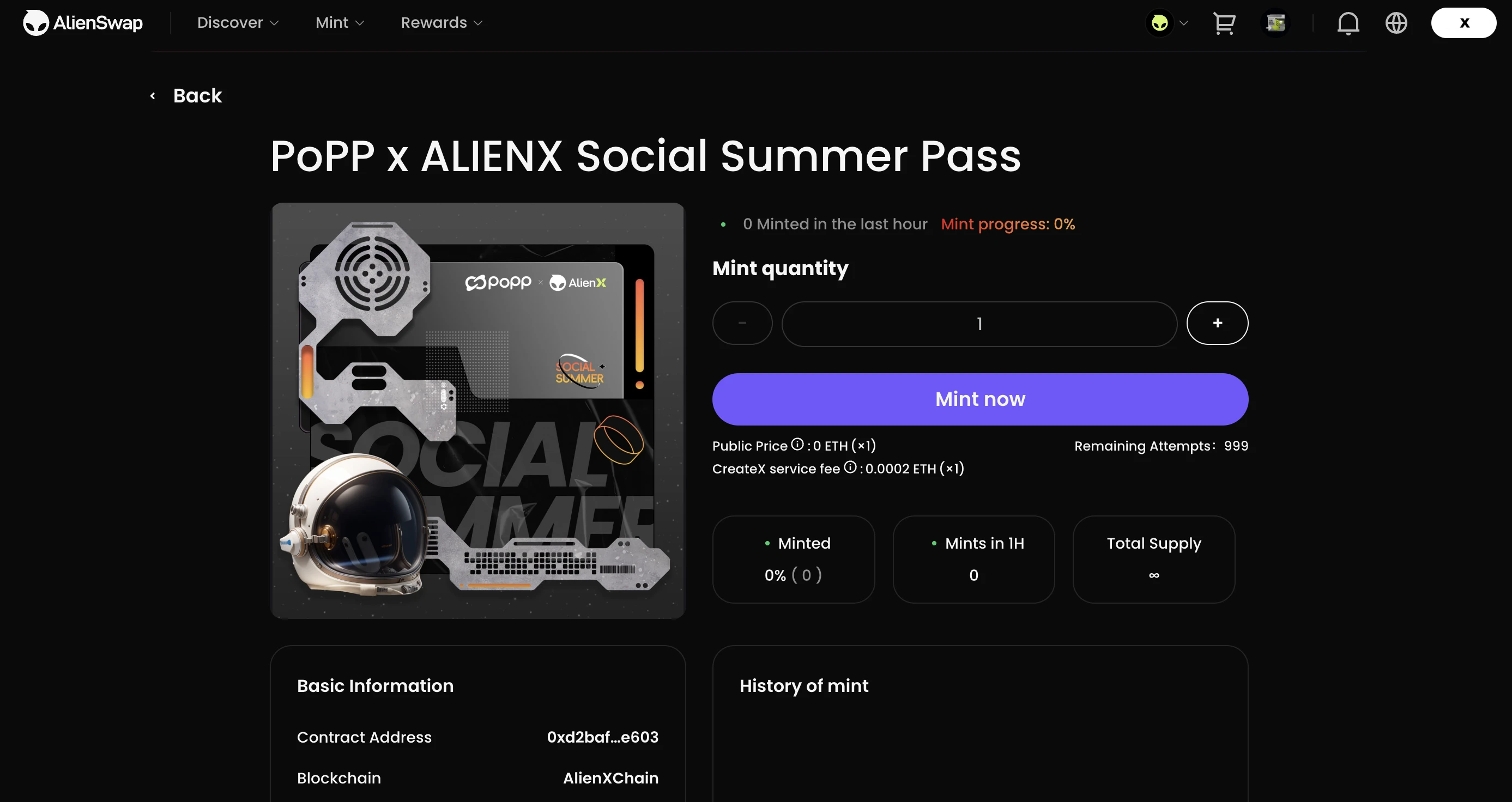

点击 Mint 跳转至 AlienSwap 进行相应的 NFT 的 Launchpad 界面并进行联合 NFT 的铸造。

4、铸造 ALIENX Park Badge NFT

完成任务后点击 Verification 即可进行任务校验并获得 XP,在 Mint 完 3 个不同的项目方 NFT 及 5 个任意 NFT 后即可铸造最终的 ALIENX Park Badge 并瓜分$AIX 奖池。

5、参与 Star Voyage 活动

XP 可以用来参与 Star Voyage 的抽奖活动获得 XP、ARB 以及 5 种不同的陨石碎片,邀请他人参与活动还可以获得被邀请人额外 10% 的 XP 奖励。

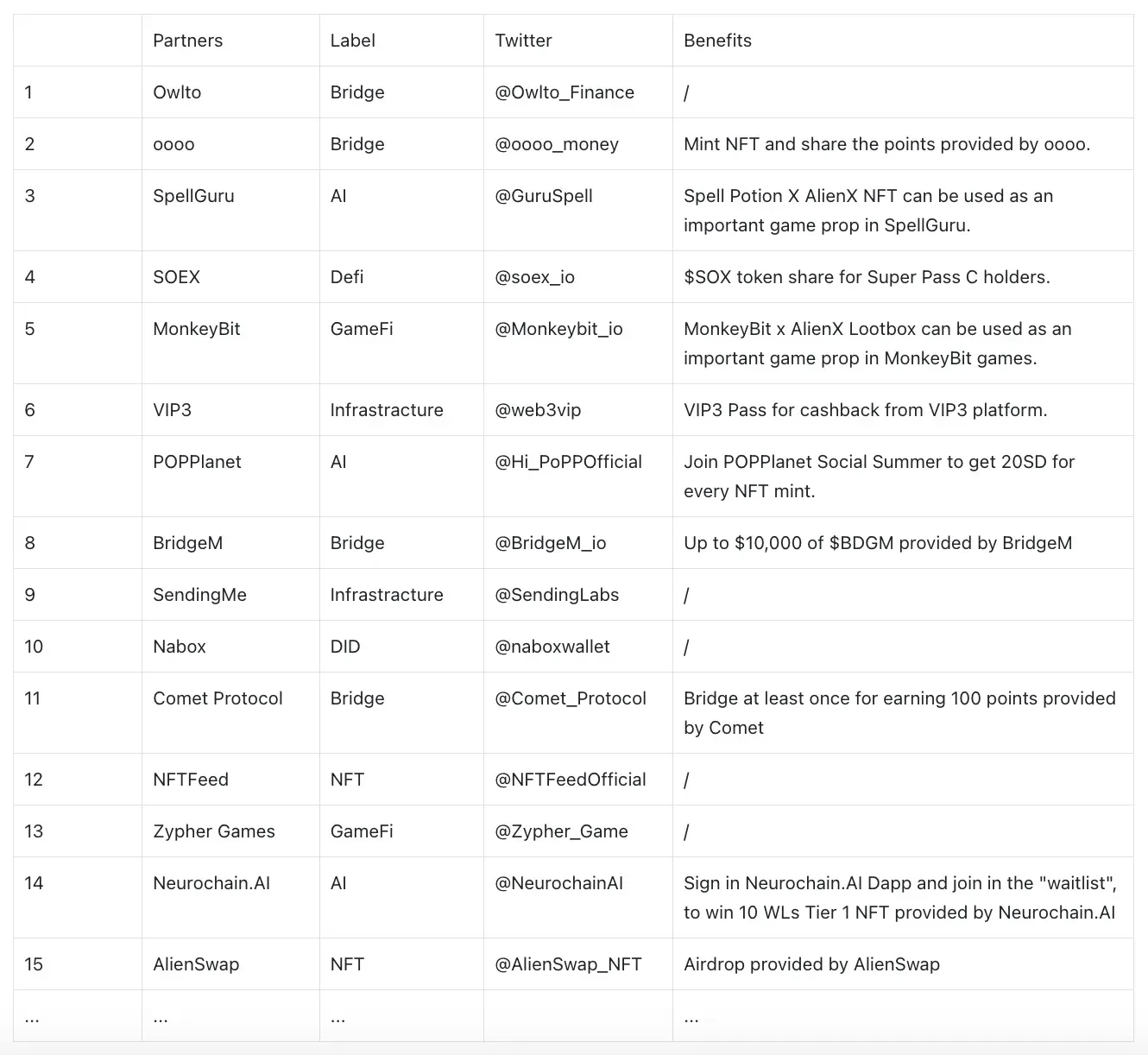

二、AlienX Park 合作项目及奖励介绍

根据官方 Medium 的文章参与 AlienX Park 的生态项目及奖励如下:

并不是所有的项目都是给奖励的,下面介绍下给奖励的合作项目,大家可以酌情参与:

1、oooo

oooo 是一个支持比特币 L2 的模块化基础设施跨链协议。目前支持 BTC、ETH 和 USDT 的资产跨链,覆盖包括 ALIENX、Arbitrum、Scroll、Merlin、BEVM 和 BitLayer 等多条区块链生态。本次联合 NFT 为 oooo x ALIENX Mainnet Badge,用户可以 free mint 并参与瓜分 oooo 提供的积分奖励。

Twitter 链接:

2、SpellGuru

SpellGuru是一个去中心化 AI 模型训练及数据网络。本次活动的联名 NFT 为 Spell Potion X AlienX,用户 Free Mint 后可以作为道具并参与其生态建设。

Twitter 链接:

3、SOEX

SOEX是一个集成了多个 CEX 及 DEX 的去中心化的社交交易市场,用户可以在私信及参与群组讨论等社交环节中进行 Token 交易。本次在 ALIENX 上发行的 NFT 为 Super Pass C,铸造费用为 1 USDT,作为同样即将 TGE 的项目,用户持有 Super Pass 可以获得一定量的$SOX 代币空投,需要注意的是 Super Pass C 每个地址只能铸造一次。

Twitter 链接:

4、MonkeyBit

MonkeyBit是一个全链的社交 GameFi 平台,用户可以参与其 PvP 及社交游戏 Play to earn 获得$MONK 代币。本次 NFT 为 MonkeyBit x AlienX Lootbox,用户可以 Free Mint 并以此为道具参与游戏挖矿。

Twitter 链接:

5、VIP3

VIP3是一个Web3的折扣平台,VIP3 Pass 是其全链 NFT Pass 卡,持有该 NFT 的用户可以享受其平台合作的 70 多个项目及 Dapp 的交易及 Gas 费折扣。本次参与活动的 NFT 也是部署在 ALIENX 上的 Pass 卡。

Twitter 链接:

6、PoPPlanet

PoPPlanet 是一个 AI 驱动的 SocialFi 项目,其生态包括 PoPP X、PoPP Echo 及 AI Box 等 Dapp,并且其最近联合了包括 Taiko、Mantle 和 Neo 等 200 多个项目举办了为期三个月的 Social Summer 活动。本次联名 NFT 也是作为 ALIENX 社区用户参与其活动的 Pass,用户 Free Mint PoPP x ALIENX Social Summer Pass 的用户可以同时参与 Social Summer 并领取 20 SD。

Twitter 链接:

7、BridgeM

BridgeM是一个沟通 BTCLayer 2 及 ETHLayer 2 的去中心化跨链桥协议项目,本次铸造的 BridgeM Unity Series NFT 也会瓜分其最多$ 10, 000 的$BDGM 代币。

Twitter 链接:

8、Comet Protocol

Comet Protocol 是一个无缝链接 BTC 及 ETH 的跨链桥项目,目前已覆盖包括 ALEINX、Arbitrum、Base、Merlin、BEVM、Zeta 等近 30 条链。Comet 一般每支持一条链都会部署一个 NFT,本次参与 AlienX Park 活动的联名 NFT 为 Comet Cube,用户 free mint NFT 并至少通过 Comet 桥接一笔资产可以获得其提供的 100 Comet 积分。

Twitter 链接:

9、Neurochain.AI

Neurochain.AI是一个去中心化的 AI 基础设施,为Web3社区及项目提供 GPU 算力及 AI 模型。本次参与铸造的 NFT 为 NeurochainAI Chip,用户铸造该 NFT 有机会获得其 Tier 1 NFT 的白名单(提供 10 个白名单),但是这里需要注意的是,获得白名单的条件是需要同时注册其移动端 app,即钱包注册官网并在“Whitelist”中填写邮箱并 Join in。

Twitter 链接:

10、AlienSwap

AlienSwap是一个多链 NFT 交易市场,也是 ALIENX 的孵化团队。本次参与铸造的 NFT 为 AlienSwap Pearl,用户 free mint 该 NFT 后可以获得 AlienSwap 提供的空投奖励,虽然没有明确奖励内容但是作为 ALIENX 的背后团队,奖励应该是和$AIX 代币相关。

Twitter 链接:

三、写在后面

随着德国政府和门头沟事件对 BTC 产生的抛压,近期整个加密市场的情绪十分低迷哀嚎遍野,比特币近一个月跌幅超过 15% ,部分山寨币的跌幅更是超过 50% ,链上交易量一度缩水 90% 。市场行情是项目的炼金石,市场越熊越容易挖掘出真正做事且具有潜力在行情回暖时获取可靠收益的项目,ALIENX 就是其中之一。随着 6 月份 ALIENX 主网以及 Mainnet Voyage 的上线,其 TGE 也即将来到最后的准备阶段。ALIENX 在今年 3 月份发布白皮书,并在短短几个月取得了巨大的成功,整个项目的发展基本按照 Roadmap 的进度稳步进行。据悉,本次 TGE 的空投将覆盖参与 ALIENX 历史活动的所有用户,包括 AlienSwap 的社区用户。

特朗普出席

近日,会议组织者宣布,美国共和党总统候选人特朗普将于本月晚些时候在田纳西州纳什维尔举行的比特币大会上发表讲话。

当天早些时候,有关特朗普将出席会议的猜测越来越多,因为演讲者告诉媒体,他们的发言时间被重新分配,以便为电子邮件中所描述的“一位非常特别的嘉宾”腾出空间。

近日,会议发言人才透露,前总统特朗普将在会议最后一天下午 2 点(美国中部时间,19:00 UTC)发表 30 分钟演讲,会议时间为 7 月 25 日至 27 日。

自从今年春天在 NFT 晚会上公开支持该行业以来,特朗普一直倾向于比特币和加密货币言论。此后,他将支持比特币的政策融入了共和党的核心政纲,与拜登政府形成了鲜明对比。

特朗普即将发表的演讲可能会进一步提升他自诩的加密货币支持者形象,尽管他在此前上任就对加密货币心存疑虑。但现在,人们普遍预计他会出席比特币年度聚会。

今年大选之年,特朗普在海湖庄园的一场晚会上宣布自己是“加密货币候选人”,随后又宣布将接受比特币、以太币、狗狗币、Solana 等加密货币的捐款。

他对加密货币的立场出现了重大转变。几年前,他谴责比特币是“针对美元的骗局”,并表示央行数字货币“非常危险”。过去几年,他说加密货币是“一场即将发生的灾难”,他“不喜欢它”。但现在他说他“很看好”加密货币。

态度转变

在听到特朗普在竞选期间多次发表支持加密货币的言论后,拜登总统的连任竞选团队也考虑接受比特币和加密货币捐赠。

不仅如此,民主党对比特币和其他加密货币的态度也发生了变化。那些传统上反对加密货币的人现在唱起了更支持加密货币的调子,与民主党参议员伊丽莎白·沃伦对比特币的强硬立场保持距离。

在拜登的领导下,美国众议院两个月前通过了一项史无前例的加密市场结构法案,旨在对整个行业进行监管。

加密货币社区迫切希望看到两位领导人——尤其是特朗普——对加密货币的看法和做法。特朗普尚未宣布他计划如何通过政策支持加密货币和区块链的发展。不过,他上个月会见了加密货币矿工,并表示所有剩余的比特币都应该在美国创造。

虽然这并不意味着加密社区更倾向于支持特朗普而不是拜登。但因为加密社区的人口结构多样化,拥有大量千禧一代、Z 世代和年轻专业人士。

民主党争取加密货币社区的支持还不算太晚,但他们显然已经没有时间了。“如果民主党和拜登竞选团队提出平衡的政策和监管方法,他们仍然能够吸引加密货币社区的许多人。”分析人士说。

大趋势

今年的选举年,加密货币公司为政治竞选活动投入了数百万美元。这是一个新趋势,反映出人们认识到加密货币已成为一个重要的政治话题,其未来可能会受到美国总统选举结果的影响。

例如,美国最大的加密货币交易所 Coinbase 最近在 6 月份捐赠了 2500 万美元,以支持超级政治行动委员会 Fairshake,该委员会旨在通过投票淘汰国会中的反加密货币政客来帮助选出对数字资产有利的候选人。

加密货币公司 Gemini 的创始人 Winklevoss 双胞胎兄弟在 6 月份各自捐赠了 15.47 比特币,相当于 100 万美元,以支持唐纳德·特朗普的竞选活动。Tyler Winklevoss在 X 上发帖称,拜登总统的民主党政府“公开向加密货币宣战”,而 Cameron Winklevoss 则写道,特朗普“支持比特币、支持加密货币和支持商业”。

加密货币交易所 Kraken 的首席执行官杰西·鲍威尔 (Jesse Powell)向特朗普的竞选团队捐赠了 100 万美元。他写道,拜登政府允许“执法部门不受约束的监管”。

很明显,特朗普竞选团队在加密货币作为本次竞选中的政治问题方面胜过拜登竞选团队。他提到拜登竞选团队应该加大力度接触加密货币社区。

在选举和加密货币混乱中,更重要的问题是加密货币将如何影响金融和我们的未来。“两位候选人和两党都必须认识到,加密货币将继续存在,并且是我们国家和经济未来不可或缺的一部分,”他说。