AI 革命的背景

AI 爆火背景

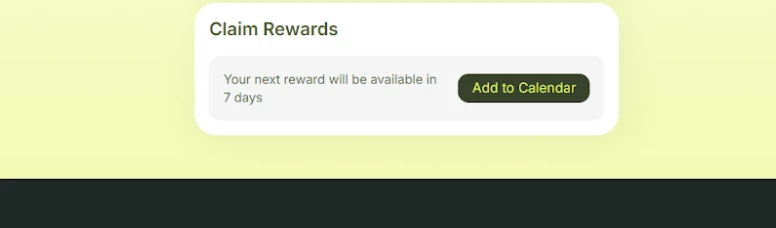

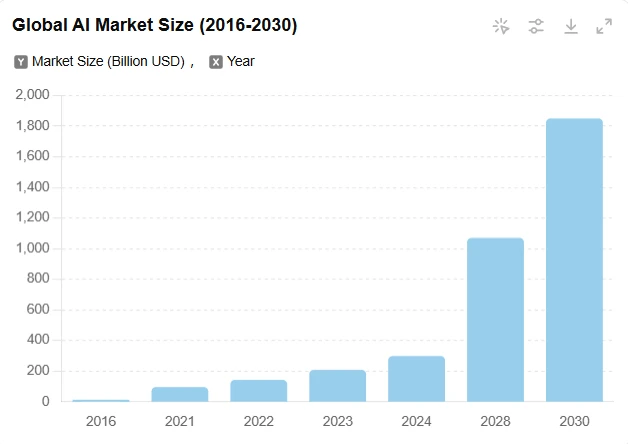

随着人工智能(AI)技术的蓬勃发展,我们正在进入一个数据驱动的新时代。深度学习和自然语言处理等领域的突破,使得 AI 的应用无处不在。2022 年 ChatGPT 的诞生引爆了 AI 行业,随之出现的是一系列如文生视频、自动办公的 AI 工具,而“AI+”的运用也被提上日程。AI 行业的市场价值也随之一路飙升,预计在 2030 年达到 1850 亿美元。

图 1 AI 市场价值变化

传统互联网公司垄断 AI

目前 AI 行业主要由英伟达、微软、谷歌、OpenAI 等公司垄断,技术的进步同样带来了数据集中、计算资源分配不均等一系列挑战。与此同时,Web3的去中心化理念为解决这些问题提供了新的可能性,在Web3的分布式网络中,将会重塑当下 AI 发展格局。

Web3+AI 当下进展

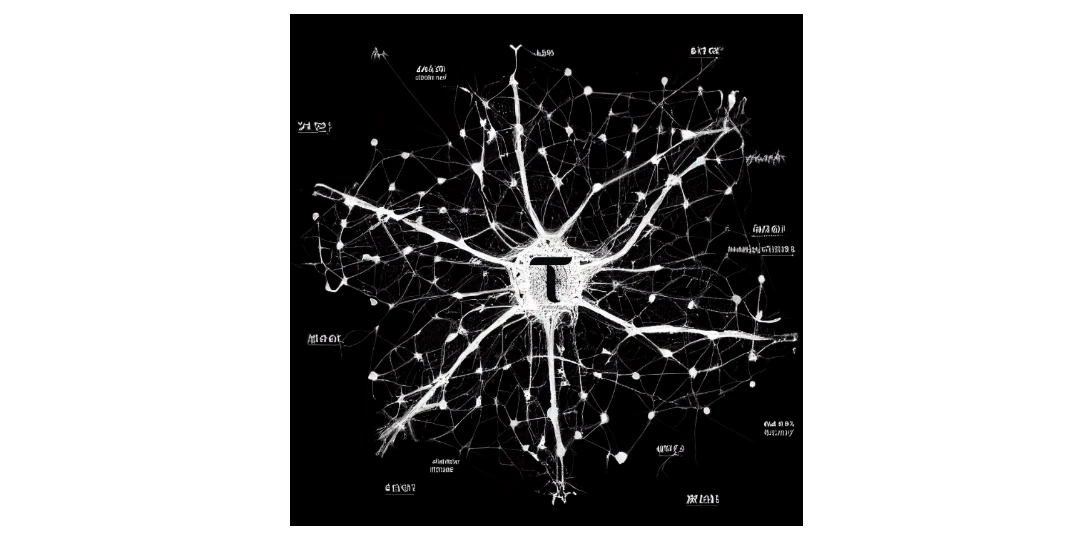

在 AI 行业风起云涌之际,也涌现了一大批优质的Web3+AI 项目。Fetch.ai 通过区块链技术创建去中心化的经济体,支持自主代理和智能合约,用于优化 AI 模型的训练和应用;Numerai 利用区块链技术和数据科学家社区来预测市场走势,并通过奖励机制来激励模型开发者;Velas 构建 AI 和区块链的高性能智能合约平台,提供更快的交易速度和更高的安全性。AI 项目本身包含三大要素:数据、算法、算力,Web3+数据、Web3+算力赛道当下发展如火如荼,但Web3+算法方向却一直各自为战,最终只能形成一个个单方向应用的项目。Bittensor 抓住了这一缺口,通过区块链本身的竞争和激励机制,搭建了一个自带筛选竞争机制的 AI 算法平台,保留最优质的 AI 项目。

Bittensor 发展脉络

创新性突破

Bittensor 是一个去中心化的激励机器学习网络和数字商品市场。

-

去中心化:Bittensor 运行在数千个由不同公司和组织控制的分布式计算机网络上,解决了数据集中等问题。

-

公平激励机制:Bittensor 网络对其子网提供的$TAO 代币与子网贡献占比成正比,子网对其矿工和验证者提供的奖励也与节点贡献占比成正比。

-

机器学习资源:去中心化网络可以为每一个需要机器学习计算资源的个体提供服务。

-

多样化的数字商品市场:最初 Bittensor 网络的数字商品市场是专门为机器学习模型和相关数据的交易而设计的,但是受益于 Bittensor 网络的扩展和 Yuma 共识机制不关心数据实质内容的机制,已经成为一个可以交易任何形式数据的商品市场。

发展历程

与当前市场上许多高估值的 VC 项目不同,Bittensor 是一个更加公平、有趣和有意义的极客项目,它的发展历程中也没有其他项目的“从画大饼到骗投资”的过程。

-

概念形成与项目启动(2021 年):Bittensor 由一群致力于推动去中心化 AI 网络的技术爱好者和专家创建,他们通过 Substrate 框架来构建 Bittensor 区块链,以确保其灵活性和可扩展性。

-

早期发展与技术验证(2022 年):团队发布 Alpha 版本网络,验证去中心化 AI 的可行性。并引入 Yuma 共识,强调数据不可知原则,维护用户隐私安全。

-

网络扩展与社区建设(2023 年):团队发布 Beta 版本,并引入代币经济模型(TAO)用于激励网络维护。

-

技术创新与跨链兼容性(2024 年):团队运用 DHT(分布式哈希表)集成技术,使得数据存储和检索更加高效。同时项目开始注重对于子网、数字商品市场的宣传和进一步扩展。

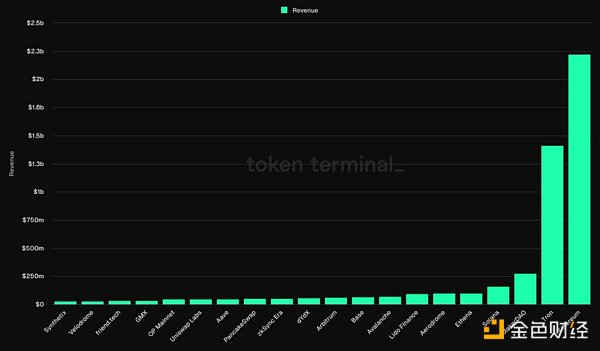

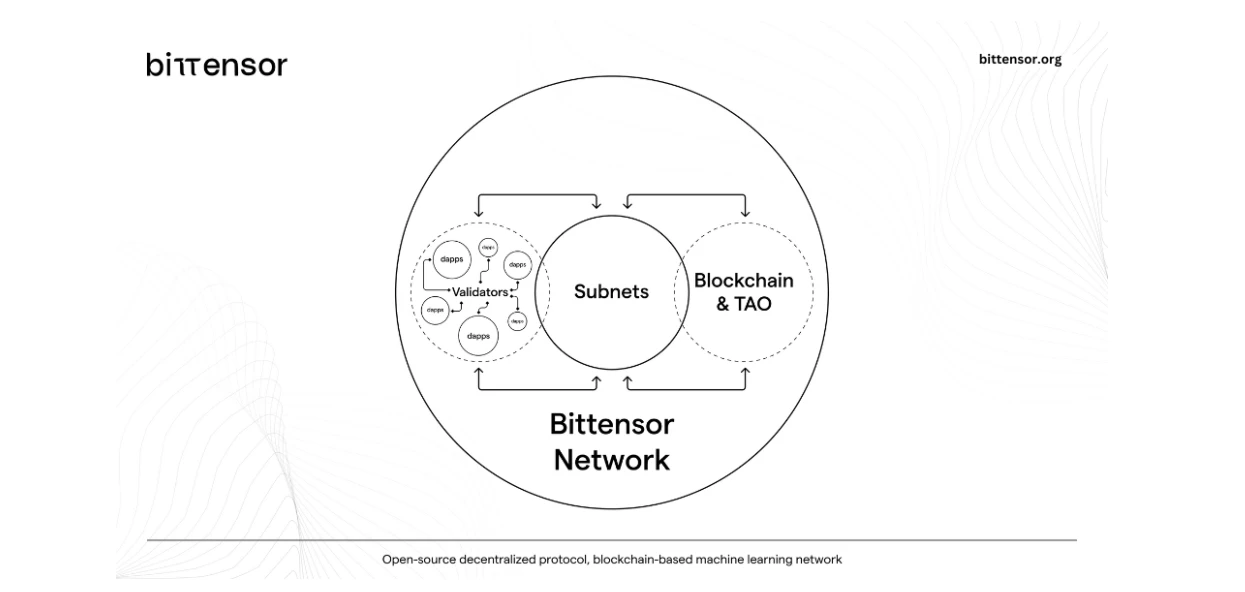

图 2 Bittensor 网络宣传图

在 Bittensor 的发展历程中,并未有太多传统 VC 插手其中,避免了集中化控制的风险。项目通过代币激励节点和矿工,也保障了 Bittensor 网络的活力。从本质上看,Bittensor 是一个 GPU 矿工驱动的 AI 算力与服务项目。

代币经济学

Bittensor 网络代币为 TAO,为表示对比特币的推崇,TAO 在许多方面与 BTC 类似。其总供应量为 2100 万枚,每四年进行一次减半。TAO 代币在 Bittensor 网络启动时通过公平启动(fair launch)分发,没有预先挖矿,所以没有代币保留给创始团队和 VC。目前大约每 12 秒生成一个 Bittensor 网络区块,每个区块奖励 1 $TAO 代币,每天大约生成 7200 个 TAO,这些奖励现按贡献分配给每个子网,然后在子网中分配给子网所有者、验证者和矿工。

图 3 Bittensor 社区宣传图

TAO 代币可用于在 Bittensor 网络购买和获取计算资源、数据和 AI 模型,同时也是参与社区治理的凭证。

发展现状

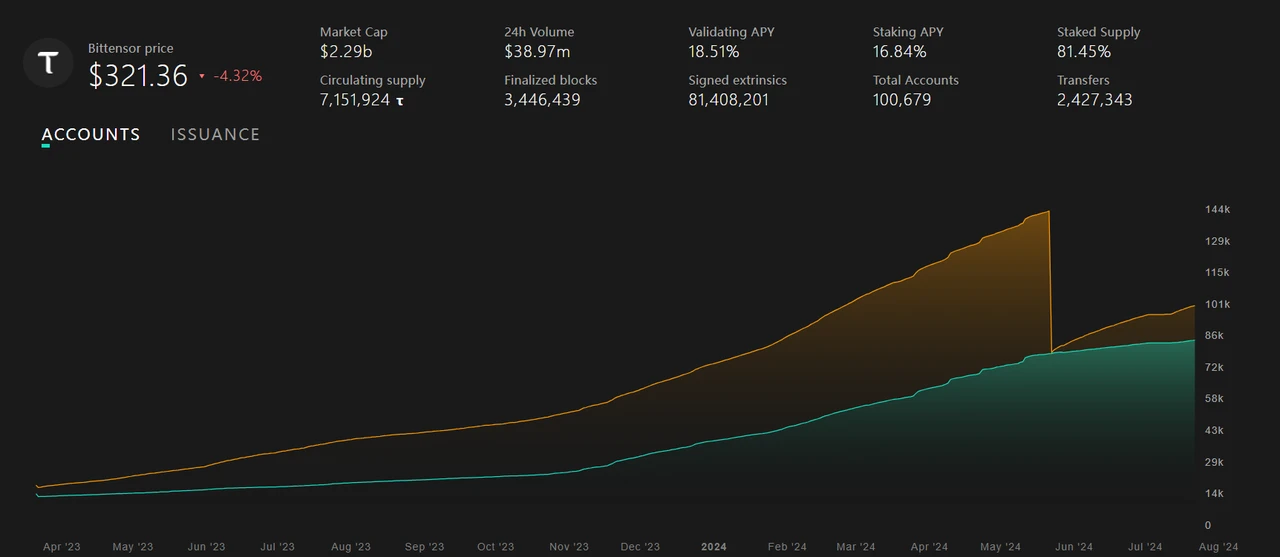

Bittensor 网络账户总数量目前高达 10 万+,其中非零账户数多达 8 万。

图 4 Bittensor 账户数量变化

在过去的一年中,TAO 最高上涨数十倍,目前市值 22.78 亿美元,币价 321 美元。

图 5 TAO 代币价格变化

逐步落地的子网架构

Bittensor 协议

Bittensor 协议是一种去中心化的机器学习协议,它支持网络参与者之间交换机器学习能力和预测,并通过以点对点的方式促进机器学习模型和服务的共享和协作。

图 6 Bittensor 协议

Bittensor 协议包含网络架构、子张量、子网架构、子网生态中的验证者节点、矿工节点等。Bittensor 网络本质上是一组组参与协议的节点,在每个节点上都运行着 Bittensor 客户端软件,从而与其他网络交互;这些节点由一个个子网负责管理,并采取优胜劣汰的机制,总体表现不好的子网会被新子网淘汰,而每个子网中表现不好的验证者和矿工节点也会被挤出。可见,子网是 Bittensor 网络架构中最重要的一环。

子网逻辑

子网可以看作一段独立运行的代码,制定了独特的用户激励和功能,但每一个子网都保持了与 Bittensor 主网相同的共识接口。子网包含本地子网、测试网子网和主网子网三种类型。除去根子网,目前存在 45 个子网,预计在 2024 年 5 月至 7 月,子网数量将从 32 个增长到 64 个,每周增加 4 个新子网。

子网角色与排放

整个 Bittensor 网络中存在用户、开发者、矿工、质押验证者、子网所有者、委员会六种功能角色。而子网中包含子网所有者、矿工和质押验证者。

-

子网所有者:子网所有者负责提供基础矿工和验证器代码,可以设置独特的其他激励机制,分配矿工工作激励。

-

矿工:矿工节点被鼓励迭代服务器和挖矿代码,从而在与同一个子网中的其他矿工的竞争中保持领先地位,排放量最低的矿工将会被新的矿工顶替而需要重新注册节点。值得注意的是,矿工可以在多个子网运行多个节点。

-

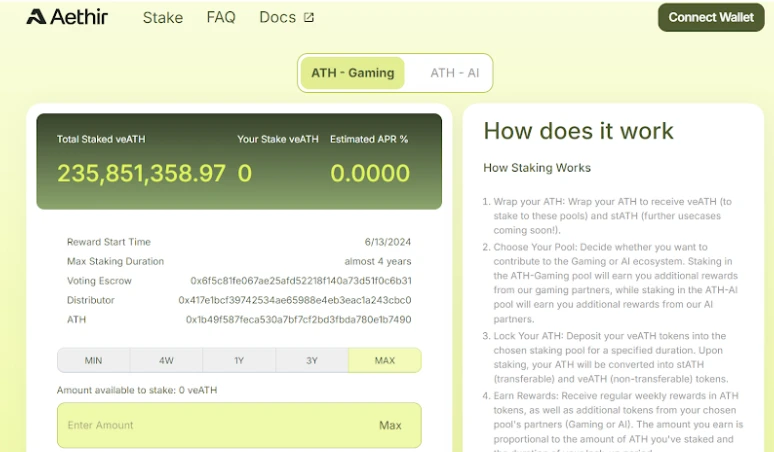

验证者:验证者通过衡量每个子网的贡献并保证其正确性,从而获得相应的奖励。同时可以将 TAO 代币质押在验证者节点,验证者节点可以获取 0-18% (可调整)的质押奖励。

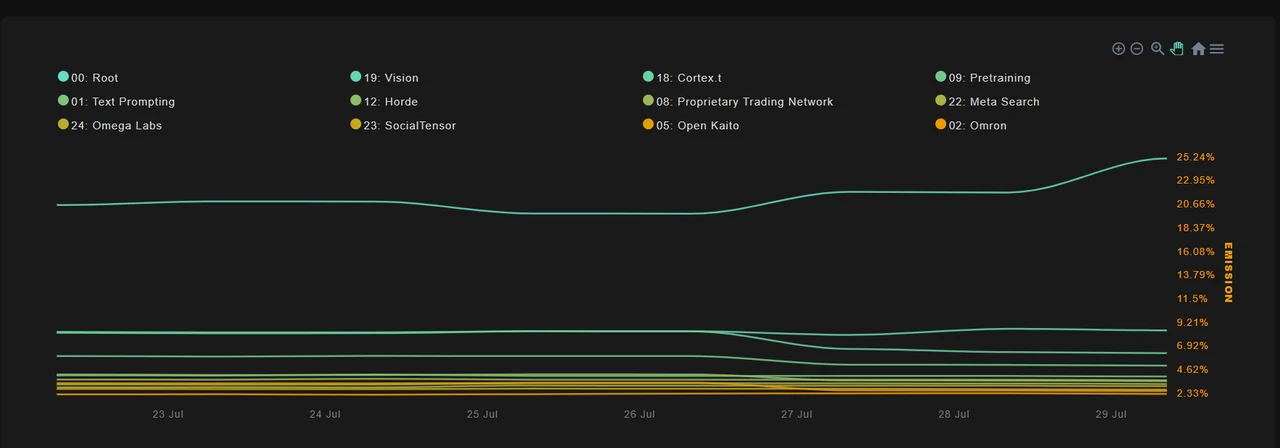

子网排放(emission)是 Bittensor 网络中、奖励给矿工和验证者的 TAO 代币分配机制,子网获取的排放量奖励中一般设计为 18% 分配给子网所有者、 41% 分配给子网验证者、 41% 分配给矿工。一个子网包含 256 个 UDI 插槽,其中 64 个 UID 插槽分配给验证者, 192 个 UID 分配给矿工,只有前 64 名质押量最大的验证者才能获得验证者许可,并被认为是子网中的活跃验证者,验证者的质押量和性能决定其在子网中的地位和奖励。矿工的表现通过子网验证者的请求和评估进行评分,表现不佳的矿工会被新注册的矿工替换。因此验证者质押代币总量越多,矿工计算效率越高,子网总排放量越高,排名越靠前。

子网注册和淘汰

子网注册后会进入 7 天的免疫期,首次注册费用为 100 $TAO,而再次注册价格会翻倍,且该加格会随时间回落至 100 TAO。当所有子网位置用满时,注册新的子网时将会删除排放(emission)最低且不处于免疫期的一个子网用于接纳新子网。所以子网需要尽可能提高 UID 插槽内验证者质押量和矿工效率,保证在免疫期后不被删除。

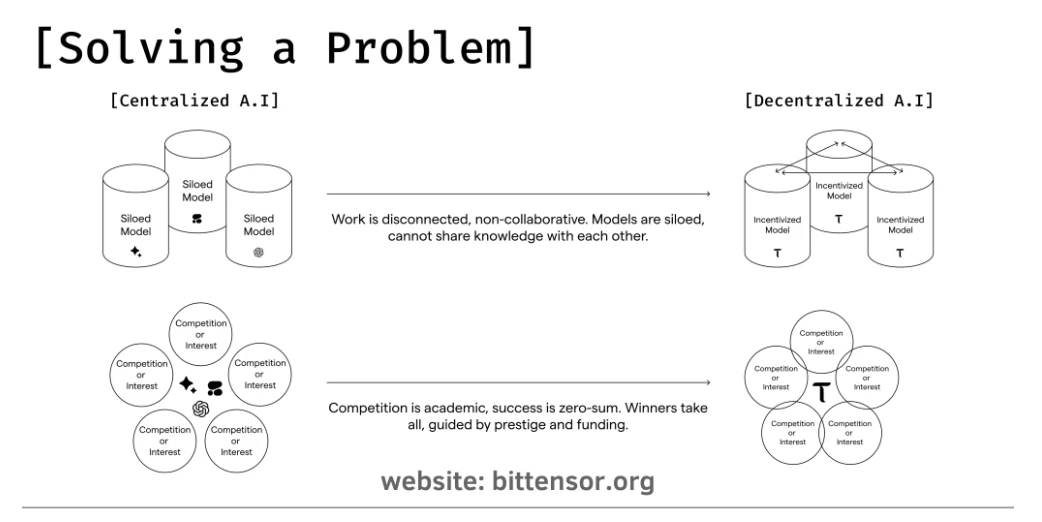

图 7 子网名称

受益于 Bittensor 网络的子网架构,去中心化 AI 数据网络 Masa 得以落地,成为 Bittensor 网络中第一个双币奖励系统,吸引了 1800 万美元融资。

图 8 Masa 宣传

共识和证明机制

Bittensor 网络包含多种共识机制和证明机制。在传统的去中心化网络中,对于矿工节点往往运用 PoW(工作证明),确保了矿工在网络中的贡献,并基于其计算能力和数据处理质量获得奖励;对于验证者节点,一般采取 PoV 机制(验证证明),确保了网络的安全性和完整性。而在 Bittensor 网络中,独创 PoI 机制(智力证明)并配合 Yuma 共识,实现验证和奖励分配。

智力证明机制

Bittensor 的 PoI 机制是一种独创的验证和激励机制,通过智能计算任务的完成来证明参与者的贡献,从而确保网络的安全性、数据质量和计算资源的高效利用。

-

矿工节点通过完成智能计算任务来证明其工作,这些工作可能包含自然语言处理、数据分析、机器学习模型训练等。

-

任务由验证者分配给矿工,矿工完成任务后将结果返回给验证者,验证者根据任务完成的质量进行评分。

Yuma 共识

Yuma 共识是 Bittensor 网络的核心共识机制,当验证者根据任务完成情况得出评分后,将评分输入 Yuma 共识算法。在共识算法中,质押 TAO 数量多的验证者评分比重高,同时算法会筛除与大部分验证者偏离的结果,最后系统根据综合评分分配代币奖励。

图 9 共识算法示意

-

数据不可知原则:确保了数据处理过程中的隐私和安全性,即节点不需要了解所处理数据的具体内容就可以完成计算和验证。

-

基于性能的奖励:根据节点的性能和贡献来分配奖励,确保高效和高质量的计算资源和数据处理。

MOE 机制协同工作

Bittensor 在网络中引入 MOE 机制,在一个模型架构中集成多个专家级别的子模型,每一个专家模型在处理对应领域问题时,具有相对优势。因此,在新的数据被引入整个模型架构时,不同的子模型可以协同工作,得到比单一模型更好的运行结果。

在 Yuma 共识机制配合下,验证者也可以对专家模型进行评分,并对其能力进行排名,和分配代币奖励,从而激励模型优化和改进。

图 10 问题解决思路

子网项目

截止至撰稿时间,Bittensor 子网注册数量达到 45 个,已命名数量为 40 个。在过去子网限定数量时,子网注册竞争非常激烈,注册价曾一度高达百万美元。目前 Bittensor 逐步开放更多的子网注册名额,新注册的子网在稳定性、模型功效等方面可能不及运行时间较长的子网。但是由于 Bittensor 引入的子网淘汰机制,在长期来看,是一个良币淘汰劣币的过程,模型性能较差、实力不足的子网将难以生存。

图 11 Bittensor 子网项目明细

除去 root 子网,目前子网中 19 号、 18 号、 1 号,受到较大关注;排放量占比分别为 8.72% 、 6.47% 和 4.16% 。

19 号子网

19 号子网名为 Vision,注册于 2023 年 12 月 18 日。Vision 专注于去中心化图像生成和推理;该网络提供最佳开源 LLM、图像生成模型(包括在子网 19 的数据集上训练的模型)和其他杂项模型(如嵌入模型)的访问。

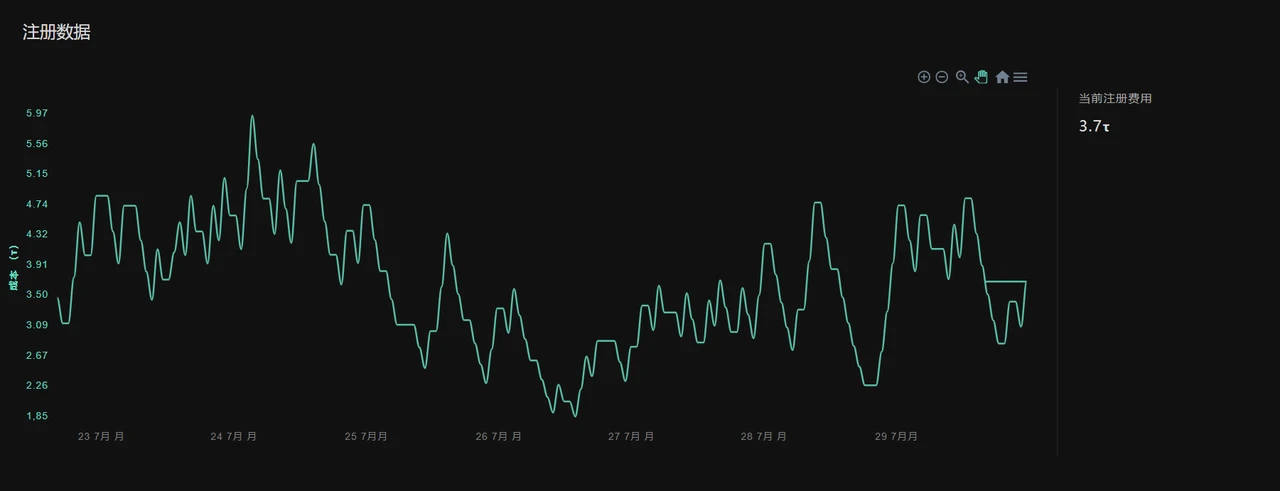

目前 Vison 子网插槽注册费用为 3.7 TAO、 24 小时节点总收益约 627.84 TAO、过去 24 小时回收了价值 64.79 TAO 的节点;如果新注册的节点可以达到平均水平,每日收益可达 2.472 TAO,约 866 美元。

图 12 Vison 子网注册费用数据

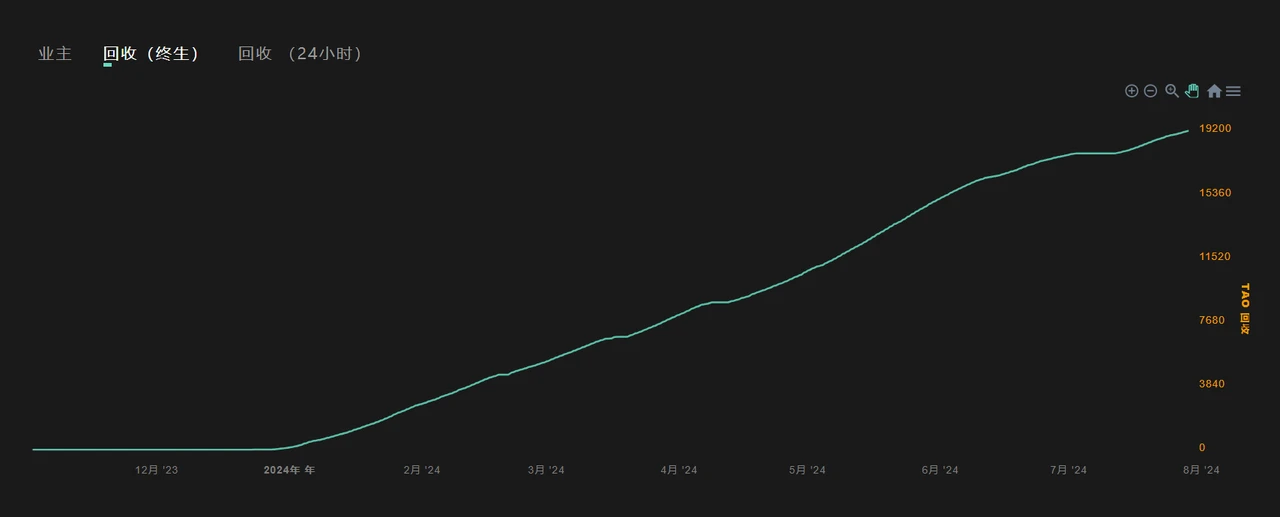

目前 Vision 子网回收节点总价值约 19200 TAO。

图 13 Vision 子网回收费用

18 号子网

18 号子网名为 Cortex.t,由 Corcel 开发。Cortex.t 致力于构建前沿 AI 平台,通过 API 向用户提供可靠、高质量的文本和图像响应。

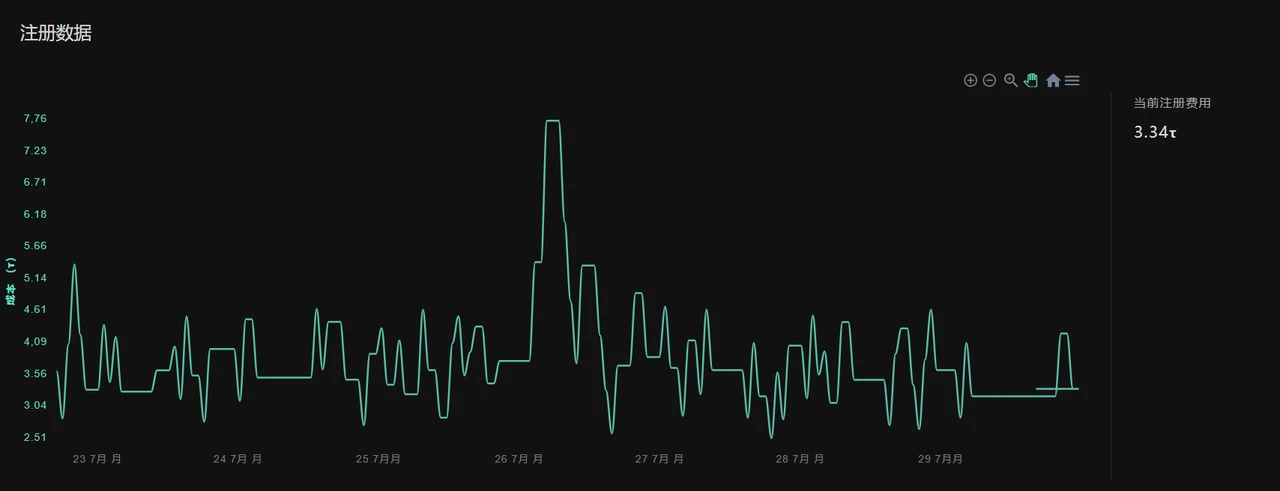

目前 Cortex.t 子网插槽注册费用为 3.34 TAO、 24 小时节点总收益约 457.2 TAO、过去 24 小时回收了价值 106.32 TAO 的节点;如果新注册的节点可以达到平均水平,每日收益可达 1.76 TAO,约 553.64 美元。

图 14 Cortex.t 子网注册费用数据

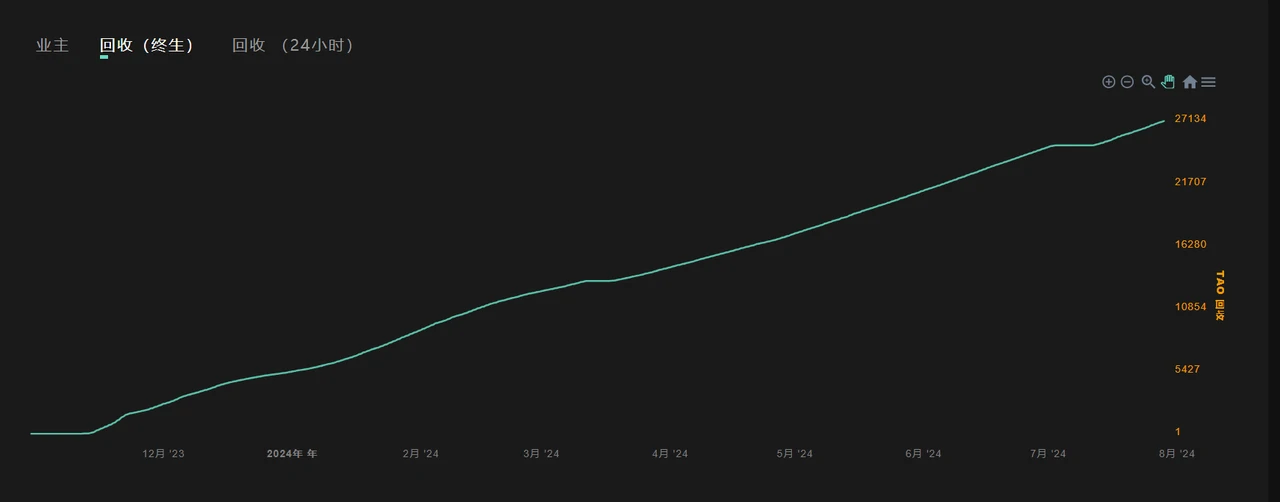

目前 Cortex.t 子网回收节点总价值约 27134 TAO。

图 15 Cortex.t 子网回收费用

1 号子网

1 号子网是由 Opentensor 基金会开发,专门用于文本生成的去中心化子网;该子网作为 Bittensor 子网的第一个项目,曾经受到极大质疑;今年 3 月,Taproot Wizards 创始人 Eric Wall 称呼 Bittensor 的 TAO 代币是 AI 领域的 meme 币,并指出 1 号子网在回答文本类问题时让上百节点通过 AI 得出类似结果,并不能提高解决实际问题的效果。

其他

从模型类别上看, 19、 18、 1 号子网模型均属于生成类模型。除此之外,还有数据处理大模型、交易 AI 模型等,如子网 22 Meta Search,通过分析推特数据提供市场情绪,子网 2 Omron 通过深度神经网络学习在质押策略并不断优化。

从收益风险上看,如果可以成功运行插槽数周以上的时间,收益显然非常可观。但是如果新注册节点无法采用高性能显卡,并优化本地算法,很难在与其他节点的竞争中生存。

未来发展

-

从热度角度看,AI 概念本身的热度并不亚于Web3概念,甚至不少原本会涌入Web3行业的热钱也被 AI 行业吸引。因此Web3+AI 在未来很长一段时间都会是市场中心。

-

从项目架构角度看,Bittensor 并非是传统的 VC 项目,项目自上线以来上涨数十倍,项目兼具技术和市场支持。

-

从技术创新角度看,Bittensor 打破过去Web3+AI 项目各自为战的局面,其独创的子网架构也可以为很多有 AI 技术实力的团队降低迁移至去中心化网络难度,较快获取收益。并且由于竞争淘汰机制,子网项目必须不断优化模型和提高质押量,防止被新子网取缔。

-

从风险角度看,Bittensor 在增加子网名额的同时,必然会降低子网注册难度,提高杂牌项目浑水摸鱼的可能性;同时随着子网数量的增加,原先注册的子网获取的 TAO 数量将逐渐下降,如果 TAO 代币价格无法随子网数量上升而上升,收益极有可能不符合预期。